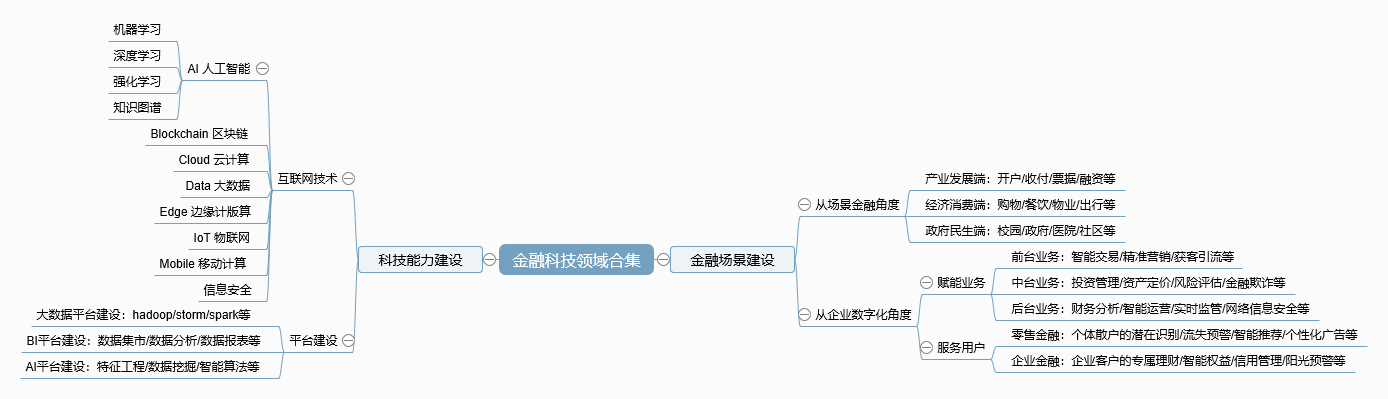

如果你想了解金融科技,不妨先了解金融科技有哪些可能?

话不多说,直接上图![认真看图][认真看图]

【更新】金融科技需要思考的几个问题

- 1. 该项目对于具体业务场景的线下、线上有什么实质性的突破?

- 2. 该项目的盈利模式(即效益)在哪里?

- 3. 该项目的创新点在哪里?

- 4. 该项目对标的公司是什么,有什么优势,差距又在哪里?

- 5. 该项目需要承担的风险如何?

- 6. 该项目未来的发展/合作模式是什么?

【更新】下面以某行研发中心为例,来看银行业的数字化转型(即金融科技)

取得业绩:

- 完成了人脸、语音语义、OCR等感知能力的落地和扩展,为下游提供了人脸识别、语音识别、语义识别、OCR识别等10大类AI能力,对外提供封装接口17个。

- 支撑智能掌银(语音识别、语音导航、刷脸转账、软token激活、二三类户开户场景)、e管家(客户实名认证)、个贷(智能贷款审批)、企业掌银(远程开户)、客户经理在线等近20个应用(30余个场景)投产上线,其中包括江苏、厦门两家分行,累计进行了50余个应用的孵化,积极推进了AI领域的创新和探索。

核心特点:

- 全:全面算法支撑

- 数据库计算:支持MPP SQL、Spark SQL

- 数理统计:支持常用数理统计算法

- 机器学习:支持300余种常用机器学习算法

- 深度学习:支持BP/ANN、CNN、RNN/LSTM等神经网络算法

- 易:一站式建模与运行

- 一体化建模:数据处理、特征加工、特征筛选、模型训练与调优的一体化建模功能

- 一键发布:支持模型评估、投产前验证、模型一键发布

- 一站式模型管理:支持模型场景管理、模型版本管理、模型上线下线等模型管理功能

- AI数字化资产中心:支撑全行模型集中运行,共享特征库数据基础,资源实时调度

- 活:自学习与自动建模

- 自学习平台模型更新

- 实时的模型增量训练、评价和更新,保障对时效性要求高的营销、推荐等模型的实时快速迭代

- 自学习平台自动化建模

- 提供智能化特征工程、模型选择和神经网络结构搜索、模型超参数自动化优化三大功能,打造覆盖模型优化全流程的智能化工具

- 慧:全领域智能感知能力

- 人脸识别

- OCR

- 语音识别

- 自然语言处理

- 语音合成

- 快:统一产品服务

- 内部服务:支持外部应用获取特征库中特征、调用模型、获取数据、请求应用服务等多种形态

- 拉取和推送方式:提供REST、Web Socket、消费订阅、文件、混合等多种接口形式,消费端拉取方式可满足应用的个性化需求

- 服务稳定性:提供负载均衡、高可用、容延容错、限流、鉴权等功能,保障服务安全、稳定运行

- 强:高性能计算引擎

- 混合高性能计算引擎:搭建了包括数百台GPU服务器、上千台PC服务器、上百台虚拟机的混合高性能计算引擎,以行内5000万信用卡客户进行欺诈交易神经网络预测模型训练为例,使用GPU服务器训练,使训练时间从88小时降低到3小时以内。

大数据平台建设整体情况:

- 一心六维:基础、数据、应用、智能、服务、管理

数据中台建设整体情况:

- 数据的规范与共享

- 基础域、管理域、服务域

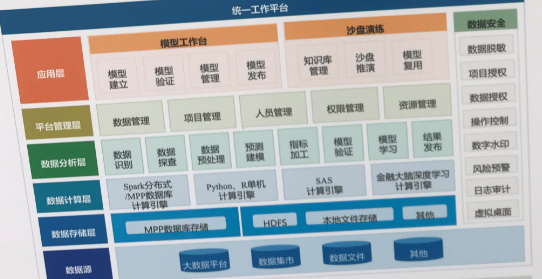

统一工作台介绍:

- 数据分析挖掘平台目前支撑全行21个业务部门60余个分析项目开展,用户298人,近年来累计执行305000余次计算;2017年完成示范项目20个,2018年上半年支撑18个示范项目。近一年来支撑400余人培训。

- 10+业务分析条线、20+智能应用场景、60+深度挖掘专题

- 信用卡-个人金融-网络金融-信用管理-风险管理-内控合规-财务会计-审计局

智能营销:

- 整体描述

- 覆盖5.6亿个人客户服务,触达2万多网点及线上渠道;

- 2017年,为全行6大业务领域、20多个系统提供画像服务,日均访问量1200万

- 个人客户营销平台据此创建营销活动1700次,覆盖客户5000余万人次

- 2017年起,连续两年实现发卡突破1000万张,总发卡量过亿

- 人生生命周期——客户生命周期

- 初入社会——客户进入期

- 事业发展——新客户激活期

- 成家立业——客户提升期

- 生儿育女——客户衰退期

- 稳定发展——客户流失期

- 夕阳年代——客户赢回期

- 各阶段的模型:深度客户画像、大数据AI智能平台

- 信用卡精准营销模型、行内客户收入预测模型、基金/理财/贵金属精准营销模型、产品匹配模型

- 信用卡客户首刷预测模型(优惠促活模型、事件响应模型)、掌银促活预测模型(优惠促活模型、登录/转账产品推荐模型)

- 普通客户提升模型、潜在贵宾客户提升模型、潜在私行客户提升模型、客户价值提升预测模型

- 客户价值衰退预测模型、客户收入衰退预测模型、客户资产衰退预测模型、客户交易衰退预测模型

- 客户流失预测模型、贵宾客户流失预测模型、私行客户流失预测模型、客户挽留产品推荐模型

- 客户降级关怀模型(普通/贵宾/私行客户降级关怀、中高端客户降级至长尾模型)、客户流失赢回模型(历史高价值/忠诚客户)

智能运营:

- 基于深度学习技术,结合行内后督场景进行票据分类模型自研,准确率达到99.7%,预警效率提升50%,以广东分行为例,200-300人的运营团队,可以节省一半人力,一年节省2千万运营成本。

- 加配钞、资金调度、缺钞预警

智能风控:

- 整合行内外数据,运用前沿AI算法,构建金穗信用分,KS值达到0.55,远超传统评分卡模型,优于同行水平,在网捷贷准入场景中可识别92%的客户,每天服务6万笔网捷贷申请。

- 行内数据:客户信息、资产信息、信用历史、交易信息、产品信息等

- 行外数据:公安数据、法院数据、外部征信、互联网行为、标签数据等

- 多样化数据+模型算法构建授信/定价模型(公积金/社保/房贷/基础定价授信模型)

智能决策:

- 经管管理指标预测:应用LSTM/XGBOOST/ARIMA等模型,实现对经营管理关键指标的预测,个人存款预测模型,未来五天预测的MAPE为0.13%,基准的MAPE为0.29%,模型预测误差水平为基准的二分之一,有力辅助管理层经营决策。

- 贵宾客户流失预测:比业界准确率提升30%,每支多挽留57户,平均每个支行每月多挽留金融资产400多万元,验证了模型有效性。

- 智能决策支持体系:

- 决策可视化:多维度全视角可视化展示

- 监管科技创新:打造统一监管报送体系

- 实时决策:流计算技术、MS级相应

- 精准决策:人工智能+大数据实时智能分析

关于人工智能算法学习思路,欢迎浏览我的另一篇随笔:如果你想开始学习算法,不妨先了解人工智能有哪些方向?

之后博主将持续分享金融科技的学习思路和工作实践:hello world: 我的博客写作思路

浙公网安备 33010602011771号

浙公网安备 33010602011771号