云锵投资 2020 年 12 月简报

2020 年 12 月云锵投资团队月报:

概述

云锵量化投资包含量化投基、量化选股。

量化投基使用自动化程序进行量化选基。其中包含了多个策略。本集合投资目标是通过选择优质基金,来获取更高的 Alpha。同时,根据量化指标进行部分仓位的择时操作。整体仓位会控制在 5 成到满仓之间。

量化投股使用多个量化投投策略混合投资。因子以质量、盈利、价值为主。每个策略有自身的量化选股方案、买入卖出方案、资金仓位管理方案。

云锵线下合伙投资团队

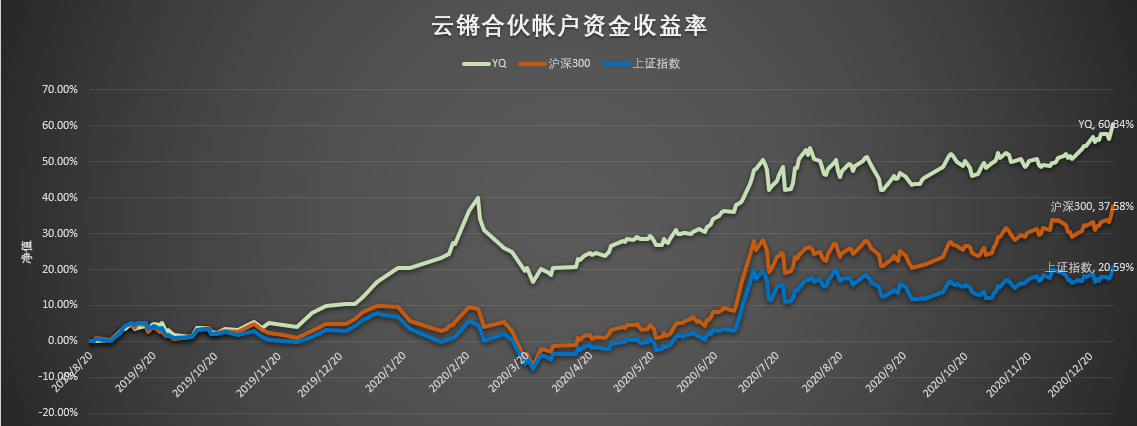

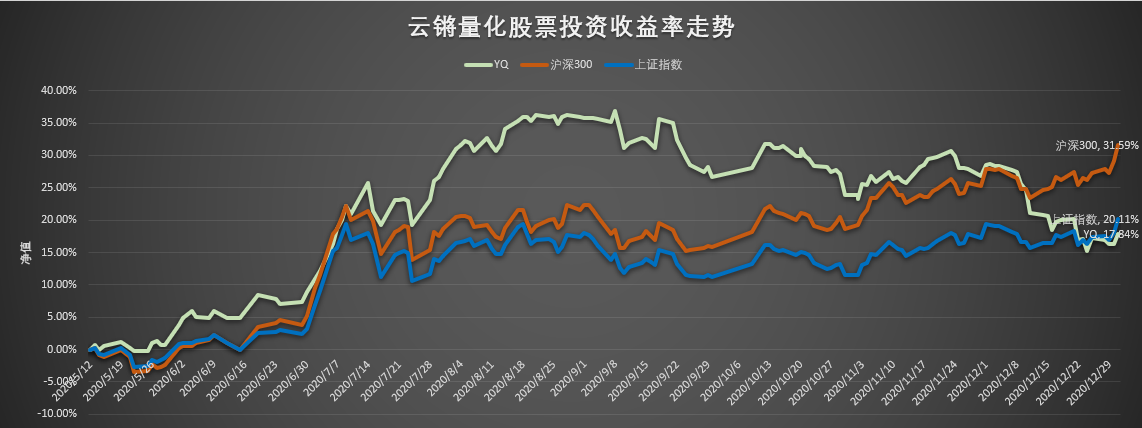

从成立截止到本月末,云锵团队资金投资收益率走势如下:

本月平均仓位 70%,从月初到月底未大幅调整仓位。

7月起,量化指标显示指数过高,所以本月继续保持 7 成仓位,未加仓。后续会计划见机加仓到 100%,指数越跌,仓位越高。

本月未调仓。目前,持有的标的数是:27 只。

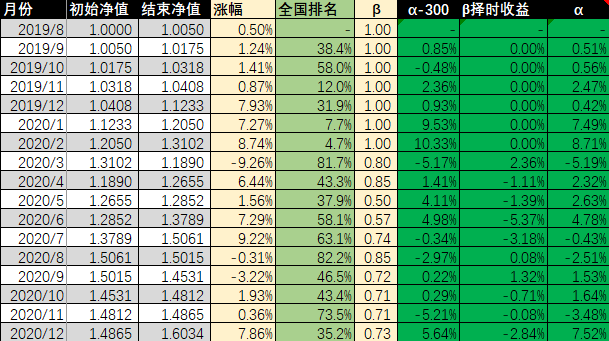

月度收益统计:

线下团队,有 2020 年度完整一年的投资业绩,所以统计了 2020 年的业绩(其核心策略,本年度分别为 +73.08%及+61.31%):

云锵私募基金

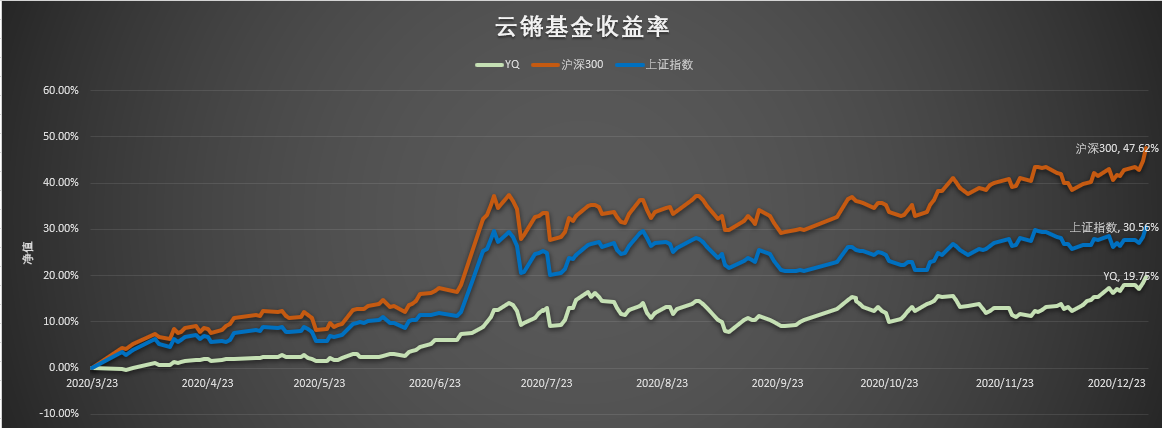

私募基金,已于 2020 年 3 月 18 日成立,并在基金业协会备案完成。本基金业绩比较基准是 沪深300 指数,主要目标是追求较高的超额收益。其主要策略,和云锵团队投资的策略基本相同。

目前仓位:70.52% 股票仓位,其余为固收(债券、套利、对冲)。安全垫阶段已经结束,全面放开仓位。不过量化指标显示指数当前点位较高,所以依然保持 70% 仓位。

目前,持有的标的数是:24 只。

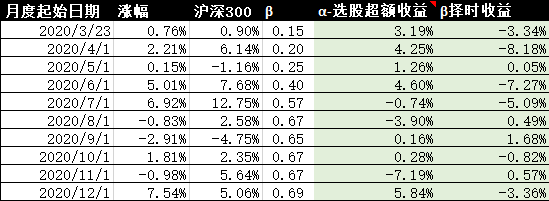

历史仓位及超额收益:

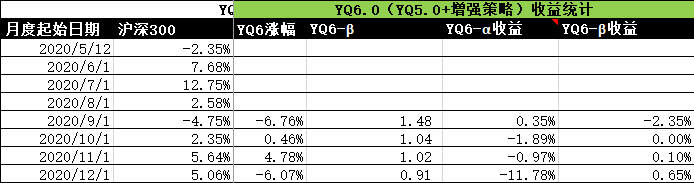

云锵量化价值股策略 V6.0

从2020年9月起,YQ6.0 增强策略正式启动运作。YQ6.0 是两个策略的集合:YQ 5.0 + 融资价投策略。在使用自有资金投资 YQ 5.0 策略组合时,再融资进行长期价投策略投资。整个帐户的 β ,会根据市场点位的高低,控制在 0.5-1.5 之间。YQ6.0 使用技术指标计算当前市场点位可以使用的最优的β系数。(如果是高β,则意味着需要进行两融进行增强收益,但是会提前计算出其极限情况下的安全融资边际。)

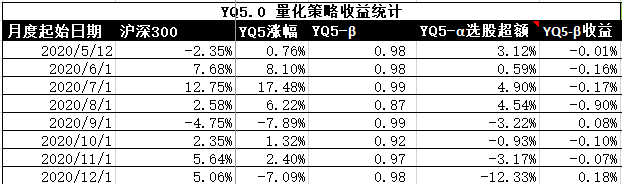

核心策略组合YQ5.0:从 5 月 12 日起,云锵量化股票 5.0 价投策略组合正式上线运行。本策略组合旨在执行价投策略,不再使用 4.0 多因子策略。而是使用多个相关系数较低、超额收益较高、有长期有效的投资逻辑的策略进行组合性投资。所以持有期限会更长,并在策略艰难期也不会再随意调整,每个子策略一旦运作,不论成败,至少持有1年以上。

杠杆价投增强策略:

本策略资金方面主要以两融资金为主,自有资金为辅。其产生的收益减去融资成本,则为额外的“增强收益”。

此策略投资策略为以价值投资为理论基础,主观优选行业、股票,最终标的可以是行业 ETF、也可以是股票;再辅以技术指标测量价格的位置、估值位置;会买入两类标的:低估买入一般公司、中低估买入优质公司。投资后,除非价格出现异常高估,或者标的的基本面出现严重问题时,才会卖出;否则将持有期限限定为最低 3 年以上,并可能长期持有。该策略已经基本成型,当前股票池监控的股票是 220 只左右。

上述所有量化指标,均会遵守“模糊的正确”原则。

目前,YQ6.0 股票多头持有的标的数是:39只。

下图是 YQ 5.0 纯量化策略的净值走势:

YQ5.0-6.0 历史仓位及超额收益:

本月,不论是自动化的量化投资,还是人工的价值投资,都是非常低的 Alpha。但是,复盘所有策略的逻辑、数据,都没有出现大的问题。那么这是短期出现的极差的业绩的情况。只能接受,并继续坚持这些策略。

另外,出现较大回撤时,应该还是加仓的机会~本月会提升一些 Beta。

致股东

风物长宜放眼量。

云锵量化投资,目标是做出稳定且高的超额收益。但是,毕竟股票、基金投资,随市场波动大,时涨时跌。所以其应该是家庭资产配置中的前锋,但是却是一生的投资,所以股东需要以更长远的视角来看待它。

另外,对于量化投资而言,每一个量化策略,有其不适应市场的“难熬期”,而这时我们不能轻易地切换策略,只有熬过这段时间,才能迎来它真正的超额收益。

最后,建议股东在资产配置时,能同时持有多个高 Alpha 但是不同波动性的策略。这样,整体资产,能获取所有策略的 Alpha, 同时还降低了整体资产的波动性,这样会带来更高的年化收益及夏普比率。