QuantLib 金融计算——收益率曲线之构建曲线(3)

如果未做特别说明,文中的程序都是 python3 代码。

QuantLib 金融计算——收益率曲线之构建曲线(3)

载入 QuantLib 和其他包:

import QuantLib as ql

import seaborn as sb

import numpy as np

import pandas as pd

print(ql.__version__)

1.15

概述

本文展示利用 quantlib-python 根据样本券的交易数据估算出即期利率的期限结构的完整流程,并指出当前实现所存在的问题。

示例所用的样本券交易数据来自专门进行期限结构分析的 R 包——termstrc。具体来说是数据集 govbonds 中的 GERMANY 部分,包含 2008-01-30 这一天德国市场上 52 只固息债的成交数据。

注意:为了适配 QuantLib,实际计算中删除了两只债券的数据,以保证所有样本券的到期时间均不相同。样本券数据在附录中列出。

估算期限结构的步骤

QuantLib 中估算期限结构的核心流程有两步:

- 配置

*Helper对象,描述样本券信息,包括付息时间表(schedule)、价格(默认用净价)、票息等; - 配置期限结构模型,可以额外提供样本券权重、优化方法、参数正则化条件等参数辅助计算。

读取样本券数据

govBond = pd.read_csv(

'GERMANY_INFO.csv',

parse_dates=['MATURITYDATE', 'ISSUEDATE'])

numberOfBonds = govBond.shape[0]

PRICE = [

ql.QuoteHandle(ql.SimpleQuote(p)) for p in govBond['PRICE']]

MATURITYDATE = [

ql.Date(m.day, m.month, m.year) for m in govBond['MATURITYDATE']]

ISSUEDATE = [

ql.Date(i.day, i.month, i.year) for i in govBond['ISSUEDATE']]

COUPONRATE = govBond['COUPONRATE'].values

一些基本配置

# 查看 govbonds 数据集可知样本券均为每年付息一次

frequency = ql.Annual

# termstrc 的日期计算并不如 QuantLib 精细,

# 为了和 termstrc 的算法保持一致,示例使用如下天数计算规则

dc = ql.Actual365Fixed(ql.Actual365Fixed.Standard)

paymentConv = ql.Unadjusted

terminationDateConvention = ql.Unadjusted

convention = ql.Unadjusted

redemption = 100.0

faceAmount = 100.0

# 其实我不知道样本券所在的交易所,

# 所以不确定是不是该用这个日历 :)

calendar = ql.Germany(ql.Germany.Eurex)

# 估值日期 2008-01-30

today = calendar.adjust(ql.Date(30, 1, 2008))

ql.Settings.instance().evaluationDate = today

# 为了和 termstrc 的算法保持一致,示例采用 T+0 结算

bondSettlementDays = 0

bondSettlementDate = calendar.advance(

today,

ql.Period(bondSettlementDays, ql.Days))

配置 *Helper 对象

instruments = []

for j in range(numberOfBonds):

# 配置付息时间表

schedule = ql.Schedule(

ISSUEDATE[j],

MATURITYDATE[j],

ql.Period(frequency),

calendar,

convention,

terminationDateConvention,

ql.DateGeneration.Backward,

False)

# 配置 Helper 对象

# 因为样本券均为固息债,所以采用 FixedRateBondHelper 类

# 对于其他金融工具,需要使用对应的 Helper 类

helper = ql.FixedRateBondHelper(

PRICE[j],

bondSettlementDays,

faceAmount,

schedule,

[COUPONRATE[j]],

dc,

paymentConv,

redemption)

instruments.append(helper)

配置期限结构

tolerance = 1.0e-6

max = 5000

# 即期利率的 Svensson 模型

sf = ql.SvenssonFitting()

# 即期利率的 Nelson Siegel 模型

nsf = ql.NelsonSiegelFitting()

# 用指数样条函数拟合贴现因子

esf = ql.ExponentialSplinesFitting()

# 用简单多项式函数拟合贴现因子

spf = ql.SimplePolynomialFitting(8)

# 用三次 B-样条函数拟合贴现因子

knots = [-20.0, -10.0, 0.0, 0.25, 0.5, 1, 3, 5, 10, 20, 30, 40, 50]

cbsf = ql.CubicBSplinesFitting(knots)

tsSvensson = ql.FittedBondDiscountCurve(

bondSettlementDate, instruments, dc,

sf,

tolerance, max)

tsNelsonSiegel = ql.FittedBondDiscountCurve(

bondSettlementDate, instruments, dc,

nsf,

tolerance, max)

tsExponentialSplines = ql.FittedBondDiscountCurve(

bondSettlementDate, instruments, dc,

esf,

tolerance, max)

tsSimplePolynomial = ql.FittedBondDiscountCurve(

bondSettlementDate, instruments, dc,

spf,

tolerance, max)

tsCubicBSplines = ql.FittedBondDiscountCurve(

bondSettlementDate, instruments, dc,

cbsf,

tolerance, max)

估算期限结构

sv = []

ns = []

es = []

sp = []

cbs = []

matList = []

matDate = bondSettlementDate

while matDate <= bondSettlementDate + ql.Period(31, ql.Years):

matDate = matDate + ql.Period(1, ql.Days)

matList.append(

dc.yearFraction(bondSettlementDate, matDate))

sv.append(

tsSvensson.zeroRate(matDate, dc, ql.Continuous, frequency).rate() * 100)

ns.append(

tsNelsonSiegel.zeroRate(matDate, dc, ql.Continuous, frequency).rate() * 100)

es.append(

tsExponentialSplines.zeroRate(matDate, dc, ql.Continuous, frequency).rate() * 100)

sp.append(

tsSimplePolynomial.zeroRate(matDate, dc, ql.Continuous, frequency).rate() * 100)

cbs.append(

tsCubicBSplines.zeroRate(matDate, dc, ql.Continuous, frequency).rate() * 100)

汇总结果

# 以 termstrc 的估算结果作为比较基准

beta0 = 5.017052

beta1 = -1.117214

beta2 = -3.173622

tau = 2.443936

termstrc = [

beta0 + \

beta1 * (1 - np.exp(-m / tau)) / (m / tau) + \

beta2 * ((1 - np.exp(-m / tau)) / (m / tau) - np.exp(-m / tau)) for m in matList]

df = pd.DataFrame(

dict(

maturity=matList * 6,

rate=sv + ns + es + sp + cbs + termstrc,

type=np.repeat(

['Svensson', 'NelsonSiegel', 'ExponentialSplines',

'SimplePolynomial', 'CubicBSplines', 'termstrc'], len(matList))))

print(tsSvensson.fitResults().solution())

print(tsNelsonSiegel.fitResults().solution())

print(tsExponentialSplines.fitResults().solution())

print(tsSimplePolynomial.fitResults().solution())

print(tsCubicBSplines.fitResults().solution())

print(tsSvensson.fitResults().minimumCostValue())

print(tsNelsonSiegel.fitResults().minimumCostValue())

print(tsExponentialSplines.fitResults().minimumCostValue())

print(tsSimplePolynomial.fitResults().minimumCostValue())

print(tsCubicBSplines.fitResults().minimumCostValue())

sb.relplot(

x='maturity', y='rate', kind='line', hue='type',

size='type', sizes=[2, 2, 2, 2, 2, 4],

data=df, height=5, aspect=1.6)

[ -134.509; 134.548; 136.375; -0.0234826; 0.000905134; 0.422332 ]

[ -9.7222; 9.75752; 38.0528; 3.14624e-05 ]

[ -31238.6; -95904.4; 46747.5; 53652; 21350.9; 2438.62; -77566.2; 36236.2; 0.000302241 ]

[ -0.0373576; 0.00165862; -0.000203106; 9.83472e-06; -1.47693e-07 ]

[ 1.13572; 0.977843; 0.948002; 0.90216; 0.798218; 0.616569; 0.355499; 0.293158 ]

0.00032255014803192505

0.0020683101877706977

0.0019235041138322383

0.0008108667989534623

0.00037198366450668654

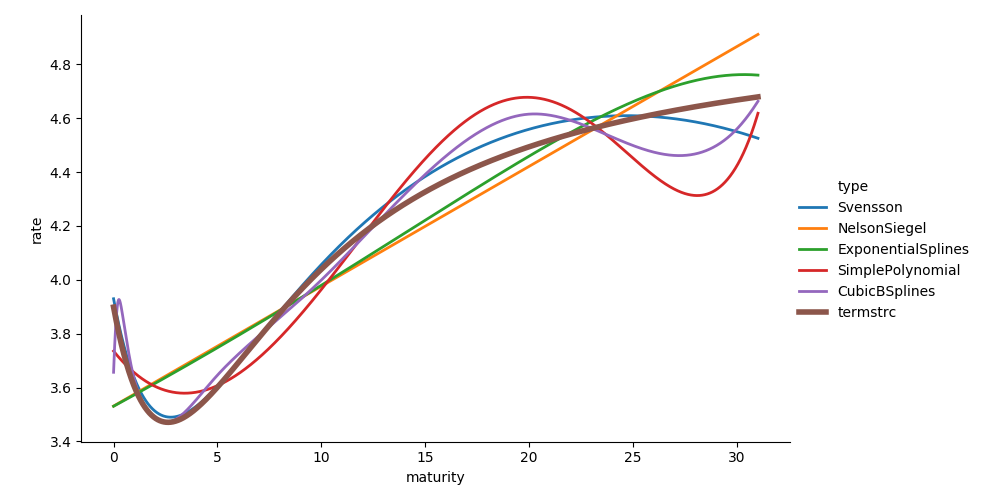

图 1:QuantLib 的结果

图 2:termstrc 的结果

注意:尽管以 termstrc 的结果作为基准,并不意味着基准就是正确答案。

NelsonSiegel、SimplePolynomial 和 ExponentialSplines 的结果与基准相去甚远。Svensson 和 CubicBSplines 的结果在短端与基准非常接近,但在长端依然有明显差距,Svensson 和 CubicBSplines 的结果要略低于基准。

考虑到基准似乎在长端高估了真实利率水平,Svensson 和 CubicBSplines 的结果可能要好于基准。另外,CubicBSplines 甚至顾及到了 0 附近的两个“异常值”。

当前实现存在的问题与对策

粗看结果似乎还可以接受,但实际上经不起推敲。

- 首先,根据 Nelson Siegel 模型和 Svensson 模型的经济意义(参考文献 1),估计结果绝对值的数量级应该和利率处于同一水平,通常是 10 以内的某个数。尤其是模型中的 \(\beta_0\),大致应该等于利率的平均值。

- 其次,三次 B-样条的结果在远端出现了 S 形的扭曲,可能是 knot 选择不当的结果,最终结果对 knot 的选择其实非常敏感(参考文献 3)。另外,QuantLib 采用了 \(d(t) = \sum_{i=0}^{n} c_i \times N_{i,3}(t)\) 的格式(\(N_{i,3}(t)\) 是基本样条函数,\(d(t)\) 是贴现因子),因为 \(N_{i,3}(t)\) 在最外测的两个 knot 上取值非常小(MATLAB 的演示),这使得使用者必须提供而外的 knot 完全覆盖当前的期限范围才能有合理的估计,相当反人类的设计。

- 第三,指数样条等方法的参数过于极端。

所有问题的根源是相同的,因为估算期限结构本质上是一个优化问题。以 Nelson Siegel 模型和 Svensson 模型为例,参数估计本身是一个相当有挑战性的非凸优化问题(参考文献 2),可能需要借助一些特殊的技术手段(参考文献 2),而不是依赖于某个优化算法。但是 quantlib-python 在封装期限结构接口的时候只保留了样本券权重一个自由度,优化算法、正则化条件等选项均被忽略,特别是优化算法,统一使用比较原始的单纯形算法。

若要改良当前的结果,一种方法是编写 C++ 程序使用其他优化算法,并配置正则化条件;另一种方法是自定义 swig 的接口文件,修改 quantlib-python 期限结构类的接口,使其能使用其他优化算法,并接受正则化条件。

如果无法实现以上两种方法,在当前有限的条件下推荐使用三次 B-样条函数估算期限结构,但要注意 knot 的选择。

参考文献

- 《收益率曲线的建模和预测——基于 DNS 方法创新》,东北财经大学出版社

- R. Ferstl and J. Hayden, "Zero-Coupon Yield Curve Estimation with the Package termstrc" Journal of Statistical Software, August 2010, Volume 36, Issue 1.

- James, J. and N. Webber, "Interest Rate Modelling" John Wiley, 2000.

附录

样本券数据。

| ISIN | MATURITYDATE | ISSUEDATE | COUPONRATE | PRICE | ACCRUED |

|---|---|---|---|---|---|

| DE0001141414 | 2008-02-15 | 2002-08-14 | 0.0425 | 100.002 | 4.087 |

| DE0001137131 | 2008-03-14 | 2006-03-08 | 0.03 | 99.92 | 2.6557 |

| DE0001141422 | 2008-04-11 | 2003-04-11 | 0.03 | 99.805 | 2.4262 |

| DE0001137149 | 2008-06-13 | 2006-05-30 | 0.0325 | 99.75 | 2.069 |

| DE0001135077 | 2008-07-04 | 1998-07-04 | 0.0475 | 100.305 | 2.7514 |

| DE0001137156 | 2008-09-12 | 2006-08-30 | 0.035 | 99.76 | 1.3579 |

| DE0001141430 | 2008-10-10 | 2003-09-25 | 0.035 | 99.75 | 1.0902 |

| DE0001137164 | 2008-12-12 | 2006-11-30 | 0.0375 | 99.975 | 0.5225 |

| DE0001135101 | 2009-01-04 | 1999-01-04 | 0.0375 | 100.0416 | 0.2869 |

| DE0001137172 | 2009-03-13 | 2007-02-28 | 0.0375 | 100.0574 | 3.3299 |

| DE0001141448 | 2009-04-17 | 2004-02-02 | 0.0325 | 99.5049 | 2.5751 |

| DE0001137180 | 2009-06-12 | 2007-05-30 | 0.045 | 101.0971 | 2.877 |

| DE0001135127 | 2009-07-04 | 1999-07-04 | 0.045 | 101.137 | 2.6066 |

| DE0001137198 | 2009-09-11 | 2007-08-24 | 0.04 | 100.7199 | 1.5628 |

| DE0001141455 | 2009-10-09 | 2004-08-25 | 0.035 | 99.8883 | 1.0997 |

| DE0001137206 | 2009-12-11 | 2007-09-21 | 0.04 | 100.908 | 0.5683 |

| DE0001135135 | 2010-01-04 | 1999-10-22 | 0.05375 | 103.3553 | 0.4112 |

| DE0001141463 | 2010-04-09 | 2005-02-24 | 0.0325 | 99.5034 | 2.6462 |

| DE0001135150 | 2010-07-04 | 2000-05-05 | 0.0525 | 103.913 | 3.041 |

| DE0001141471 | 2010-10-08 | 2005-08-26 | 0.025 | 97.4229 | 0.7923 |

| DE0001135168 | 2011-01-04 | 2000-09-29 | 0.0525 | 104.5636 | 0.4016 |

| DE0001141489 | 2011-04-08 | 2006-02-26 | 0.035 | 99.7527 | 2.8593 |

| DE0001135184 | 2011-07-04 | 2001-05-23 | 0.05 | 104.3708 | 2.8962 |

| DE0001141497 | 2011-10-14 | 2006-08-30 | 0.035 | 99.6051 | 1.0519 |

| DE0001135192 | 2012-01-04 | 2001-12-28 | 0.05 | 104.8603 | 0.3825 |

| DE0001141505 | 2012-04-13 | 2007-02-28 | 0.04 | 101.3415 | 3.3661 |

| DE0001135200 | 2012-07-04 | 2002-06-26 | 0.05 | 105.29 | 2.8962 |

| DE0001141513 | 2012-10-12 | 2007-08-24 | 0.0425 | 102.4969 | 1.4631 |

| DE0001135218 | 2013-01-04 | 2002-12-31 | 0.045 | 103.7602 | 0.3443 |

| DE0001135234 | 2013-07-04 | 2003-06-24 | 0.0375 | 100.2803 | 2.1721 |

| DE0001135242 | 2014-01-04 | 2003-10-21 | 0.0425 | 102.6046 | 0.3251 |

| DE0001135259 | 2014-07-04 | 2004-04-25 | 0.0425 | 102.5291 | 2.4617 |

| DE0001135267 | 2015-01-04 | 2004-10-27 | 0.0375 | 99.4748 | 0.2869 |

| DE0001135283 | 2015-07-04 | 2005-04-28 | 0.0325 | 95.9702 | 1.8825 |

| DE0001135291 | 2016-01-04 | 2005-10-30 | 0.035 | 97.1815 | 0.2678 |

| DE0001134468 | 2016-06-20 | 1986-06-20 | 0.06 | 114.2849 | 3.7049 |

| DE0001135309 | 2016-07-04 | 2006-04-26 | 0.04 | 100.2847 | 2.3169 |

| DE0001134492 | 2016-09-20 | 1986-09-20 | 0.05625 | 112.23 | 2.0594 |

| DE0001135317 | 2017-01-04 | 2006-10-31 | 0.0375 | 98.397 | 0.2869 |

| DE0001135333 | 2017-07-04 | 2007-04-27 | 0.0425 | 102.0235 | 2.9262 |

| DE0001135341 | 2018-01-04 | 2007-09-21 | 0.04 | 99.8483 | 0.8415 |

| DE0001134922 | 2024-01-04 | 1993-12-29 | 0.0625 | 121.2711 | 0.4781 |

| DE0001135044 | 2027-07-04 | 1997-07-03 | 0.065 | 125.9157 | 3.765 |

| DE0001135069 | 2028-01-04 | 1998-01-04 | 0.05625 | 114.5791 | 0.4303 |

| DE0001135085 | 2028-07-04 | 1998-10-07 | 0.0475 | 103.2202 | 2.7514 |

| DE0001135143 | 2030-01-04 | 2000-01-04 | 0.0625 | 123.4668 | 0.4781 |

| DE0001135176 | 2031-01-04 | 2000-10-27 | 0.055 | 113.4694 | 0.4208 |

| DE0001135226 | 2034-07-04 | 2003-01-22 | 0.0475 | 103.1873 | 2.7514 |

| DE0001135275 | 2037-01-04 | 2004-12-24 | 0.04 | 91.5603 | 0.306 |

| DE0001135325 | 2039-07-04 | 2006-12-28 | 0.0425 | 95.4441 | 4.3081 |