反欺诈体系

欺诈与反欺诈

一、 互联网面临的欺诈风险

欺诈三要素:欺诈人,欺诈目的,欺诈手段,是否定义为欺诈要看企业业务或者产品的需要

欺诈的类型:个人欺诈,团体欺诈或者(第一方欺诈、第二方欺诈、第三方欺诈),欺诈目的有盗刷、薅羊毛、骗贷、套现、刷单、刷好评

欺诈的表现形式:

网络攻击(撞库、拖库、洗库),机器注册,暴力破解;

伪造资料:资料包装,证件伪造,伪冒身份

短信/电话劫持:伪基站,手机病毒,呼叫转移

模拟攻击:山寨APP,钓鱼网站,虚拟号,阿里小号

账户接管:盗号,信息监听

电话诈骗:伪冒电话,改号电话

资料泄露:内外串通,黑产买卖

互联网面临的欺诈风险:中介欺诈、黑产欺诈、内外串通

中介技术:中介过人脸,购买企业邮箱,买卖账号,身份证,移动固话卡,伪造短信,电话,修改定位,

伪造通讯录,通话记录,空开公积金账号,伪造银行流水,提升芝麻信用分,PS证件和附件资料

中介分类:一站式贷款中介,零散中介

一站式贷款中介:

1)开设线下门店,申请营业执照(注册咨询类公司)

2)招收业务员,进行电话销售

3)通过各渠道获客

4)代理各类产品,客户上门办理

5)获利方式:收取手续费

6)用软件代扣服务费(如合墨),防止客户跑单

零散中介:

1)无门店,无营业执照

2)单兵作战,撸各种网贷

3)与一站式贷款中介合作,帮其引流,获取部分手续费

4)获利方式:收取手续费

5)客户下款后收取手续费,客户容易跑单

一站式贷款中介的优势:有门店,容易获取客户信任;李用软件代扣服务费,防止客户跑单;可获得部分异地无网点银行的正规代理资格;零散中介愿意帮其引流(客户不会跑单);可协助部分网贷平台做少许贷前或者贷后风险管理

一站式贷款中介的获客方式:

1)各引流平台购买客户资料

2)与银行业务员合作(私下合作)

3)异地无网点银行合作(官方合作)

4)零散中介介绍

5)各网贷平台业务员合作(私下合作)

6)部分网贷平台合作(官方合作)

一站式贷款中介的操作流程:

1)客户上门办理

2)了解客户资质后选择合适产品

3)与客户确定服务费用,签订代扣协议

4)帮客户操作申请(线上产品:下载APP申请;线下产品:将客户介绍给银行或者网贷平台业务员)

5)下款后扣除服务费

黑产:

1)拖库:黑产通过社工手段或技术手段盗取目标网站客户资料数据

2)洗库:黑产将用户账户中的财产或虚拟财产通过各种黑产渠道进行变现

3)撞库:黑产将拿到的数据进行整理,利用这些数据对其他网站试探性登陆,从而获得其他网站账号信息

4)社工库:社工库是黑客将获取的各种数据库关联起来,对用户进行全方位画像

5)伪基站:提取一定半径范围内手机卡信息,通过伪装成运营商的基站,冒用他人手机号发诈骗短信息

6)黑料:在黑市中,被反复清洗的、有金融价值的用户信息。主要指银行卡账号、密码、身份证号、及绑定手机号四大类信息

7)接码平台:即羊毛党和卡商进行验证码短信交易的渠道,类似淘宝平台提供平台服务,赚取分成

8)打码平台:

9)安卓模拟器:

10)洗料:

11)虚假号码:

12)肉鸡:傀儡机,被黑客远程控制的机器

黑产技术:

猫池:养号神器(模拟发短信,打电话)

群控系统:通过操作某个软件来控制一群用户批量注册、养号、接收短信验证码等

伪基站:可搜取一定半径范围内的手机卡信息,通过伪装成运营商的基站,冒用他人手机向用户发送诈骗短信息

其他技术:位置修改软件,号码修改软件,手机设备修改-IMEI,手机设备修改-UDID

反欺诈技术类型:

数据采集:指从客户端或网络获取数据的技术方法。包括设备指纹、网络爬虫、生物识别、地理位置识别、活体检测、行为序列、生物探针技术。

数据采集——人脸识别,活体检测技术

活体检测:是在以人脸特征为验证信息的相关认证之前,判断人脸是否为活体,以防止恶意者伪造或者窃取他人的生物特征用于身份验证。

人脸识别:是一种依据人的面部特征,自动进行身份证识别的生物识别技术。利用摄像头采集含有人脸的图片或者视频,自动在图像中检测和跟踪人脸,进而对检测到的人脸图片进行一系列的相关应用操作

一般OCR、活体检测、人脸识别一起使用,用于完成非的实名认证。

数据分析:指运用数据分析工具从数据中发现知识的分析方法、关系图谱、机器学习技术,包括有监督机器学习、无监督机器学习和半监督机器学习等模式

数据分析——关系图谱的应用

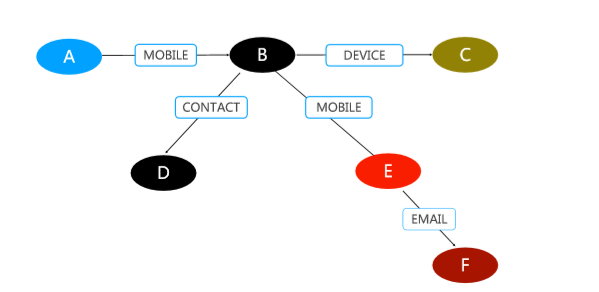

定义:是一种基于图的数据结构,由节点和边组成,每个节点代表一个个体,每条边为个体与个体之间的关系。关系网络把不同的个体按照其关系连接在一起,有利于从正常行为中识别出异常的团伙欺诈行为。

作用:主要运用于识别团伙欺诈

01异常检测:目的是找出异常性质的点或团体,进而进行调查。

02团体分群:即对给定网络中的团体依据不同特征进行区分,挖掘潜在欺诈风险的团体方法。如团体中的男性比例和年龄差特征区分。

实体——关系——实体

数据分析——行为序列、生物探针技术

行为序列技术:通过采集用户在APP端、web端的浏览、点击、发帖等行为数据,来完善用户画像或识别欺诈行为。可用于客户精准营销和反欺诈等场景。行为序列技术可以将用户的购买习惯同历史购买习惯进行对比,预警可能发生的欺诈风险

生物探针技术:通过采集用户在使用设备的按压力度、设备仰角、手机触面等习惯的行为模型,发现异常操作及时阻断

决策引擎:是反欺诈的大脑,可将信息库、专家规则和模型有效整合。提供一个操作方便、高效的人机交互界面、降低反欺诈的运营成本和响应时间

反欺诈技术在不同场景的运用:

欺诈场景一:盗用账户

欺诈场景二:网购运费险

欺诈场景三:网络信贷

欺诈场景四:网络营销欺诈

欺诈场景五:供应链金融

欺诈场景六:消费金融欺诈

反欺诈体系构建:

现金贷反欺诈体系:

反欺诈体系架构:产品设计、营销获客(渠道管理)、进件管理、审批管理、贷中检测、催收管理、信息安全、案件调查、黑名单管理的全流程防控体系

日常工作中的反欺诈防范:

1.信息安全:涉及业务流程、系统参数、客户敏感信息、规则政策等

2.日常发现的异常点:提高业务敏感性,发现可疑情况及时反馈并解决

3.积极了解同行业:了解同业产品、风险情况,如发现风险及时反馈

产品全流程反欺诈体系:产品设计——营销获客——账户安全——贷前审批——贷后管理

产品设计:

1)产品或项目风险评估

A.同行,同产品调研

B.产品流程设计(考虑存在的欺诈风险以及如何防范)

2)制定风险管理方案:

A.准入策略

B.反欺诈技术应用

C.反欺诈策略应用

3)反欺诈需求开发与落地

A.变量开发,测试

B.系统功能实现

营销获客:

渠道管理:引流渠道选择、合规性管理

营销人员合规性管理:招聘员工背景调查、进件质量监控、操作规范管理等

投放策略管理:根据风险情况调整投放策略、关闭高风险渠道

账户安全环节:

密码管理:登陆密码/支付密码(图形密码、指纹密码、手势密码等)

为保障客户体验,同时兼顾风险,设计合理的密码流程

验证码管理:包括数字验证码、文字验证码、图片验证码、语音验证码

涉及注册账户、修改登录密码、绑定银行卡、修改支付密码等环节

异常注册/登录识别:

1)集中性规则:如短时间内,同设备/IP地址多手机号注册

2)虚假号码识别:对接外部数据商识别虚假号码

3)实时监控报表:如1小时注册/登录失败客户数、短时间内注册手机号段异常数等

贷前审批环节:

进件管理:产品上线初期先控量,后期有风险表现后再逐步调整。同时动态调整授信审批策略、提现批核率等指标

授信环节:OCR、活体检测、人脸识别、银行卡验证、运营商验证、黑名单验证、反欺诈策略包、反欺诈模型

贷前监控:可建立多个实时报表,监控策略,系统、进件、流程等是否异常。如人脸识别失败次数

反欺诈规则及策略:反欺诈规则包括多人共用类、交叉类、黑名单拒入类

贷前监控:可建立多个实时报表,监控策略、系统、进件、流程等是否异常。如人脸失败次数

提现环节:1.提现进人工/IVR策略;2.绑卡设置在授信环节还是提现环节?3.绑卡后应立即设计交易密码

贷后管理环节:

贷中监控报表:首逾报表,vintage报表,C-M1报表,渠道日报,授信批核日报,拒绝原因日报

案件调查体系:案件反馈流程,案件调查流程,日常监控排查(高风险数据),逾期失联案件,黑灰名单入库标准,黑灰名单出库标准,外部舆情监控

监控报表体系:反欺诈相关的监控报表的核心思想是发现异常或可疑点,进而由人工去判断风险。主要包括以下两块内容:业务层面、系统层面

外部舆情监控:

作用:1.有助于及时发现策略、系统、流程漏洞;2.监控合作方是否存在违规行为;3.发现高危客户、中介联系方式

监控方法:1.搜索指数变化情况;2.高危论坛、QQ群关于公司的宣传内容、链接等;3.借助情报系统进行监控或同行协助监控

通过中介操作行为探索策略:

中介远程操作案例(假设前提:通过中介办理的客户风险相对较高)

确定目标变量——策略探索——策略预估——策略监控——策略回顾