政策&定价&风控审批策略

政策与定价

1.不同应用场景下量化风控政策设定

市场主流产品

-

无定向用途贷款(信用贷款);2.定向用途贷款(商品贷款)

无定向用途贷款申请流程:

-

进件

-

审核

-

审核结果/授信

-

贷后管理

政策制定关注点:

-

用户准入设计,排除高危用户后的目标客群;

数据准入设计,必填项的要求与考量;

个人信息验证,包括人脸/活体/实名认证;

用于用户信息验证的外部数据,根据风险考虑,是否采用强授权信息

-

审核步骤设计,策略、模型及反欺诈的介入时机与介入窗框;

不同风险等级的审批流设计及操作指南;

用户的拒绝死线及政策弹性通过的触发条件

-

授信金额的确认,不同审批流中的授信金额幅度设计;

授信的激活时机及失效限制;

授信的定价及调整许可范围

-

不同风险等级的的评级变化标准;

用户级别变化的基本条件;

高危用户的定义标准及条件应用;

针对不同产品形式的用户升级条件

二量化风险政策的业务应用流程

1.准入设计(硬规则及软规则)

硬规则:

-

用户基本准入:个人信息,生物识别,征信材料提供;

-

业务准入:渠道属性,标的物属性;

-

政策限制:特殊人群,特殊行业,特殊途径;

-

征信限制:外部查询,预期记录,内部核验

软规则:

-

用户资质调整:风险等级分层、资料缺陷调整

-

征信要求调整:额外提供材料要求、额外审批流程要求、额外数据调用要求

-

产品属性调整:因可控风险变高而带来的产品属性调整

-

用户外推:优质用户外推、次级用户同类产品外推

-

额度调整要求:升降额、额度禁用冻结等

-

审核环节设计

用户基本准入→标的物核验(如有)→审核操守及标准→用户资质评级→审批授信→贷后跟踪

数据外界及埋点要求,政策,反欺诈管制

3.额度控制及定价设计

产品设计→额度控制→产品定损、额度制定、定价设计→产品设计

你所应该知道的指标和计算:

-

通过率、转化率、授信金额、违约率

-

风险损失

-

资金占用周期

量化风险管理应用

损失估算及授信应用

-

为什么要做风险授信管理及定价

-

这个产品风险高吗?

-

-

人群分析

-

过往数据回顾

-

产品预期违约概率预估

-

这个产品的风险成本是多少?

-

贷款的还款方式(一次性还本付息、等额本息、等额等息)

-

贷款的违约情况(人群分布,产品形式分布-分期用户)

-

贷款回收情况

-

定价多少才能赚钱?

-

如何定价?(收入=成本)

-

成本有哪些?

-

风险成本

-

人力成本

-

运营成本

-

资金成本

-

-

损失与定价如何匹配?

4)定价多少才合适

预估损失→基础成本→边际成本(数据成本,获客成本) →收益平衡点 →定价

授信管理与定价的关系

-

计算损失率

-

针对产品给予风险敞口阈值

-

根据敞口及风险损失制定价格

-

风险损失的组成要素

通过计算整体授信资产的指标来得出预期的风险损失:

计算公式:Expected Loss= Probability of Default * Exposure at Default* Loss Given Default

PD:逾期率 EaD:风险敞口 LGD:违约损失率

风险损失的计算流程:

设定风险偏好→计算各客群用户数分布→计算客群违约概率→分配敞口→验证

预估信用风险损失三大要素的获取手段

-

贷前、中数据预估

-

贷后数据观测

-

催收数据观测

贷前、中、后数据观测表介绍

-

评分卡跟踪

-

评分卡稳定性回顾PSI

-

审核情况监控(TK流+拒绝+通过比列)

-

地区监控

-

资金监控 vintage资产质量

-

回款监控(本金+利息)

-

提款率监控

-

客群监控(地域/学历/评分/性别/产品等)

-

还款方式监控

-

损失预测(分期、先息后本)

3.不同产品间的风险损失计算方式

为什么风险损失需要因产品而异?

-

还款方式的不一致,导致损失的计算方案不相同

-

利息损失与本金损失因产品的还款方式和收费标准会有所不同

主流产品介绍:

-

一次性还本(多次付息、一次付息)

-

分期还本(等额本息、等本等息)

一次性还本产品损失计算方式

本金损失估计:

-

估算人群比例分布

-

估算人群违约概率

-

估算人群违约敞口

-

估算人群违约回收率

利息损失估计:

-

利息还款方案

-

利息偿还概率

-

利息计算方式

分期产品损失计算参数:

-

各期违约概率(连续违约概率及概率变化曲度)

-

各期违约敞口(本金/利息)

-

各期产品违约回收率

-

周期损失计算

4.资金占用、产品周期与年华损失的定价应用

风控审批策略

为了达到目标,从而采取的一系列举措

审批策略目标:低成本+低坏账率

低成本:搭建合理审批流程、自动化审批,减少人工、控制征信成本

低坏账率:防止欺诈风险、控制信用风险、加强贷后管理

-

审批策略架构搭建

制定策略的目标是什么?

从需求客户中,筛选出风险较小的全体,并给出对应的额度

目标分解后为一下几点:

-

审批对象为个人

-

需排除高风险群体

-

出具额度

-

熟悉产品类型,了解进件流程

熟悉产品类型:

-

明确核查审批的对象

-

了解市场行业审批流程

-

评估在客群层面是否存在明显风险

-

明确产品目标客群的范围

了解进件流程:

-

收集进件流程中可获得的进件要素

-

寻找流程中的风险点,制定对应的风险排查方法

-

根据明确的审批对象,制定主体策略模块

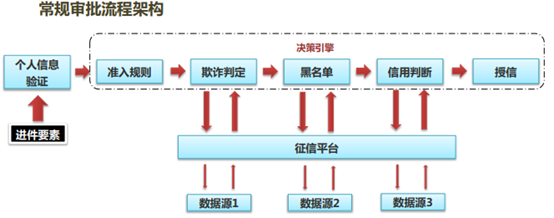

常规审批策略模块

-

个人信息验证

-

准入模块

-

欺诈判断

-

黑名单判断

-

信用风险评估

-

人工

-

授信

-

交易风险

注:

-

策略模块要根据产品流程来制定

-

每一个对应解决一个或者多个风险点

-

找不到解决方案的风险点需要预留位置

-

对应主体策略模块寻找风险解决方法

-

第三方数据源

-

增加进件要素获取

-

爬虫获取额外信息

-

注:数据源的选择

-

数据体量(查得率)

-

区分度(覆盖率等)

-

是否稳定

-

数据来源

-

根据确定的策略模块,设计审批流程

-

无费用在前,有费用在后

-

强高风险在前,弱风险在后

-

尽可能存留信息

注:考虑真实费用,而不是账面费用;可根据实际情况灵活调整

-

确认审批流程落地方案

-

决策引擎

-

审批系统

-

征信平台

注:征信平台

-

作为第三方数据源回传数据统一存储平台

-

记录每次查询结果

-

将原始数据处理为决策引擎可使用的字段

-

可管理多个同质数据源

解决方案:准入人群,确认风险点,寻找对应的排除方法,合理组合解决方法

成本类:推广费用,审批征信费用,放款成本,征信成本

-

数据源内容介绍

基本验证

公安核查,人脸识别,活体检验,银行卡三/四要素验证,手机要素验证

黑名单(身份证,手机号,联系人手机号)

-

法院执行人/失信被执行人

-

司法诉讼、行政违法、民间欠款等

-

高危行为、欺诈名单

-

金融信贷逾期、不良

-

金融信贷资信不佳、拒绝

-

关注名单

信用

-

多头借贷

-

信用分

-

互联网标签

-

银行卡信息

-

决策引擎

概念:是只吃变量,且只吐变量的系统

作用:将风控策略落地

与传统代码实现策略有什么区别?

-

风控业务人员可自行配置或更改

-

风控策略保密性更高

-

调整更快

决策引擎简介:

-

只能处理单变量,且只能输出单变量

-

内部可建立多个规则包,一个规则对应一个产品

-

可对每个使用用户进行规则包权限控制(只读,删改)

-

也可对没个使用用户进行内部组件权限控制

-

可对组件进行冻结,避免操作风险

决策引擎内部组件介绍:

-

数据模型

-

规则&规则集

-

决策树

-

评分模型

-

一维表索引

-

代码块

-

规则流

-

规则流测试

-

策略调优

什么时候需要策略调优?

-

资产质量朝坏的方向变化

-

逾期指标偏高

-

通过率下降

-

预测的坏账比率超过逾期

调优步骤:

-

确认是调整贷前策略还是贷后策略

-

是D类调优还是A类调优

-

量化分析调优阈值

-

预测按照方案调整后的效果

-

调整后验证结果与预计效果是否一致

-

重复修正

D类调优

在通过的客群中寻找差客户拒绝

将会降低通过率,且降低逾期指标

离线即可完成量化分析

A类调优

在拒绝的客群中找好客户通过

将提高通过率,逾期指标可能增加

需要决策引擎标记豁免部分样本分析

风控审批策略(续)

-

常用量化指标

-

逾期

-

账单逾期&订单逾期

-

逾期时段(M1,M2,)

-

资产质量

-

Vintage

-

首期逾期率

-

PSI=(A-B)*ln(A/B) 用于衡量指标的波动程度

注:PSI<0.1稳定性很好

0.1<=PSI<=0.25关注

PSI>0.25异常

-

探索性规则分析

-

确定探索性规则的目标

-

将于目标相关的变量与目标整理成宽表

-

使用SAS进行探索性分析

-

寻找与目标强相关的规则

-

评分卡使用策略

原理:

1)用历史数据预测新客户的违约概率

2)当前存在即合理

3)二分类结果

什么时候需要评分卡

-

进件量较大,规则无法满足更细的切分需要

-

有许多无法判断风险类别的灰色客群

使用场景:

-

人工分流

-

客群豁免

评分卡cuttoff

调额步骤:

-

筛选可调额客户

-

分为调额组与对照组

-

调额后调额组与对照组资产趋势分析

-

根据结果回调最初筛选可调额客户的规则

最初调额客户的筛选方案:

-

历史未逾期

-

账龄达到6个月

-

活跃月份占比超过80%

-

额度使用率超过85%

-

未办理过再分期业务