ADAS汽车智能化+网联化(上)

ADAS汽车智能化+网联化(上)

汽车智能化+网联化深度:自动驾驶逐步升级,摄像头+激光雷达星辰大海

汽车智能化、网联化大势所趋。在汽车行业电动化发展过程中,智能化、网

联化升级也将成为不可逆转的大趋势,带动汽车行业从传统的机械化终端向

智能化、网联化终端迈进,随着硬件配置+软件逐步升级,汽车的智能化、网

联化升级改造已经拉开大幕。

汽车智能化:

自动驾驶优势明显,将逐步从 L0 升级至 L5。SAE 将自动驾驶技术分为 L0-

L5 级,其中 L0-L2 仍然需要驾驶员驾驶,属于 ADAS(高级辅助驾驶系统)

范畴,而从 L3 开始,汽车才真正进入到自动驾驶范畴。作为评判汽车智能

化水平的核心关键,自动驾驶相比于传统有人驾驶具有诸多优势,包括安全

性高、成本低、效率高等,未来将逐步从 L0 升级到 L5,在此过程中,

Robotaxi/Robobus/Minibus/Robotruck 已经开始崭露头角,家用车目前普遍

在 L2 以下,未来随着技术升级、法律完善,自动驾驶水平将有望稳步提升。

自动驾驶系统分为感知层、决策层和控制层,传感器和 AI 芯片需求大幅提

升。感知层:根据 Yole 数据,对于单辆车而言,L1-L5 级别各类传感器数量

分别为 6/13/24/38/35 颗,价值量分别为 260/405/2050/3430/3170 美元。市

场规模方面,在自动驾驶领域,根据 Yole 数据,预计 2020-2025 年,摄像

头模组将从 35 亿美元增长至 81 亿美元,CAGR 为 18%;毫米波雷达将从

38 亿美元增长至 91 亿美元,CAGR 为 19%;激光雷达将从 4 千万美元增

长至 17 亿美元,CAGR 为 113%。决策层:汽车 E/E 架构迈向集中化,将

带来芯片算力需求大幅提升,GPU/FPGA/ASIC/类脑等 AI 芯片将扮演愈发

重要的角色。 根据亿欧数据 , L1-L5 级别算力需求 分别为

<1/2/30/300/4000+TOPS。中国自动驾驶 AI 芯片市场规模 2021 年为 25.1

亿元,预计到 2025 年将达到 109.9 亿元,CAGR 为 44.7%。

汽车网联化:

V2X 助力构建智慧交通体系,射频前端芯片充分受益。当智能化自动驾驶发

展到一定程度后,车辆与外部的沟通交流就愈发重要,V2X 有利于构建一个

智慧的交通体系,对提高交通效率、节省资源、减少污染、降低事故发生率、

改善交通管理具有重要意义。C-V2X 和高精地图也将成为自动驾驶普及过程

中的重要支撑。根据 IDC 数据,2020-2024 年,全球智能网联汽车出货量将

保持稳步增长,2020 年为 4440 万辆,2024 年将达到 7620 万辆,CAG R 为

14.5%。渗透率方面,亦将保持稳步上升趋势,根据 IHS Markit 数据,预计

2025 年全球智能网联汽车渗透率将达到 59.4%,中国智能网联汽车渗透率

将达到 75.9%。在网联化过程中,射频前端芯片将如同汽车之耳助力车联网

技术发展,从而弥补单辆汽车智能化不足,推动协同式应用服务发展。

投资建议:我们看好汽车智能化、网联化升级带来的新机遇,摄像头、超声

波雷达、毫米波雷达、激光雷达、AI 芯片以及射频前端芯片将有望驶入发展

快车道。建议关注:联创电子、长光华芯、炬光科技。

风险提示: 1、新能源车销量、Robotaxi 等商业落地不及预期;2、车规级传感器、芯片等产品导入不及预期;

3、激光雷达、AI 芯片等技术研发进度不及预期。

自动驾驶产业链,上游包括传感器、芯片、地图、车载软件等二级供应商,以及智能驾驶解 决方案等一级供应商;中游包括乘用车、商用车等整车环节,下游为车辆运营等服务市场。

图表 9:自动驾驶产业链

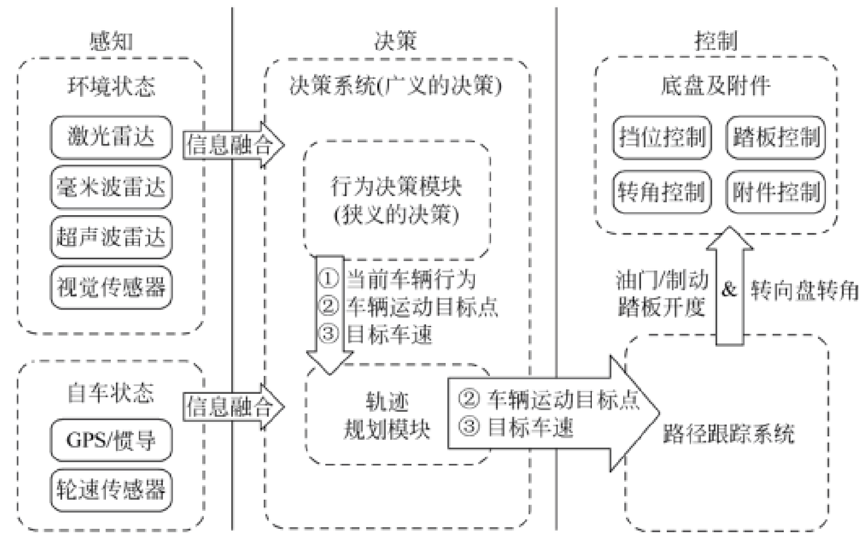

自动驾驶系统分为感知层、决策层和控制层,感知层主要通过摄像头、雷达等感知周围环境 信息,并通过 GPS/惯导等实现定位等车辆状态的获取;决策层依据感知层提供的环境信息 和车辆定位情况,根据适合的模型进行路径规划等决策;控制层则通过底盘及各种控制附件 件,驱动车辆执行相应命令动作。

图表 12:自动驾驶系统架构

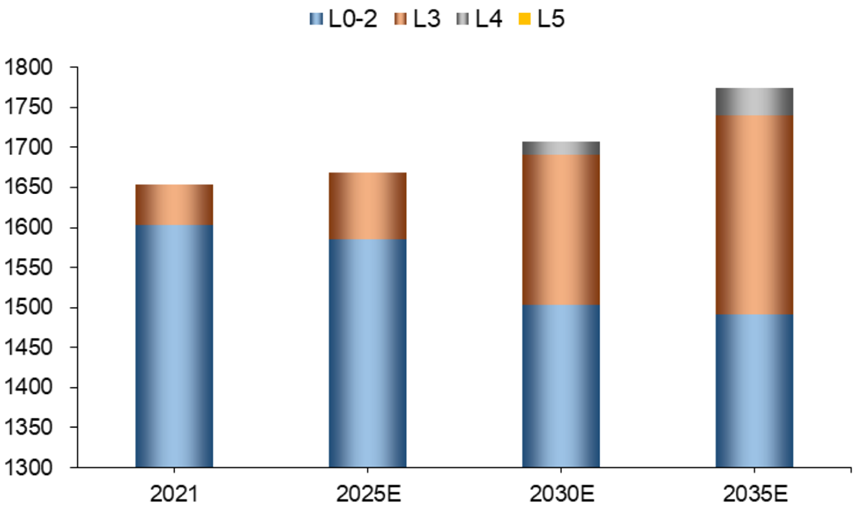

根据 PwC 数据,全球主要国家/地区的自动驾驶水平将逐步提升,到 2025 年 L3 级别自动驾

驶将开始崭露头角,而自动驾驶需 80 亿公里安全路测里程才能证明其安全性,现阶段 L 4 解

决方案提供商还远远未达到足够里程,随着未来激光雷达等核心部件成本下降,预计到 2 030-

2035 年,L4/L5 级别自动驾驶将开始商用化。全球各主要国家地区目前正处于从 L2 级别向

L3 级别过渡阶段,预计未来 L3-L5 级别自动驾驶占新车销量如下:

欧盟:L3 级别 2025 年占比 4%,销量 67 万辆,到 2035 年将提升至 15%,销量 259 万辆;

L4 级别 2030 年占比 8%,销量 136 万辆,2035 年将提升至 15%,销量 259 万辆;L5 级别

2035 年占比 2%,销量 35 万辆。

美国:L3 级别 2025 年占比 5%,销量 83 万辆,到 2035 年将提升至 14%,销量 249 万辆;

L4 级别 2030 年占比 1%,销量 17 万辆,2035 年将提升至 2%,销量 36 万辆。

中国:L3 级别 2025 年占比 1%,销量 28 万辆,到 2035 年将提升至 18%,销量 619 万辆;

L4 级别 2030 年占比 3%,销量 93 万辆,2035 年将提升至 15%,销量 516 万辆;L5 级别2035 年占比 1%,销量 34 万辆。

日本:L3 级别 2025 年占比 4%,销量 19 万辆,到 2035 年将提升至 12%,销量 49 万辆;

L4 级别 2030 年占比 6%,销量 26 万辆,2035 年将提升至 15%,销量 61 万辆;L5 级别

2035 年占比 1%,销量 4 万辆。

图表 16:2021-2035 年欧盟自动驾驶汽车销量(万辆)

图表 17:2021-2035 年美国自动驾驶汽车销量(万辆)

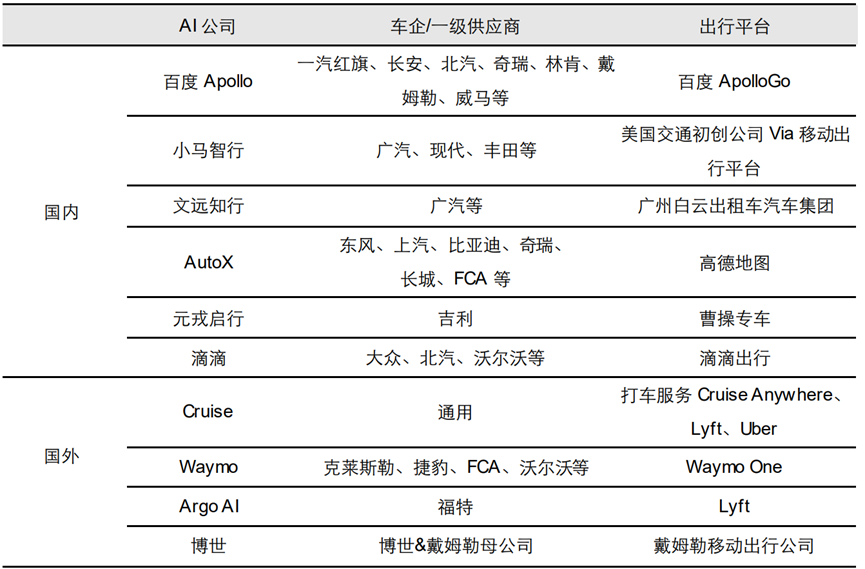

图表 32:全球 Robotaxi 铁三角模式公司

全球Robotaxi 企业中,美国企业主要有Waymo、Cruise、Lyft 等,中国企业主要有百度Apoll o、 小马智行、AutoX、文远知行等。其中 AutoX 已经宣布其 Robotaxi 车队数量超过 1000 辆, 成为中国乃至全球最大规模的全无人驾驶 Robotaxi 车队。测试里程方面,百度 Apollo 在 2021 年底已测试 1800 公里,是中国测试里程最长的公司。通用汽车旗下 Cruise、福特汽车旗下 的 Argo AI、Zoox、Aurora、Mobileye 等公司也在推出 Robotaxi 计划或者转向商用车自动驾 驶业务。

2.2 感知层:

智能车信息采集的“眼睛”和“触角” 驾驶是一项复杂的任务,需要对周围环境不断收集感知信息。当驾驶员暂时失去意识或缺少 相关信息输入时,可能会出现致命事故。人类驾驶基本靠“本能”:不计算距离或速度,却能给 出判断并执行。自动驾驶汽车和机器,是没有“本能”的,所有驾驶“决策”都是基于对感 知信息(如距离、速度、颜色或形状)的实时计算。 因此,要实现自动驾驶系统,首先要解决的就是感知层信息采集的过程,自动驾驶感知系统 会用到各种传感器,包括摄像头、超声波雷达、毫米波雷达、激光雷达、红外夜视,以及用于定位和导航的 GNSS(全球导航卫星系统)和 IMU(惯性测量单元)。每种类型的感知技 术都有优缺点,通过他们之间信息的充分融合,最终才能形成全面可靠的感知数据,供给决 策与控制系统使用。

2.2.1 智车之“眼”:

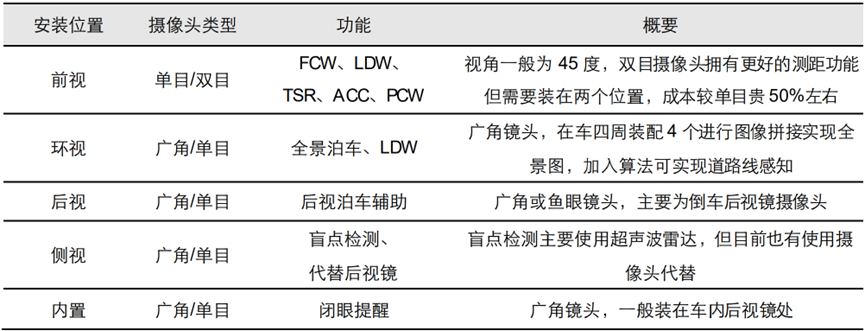

摄像头 车载摄像头的工作原理,是将采集好的图像转换为二维数据,然后对采集的图像进行模式识 别,通过图像匹配算法识别行驶过程中的行人、车辆、交通标志等,最后依据目标物体的运 动模式或使用双目定位技术,估算目标物体与本车的相对距离和相对速度。 相比于雷达等其他传感器,摄像头的优点是采集的数据量更多,也最接近人眼获取的周围环 境信息,当前车载摄像头分辨率主要以 720P、1080P 为主,与人眼接近,并且技术成熟、 成本低。但缺点同样明显,首先是基于视觉的感知技术受光线、天气影响较大,在恶劣天气 和昏暗环境下性能难以得到保证;其次对物体的识别基于机器学习数据库,需要的训练样本 大、训练周期长,也难以识别非标准物体;最后,广角摄像头存在边缘畸变,得到的距离准 确度较低。 按照车载摄像头在整车中的应用,可分为前视、环视、后视、侧视以及内置 5 种类型。对于 前视摄像头,双目相比单目性能更优,但是由于需要更高算力芯片支持,成本较高,难以快 速普及,因此目前仍以单目为主。

图表 44:车载摄像头整车应用

根据华经产业研究院数据,2015-2020 年,全球车载摄像头镜头出货量整体稳步上升,2015 年为 5961 万件,2019 年为 11664 万件,2020 年由于疫情影响,出货量略有下滑至 10964 万件。市场格局来看,以中国、日本厂商为主,舜宇光学占比 32%,排名第 1;麦克赛尔占 比 8%,排名第 2;富士胶片占比 5%,排名第 3。

图表 45:2015-2020 年全球车载镜头出货量(万件)

图表 46:2020 年全球车载摄像头镜头市场格局

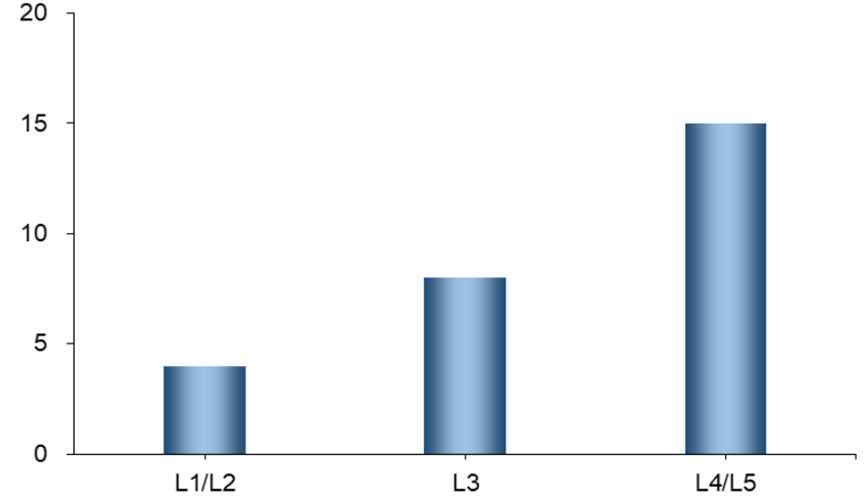

目前车载摄像头渗透率不高,根据 AI 车库数据,各类摄像头中,后视摄像头渗透率最高,为 50%;其次是前视摄像头 30%;侧视摄像头 22%;内置摄像头仅为 7%。单车平均搭载摄像 头数量也将随着自动驾驶级别升级同步提升,L1/L2 级别为 3-5 颗,L3 级别大约为 8 颗,到 了 L4/L5 级别将增加至 10-20 颗。整体而言,车载摄像头提升空间仍然较大。 根据 ICV Tank 以及 360 Research Reports 等数据,2020-2025 年,全球车载摄像头市场规 模将从 138 亿美元提升至 270 亿美元,CAGR 为 15.7%;中国车载摄像头市场规模将从 64 亿元提升至 230 亿元,CAGR 为 29.2%,车载摄像头市场前景广阔。

图表 47:2019-2020 年各类车载摄像头渗透率

图表 48:不同级别自动驾驶汽车平均搭载摄像头数量(颗)

图表 49:2015-2025 年全球及中国车载摄像头市场规模

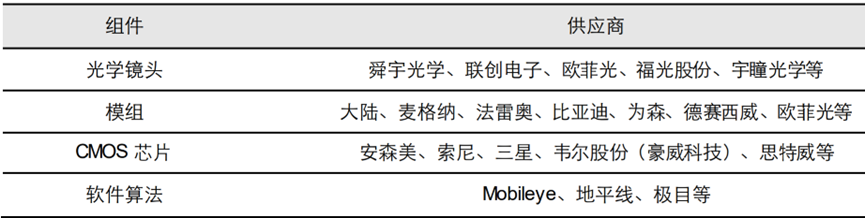

车载摄像头包括镜头、模组、芯片、软件算法等。镜头厂商中,舜宇光学全球第 1,国内厂

商联创电子和欧菲光亦有所布局;模组厂商中,国外厂商包括大陆、麦格纳、法雷奥,中国

厂商有比亚迪、德赛西威、欧菲光等;CMOS 芯片中,安森美全球第 1,此外还有索尼、三

星、韦尔股份(豪威科技)、思特威等;软件算法主要厂商有 Mobileye、地平线、极目等。

图表 50:车载摄像头主要组件及供应商

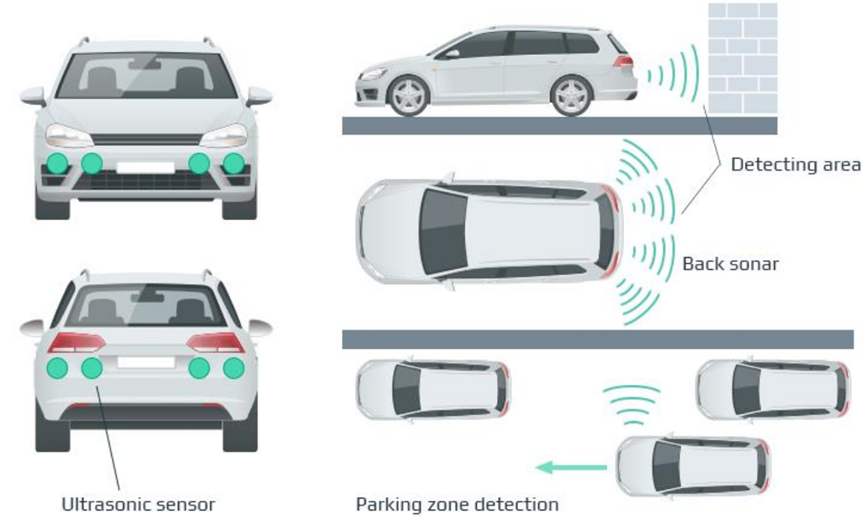

2.2.2 智车之“角”:超声波雷达 超声波雷达的工作原理是发射并接收超声波(频率通常大于 20KHz),在空气中波长一般小 于 2cm,根据时间差计算障碍物距离,探测距离在 0.1-10m 之间,优点是频率高、波长短、 绕射现象小、方向性好、定向传播等,缺点是距离信息不精准,探测距离短,一般适用于对 精度要求不高的场景,因此广泛用于泊车系统。常见超声波雷达分为 2 种,第 1 种是安装在 前后保险杠上,用于测量前后障碍物距离的驻车或倒车雷达,称为超声波驻车辅助传感器 (UPA),第 2 种是安装在侧面,用于测量侧方障碍物距离,称为自动泊车辅助传感器(APA )。 通常 1 套汽车倒车雷达需要安装 4 个超声波传感器,而自动泊车系统则在原有基础上再增加 4 个 UPA 和 4 个 APA。

图表 51:超声波雷达位置及探测

图表 52:自动泊车

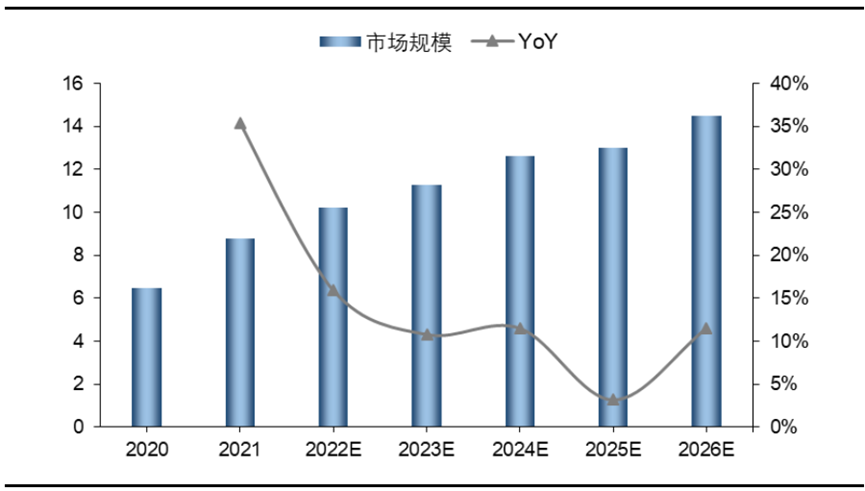

根据 ICV Tank 数据,全球超声波雷达以安装为口径来计算,2021 年市场规模为 88 亿美元, 安装量为 5.5 亿颗,预计 2022 年将达到 102 亿美元,安装量为 6.4 亿颗,2026 年将达到 145 亿美元,安装量为 9.7 亿颗。

图表 53:2020-2026 年全球超声波雷达市场规模(十亿美元)

图表 54:2021-2026 年全球超声波雷达安装量(百万颗)

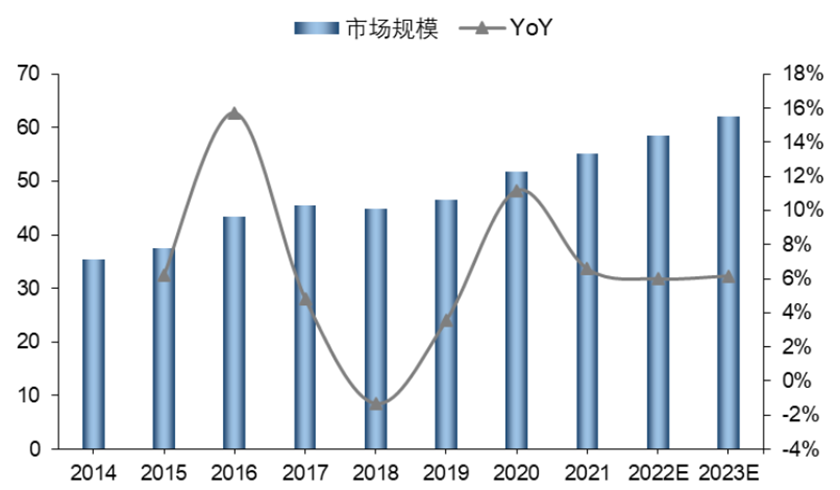

渗透率方面,根据 ICV Tank 数据,2021 年全球 12 颗超声波雷达的方案占比达到 28.6%, 预计 2022 年将达到 36.5%,2025 年将达到 55.4%。根据 leadleo 和华经产业研究院数据, 中国超声波雷达市场规模 2020 年为 51.7 亿元,预计 2023 年将达到 62 亿元。

图表 55:2021-2025 年全球 12 颗超声波雷达方案渗透率

图表 56:2014-2023 年中国超声波雷达市场规模(亿元)

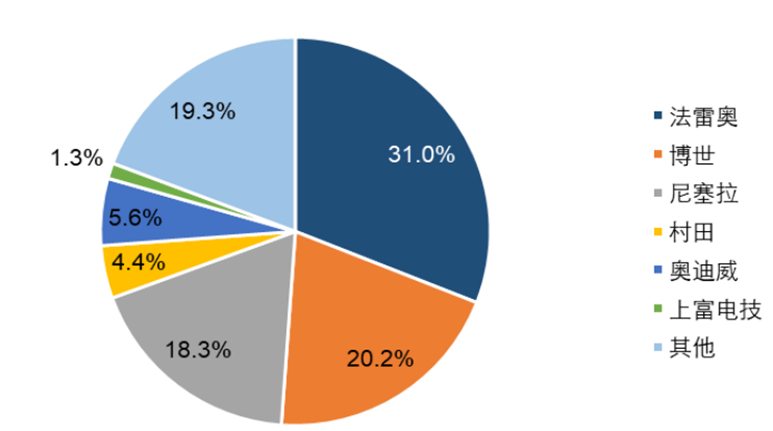

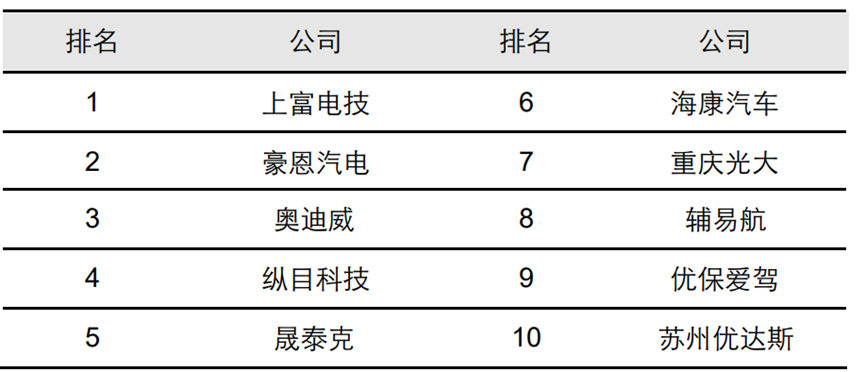

全球超声波雷达厂商仍以国外厂商为主导,根据华经产业研究院数据,2018 年全球超声波雷 达竞争格局中,法雷奥占比31.0%,排名第 1;博世占比 20.2%,排名第2;尼塞拉占比18.3%, 排名第 3;中国前装厂商奥迪威和上富电技分别占比 5.6%和 1.3%,排名第 5 和第 6。 综合企业规模、资本实力、研发能力、经营能力、行业影响力、成长潜力等六个一级指标综 合评判,根据高工智能汽车研究院数据,中国本土前装车载超声波雷达供应商 Top10 中,上 富电技、豪恩汽电、奥迪威分列前 3 名。

图表 57:2018 年全球超声波雷达竞争格局

图表 58:2021 年中国车载超声波雷达竞争梯队 Top10

参考文献链接

https://pdf.dfcfw.com/pdf/H3_AP202206291575544133_1.pdf?1656520097000.pdf