SOC芯片架构技术分析(四)

SOC芯片架构技术分析(四)

3.5 AIoT:AI+IoT成为大势所趋,新应用领域不断拓展

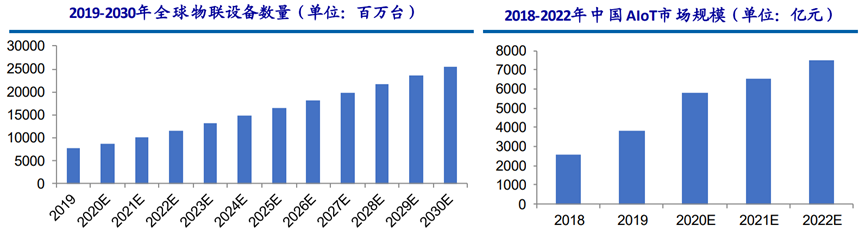

1)AIoT在物联网的基础上加入AI技术,近年来发展速度迅猛。物联设备快速增长,全球智能硬件厂商争相布局,根据 Transforma Insights数据,2030年全球物联设备将超过254亿台。根据艾瑞咨询数据,2018年中国AIoT市场规模达2590亿 元,2022年AIoT业务将超过7500亿元。

2)在AIoT智能硬件端,MCU和SoC为主控芯片。其中,AIoTSoC通常集成多个AI模块,能够处理音视频等数据,和MCU相 比能够更好地满足AI对高算力、低功耗的需求,提升物联设备交互体验和智能化水平,已占据智能终端芯片市场的主 导地位。智能音视频、智能家居、智能安防及商办等AIoT应用将成为SoC重要的增量市场。

3.5 AIoT:智能家居市场渗透率不断提高,前景广阔

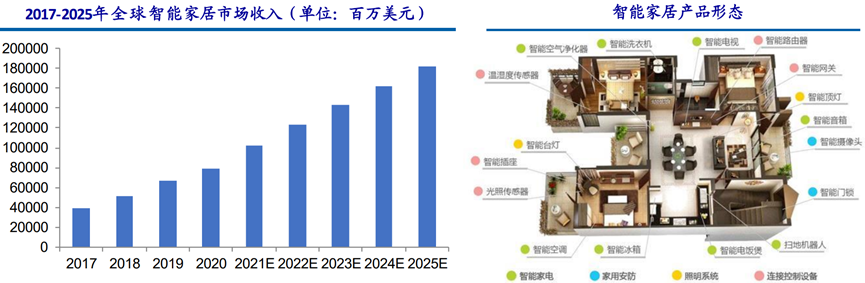

1)AIoT技术的成熟催生了智能家电的需求和市场规模的进一步增长。根据Statista数据显示,2017年全球智能家居市场收 入为38794.42百万美元,2025年将达到182442.72百万美元。2020年全球智能家居渗透率仅为10.62%,到2025年这一比 例将达到21.09%。

2)和普通家居相比,智能家居的交互方式愈发多样化,并兼备无线通信、智能控制、设备自动化等功能,应用场景多样 化,包括智能家电、智能音箱、家用安防、智能照明、扫地机器人、智能门锁等。

3.5 AIoT:智能音箱市场仍有较大增长空间

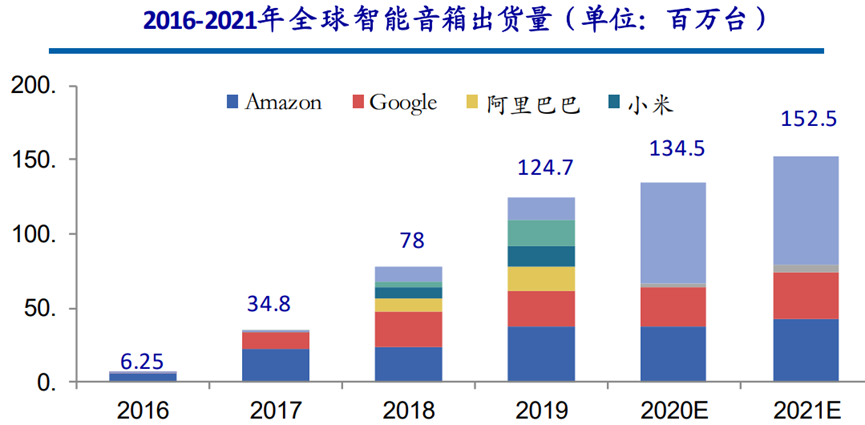

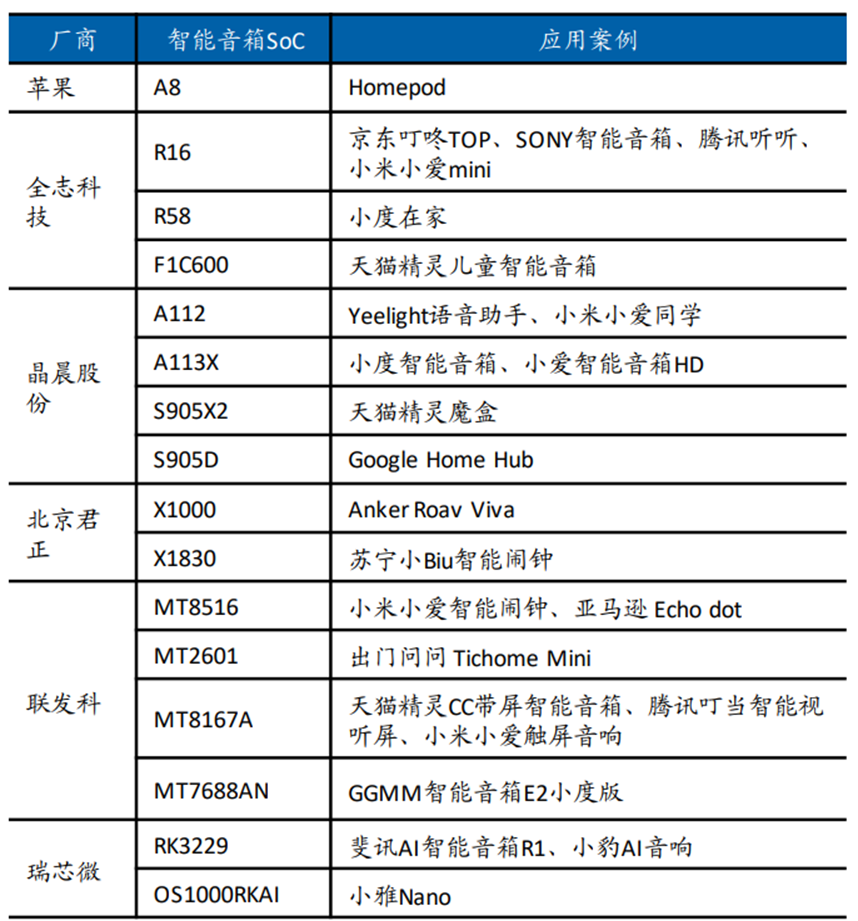

智能音箱是智能家居核心接入口,集成了AI处理功能,具有语音交互 功能。根据Statista预测2021年全球智能音箱出货量将达到152.5百万 台。洛图科技数据表明,2019年我国智能音箱家庭普及率仅为13%, 和西方国家相比有巨大上升空间,随着智能家居不断发展,智能音箱 市场有望迎来新的增长点。智能音箱多采用SoC主控芯片,集成音 频、视频相关IP,实现语音算法等AI功能。

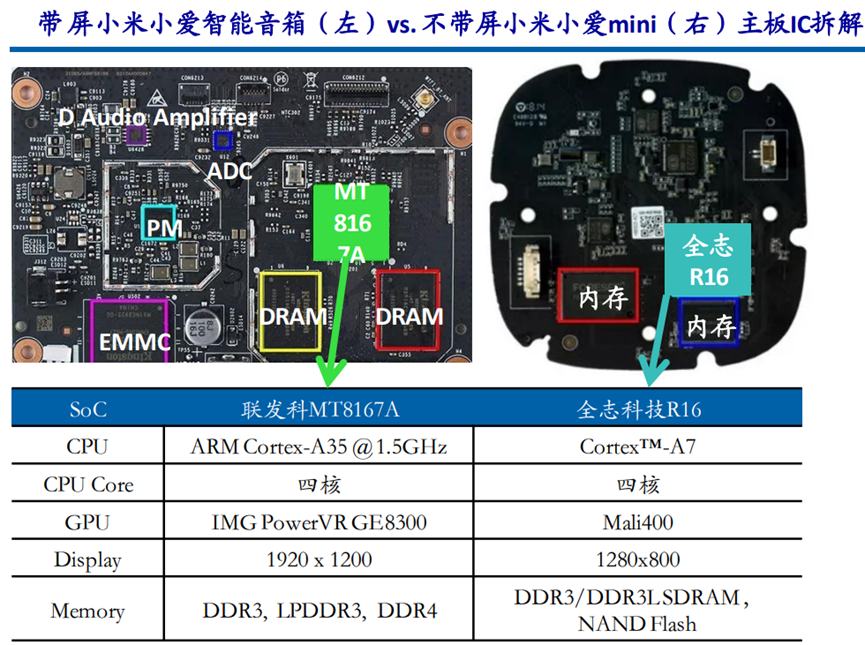

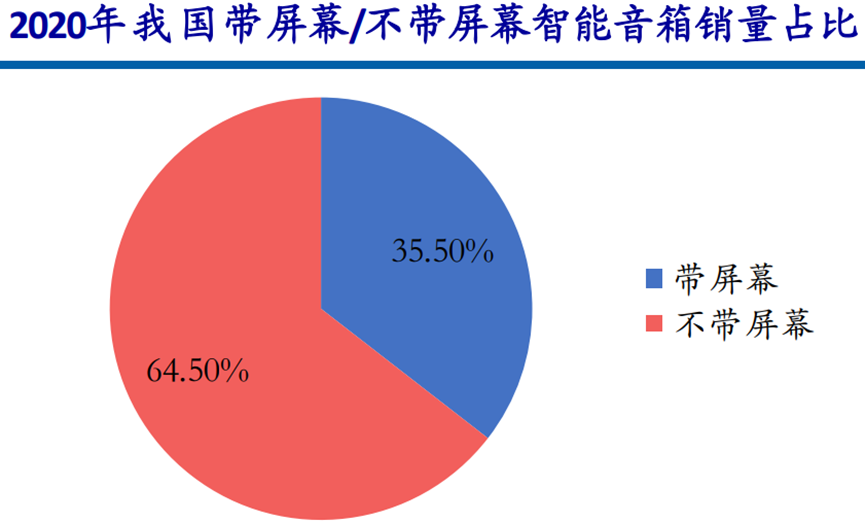

3.5 AIoT:带屏智能音箱的发展对主控SoC提出更高要求

根据IDC数据显示,2020年我国带屏智能音箱销 量占比35.5%,同比增长了31%。带屏音箱将朝AI 智能交互方向不断发展,为用户提供了语音交 互、人脸识别、手势控制能功能,未来带屏音箱 市场有望继续增长,对主控SoC的性能和集成度 提出更高要求。

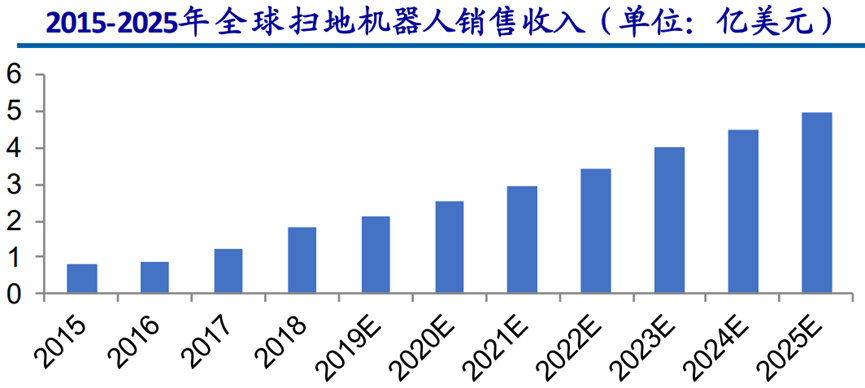

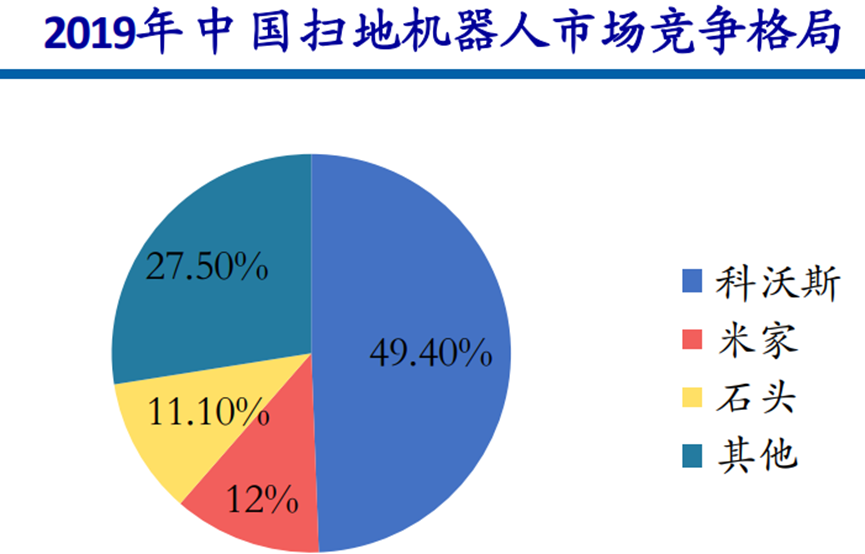

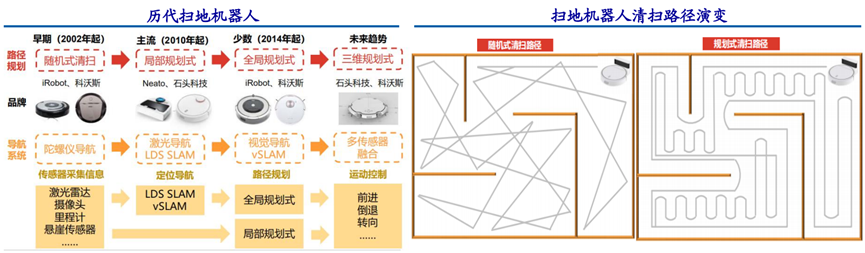

3.5 AIoT:扫地机器人未来需求强劲

扫地机器人融合了处理器芯片、SLAM算法(同步定位与地图构建)、传感 器及激光雷达等技术,产品技术迭代较快,未来新购需求强劲。根据Loup Ventures,IFR数据显示,2015年全球扫地机器人销售收入仅为0.81亿美元, 2025年销售收入将达4.98亿美元,复合增长率达20%。在我国,扫地机器人 市场集中度高,CR3高达72.5%。在芯片端,瑞芯微(RK3326、RK1808、 RK3308、RV1108 SoC)、全志科技(R系列SoC)为主要扫地机器人SoC厂 商。

3.5 AIoT:第三代扫地机器人采用SoC并集成各种AI模块

1997年瑞典伊莱克斯三叶虫推出第一代随机碰撞式清扫的扫地机器人,采用MCU作为简单的控制芯片。2002年以来,扫 地机器人技术迅速发展,激光导航、LDS SLAM技术的运用使产品更加智能化,算法核心需要SoC提供更高算力。随着AI 不断革新发展,第三代扫地机器人采用视觉/3D ToF传感模组进行数据收集、vSLAM视觉导航技术进行全局路径规划,通 过神经网络算法提高扫地机器人智能识别能力,SoC算力进一步提升,满足新一代扫地机器人智能导航规划、自动识 别、语音播报、智能交互等物联功能。

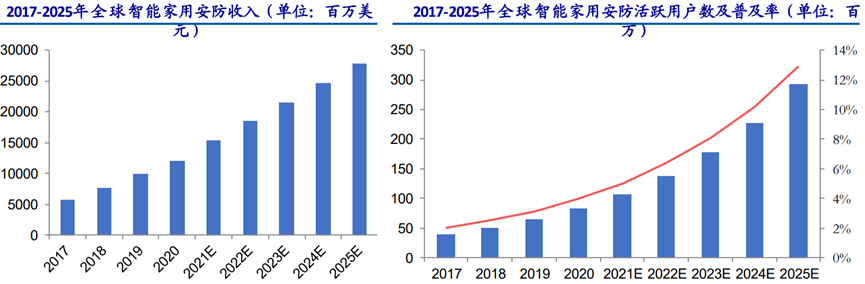

3.5 AIoT:全球智能家用安防市场呈现上升趋势

根据Statista预测,2017年全球智能家用安防市场收入为5770百万美元,2020年达到12095百万美元,收入在2025年将 上升至27857百万美元,2017-2025年复合增长率为21.75%。

2025年全球智能家用安防活跃用户数将达从2017年的39.4百万上升至293.3百万,复合增长率为28.52%。2017年全球智 能家用安防渗透率仅为2%,2025年将上升至12.9%。

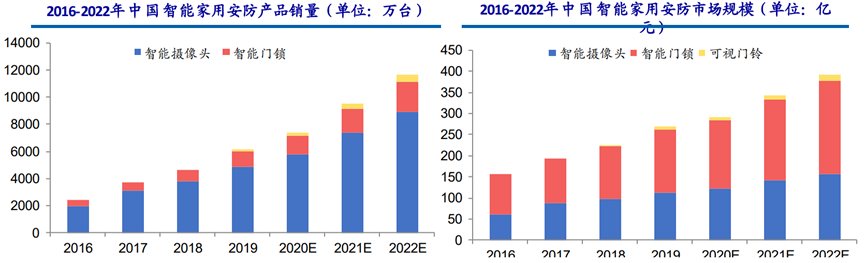

3.5 AIoT:我国智能家用安防仍处于增量市场

智能家用安防市场包括智能摄像头、智能门锁和可视门铃。我国智能家用安防市场仍处于起步和快速发展阶段,随着 5G、AI、WIFI-6技术的普及和产品成本进一步降低,该市场应用将加速落地,拉动硬件层面嵌入式SoC芯片的需求和发 展。根据艾瑞咨询数据显示,2019年我国智能摄像头、智能门锁、可视门铃产品销量分别为4881、1159.9、161.1万 台,2022年将分别达到8923、2202.8、515.7万台,智能家用安防市场规模将从2016年的156.5亿元增长到2022年392.9 亿元。

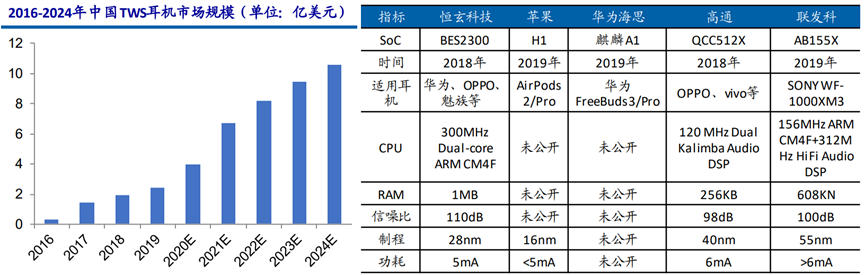

3.5 AIoT:TWS耳机是智能音频SoC重要应用之一

1)2016年苹果发布AirPods,TWS市场逐渐被打开。根据LeadLeo,IDC数据显示,2016年,中国TWS耳机市场规模仅为0.34亿 美元,2024年将达到10.59亿美元,复合增长率高达53.7%。TWS耳机已成为智能音频SoC重要应用之一。

2)TWS耳机智能语音助手、语音识别、语音唤醒等功能逐渐完善,对主控芯片SoC的工艺制程、集成度、功耗、AI模块和边缘 计算能力等提出了更高的要求,在芯片端市场,苹果、高通、联发科及我国的海思、恒玄科技为主要厂商。

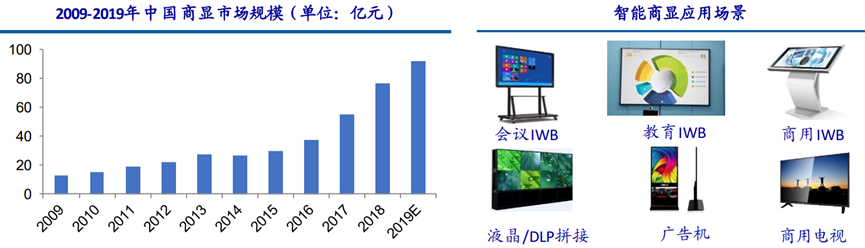

3.5 AIoT:智能商显为SoC重要的增量市场

1)随着智慧城市建设的不断推进,智能商显市场近年来快速发展。根据TCL数据显示,2009年中国商显市场规模为13亿元, 2019年达到92.1亿元,复合增长率达21.6%。

2)商业显示作为人机交互的重要切入口,广泛应用于娱乐、教育、交通、工业、商办等场景,为SoC重要的增量市场。随着 商显智能化发展,智能监控、人脸识别等AI功能愈发重要,主控SoC需要集成AI处理模块。我国主要商显SoC厂商瑞芯微推 出了RK3399、RK3288、RK3188、RK3128 SoC,可应用于大型售货机、快递柜、数字标牌、会议一体机等中高端设备;全 志科技也陆续推出A20、A64、A83T等主控SoC,为商显行业行业提供全方位芯片解决方案。

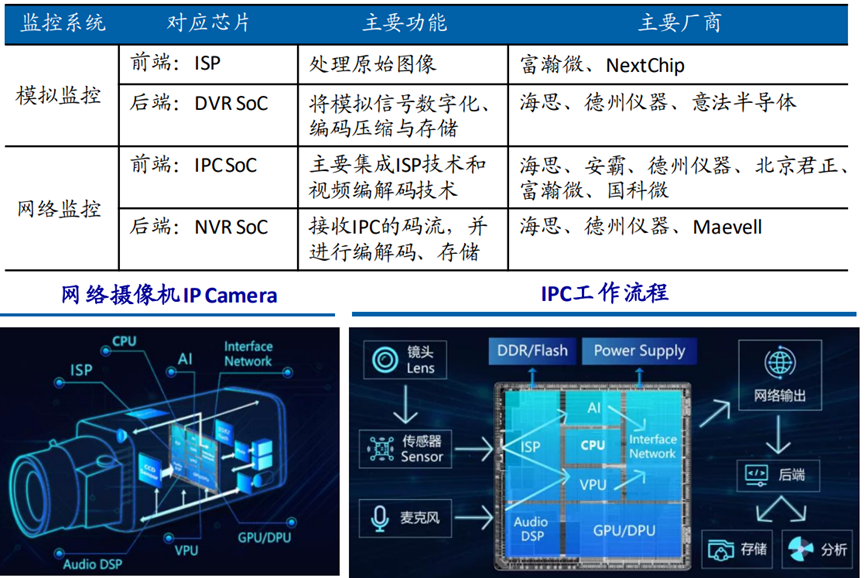

3.6 商用安防:正朝数字化、高清化和智能化方向发展

1)视频监控是安防行业最重要的业务之 一。视频监控系统分为模拟监控系统 分为模拟监控和网络监控,其对应的 前端芯片分别为ISP芯片、IPC SoC芯 片,后端芯片分别为DVR SoC芯片、 NVR SoC芯片。前端设备负责采集图 像、语音等视频信号,传输到监控系 统中;后端设备负责控制视频信号的 显示切换、对终端设备输出显示,以 及存储。

2)在计算机技术、编码压缩技术、IC工 艺、网络传输技术等信息与视频监控 不断发展的背景下,安防视频监控行 业正朝数字化、高清化和智能化方向 发展。

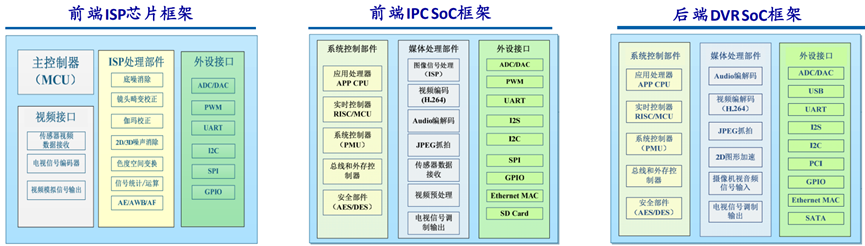

3.6 商用安防:安防视频监控多媒体处理芯片框架

1)ISP芯片是视频监控摄像机的重要处理模块,ISP芯片包含了CFA 插值、白平衡校正、伽玛校正、3D 降噪、边缘增强、伪 彩色抑制、宽动态处理等功能模块,其作用是采集前端原始图像信号,并进行图像复原和增强处理,再将图像在后端 DVR压缩和存储。DVR SoC芯片可将处理过的音视频数据进行检索回放。

2)IPC SoC是视频网络监控摄像机的核心,通常包含CPU、ISP、视频编码模块等,经采集过的视频原始数据经过ISP模块处理 后,进行压缩并传输到后端NVR进行处理和存储。随着智能安防不断发展,IPC SoC将集成AI模块以实现人脸识别、智能 侦测等智能应用。

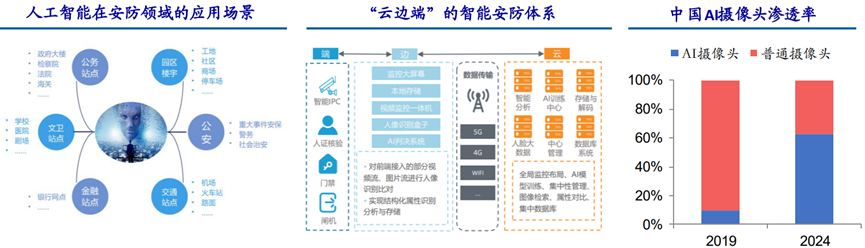

3.6 商用安防:国内外安防芯片设计厂商加速在AI应用领域布局

1)IoT、AI、云计算和大数据在安防行业加速渗透,大量数据得到结构化的处理,经过智能分析后呈现给用户,“云边端” 的智能安防体系不断完善。此外,传统监控很大程度依靠云端分析和处理数据,造成很大的数据传输和云端运输、存储 压力。越来越多的IPC厂商将视频分析技术集成至前端,利用AI技术实现分布式智能监控、分析、处理和功能应用。

2)目前,传统视频解码芯片厂商海思、安霸、NVIDIA和Movidius(Intel旗下)已推出多款安防AI芯片,国内其他企业包括富 瀚微、北京君正、立讯微、国科微、瑞芯微、地平线等超过20家企业也正加速布局该领域。

3.6 商用安防:国内外安防芯片设计厂商加速在AI应用领域布局

1)IoT、AI、云计算和大数据在安防行业加速渗透,大量数据得到结构化的处理,经过智能分析后呈现给用户,“云边端” 的智能安防体系不断完善。此外,传统监控很大程度依靠云端分析和处理数据,造成很大的数据传输和云端运输、存储 压力。越来越多的IPC厂商将视频分析技术集成至前端,利用AI技术实现分布式智能监控、分析、处理和功能应用。

2)目前,传统视频解码芯片厂商海思、安霸、NVIDIA和Movidius(Intel旗下)已推出多款安防AI芯片,国内其他企业包括富 瀚微、北京君正、立讯微、国科微、瑞芯微、地平线等超过20家企业也正加速布局该领域。

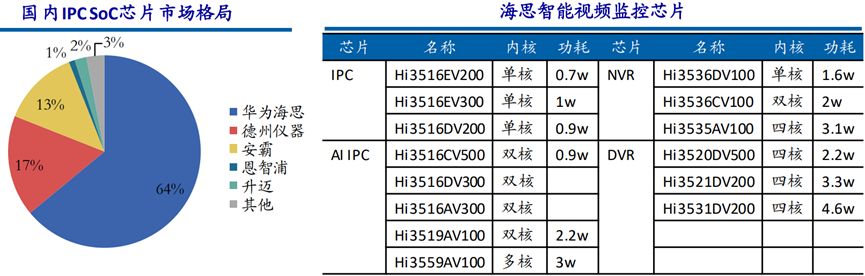

3.6 商用安防:海思为我国安防监控行业最主要玩家

1)随着安防监控智能化、网络化的不断发展,应用于网络摄像机的IPC SoC芯片需求不断扩大,是安防芯片厂商重点 布局方向。作为安防IPC领域的绝对龙头,华为海思产品性能远超各类竞争对手,在国内市占率超过60%,其余玩 家包括德州仪器、安霸、恩智浦等。此外,星宸科技、富瀚微、国科微、北京君正也将重点发展IPC SoC领域。

2)随着中美贸易摩擦加剧,美国对华为的禁令将使海思的市场业务受到负面影响,中国安防芯片市场仍需本土填补 缺口。

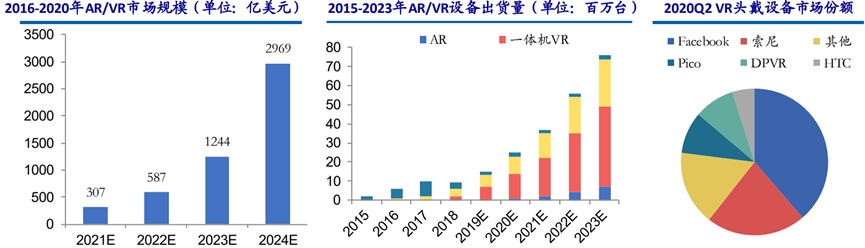

3.7 VR/AR:市场有望迎来新一轮增长

1)5G、AI、超高清视频、云计算的高速发展提升了VR/AR设备的体验感,随着娱乐、医疗、教育培训等应用需求不断增长, VR/AR产业有望迎来新一轮增长。根据BCG、 MordorIntelligence数据显示,2020年VR/AR产业市场规模为307亿美元,2024 年将达到2969亿美元。VR/AR产品需要高集成化半导体元件支持,有望推动主控SoC发展。

2)VR产业广泛应用于To B、To C端,Facebook为主要厂商,其产品Oculus Quest 2实现了VR一体机和分体机市场的统一。AR产 业发展较为缓慢,To B端涉及工业、医疗、安防、教育等领域,谷歌和微软为主要厂商。

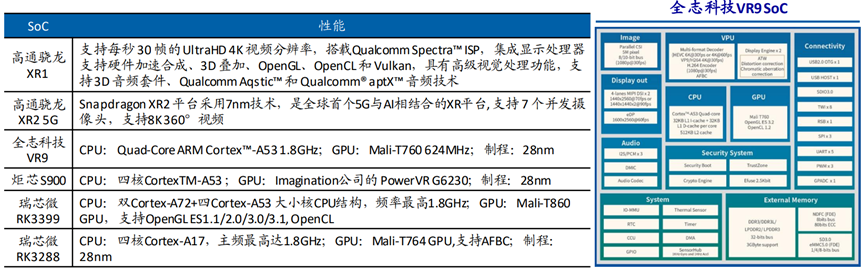

3.7 VR/AR:5G对VR/AR SoC处理器性能提出更高要求

随着AR办公、AR购物、VR直播等场景兴起,硬件方面Facebook、谷歌、苹果、三星等厂商纷纷推出应用产品及平台, 5G时代的到来更是对AR/VR芯片算法、显示和通讯等模块提出了更高要求,全球各大芯片厂商积极布局AR/VR领域。高 通2012年收购AR公司Blippar,2014年推出AR引擎Vuforia,2016年推出VR头显一体机VR820,在芯片端,高通一家独大, 2018-2020年陆续推出针对AR/VR应用的骁龙XR1平台和XR2 5G平台,占据大部分市场份额。国内厂商全志科技、炬芯、 瑞芯微等均推出了用于AR/VR领域的SoC处理器。

4. 总结

1)SoC从手机主要驱动,进入到多下游驱动时代

2)SoC从纯多核堆积,精细化到区分核心用途性能

3)SoC市场分层,集中化大规模市场强者恒强,多元化小规模市场仍待开发