SOC芯片架构技术分析(二)

SOC芯片架构技术分析(二)

2.1 SoC产业链概况

2.2 产业链上游概况:设计工具寡头竞争

2.2 产业链上游概况:IP核行业行业集中度高

1)行业集中度高,国内厂商市占率较低。

2)全球IP核供应商以国外厂商为主,行业集中度相对 较高:国内集成电路设计企业所需的IP核大多来自 境外供应商,每年进口金额10亿美元以上,占全 球市场的1/3左右。

3)中国大陆的IP核供应商有50家左右,普遍实力较 弱。国内也有规模较大的企业,如总部在上海的 芯原( Verisilicon),市场占有率已跻身全球前 十,但与欧美“三巨头”相比还有很大差距。

4)IP 核本身是产业链不断专业化的产物,是芯片设 计知识产权的重要体现,也是半导体产业链下一 步升级的重要方向。产业每一轮专业化升级都有 其内在的供需原因,且往往是追求规模成本效应的结果。

2.2 产业链上游概况:EDA巨头产品集成度高

1)EDA 公司提供给IC 公司的一般都是全套工 具,因此EDA 集成度高的公司产品更有优 势。EDA三巨头基本都能提供全套的芯片设计 EDA 解决方案。

2)Synopsys 行业领先的IC Compiler™ II布局布线 解决方案提供了单一供应商所能提供的最全 面设计平台,加速大规模AI处理器的实现。

2)Synopsys 行业领先的IC Compiler™ II布局布线 解决方案提供了单一供应商所能提供的最全 面设计平台,加速大规模AI处理器的实现。

3)Cadence 的强项在于模拟或混合信号的定制化

电路和版图设计。数字后端工具Innovus可以 在满足功耗/面积预算要求下实现最佳的性

能、或者在满足频率指标的同时确保功耗/面 积最小。

4)Mentor Graphic 同样在后端布局布线比较强,

在 PCB 上也很有优势,它的优势是Calibre signoff 和 DFT。2016年并入西门子。

2.2 产业链上游概况:国内EDA 企业在部分细分领域具有优势

经过三十余年长足发展,目前三大EDA 企业占全球市场的份额超过60%。在中国市场,EDA 销售额的70%以

上由大 EDA 企业瓜分,还有部分被Ansys 等其它外国公司占据,但国内EDA 企业在部分细分领域具有优势, 个别点工具功能强大。

2.3 产业链中游情况:高端、次高端、专用型SoC特点

1)高端SoC芯片主要集中于手机、平板电脑、服务器市场等,次高端SoC芯片多应用于安防、智能音频、物联网等领域,专 用型SoC芯片多应用于TWS耳机和智能手表等。

2)制程工艺的迭代更新导致SoC芯片的性能和价格分化。晶体管数量的提升导致CPU、GPU、NPU等IP核的升级。最新高端 SoC芯片制程为5nm,专用SoC芯片如智能音频芯片的制程普遍在16nm-55nm之间。

3)制程会影响芯片面积,并因此直接影响芯片价格,通过增大芯片面积,一个芯片中可以放下更多的晶体管。理论上,芯

片面积越小的SoC成本越低,同等技术水平和制程下,晶体管/芯片面积的大小和性能输出直接相关。

4)时钟频率是指同步电路中时钟的基础频率,它是评定CPU性能的重要指标。一般来说主频数字值越大越好。高端和次高 端SoC芯片的时钟频率一般在以GHz计量,专用型SoC芯片的时钟频率多以MHz计量(1GHz=1000MHz)。

2.3 产业链中游情况:高端SoC芯片架构核心最先进

1)目前高端SoC芯片多以一个超大核心加多个中核心、小核心架构设计,经过多年来迭代更新,基于ARM的CPU 核心不断升级,在制程工艺、主频、性能上大幅度提升。同时高端SoC芯片尤其是移动端芯片一般会添加集成 式或外挂式基带,以此实现移动接入、电话等传统移动终端功能。

2)高端SoC芯片如天玑1200采用A78构架,1个A78主频3.0GHz的大核心,3个A78主频2.6GHz的中核心和4个A55主 频2.04GHz的小核心。骁龙865CPU采用Cortex A77主频2.84GHz超级大核和三个Cortex A77 2.84GHz普通大核+四 个Cortex A55 1.8GHz小核心架构。麒麟9000 CPU架构为一个3.13GHz A77大核心、三个2.54GHz A77中核心、四个 2.04GHz A55小核心。

2.3 产业链中游情况:高端SoC芯片架构不断升级

1)高通骁龙888 移动平台是行业首个采用ARM Cortex X1 架构的移动平台,CPU 为 Kryo 680 CPU,其采用了全新 CPU 架 构。具体来说,其包含一枚最高主频2.84GHz 的 Cortex X1 核心,3 枚最高主频 2.4GHz 的

Cortex A78 核心和 4 枚最高主 频 1.8GHz 的 Cortex A55 核心,延续一个超级核心+ 3 个高性能核心 + 4 个能效核心的三丛集架构。

2)5月25日,Arm正式推出了新一代的CPU和GPU核心,包括全新的Cortex-X2、Cortex-A710、Cortex-A510等三款CPU核心以 及Mali-G710 GPU。三个CPU核心均基于今年4月份发布的Armv9架构指令集设计。高通新一款代号为SM8450的处理器, 该芯片采用4nm工艺打造,CPU采用Kryo 780架构,该架构基于最新的Arm v9指令集。

2.3 产业链中游情况:次高端SoC芯片从单核心到多核心

1)次高端SoC芯片多应用于安防、智能音频、物联网等领域,对算力要求相比智能手机、服务器等略低,近年来次高

端SoC芯片架构逐步从单核心到多核心、从大核心到大核心+小核心的架构变化升级。

2)次高端SoC芯片目前制程以工艺成熟的28nm为主,部分公司先进产品进入12nm-14nm规格。CPU多以Cortex-A53、

Cortex-A7架构为核心,主频普遍在1.2GHz以上。

3)全志科技早期产品智能视觉芯片V3采用ARM Cortex™-A7单核心架构;语音识别芯片R11同样采用Cortex™-A7 @1.2GHz单核心架构。全志科技新智能视觉芯片V316和V5采用双核心和四核心Cortex™-A7架构;新语音识别芯片 R818和R16采用四核Cortex™-A53和Cortex™-A7 架构。

2.3 产业链中游情况:次高端SoC芯片从大核心到大核心+小核心

1)RK3328是基于Cortex-A53架构的低功耗高性能处理器,包含4核Cortex-A53,64-bitCPU,内置Mali450GPU和百兆以太 网PHY和千兆网MAC,主要应用于OTTBOX及IPTV数字多媒体设备。

2)RK3399是瑞芯微推出的一款低功耗、高性能的应用处理器芯片,该芯片具有独立的NEON协同处理器双核Cortex-A72 及四核Cortex-A53的大小核组合架构,主频高达2.0GHZ,集成Mali-T864GPU,支持4K VP9 and 4K 10bits

H265/H264视频 解码,主要应用于计算机、个人互联网移动设备、VR、广告机等智能终端设备。

2.3 产业链中游情况:专用SoC芯片更接近MCU领域的应用

1)专用SoC芯片应用领域有TWS耳机、智能手表等,此类SoC芯片开发适用于特定应用场景。专用SoC更接近MCU领域的 应用,如TWS

耳机的核心是智能蓝牙音频SoC 芯片,其承担了无线连接、音频处理和其他辅助功能。

2)恒玄推出的BES2500系列TWS耳机主控SoC芯片全系列支持蓝牙V5.2,BES2500YP单芯片方案,完整集成射频、电源管 理、解码器、蓝牙基带和多核处理器。内置最高主频300MHz的双核ARM M33 Star处理器用于运行应用,一颗独立的 ARM M33 Star用于传感器连接,核心共享1.8MB SRAM内存。

3)高通QCC5151支持蓝牙5.2,设计支持新一代蓝牙音频技术标准LE Audio。芯片内置四核处理器,双核80MHz 32位应用 子系统,双核120MHz 可编程高通Kalimba DSP音频子系统,工作频率可灵活调节,支持2MHz到120MHz。

2.3 产业链中游情况:专用SoC芯片性能不断提升

1)麒麟A1是华为推出的首款同时支持无线音频设备和智能手表、且获得蓝牙5.1和蓝牙低功率5.1标准认证的可穿 戴芯片,集成了低功耗的Cortex-M7应用处理器、无线AP芯片、蓝牙芯片、RAM芯片、传感器矩阵芯片、DSP芯 片、电源管理芯片等,处理单元中的主频达到了356MHz。

2)高通Wear 4100 系列芯片的制作工艺从 Wear 3100 的 28nm 提升至 12nm。拥有 4 颗 A53 核心(频率为1.7GHz) 和一颗始终在线(AON)协处理器,能够实现环境中的非交互式设备使用情况,GPU 部分则采用Adreno A504,GPU 频率达到 750MHz。

2.4 产业链下游:芯片制造头部效应明显

1)晶圆制造环节作为半导体产业链中至关重要的工序,制造工艺高低直接影响半导体产业先进程度。 Fabless+Foundry+OSAT的模式成为趋势,Foundry在整个产业链中的重要程度也逐步提升。

2)同时半导体制造行业呈现非常明显的头部效应,根据IC Insights的数据显示,在全球前十大代工厂商中,台积电 一家占据了超过一半的市场份额,前八家市场份额接近90%。

2.4 产业链下游:芯片封测是最先能实现国产自主可控的领域

1)封测为最先能实现国产自主可控的领域。

2)大陆地区半导体产业在封测行业影响力强,市场占有 率优秀,龙头企业长电科技/华天科技/晶方科技等市场 规模不断提升,先进封装技术水平和海外龙头企业基

本同步,BGA、WLP、SiP等先进封装技术均能顺利量

产。

3)先进封装是未来封测行业增长的主要来源。从2016年 到2022年,半导体封装市场的营收将以3.5%的年复合 增长率增长。其中,先进封装市场CAGR将达7%。

4)消费电子应用细分市场在2019 年占先进封装市场份额

的约 75%。 先进封测技术有助于减小封装尺寸、增加 芯片连接性、提高可靠性并提供多功能集成,从而加 速他们对智能手机和智能手表的需求。

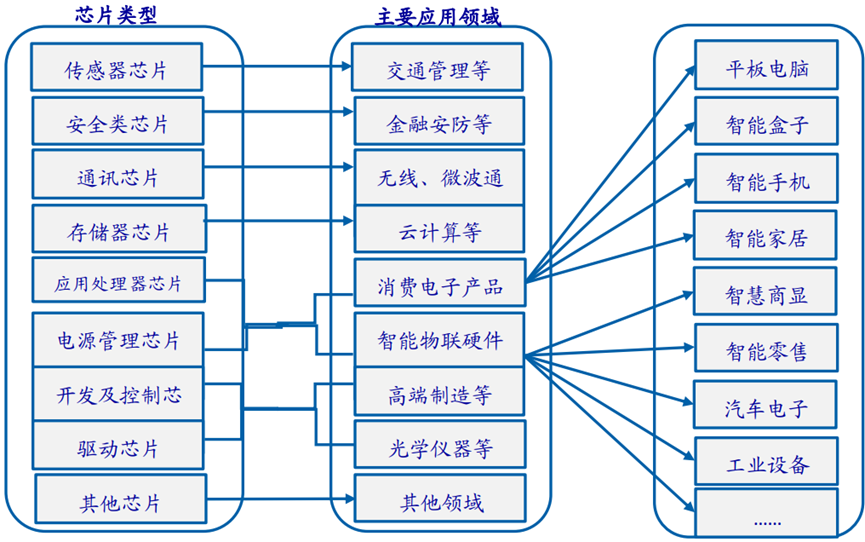

2.4 产业链终端应用:下游需求决定市场规模

SoC芯片应用领域广泛,消费电子和 智能物联是SoC芯片需求的两大领 域。在消费电子市场,智能手机、 平板电脑等消费类电子的爆发式增 长,催生出大量芯片需求,推动了 芯片行业的巨大发展;智慧商显、

智能零售、汽车电子等新的应用场 景和应用领域不断出现,为芯片设 计厂商提供了良好的发展机遇;物 联网及人工智能时代,创新科技产 品的诞生为集成电路设计行业带来

了更为广阔的市场机会。

前述:AI市场增长迅速

人工智能(AI)是计算机学科的重要分支,主要分为语音和视觉识别、自然语言处理以及深度学习等几大研究方向。 21世纪以来,AI的产业化被应用于金融、教育、医疗、交通、汽车、制造、娱乐等各个行业。AI芯片是智能终端的硬件 基础,各类应用场景丰富多样,在智能手机、智能音频、电子汽车、智能安防等方面提供硬件支持,不同应用市场下

竞争格局分散。根据德勤数据,全球人工智能将在未来几年迅速增长,2025年市场规模将达到64000亿美元,2017- 2025复合增长率达32%。

前述:AI硬件化有多种展现形式

AI芯片也称为AI加速器,负责运行AI算法、处理AI应用中的计算任 务。AI芯片按照应用端可分为云端(服务器端)芯片和终端(移动

端)芯片;按照功能可分为训练(Training)芯片和推断。

(Inference)芯片;按照技术架构可分为通用芯片(GPU)、半定 制化芯片(FPGA)和全定制化芯片(ASIC)。

未来的AISoC将形成以CPU为控制中心,GPU、FPGA、ASIC作为

专用AI加速模块的格局。GPU、FPGA、ASIC在AI芯片中有不同的

适用场景:GPU主要处理图像领域运算加速和复杂的通用性AI平 台;FPGA常用于深度学习算法中的推断阶段;ASIC满足场景某一 特殊场景的特殊定制,谷歌母公司Alphabet的 TPU、 寒武纪的

NPU、地平线的 BPU、Movidius 的VPU等都属于 ASIC芯片。

前述:AI加速器对CPU的补充提高了芯片算力水平

1) 随着机器学习(ML)、人工神经网络和机器视觉在AI领域的不断发展,AI加速器对CPU的补充能够处理海量数据,满 足目标检测、人脸识别、语音助手等AI应用对高算力的需求,异构计算变得愈发重要。

2)CPU更擅长逻辑控制,算力较弱;相比之下,GPU计算单元(ALU)占比较大,算力远大于CPU;NPU是嵌入式神经网 络处理器,拥有更强算力和更低功耗,当前各类AI算法主要利用深度神经网络等算法模拟人类神经元和突触,作为AI SoC中处理AI算法的核心,NPU应用于智能识别、预测规划、智能控制等功能领域。

前述:ARM AI平台为ML提供了完整的异构计算平台

1)RM AI平台为ML提供了完整的异构计算平台,包括ARM Cortex CPU、Mali GPU和Ethos NPU。其中Ethos系列NPU包括Ethos[1]N78/77/57/37、Ethos-U65/55。Ethos-N可以作为独立IP集成在SoC中,Ethos-U配合配套的 Cortex-M CPU。

2)2020年,ARM发布了ARM Cortex-M55处理器,其AI性能能够应用于自动检测、对象检测,Cortex-M55和ARM Ethos-U55组合 使用能大幅提高推理性能及电源效率,满足手势检测、生物和语音识别对AI性能的要求,而Cortex-A CPU、Mali GPU、 Ethos-N NPU组合亦可满足更先进的对象分类、实时识别AI应用需求。

人工智能芯片与自动驾驶

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· 全程不用写代码,我用AI程序员写了一个飞机大战

· DeepSeek 开源周回顾「GitHub 热点速览」

· 记一次.NET内存居高不下排查解决与启示

· MongoDB 8.0这个新功能碉堡了,比商业数据库还牛

· .NET10 - 预览版1新功能体验(一)

2022-09-29 车载ECU与半导体技术分析

2021-09-29 高精地图:激光雷达点云与高精地图融合