汽车硬件插拔技术分析

汽车硬件插拔技术分析

参考文献链接

https://mp.weixin.qq.com/s/rz3h9HvOp1KR5JXdHzSXbA

https://mp.weixin.qq.com/s/L-EzgKbKzxtD1raQY7RZew

https://mp.weixin.qq.com/s/Q6EeRVpQUCyN0xmgw_vPUQ

https://mp.weixin.qq.com/s/94z7zifHovoZ94FxWbf1kw

https://mp.weixin.qq.com/s/9v5dpDGUSE8K5wHV0n5Trw

解析长安SDA架构

长安的“仗”,一场接着一场。

此刻,长安终于结束历时近四年的艰难转型,结束对合资品牌的利润依赖。但战斗并没有结束。

8月29日,长安汽车正式亮相解析了具备“硬件可插拔、场景可编排、生态可随需、系统自进化”技术特征的SDA架构,和基于SDA打造智能品牌——“诸葛智能”。

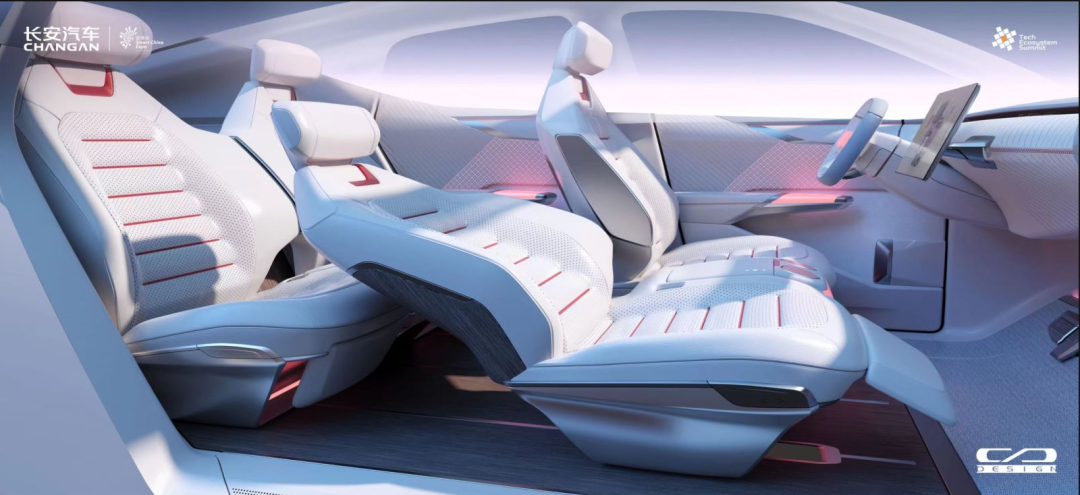

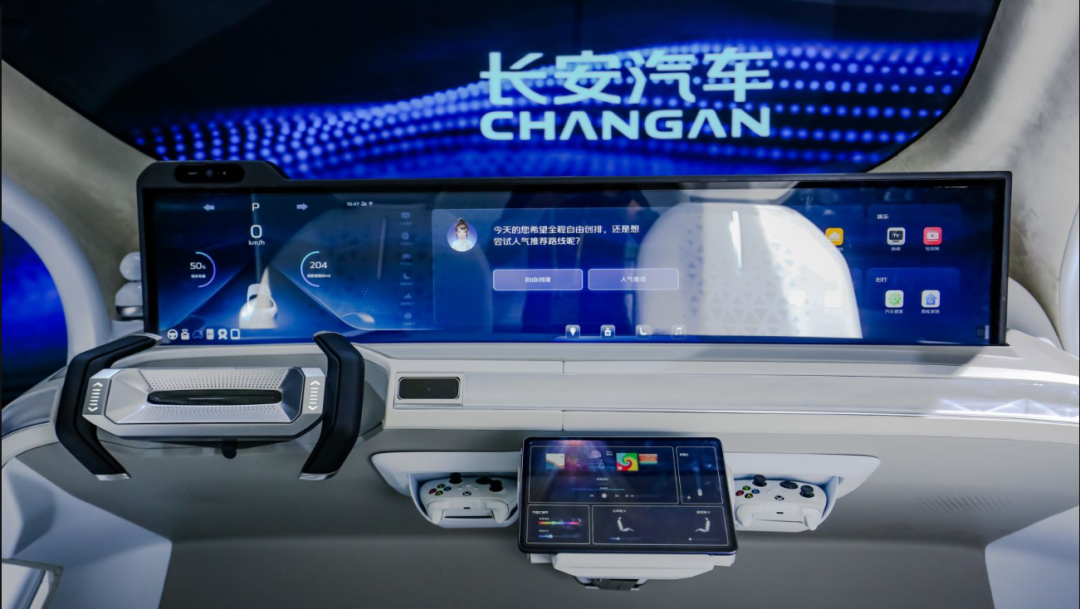

同时亮相了首款应用SDA架构的CD701原型车,用以展示长安“新汽车”概念下,“交互、智驾、生态”三大核心体验。

虽然深蓝主打多动力结构的首款产品才刚刚开始交付,但长安已经迅速挥出了第二击:“我们将以‘北斗天枢’计划为主线,到2025年,陆续推出30余款智能网联全新产品。” 长安汽车董事长朱华荣在会上表示。

天枢落地成诸葛。新能源品牌矩阵才刚刚落地,迫不及待的长安便“深度切入智能化战场。

而长安能否在智能化竞争中抢得先机,在很大程度上将取决于SDA架构到底是什么?水平又如何?

01集中化计算平台,对标特斯拉

“基于DDS(数据分发服务)标准分别在C2、EDC、VIU进行了裁剪和适配,是全球第二家在MCU上量产应用的整车企业。” 长安汽车副总裁、公司科协主席张晓宇在大会上这样介绍SDA架构的中间件层。

另一家实现量产应用的整车企业应该指的是特斯拉。

从设计逻辑上,长安的SDA架构与阿维塔的CHN技术平台完全一致。都采用六层架构分布:机械层、能源层、电子电气架构层、操作系统层、应用软件层和云端大数据层。

但在核心的电子电气架构层(EEA),从目前的表述来看,SDA要比CHN更为集中化。应用CHN架构的阿维塔11采用动力、智驾、智舱和车身四大域控的方式,也是目前主流的域控EEA架构模式。

但长安的SDA则要更像特斯拉Model Y的EEA模式:“由C2(中央计算机)+EDC(体验计算机)构成的中央计算平台”,加上三个VIU(区域控制器),由“以太网+CANFD”的主干网络相连实现信号通讯。

其中,C2指算力为508TOPS的智能驾驶算力平台,EDC则是图形算力为2000GFLOPS的智能座舱平台。三个VIU负责网络管理及就近设备的配电和控制,已实现动力、底盘、空调热管理和车身的15个控制器跨域集成。

尽管长安未展示实际的架构图片,但从“构成的中央计算平台”来推测,C2与EDC将像特斯拉的“中央计算平台”一样,将两大核心控制器集中在一块板子上。

尽管这样的计算平台并非真正意义上的“中央计算平台”,即在采用同块SOC上完成包括智舱、智驾等所有功能的感知和决策。但相比在不同域控制器上的做法,特斯拉和长安SDA这样的集中化将进一步缩短通信线路,加快响应速度的实时性。长安官方也表示,SDA架构下整车线束长度减少10%-20%。

但,集中化对软硬件的功能安全挑战更高,对数据分发的实时性和准确性的要求也更高。

为此,长安SDA的通信网络采用百兆以太环网为主干,核心控制器间搭载了千兆网络。

“同时通过采用TSN(时间敏感网络)、环网冗余等技术,解决传统以太网数据传输乱序、丢包等问题,系统时间同步精度小于1微秒,实现数据的0丢失,以及链路损坏时50毫秒内通信恢复,单点通信故障能够无感恢复。” 张晓宇表示。02实时操作系统+SOA软硬解耦

长安SDA的操作系统层也同样强调实时性,采用自研的RTDriveOS智能驾驶操作系统。

RTOS(Real-Time Operating System)即实时操作系统。与通用的分时操作系统(Linux、Windows、Unix等)相比,严格按照优先级来分配CPU时间,其正确性需要同时满足系统计算的逻辑结果和逻辑产生的时间。

换而言之,在智能/自动驾驶系统工作时,该操作系统的着力点在于在正确的时间,将正确的指令发送给正确的执行器。毕竟没有人希望在碰撞发生后,车辆才紧急制动。

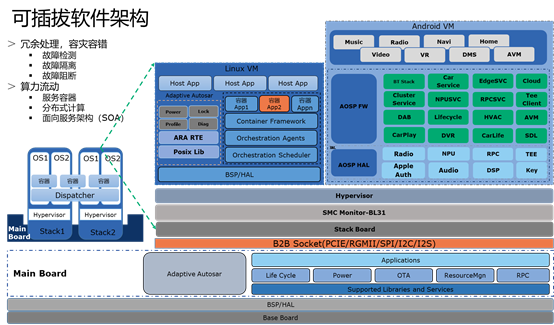

张晓宇表示:RTDriveOS主要由虚拟化引擎、性能域、实时域、抽象层、中间件等组成。

可实现单CPU模拟多CPU ,允许一个平台同时运行多个操作系统,虚拟化算力损耗控制在3%以下,实现硬件资源的安全共享;

持兼容Linux生态;系统响应时间小于5微秒;屏蔽3种以上的操作系统接口差异,屏蔽50种以上的硬件接口差异,在支持驾驶应用的软硬解耦,实现部分硬件可插拔替换。

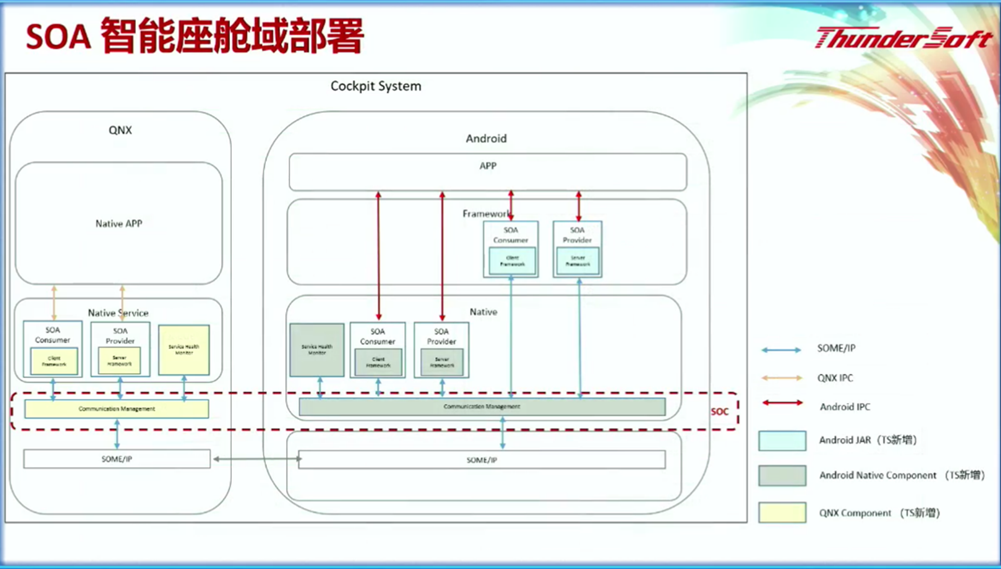

在集成化、高实时性的软硬件电子电气网络架构上,长安SDA的中间件和应用层进行了软硬解耦的SOA化。

在应用层,BotStudio将整车传感、执行应用抽象化为可自由组合的原子化服务,并打造标准化接口供开发者调用服务。长安官方表示,目前SDA架构已经实现超1000项服务化接口可调试,建立了一套可复制、可移植的标准体系,新功能开发效率提升30%以上。

软硬解耦是软件定义汽车的核心技术支撑,包括上汽、长城、吉利在内的国内外车企都在该领域投入研发力量,以期掌握智能化的核心Know how。

而SOA过程中如何确定原子级服务的颗粒度将考验每家对未来新型汽车形态的前瞻定义和软件实现能力。

CD701在一定程度上展示了长安对“软件定义汽车”下,新形式汽车的预想。

CD701将车内空间分为前舱、后舱、扩展舱,营造出“一室”“一厅”“一露台”的空间格局。“一室”是与用户的驾车、休息、工作等行为习惯深度融合的智慧移动空间;“一厅”可将两个长凳布局转换为转换为电影院模式,座椅达成零重力放松,使用户包覆在温和的浅色调中,享受彻底的放松与休闲。“一露台”则可通过与车顶、车后等外部空间的联通,配合生态化的功能模组后装和迭代服务, 提供多样的户外休闲场景组合与变化,用户可以将它变为床车、桌游区、夜店等。

03云端算力中心+硬件通用平台

“长安汽车的SDA软件驱动架构实现了‘三大目标’:集中化的电子电气架构、服务化的软件架构和标准化、抽象化的硬件架构。”长安汽车总裁王俊在发布会上表示:“未来SDA架构还将实现 “两大预期”:全生命周期的持续服务;实现端云一体的自我进化。”

具体而言,全生命周期服务指基于智能汽车实现新的汽车商业模式,包括内容运营、主动服务等数字化产品,贯穿车辆“买卖用修服”的全生命周期;

端云一体化则指车端和云端的算力协同。长安设想在标准化架构下,大规模的智能汽车车端算力可形成算力池,从而使车企同时有可能成为算力供应商;另一方面,云端算力则将通过车端数据驱动,实现各类算法、应用的迭代更新。持续服务和自我进化,将建立在车端硬件的高通用性,和云端数据中心这两大“基建”之上。

长安计划推动SDA未来在机械和能源层的硬件通用率达到80%以上,而电子电气架构、操作系统、应用软件和云端大数据层的平台化则达到90%以上。

硬件高度通用的平台化不仅将帮助车企实现规模经济,同时在智能化时代也意味着车辆收集到更多标准的车内外感知数据,从而形成“数据规模优势”。

长安正在打造行业领先的算力中心,具备千万级车辆接入能力,日均处理数据可达100亿条。

04SDA所支撑的长安未来

“这5年的最大成果,便是SDA架构。”4月的长安新能源技术分享会上,长安新能源汽车科技有限公司CEO邓承浩这样说道:SDA包括EPA0、EPA1和EPA2三大车型平台。

其中已经上市的深蓝03和即将于明年1季度推出的跨界SUV车型C673出自EPA1;糯玉米则应用EPA0平台;而介于皮卡和SUV之间的新汽车CD701是否就出自EPA2平台,目前还不得而知。

邓承浩表示,EPA1是长安新能源的核心产品阵地,也是深蓝的主要发力区间,瞄准15-30万元价位新能源市场。目前,深蓝在手订单达到4万辆。

按照长安的计划,在2025年前将推出30余款智能网联产品。为此,长安在内部对“香格里拉和北斗天枢”计划持续投入。

自2017年启动第三次创业,长安自主板块累计研发投入231.72亿元。2022年上半年自主板块(不含新能源)研发投入25.35亿元(费用化率76%),同比增长29.34%。其中,软件+智能化投入,总额3.31亿元,同比增加125%,占总研发投入13.1%,保障APA7.0、SDA架构等落地。

不过这一研发投入规模相比其它自主头部及自主合资汽车集团动辄10年千亿的投入来说,并不算非常多。其智能化产品的产出另一方面则源自长安的开放态度。

长安是最早采用地平线征程3的中国车企之一,UNI-T的智能驾驶能力便是通过长安与地平线的深度协同建立起来。此后UNI-V的智能驾驶能力则绝大部分源自长安的自主能力。

上半年,高单价的UNI系列和CS75\55系列在长安自主品牌中的销量占比增长了10%,带动长安乘用车整体价格增长3%,10万元以上车型占比达到70%。

目前SDA架构下智能座舱所采用的系统为梧桐车联,其是长安与腾讯的合作产物。

阿维塔作为华为HI模式的三个席位之一,长安还拉上了宁德时代参股。今年年底,阿维塔的销售服务网络将覆盖全国110个城市,华为门店也将进入阿维塔的销售渠道。长安希望2025年自主品牌总体销量达到300万辆,新能源占比35%(105万辆),其中深蓝5款车型销量达到70万辆;2030年整体销量达到450万辆,新能源占比60%(270万辆),深蓝达到7款产品,100万辆的规模。

下一代智能座舱平台:深度域融合、硬件可插拔、软件可复用

顺应新一代E/E架构的演进,座舱域深度融合成为发展趋势

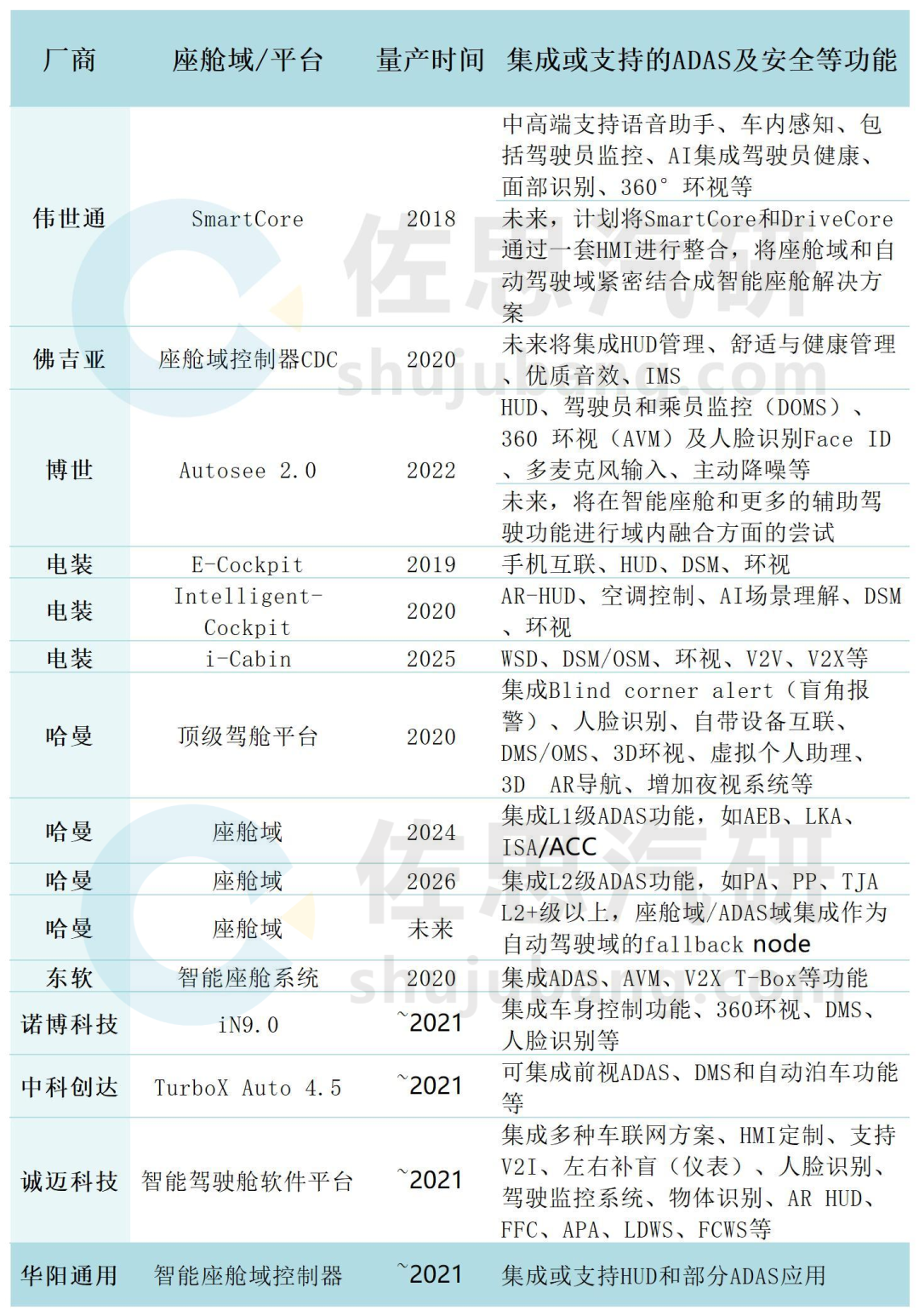

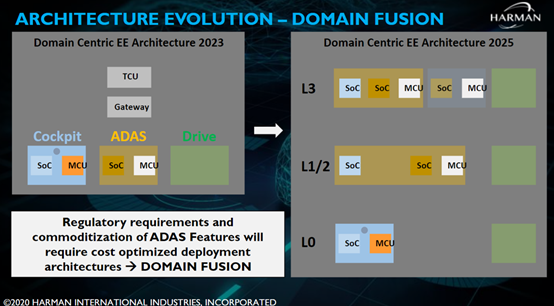

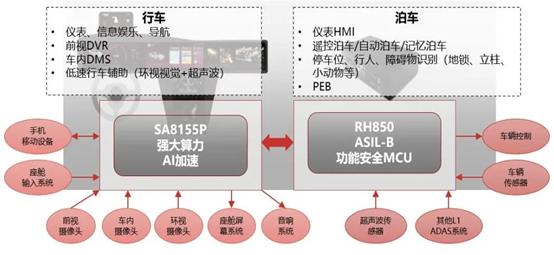

顺应汽车E/E架构发展趋势,座舱域集成传统座舱电子部件后,将进一步整合部分ADAS功能和V2X系统等。

从功能集成来看,座舱域呈现向域融合演进的发展阶段,目前多家供应商智能座舱平台在集成仪表中控、后座娱乐、HUD、语音等基本功能基础上,还进一步集成了环视、DMS、IMS以及部分ADAS功能等。

部分智能座舱平台的功能集成情况

来源:佐思汽研《2021年全球与中国智能座舱平台研究报告》

以哈曼为例,目前哈曼智能座舱平台已支持的L0的ADAS功能集成,其包括AR导航、 360°环视、DMS/OMS和E-mirror等。未来,哈曼将通过智能座舱域控制器与ADAS域控制器融合的方式支持L1~L2+/L3的相关功能,为OEM提供降低成本及系统复杂性的机会。

来源:哈曼

中科创达2021年也发布了新一代智能座舱平台TurboX Auto 4.5,可实现座舱集成DMS并与ADAS场景联动、集成自动泊车方案。其智能座舱可以在泊车过程中启动智能座舱所搭载的计算平台,通过提高算力来优化低速行驶或泊车过程中驾驶舱为驾驶者提供的辅助功能,从而使驾驶者获得更好的驾驶体验。

来源:中科创达

座舱SOC趋势:更强的CPU算力和AI算力,更多显示屏和传感器接口,模块化和可更换

顺应智能座舱多传感器融合、多模交互及多场景化模式发展的演进趋势,作为处理中枢的座舱SOC需要不断发展突破。下一代座舱SOC发展主要呈现以下几个趋势:

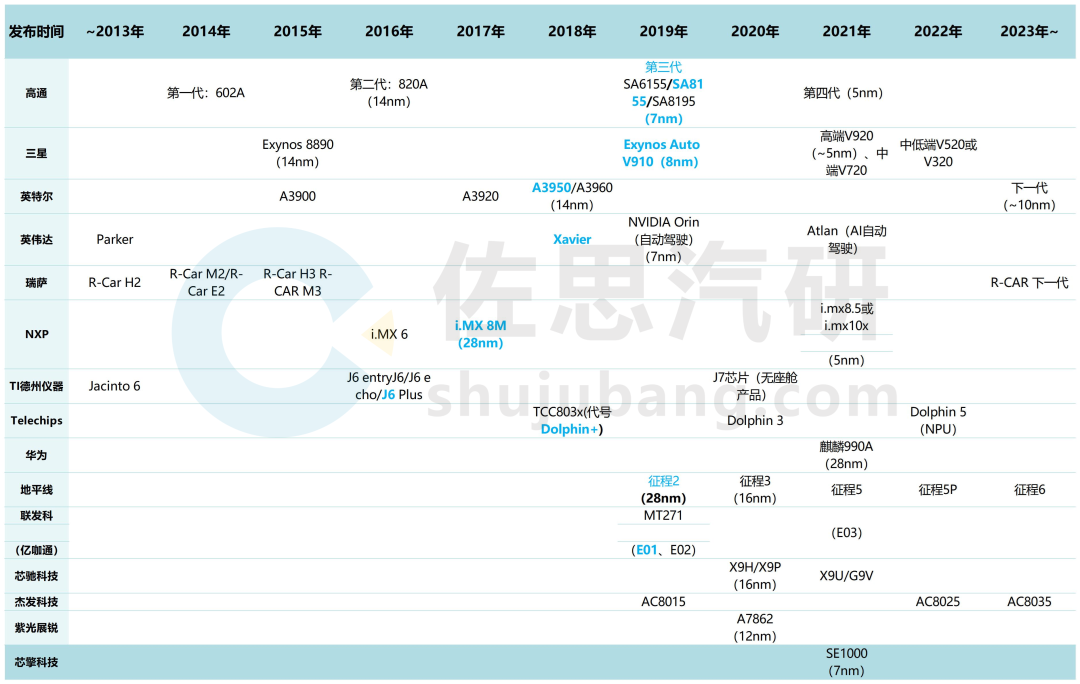

(1)CPU算力不断提高。如高通骁龙SA8155P芯片的算力约85KDMIPS,而SA8195P的CPU算力约150KDMIPS,芯驰科技最新推出的座舱芯片X9U的CPU性能达到100KDMIPS等。

(2)AI算力需求越来越强,以支持语音和图形甚至整车功能与驾驶者的交互。目前,已有部分量产的座舱SOC芯片中嵌入AI加速计算,其算力在1~5TOPS左右。如用于奔驰第一代MBUX的英伟达Parker的AI算力为1TOPS,三星已量产的Exynos Auto V910具备约1.9TOPS的AI算力,而三星规划2025年前后投放量产的Exynos Auto V920座舱芯片的NPU算力将达到约30TOPs。

(3)支持接入更多车载显示屏和传感器。如高通8155/8195最多支持8个传感器输出和5路显示屏;三星V910支持6路显示屏;2021年上海车展,芯驰科技最新发布的智能座舱芯片X9U,能够支持10个高清显示屏。

主要座舱处理器可支持接入的显示屏和传感器

来源:佐思汽研《2021年全球与中国智能座舱平台研究报告》

(4)芯片制程工艺越来越先进。目前,7nm及8nm制程座舱芯片已实现量产,如高通8155/高通8195,三星V910等。同时,高通发布的最新第四代骁龙汽车座舱芯片制程将达到5nm,并计划2022年开始量产。

(5)芯片迭代越来越快,新产品发布周期缩短。以前周期基本在3-5年左右,现在新品基本在1-2年,座舱芯片迭代速度加快。

主要企业座舱SOC发展及规划

来源:佐思汽研《2021年全球与中国智能座舱平台研究报告》

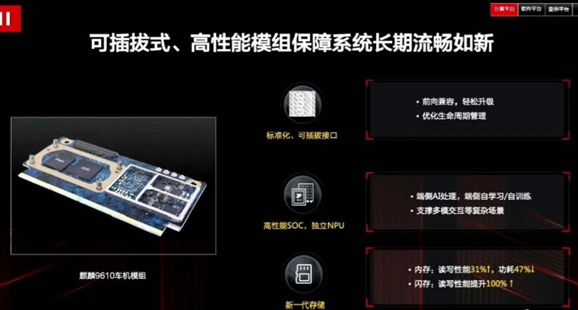

(6)座舱SOC也在向模块化、可更换、可扩展的趋势发展。2021年4月,华为发布了麒麟车机模组9610,其内置车规芯片麒麟990A,该芯片模组采用的是可插拔式设计,可通过对中央处理单元更换的方式来进行更新,周期为三年一代,每一代的接口一样,可直接更换,时间跨度上可以覆盖到汽车使用的全生命周期。

来源:华为

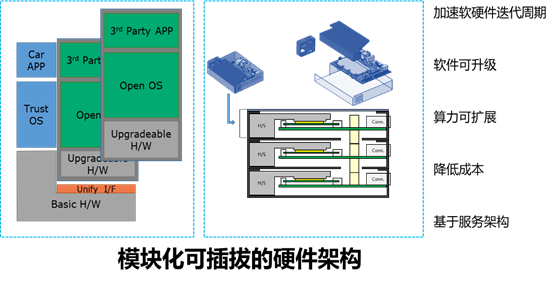

东软车辆计算平台(VCP)也支持使用拔插硬件的方式灵活自由配置功能,通过将计算单元与功能单元分离,成功解耦软硬件开发过程,实现了硬件可升级、算力可共享、软件功能可扩展等特点与优势,为汽车厂商带来了更为灵活的商业模式。

来源:东软集团

座舱软件平台:标准化、可扩展、开放式的一体化基础软件平台

智能座舱软件平台方面,如大陆EB、中科创达、东软睿驰、华为、诚迈科技、斑马智行等多家科技公司有所布局。

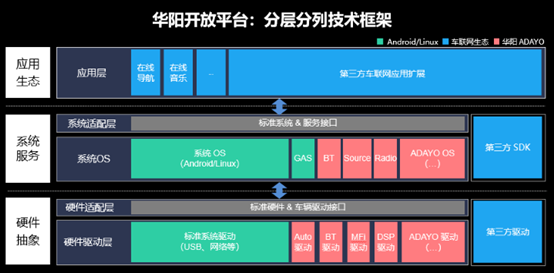

目前,智能汽车座舱软硬解耦分离已基本成为共识。在基于SOA软件服务架构基础上,将车辆底层进行软硬解耦和复用,实现软件功能快速迭代,通过与车主的个性化OTA交互,打造个性化和差异化的座舱产品体验。

中科创达发布智能座舱平台TurboX Auto 4.5,是基于SOA架构,实现场景和服务的解耦,可快速完成场景服务的开发变更及升级迭代。

来源:中科创达

在应对座舱软件需求迭代多变的特性,在SOA服务架构的设计中,还需强调重用性和扩展性,充分的灵活度才能以最小的软件变更应对大量的需求输入。

目前,东软已搭建起通用的标准化的软件架构和软件平台,可快速适配不同市场主流SoC的硬件平台,可快速实现高、中、低端多平台的智能座舱量产落地,以满足不同车厂不同车型的定位和需求。

来源:东软集团

2020年7月,华阳发布开放平台AAOP,将上层的车联网软件生态与底层的硬件生态实现软硬解耦;AAOP聚焦智能座舱平台化,基于AAOP标准化、模块化的分层分列软件框架,实现华阳通用的软件开发模式从以项目为单元的嵌入式软件交付向软件分类分层开发的转变,加快研发速度,减少研发准备工作量,提升研发效率。

来源:华阳通用

汽车市场商业模式正在迅速变化中。在新的合作模式下,零部件供应商与主机厂之间的合作日益紧密、联合开发座舱软件平台将成为一种趋势。Tier1甚至成为了车企工程设计的一部分,在产品设计阶段就将介入,无论硬件还是软件,都更趋于平台化的开放合作。Tier1开始向所谓的 Tier0.5迈进,而 Tier2等供应商开始向Tier1迈进。

一种基于汽车焊装线的多车型插拔平台

摘要:焊接装配是汽车生产中一个重要的环节,在焊接过程中,工装夹具有着重要的作用。工装夹具的设计合理性影响着产品制造质量,而工装夹具更换的简便性则直接影响着产品的生产效率。文章介绍了一种可以应用于多车型的一套工装夹具,可以随车型快速调整,提高了生产线的工作效率。

前言

汽车车身通常由底板总成、侧围总成和车顶总成等焊接而成。在汽车车身的装配焊接过程中,为了保证产品质量,提高劳动生产率和减轻劳动强度,经常使用一些工装夹具,这些夹具用来夹持和定位汽车车身的各个组成部分,以完成汽车车身的装配和焊接工作。汽车的车身工装夹具在汽车车身装配中起着至关重要的作用,工装夹具设计水平的高低和制造质量的好坏,直接影响着汽车车身质量水平。而且随着科学技术的快速发展和物质生活水平的提高,人们汽车质量的要求越来越高,汽车更新换代也越来越快,汽车生产线的更新换代也要随之改变。

1、多车型插拔平台设计

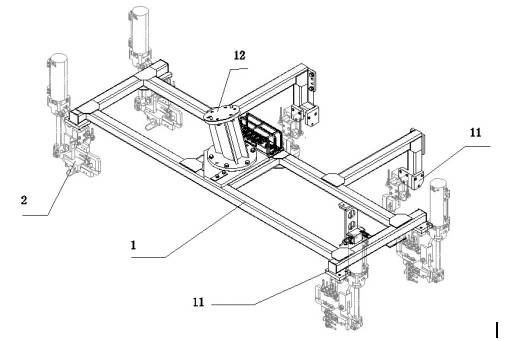

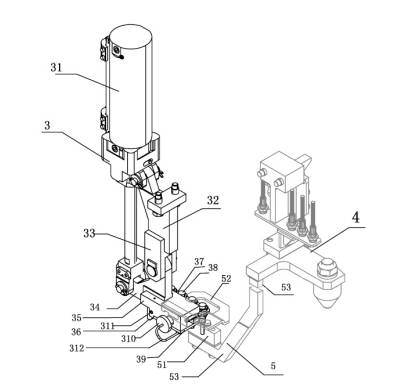

本文介绍了一种多车型插拔平台,其为一套工装夹具,包括平台支架、组合抓手,平台支架为安装框架,安装框架各边角处有抓手固定座,组合抓手安装在平台支架四角处的抓手固定座上,组合抓手包括共用部分和插拔部分,如图1所示。其中共用部分可以对应连接多种插拔部分,每种插拔部分应对一种车型,加工不同车型工件时,只需把相应车型的插拔部分与共用部分连接即可,从而实现对不同车型的待加工件使用同一平台完成输送、加工、装配等过程。

图1 多车型插拔平台整体结构

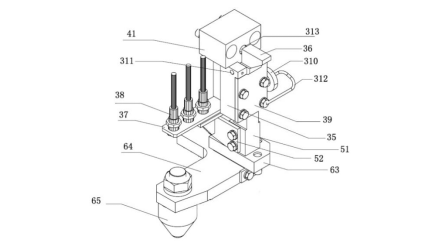

组合抓手包括活动爪和固定爪,活动爪由气缸带动运作摆动,固定爪配合活动爪一起完成对工件的夹持,各组合抓手固定于平台支架的各边角处。活动爪和固定爪都由共用部分和插拔部分组成,其中插拔部分是为了应对不同车型的待加工件而特制的插拔块组件,其中共用部分可以与不同车型的插拔块组件连接,在需对不同车型的待加工件完成工件输送、加工时,只需更换相应的插拔块组件。如图2所示。

图2 组合抓手结构示意图

活动爪包括气缸、角铁、衔接块一、衔接块二、夹紧臂、勾块、接近开关支架、接近开关、防护板、锁紧旋钮、销轴、插拔块组件,气缸缸体上铰接连接角铁的一端,角铁另一端与衔接块一连接,气缸推杆铰接连接衔接块二,衔接块二另一端与衔接块一铰接连接。衔接块二还与夹紧臂固定连接,夹紧臂上设有销轴,勾块套于销轴上可绕销轴转动,夹紧臂内设空腔,空腔内设有与勾块接触的弹簧,空腔主要用于和插拔块组件连接,将插拔块组件插入空腔,配合勾块、弹簧可形成卡扣连接。夹紧臂的前面设有锁紧旋钮,用于插拔块组件插入夹紧臂内部空腔与夹紧臂卡扣连接后进一步的紧固,锁紧旋钮为类螺栓结构,以螺纹线进给方式对插拔块组件给予挤压来达到锁紧的目的,锁紧旋钮上连接防遗失链条,防遗失链条另一端连接固定于夹紧臂适当位置。夹紧臂背面连接接近开关支架,接近开关支架设有若干(四个)接近开关,夹紧臂底部设有防护板。插拔块组件包括插拔公块、车型特征支架、夹臂、连接块、调节垫块。插拔公块前端设有与勾块连接的凹口,中段设有弹簧销,弹簧销贯穿插拔公块两侧,后端一侧面固定连接有车型特征支架,后端顶面依次固定连接有连接块、调节垫块、夹臂。(不同的车型待加工件,制作不同的车型特征支架/接近开关检测片,使得共用部分相应车型的检测开关检测到信号,从而判断出进给工件的车型)。

固定爪包括固定座、勾块、弹簧、夹紧臂、锁紧旋钮、防遗失链条、防护板、接近开关、接近开关支架、插拔块组件(插拔块组件包括接近开关检测片、调整垫片、支撑块、定位销)。固定座固定连接在平台支架上,固定座侧面连接夹紧臂,夹紧臂内设空腔,夹紧臂上设有销轴,勾块套于销轴上可绕销轴转动,空腔内设有与勾块接触的弹簧,空腔主要用于和插拔块组件连接,将插拔块组件插入空腔,配合勾块、弹簧可形成卡扣连接,夹紧臂底面连接防护板。夹紧臂的端面设有锁紧旋钮,用于插拔块组件插入夹紧臂内部空腔与夹紧臂卡扣连接后进一步的紧固,锁紧旋钮为类螺栓结构,以螺纹线进给方式对插拔块组件给予挤压来达到锁紧的目的,锁紧旋钮上连接防遗失链条,防遗失链条另一端连接固定于夹紧臂适当位置。夹紧臂底部设有防护板,固定座底部连接接近开关支架,接近开关支架上设有若干(四个)接近开关。插拔块组件包括插拔公块、车型特征支架(接近开关检测片)、夹紧臂、调节垫片、支撑块、定位销。

图3 组合抓手固定爪结构示意图

2、多车型插拔平台使用效果分析

本实用新型在应对不同车型的待加工件时,只需更换相应插拔块组件就能起到以一套平台夹具完成对不同车型的待加工件的输送、加工、装配工作。本实用新型的组合抓手共分两部分,一部分是共用部分,一部分是插拔部分,插拔部分为不同车型对应的插拔块组件(插拔插拔卡爪),其中共用部分可以切换连接多种插拔部分夹具。应对不同车型的待加工件时,只需换上相应的插拔部分与共用部分连接即可,从而实现多车型插拔形式,其结构简单、性能稳定。电气方面连接在共用部分,节省很多检测方面的信号。

3、现场使用情况分析

如图1、2、3所示的一种多车型插拔平台,包括平台支架1、组合抓手2,平台支架1为安装框架,安装框架四角处有抓手固定座11,组合抓手2安装在平台支架1四角处的抓手固定座上,组合抓手2包括共用部分和插拔部分,其中共用部分可以应对多种插拔部分夹具,每种插拔部分夹具应对一种或一类车型,从而实现对不同车型的待加工件完成输送、加工、装配。切换时只需把插拔部分拔出来,把需要车型插拔部分插进去即可。

组合抓手2包括活动爪3和固定爪4,活动爪3由气缸31带动运作摆动,固定爪4配合活动爪3一起完成对工件的夹持,四个组合抓手2固定于平台支架的四个边角处的抓手固定座上。活动爪3和固定爪4都由共用部分和插拔部分组成,其中插拔部分是为了应对不同车型的待加工件而特制的插拔块组件5,其中共用部分可以与不同车型的插拔块组件5连接,在需对不同车型的待加工件完成工件输送、加工时,只需更换相应的插拔块组件5。

活动爪3包括气缸31、角铁32、衔接块一33、衔接块二34、夹紧臂35、勾块36、接近开关支架37、接近开关38、防护板39、锁紧旋钮310、销轴311、插拔块组件5,气缸31缸体上铰接连接角铁32的一端,角铁32另一端与衔接块一33连接,气缸31的推杆铰接连接衔接块二34,衔接块二34另一端与衔接块一33铰接连接。衔接块二34还与夹紧臂35固定连接,夹紧臂35上设有销轴311,勾块36套于销轴311上可绕销轴311转动,夹紧臂35内设空腔,空腔内设有与勾块36接触的弹簧,空腔主要用于和插拔块组件5连接,将插拔块组件5插入空腔,配合勾块36、弹簧可形成卡扣连接。夹紧臂35的前面设有锁紧旋钮310,用于插拔块组件5插入夹紧臂35内部空腔与夹紧臂35卡扣连接后进一步的紧固,锁紧旋钮310为类螺栓结构,以螺纹线进给方式对插拔块组件5给予挤压来达到锁紧的目的,锁紧旋钮310上连接防遗失链条312,防遗失链条312另一端连接固定于夹紧臂35适当位置。夹紧臂35背面连接接近开关支架37,接近开关支架37设有若干(四个)接近开关38,夹紧臂35底部设有防护板39。插拔块组件5包括插拔公块51、车型特征支架52(接近开关检测片)、夹臂53、连接块54、调节垫块55。插拔公块51前端设有与勾块36连接的凹口,中段设有弹簧销512,弹簧销512贯穿插拔公块51两侧,后端一侧面固定连接有车型特征支架52,后端顶面依次固定连接有连接块54、调节垫块55、夹臂53。(不同的插拔公块51,制作不同的车型特征支架/接近开关检测片52,使得共用部分相应车型的检测开关检测到信号,从而判断出进给工件的车型)。

固定爪4包括固定座41、勾块36、弹簧、夹紧臂35、锁紧旋钮310、防遗失链条、防护板39、接近开关38、接近开关支架37、插拔块组件5、定位销65。固定座41固定连接在平台支架1上,固定座41侧面连接夹紧臂35,夹紧臂35内设空腔,夹紧臂35上设有销轴311,勾块36套于销轴311上可绕销轴311转动,空腔内设有与勾块36接触的弹簧313,空腔主要用于和插拔块组件5连接,将插拔块组件5插入空腔,配合勾块36、弹簧313可形成卡扣连接,夹紧臂35底面连接防护板39。夹紧臂35的端面设有锁紧旋钮310,用于插拔块组件5插入夹紧臂35内部空腔与夹紧臂35卡扣连接后进一步的紧固,锁紧旋钮310为类螺栓结构,以螺纹线进给方式对插拔块组件5给予挤压来达到锁紧的目的,锁紧旋钮310上连接防遗失链条312,防遗失链条312另一端连接固定于夹紧臂35适当位置。夹紧臂35底部设有防护板39,固定座41底部连接接近开关支架37,接近开关支架37上设有若干接近开关38。插拔块组件5包括插拔块51、车型特征支架52、调节垫片63、支撑块64、定位销65。插拔块61前端设有与勾块36连接的凹口,中段设有弹簧销,弹簧销贯穿插拔公块51两侧,后端一侧面固定连接有车型特征支架52,底部固定连接夹臂53。

优选的插拔块组件5还包括调节垫片63、支撑块64、定位销65。插拔块51前端设有与勾块36连接的凹口,中段设有弹簧销,弹簧销贯穿插拔公块51两侧,后端一侧面固定连接有车型特征支架52,下端依次固定连接有调节垫片63、支撑块64,支撑块64上设有定位销65。

4、 结论

本分析报告介绍了一种多车型插拔平台,包括平台支架、组合抓手,平台支架为安装框架,安装框架四角处有抓手固定座,组合抓手安装在平台支架四角处的抓手固定座上,组合抓手包括共用部分和插拔部分,其中共用部分可以对应连接多种插拔部分,每种插拔部分应对一种车型,加工不同车型工件时,只需把相应车型的插拔部分与共用部分连接即可,从而实现对不同车型的待加工件使用同一平台完成输送、加工、装配等过程。

苹果汽车提速 「智能车」时代即将到来

关于苹果汽车的消息,早在几年前就已甚嚣尘上。因苹果手机和苹果电脑在各自领域的颠覆效应,所以苹果汽车自然而然地也就成为整个汽车产业所关注的焦点:苹果到底会交出一份什么样的智能化出行产品?

日前,援引媒体报道,据苹果台湾的供应商透露,苹果汽车项目有望加速,新车最早可能会在2021年第三季度率先发布。此消息一出,着实让传统汽车产业为之一震——任何与智能化相关联的消息都会触动到汽车产业的神经。报道显示,苹果智能汽车命名为Titan项目。作为一款全新智能化产品,新车的核心产品力在于一款用于实现高级别自动驾驶的芯片。这一芯片技术最早将会在2023年左右实现全面量产。

以特斯拉开创的互联网汽车发布模式来看,苹果汽车在量产车发布前提前两年左右亮相并接受预定,是比较符合逻辑的。

智能车是什么概念?

对绝大多数人来说,智能车是和电动车相辅相成的。毕竟,现在我们能看到的智能车雏形里,都是基于电动动力而打造的产品。

不过,从严格意义上来讲,车辆的智能化和新能源化其实是两条并行的科技树,而二者在未来汽车概念上所产生的交集存在于电气化。

这里讲到的电气化可不单纯的是纯电动动力,而是涵盖了包括车载网络,智能化驾驶等等在内的一个大的整车架构——在这其中,电驱动只是一个很小的组成部分。

真正的智能车,是车载移动互联网络和电驱动所构建的一套出行架构,至于整套电气化架构的电从哪来,这也就是个开放性的选择——既可以是三元锂离子电池组,也可以是燃料电池,甚至也可以是一台内燃机。

而我们现在之所以会产生智能化就是纯电动的误解,很大程度上还是因为三元锂离子电池组的电动动力的架构在近几年来频繁的出现,导致了理解的单一化。事实上,对智能车而言,三元锂离子电池组这种电能获取的架构,并非是最合理的选择方案。

前几天丰田章男“炮轰”新能源的落脚点,也就是这种确实不环保而且还不太好用的动力来源架构。所以,在理解智能化的这件事上,本末不能倒置,电池组只是一个小小的组成部分。而在国内媒体报丰田章男观点后,小鹏汽车创始人何小鹏发文以“微软和诺基亚”的例子来揶揄丰田在新能源战略上的“保守思维”。事实上,这颇有“蹭热点”的嫌疑。当然,这也反映出一个有趣的现象,国内造车新势力对新能源以及智能车认知仍然有着一定的狭隘性。

智能车时代核心是什么?

简单点说,就是实现硬件可插拔,软件可升级。现在我们每天都能够听到的模块化平台,只是在非常非常基础的层面上实现了硬件在研发阶段的可插拔。

同样的,软件可升级也只是集中在很小的一部分体验感升级上。但是也就是因为这一点点的软件体验感升级,才让特斯拉瞬间跳出传统汽车市场的桎梏,也让购买特斯拉的消费者彻底忘记了纯电动动力续航里程焦虑这样的问题。比如说,在去年特斯拉推出的加热座椅升级计划,就是只需要用户支付升级费用,然后特斯拉发送软件包就可以激活特斯拉的座椅加热功能。

而这也就意味着,特斯拉出产的时候已经都配备了座椅加热的硬件,只是没有开通这个功能而已。不少人认为特斯拉这是“奸商”作风,也有不少人认为特斯拉成本控制不利。

事实上,这恰恰就是智能车产业相较于传统汽车产业而言最核心的差异点。现在我们都在讲工业4.0时代,而传统的制造产业与工业4.0时代最大的差异就在于,工业4.0时代实现了全面的柔性化生产,从而具备以定制化需求和差异化产品定位为基础的产业生产方式。

如果按照传统产业的思维逻辑去思考这个问题,那么必然就会出现一个极为复杂的零部件清单,而且无论这个清单如何复杂,最终这都是个有边界的清单,用户只是在这个清单里去选择想要的配置——就像现在顶级轿车的生产方式一样。

但这样一种运行在现有工业体系下的生产模式,无法实现大规模的批量化定制生产。工业4.0时代所要解决的,就是定制化产品的批量化,高效率的生产。从产业的角度来看,实现工业4.0的定制化大批量生产,根本还是要沿着亨利福特所指定的标准化生产迈进,并进一步的强化产品硬件的一致性。这样一来,解决的是产品的高效率生产问题。至于定制化和个性化的柔性生产需求,就是通过更为便利的“软件”来实现。用手机来作为类比可能会更加直观,这就像是我们现在手里的智能手机,硬件基本固化,但是软件千变万化——没有两个人的智能手机是完全一样的app。

而曾经的诺基亚时代,是软件基本固化,而硬件千变万化,打开手机都是短信电话拍照那么几个功能,但是在实现形式上却包括了翻盖,滑盖,直板等等的类型。

现在的汽车和未来的智能汽车,就是这种差别。现在的汽车硬件千变万化,有座椅加热无座椅加热取决于有没有加热丝,但是软件的功能基本上保持一致,用一个座椅加热开关控制座椅加热。

未来的智能汽车硬件一定是固化的,座椅加热丝一定都是存在的,但是软件决定了能不能开启。进一步放大来看,就还可以包括到自动驾驶的级别,云服务的类型等等。可以预见的是,未来的智能汽车也不会有两个人的配置是一样的。我们现在所关注的汽车的通过性能,操稳性能,也都可以通过软件的升级而实现不同的设置。

总的来说,智能化汽车的核心也就很明确,就是要构建一个足够全面的硬件架构,从而支撑软件的升级。而汽车又不比手机,更换频率较快;相比于智能手机,智能汽车也就提出了更高维度的硬件可插拔的需求——怎么插拔、以什么样的方式进行插拔。其实,这才是苹果的智能汽车最值得期待的地方。

毫无疑问,智能汽车的使用体验相比于传统汽车,一定是颠覆性的。而到底有多颠覆,可能会超乎我们的想象。小米造车的启示

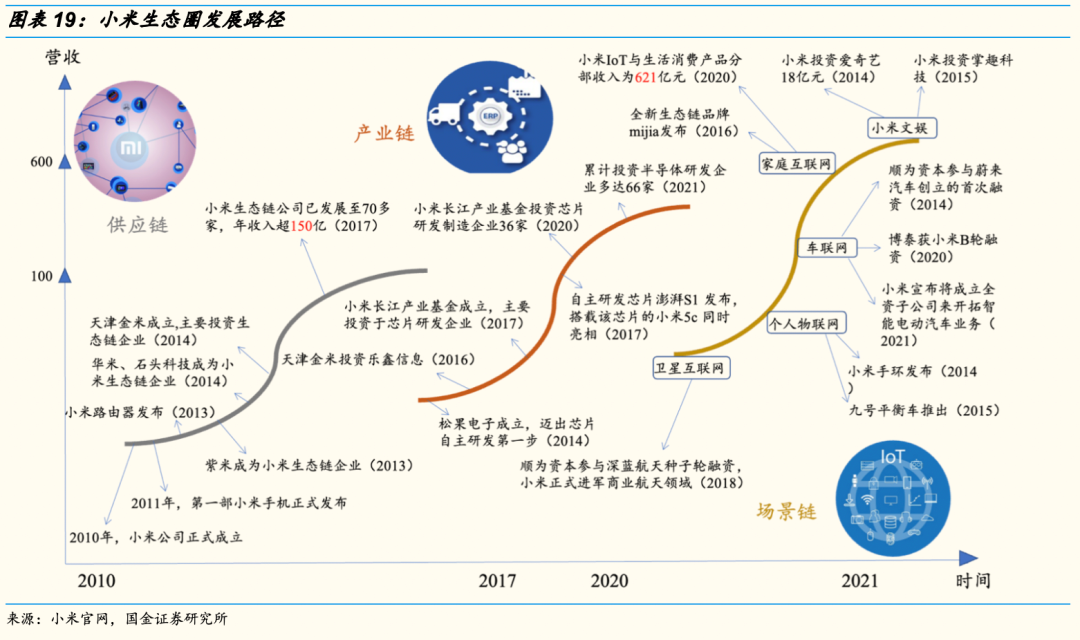

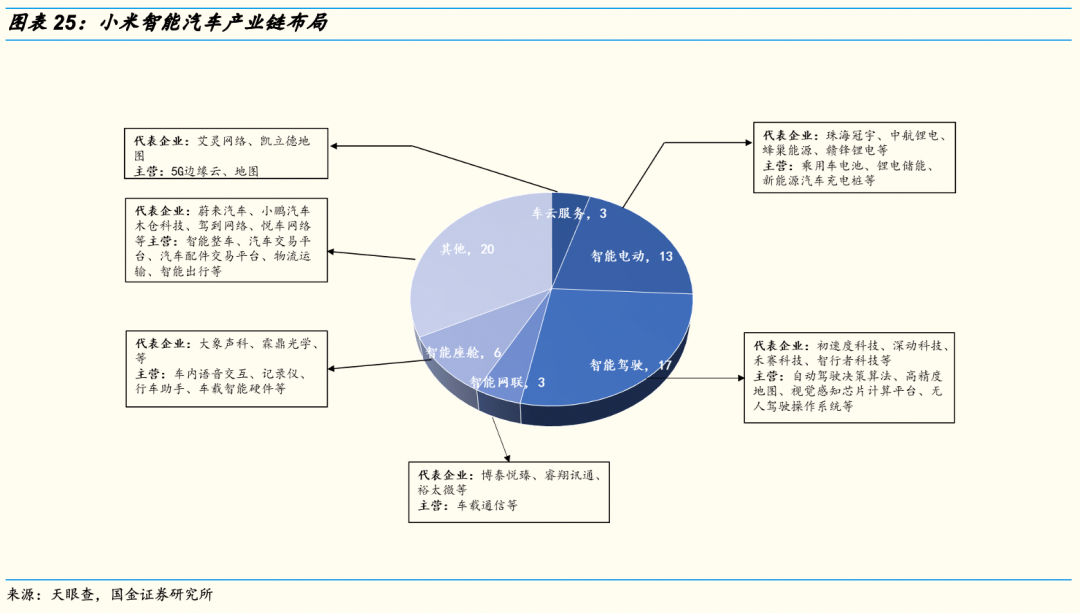

智能化是汽车产业最大风口,小米入局正当时。软件定义汽车成为新趋势,软硬件解耦、零部件标准化将重塑汽车供应链,行业控制点从生产制造转向软件与服务,小米等ICT产业玩家有望后来居上。小米汽车宣布在2024年上半年量产,正好赶上新能源汽车渗透率超20%的格局洗牌。小米过去十年重点布局个人及家庭物联网,智能汽车作为重要的交互入口,将成为小米新十年智能化生态布局的重点。小米下场造车优势在于其已成熟运营的互联网模式及强大的供应链管理能力。欠缺或不足之处在于1)缺少整车平台设计制造能力;2)缺乏自动驾驶相关汽车技术积累。我们认为小米将通过投资/并购+内生孵化并进的方式补齐短板、建立新长板。

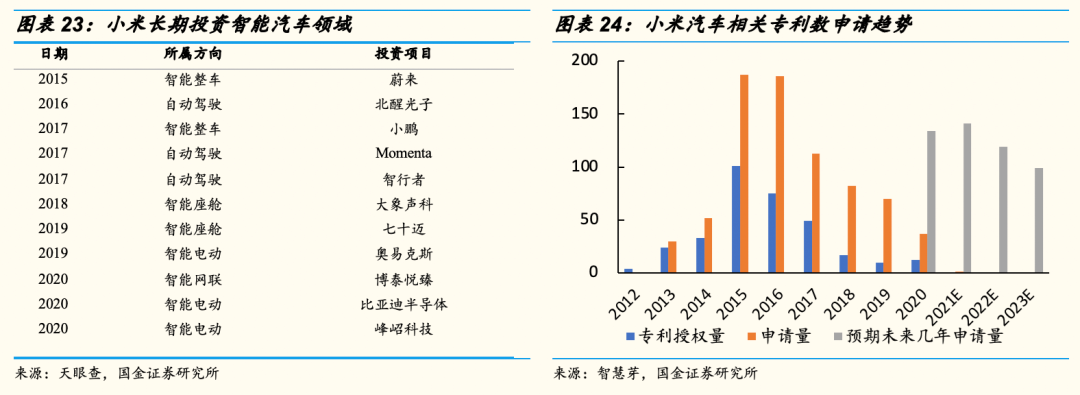

小米全产业链布局,自动驾驶、智能电动是当前发力重点。据不完全统计,截至到21年9月底,小米投资布局有关智能汽车领域企业共有62家,其中智能驾驶布局17家企业,智能电动布局13家企业,智能座舱布局6家企业,其中有22家企业是2021年新增投资。其中,智能驾驶系统是智能汽车区别于传统汽车最核心的增量部分,小米重点布局感知+决策层,通过收购深动科技坚定自研道路,并投资多家传感器、激光雷达、毫米波雷达企业,如禾赛科技、几何伙伴等;智能电动是新能源汽车区别传统燃油车最核心的部分,小米重点投资布局动力电池、MCU、功率半导体产业链龙头公司,如中航锂电、蜂巢能源、比亚迪半导体等,保障供应链安全。未来,小米基于端-管-云协同布局,结合智能座舱、车联网及云上地图,以及小米已布局的车后服务等多领域企业,打通小米研发-生产-销售及车后服务全渠道。

小米入局将加速中国汽车产业智能化进程,中短期更看好中国供应链崛起带来的投资机遇。整车市场格局未定,建议投资者从三个维度来把握供应链投资机遇。全球化扩张,在部分细分领域如电池、摄像头、网联模组和车载通信设备等,国内的龙头公司已经具备了全球化扩张的能力,一旦进入全球核心OEM供应链,规模可以实现快速扩张;国产化替代,在部分细分领域如车用IGBT、MCU、毫米波雷达、热管理、线控等,部分国内公司通过迭代升级,未来有望逐步蚕食替代海外巨头的市场份额;新赛道洗牌,在部分细分领域如计算平台、激光雷达、高精度地图、碳化硅功率器件等,新技术的渗透和应用才刚刚开始,伴随着自主品牌车企转型和国内造车新势力的崛起,有望诞生新的细分领域世界龙头。

风险提示

小米造车进度不及预期, 品牌接受度不及预期,汽车智能化进展不及预期。

一、汽车产业迎来智能化最大风口,小米造车正当时

1.1 汽车市场空间数倍于手机市场,汽车智能化是下一个风口

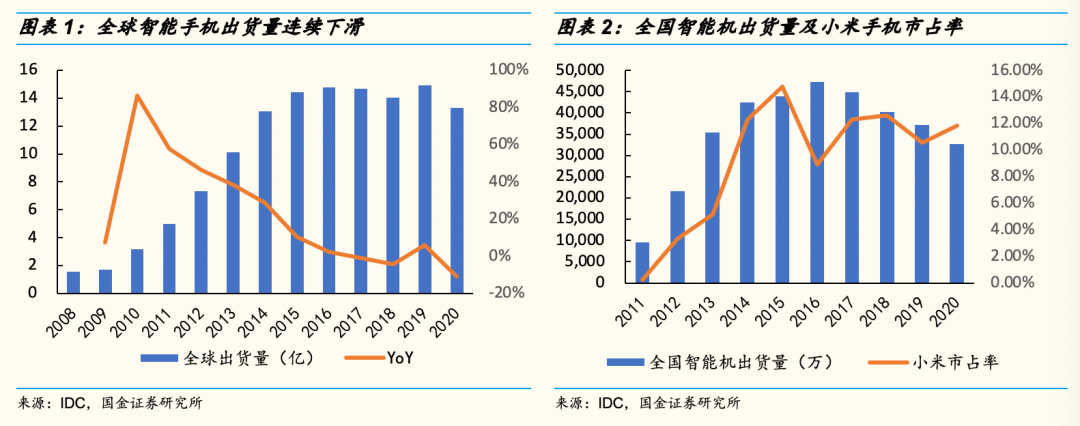

智能手机出货量逐年下降,小米手机天花板可见。智能机自推出以来, 08年-16年全球出货量高速增长,从1.5亿台增长到14.7亿台,CAGR33%,但17年开始出货量基本处于负增长态势,尽管受益于5G换机潮, 25年全球手机出货量有望达到15亿台(IDC预测,CAGR3.6%),但智能手机市场增长动力总体不足,增量空间有限。

国内数据来看,17年起智能机出货量持续下滑,小米手机市占率15年见顶达到16%后,基本维持12%水平,20、21年受益于市场格局变动市占率有望提升,但整体智能手机市场创新乏力、竞争激烈,天花板明显。

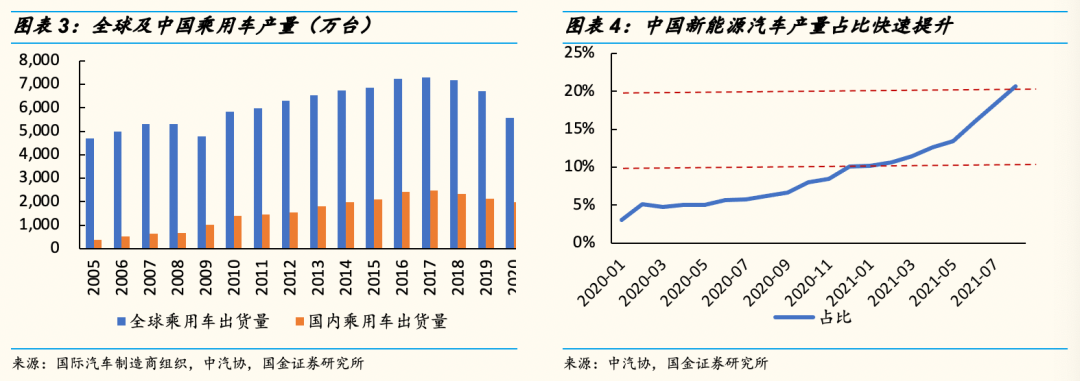

传统车市场规模约为智能手机的3倍,汽车电动化率快速提升。根据IDC数据,目前全球手机出货量约13亿部,全球市场规模约5000亿美元。根据国际汽车制造商组织,2020年全球乘用车出货量为5583万台,汽车总体出货量7762万台,以乘用车均价20万元计算,全球仅乘用车市场就达到约1.8万亿美元市场。相较于5000亿美元的智能手机市场,汽车市场对小米来说更具备战略前景。

虽然,我们并不认同汽车市场会完全复制手机市场从功能机到智能机的转变,但其背后大的方向和趋势是一致的。当与主流市场发展趋势背道而驰的破坏式创新出现时,既得利益企业难以适应这类创新带来的挑战,这就给了小米这样的创新者换道超车的好机会。

随着国内“双积分”政策持续推动及产业发展,我国新能源汽车渗透率快速提升,21年8月当月新能源汽车产量渗透率已达20.62%,首次突破20%。

我们认为20%是一个非常重要的指标,一方面市场的教育普及工作基本完成,另一方面供应链开始趋于稳定。2010年智能手机的渗透率超过20%达到22%,终端市场开始进入洗牌阶段。从现在的数据看,全球乘用车市场,电动车的渗透率有望在2025年超过20%,中国市场会在2025年前超过20%。小米汽车宣布在2024年上半年量产,正好赶上新能源汽车渗透率超过20%后的格局洗牌。

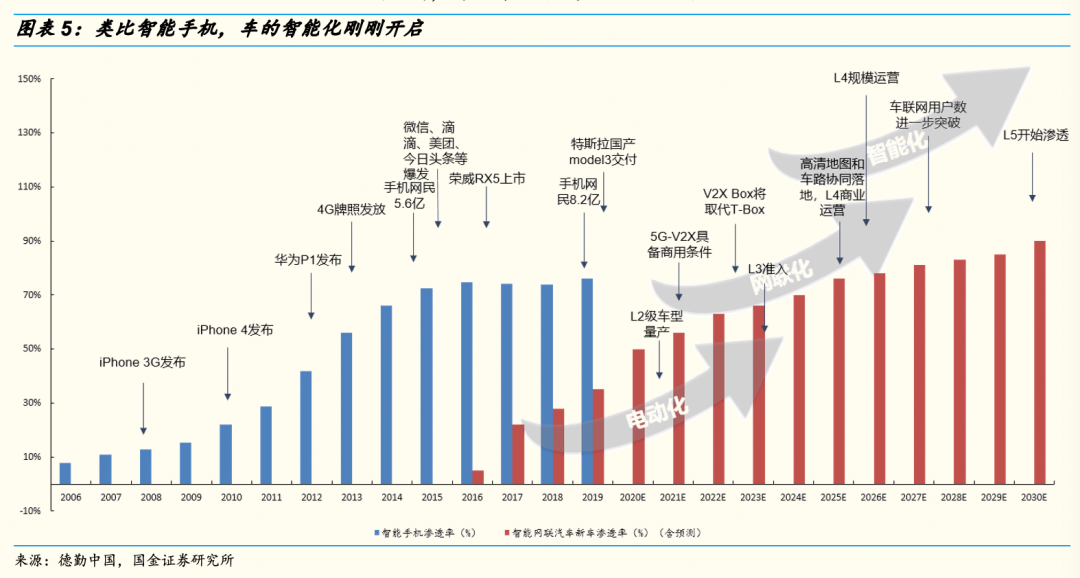

汽车行业电动化-网联化-智能化三步曲,电动化渗透率快速提升,智能驾驶仍处于初始阶段,智能汽车行业类似“iPhone”的划时代产品仍未出现。根据中国汽研,目前L1/L2级智能网联车的渗透率虽然已接近30%左右,相当于2011年全球智能手机的渗透水平,但是全球智能驾驶还处于智能化的初始阶段。未来随着5G-V2X逐步商用、高清地图和车路协同落地,以及单车智能化水平不断提高,智能驾驶将逐步从L1/L2到L3/L4直至L5跨越。

1.2 产业控制点从硬件转向软件和服务,标准、技术、供应链和商业模式产生新变化

软件定义汽车成为新趋势,硬件可插拔、软件可OTA升级是产品形态的发展方向。智能汽车的供应链正在从过去的封闭、定制化走向标准化,行业控制点从硬件制造生产转向软件与服务,小米等ICT产业玩家有望后来居上。标准:自动驾驶技术标准正式落地

在较长时间内,智能汽车行业在规模化商用层面预计将停留在L3-级别,但自动驾驶领域的军备竞赛仍将愈演愈烈,因为这将成为智能汽车区别于传统汽车最核心的差异化所在。

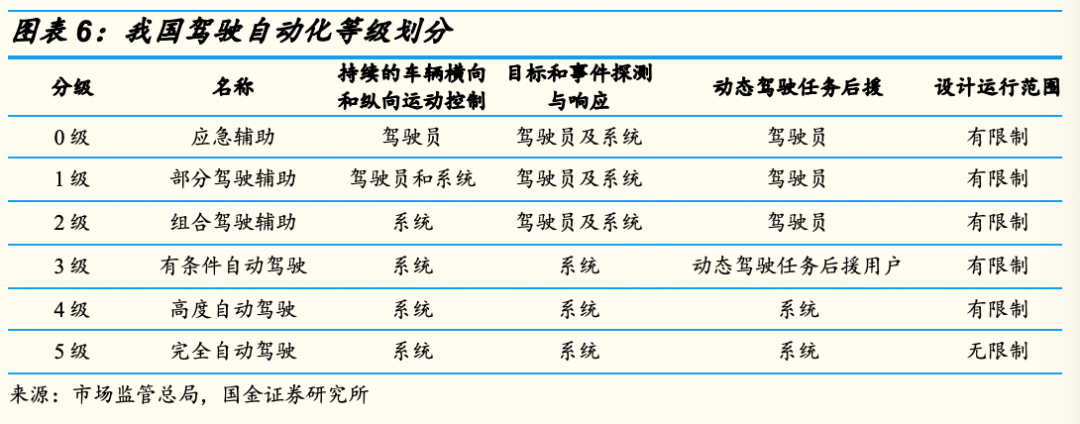

市场监管总局发布《汽车驾驶自动化分级》对智能驾驶的未来发展方向做出分级并将于2022年3月1日正式实施,与SAE分类标准基本相同。L3级别成为明显的自动驾驶分水岭。

技术:软件定义汽车成为新趋势

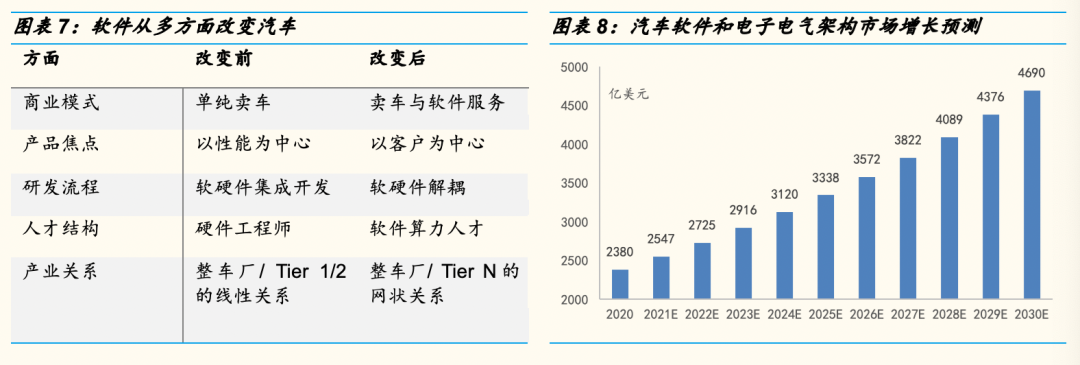

汽车行业正在发生剧变,软件定义汽车趋势下ICT成为产业新的战略控制点。经历了百年的发展,汽车行业目前正面临从机械硬件转向软件电子的变局,对整车厂能力的要求不再局限于海量零部件的集成。2016年,百度高级副总裁、自动驾驶事业部总经理王劲首次提出“软件定义汽车”(Software Defined Vehicles, SDV)的概念。软件从商业模式、产品焦点、研发流程、人才结构、产业关系等多方面改变汽车,业界达成“软件定义汽车”共识。

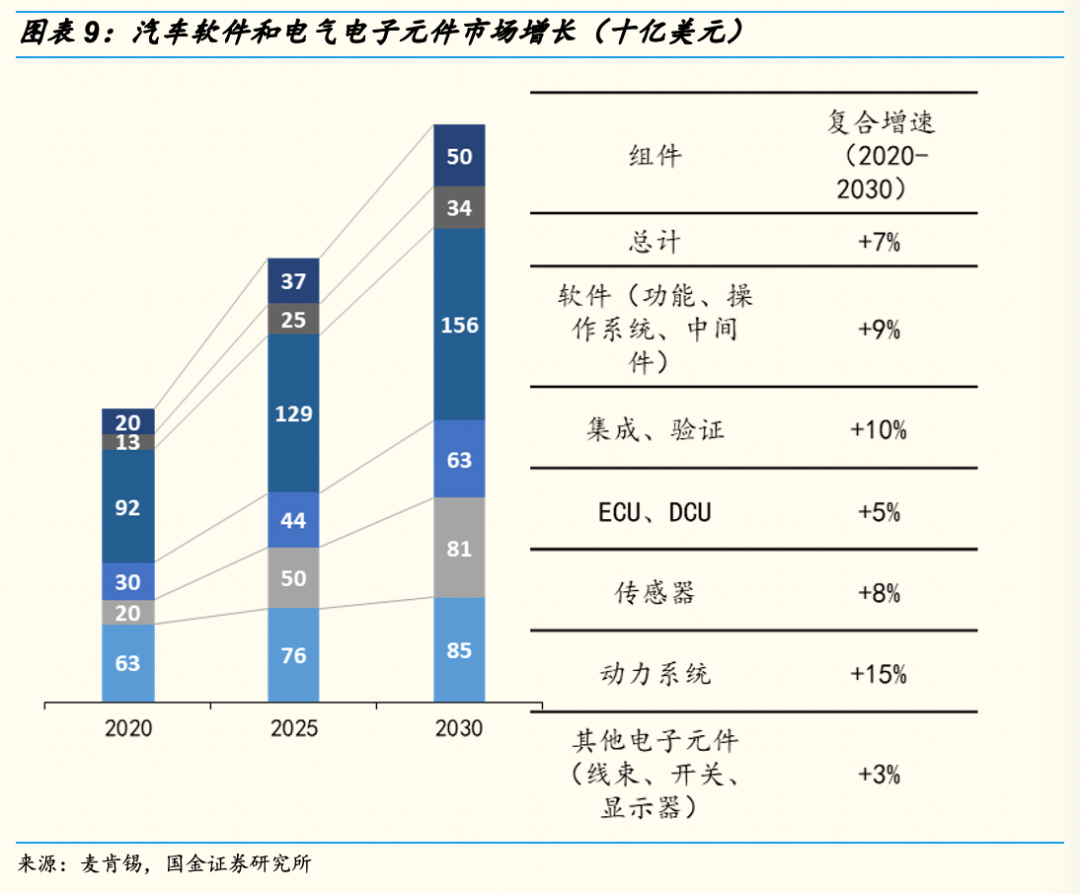

需求侧-从单一出行工具转变为具有强烈个人属性的生活第三空间,消费者对汽车认知的发展导致汽车代码及计算量激增;供给端-整车ECU冗余,分布式架构造成大量算力浪费,框架无法复用,硬件无法升级,OTA无法统一,不能满足现阶段汽车发展需求。据麦肯锡《汽车软件与电子2030》,汽车软件在乘用车的整车价值中占比预计2020年到2030年复合增长率为11%,将从10%增至30%;汽车软件和电子电气架构市场预计2020年到2030年复合增长率为7%,将从2380亿美元增至4690亿美元。

智能驾驶汽车软件和电气电子元件市场增量空间明显。随着汽车智能网联技术的不断深化,智能车越来越依赖于软件的开发和算法的搭建,目前汽车软件代码数量已经接近2亿条,软件占整车的研发成本逐步提高。根据麦肯锡预计,到2030年,软件价值的复合年均增长率为9%,达到500亿美元。集成、验证市场复合增速9%,ECU/DCU复合增速5%;传感器和动力系统增速显著提升,20-30年复合增速分别为+8%和+10%。我们认为,随着汽车智能化水平提高,未来换车周期会比现在的10年明显缩短,带来类似手机产业链的换机周期投资机会。同时,软件和服务的收入占比会有快速的提升。

供应链:软硬件解耦、零部件标准化有望重塑汽车供应链

随着软硬件解耦技术可行、趋势加深,软件可定义、硬件标准化成为未来智能汽车的重要特点,从而牵引重塑整个汽车供应链。

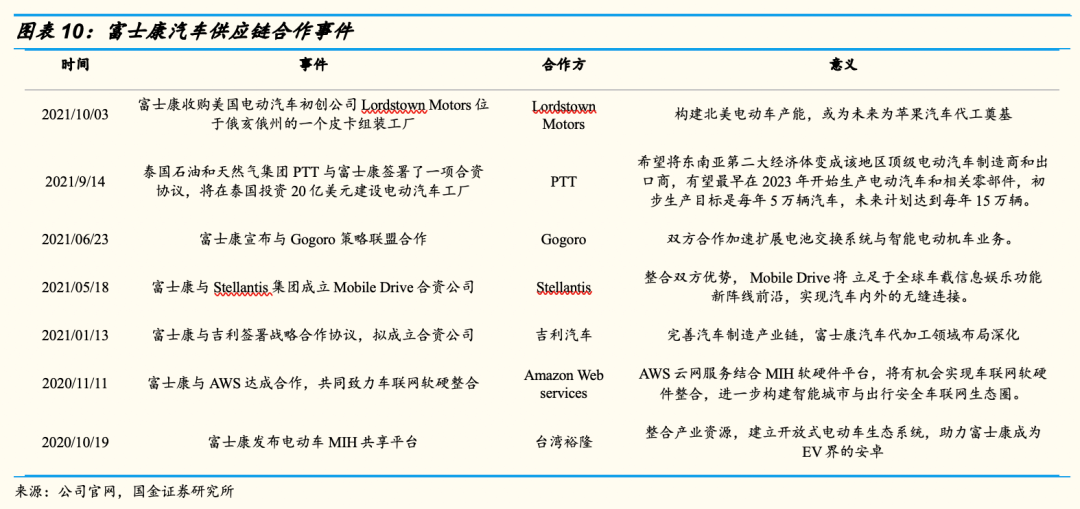

手机界的“最佳代工厂商” 富士康进军汽车行业,就是上述趋势的最佳注脚。除了早年间进行的部分汽车零配件的代工外,20年起富士康发布电动车MIH共享平台、与AWS进行与车联网软硬结合,并与吉利、Stellantis等合作,布局北美产能等汽车布局,富士康在汽车代工方面的野心可见一斑。富士康也制定目标,到2025年至2027年,该公司将有望为全球10%的电动汽车提供零部件或服务。

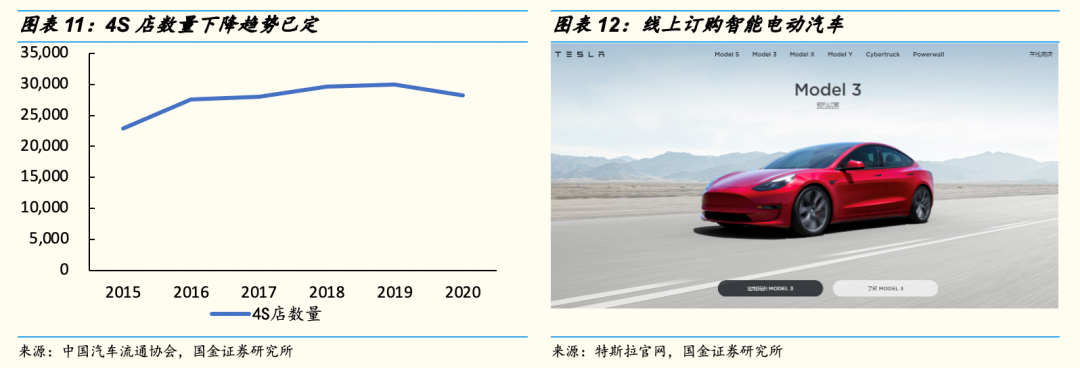

销售:传统经销商4S店模式正在被颠覆,互联网化运营是大势所趋

根据中国汽车流通协会数据,国内线下4S店数量自2018年起基本保持2.9万家,20年下滑至2.8万家。与之相反,新智能电动汽车厂商如特斯拉、蔚来、理想、小鹏等基本采用线下体验、线上订购的直营模式,通过砍掉经销商环节使得企业直达用户,企业掌握用户一手信息资源,简洁透明、轻装运营。

虽然,线下实体店仍然不可或缺,但与传统经销商4S店不同的是,新电动汽车厂商将更多采用企业直营的方式,拥有多线下直营店铺的手机厂商巨头已有相关经验及选址,有望实现快速转身。

1.3 科技巨头纷纷入场,汽车赛道面临洗牌

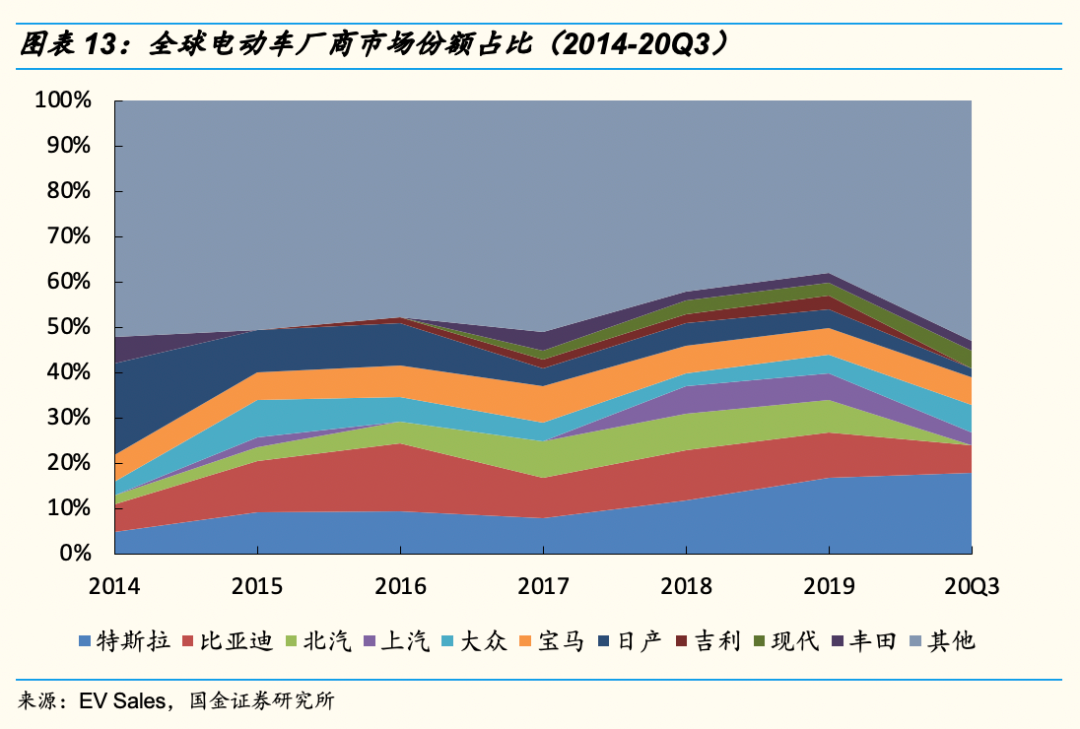

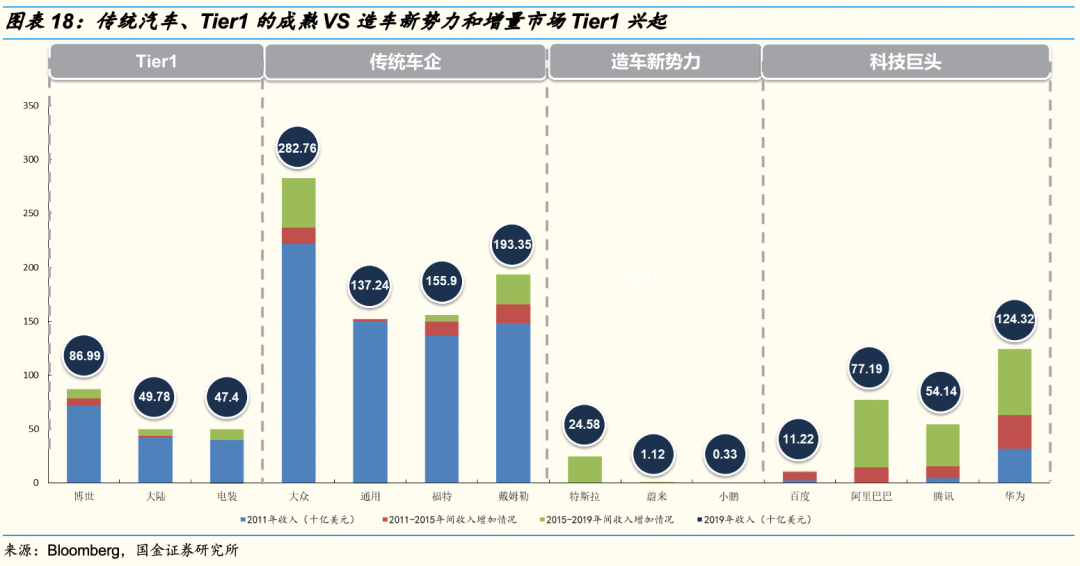

传统的汽车市场像一个封闭花园,而智能化打开了它的围墙,生态格局正在发生重大变化。2016年特斯拉发布标志性车型Model3,就此拉开电动车市场拉力战。根据EV Sales数据显示,前十大电动车品牌市占率维持在50%左右,其中特斯拉市占率第一为16%(2020Q3),比亚迪、大众、宝马位列第二,市占率为6%。而造车新势力如蔚来、小鹏、理想等正在快速赶超,科技巨头如百度、谷歌、华为等也不断推出装车的解决方案,传统汽车赛道面临洗牌。

相比BAH,小米入局智能汽车较晚。但亦有后发优势,有望整合行业内已有资源,同时接入小米擅长的互联网生态多种数据、服务、场景应用,衍生出创新商业模式。

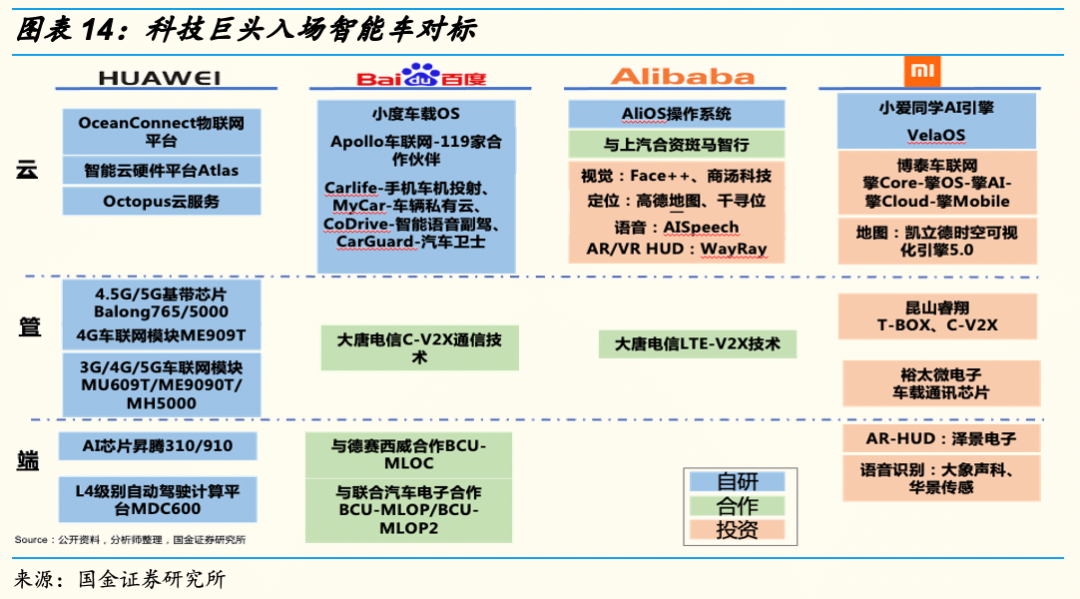

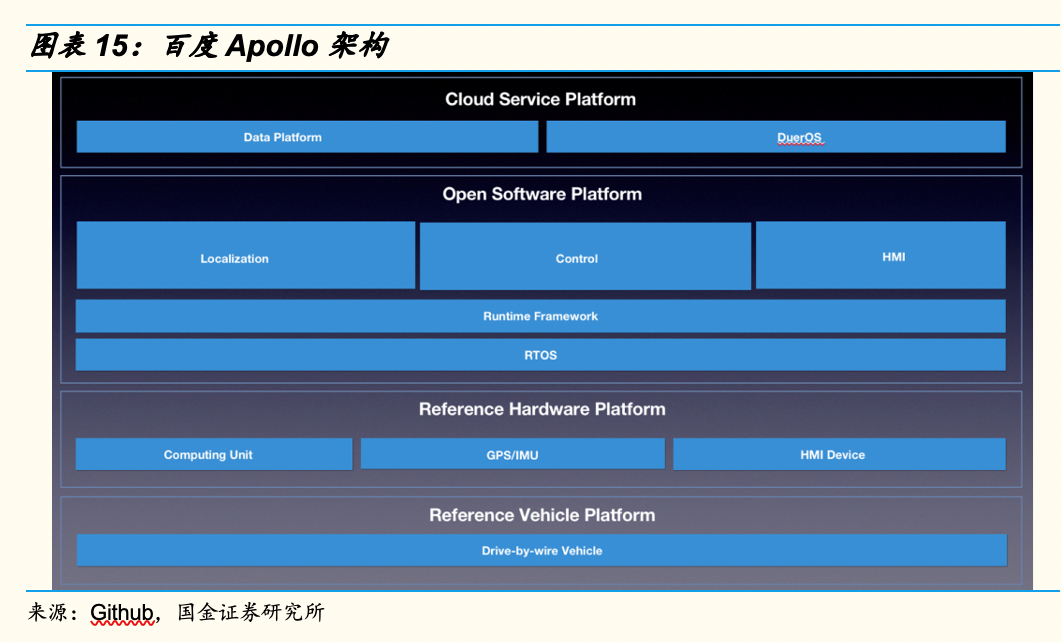

百度Apollo发布自动驾驶、车路协同、智能车联三大平台,以“平台+生态”构建中国智能网联地图。

对于“聪明的车”,Apollo提供了AI算法和多种工具链,如DuerOS、Carlife、仿真平台、高精地图、自动驾驶算法,也开发了昆仑AI芯片以降本;截至2019年底,Apollo的产业合作伙伴已达178家。

对于“智慧的路”,Apollo着眼更广,发布智能交通解决方案、致力于建设“智慧城市”,包含了生活中多个场景,如信控、公交、停车、货运等,已与重庆、长沙、保定、沧州等多个城市达成合作。在智能车联平台,Apollo则强推车辆出厂后从前期营销到后期体验的全周期车云服务,小度车载2020AI语音大幅促进人车交互。据Apollo,智能车云平台可以降低整车厂30%IT成本,提升30%业务效率和收益,目前已收获现代/起亚、博泰等客户。

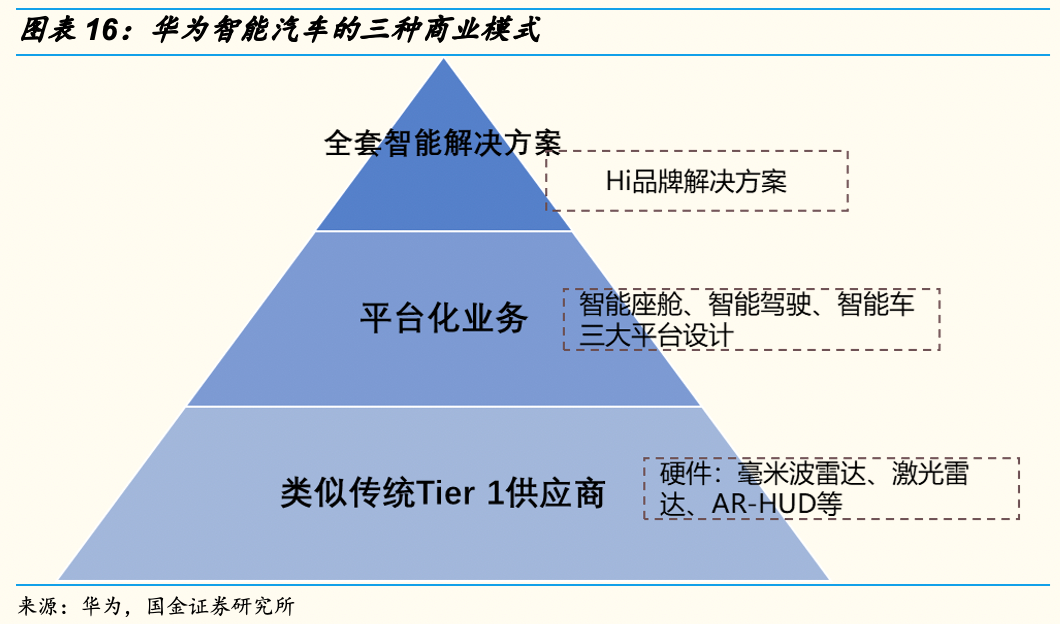

在智能车领域,华为明确自己Tier 1供应商的定位,结合自身ICT优势,产品服务实现云-管-端全面覆盖,形成三种商业模式:

1)类比传统的Tier 1供应商,为车企提供智能化硬件,例如毫米波雷达、激光雷达、AR-HUD等;

2)以华为域集中架构为基础,通过智能驾驶MDC、智能座舱CDC、智能车控VDC三大计算平台为OEM搭建平台,OEM可以在平台基础上与其他合作厂商进一步实现上层的开发设计;

3)对于一些研发能力较低的整车厂商,华为与其展开深度合作,提供全套的智能解决方案,车企直接使用华为搭建的智能生态,并在某些功能上实现定制化服务。

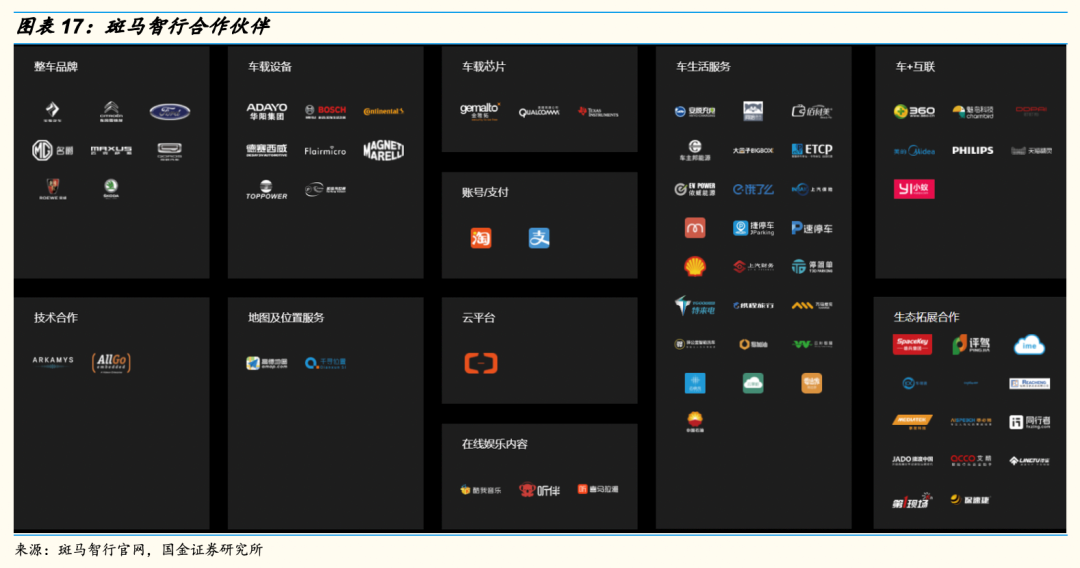

阿里基于斑马智行,充分协同阿里巴巴集团在语音、视觉、芯片、IoT、云计算、地图、支付、电商等领域技术和生态优势,基于自研AliOS打造斑马智行智能汽车解决方案,目前已经合作上汽、一汽、南北大众等车企10余个汽车品牌、40多款车型、100多万辆智能汽车上。斑马智行基于自身优势,作为车内场景交互的平台方,直接打通用户与服务、用户与内容运营提供方,并能不断优化用户体验。

当前智能电动汽车分为整车与非整车赛道,其中新玩家有:1)整车赛道中,蔚来、小鹏、理想为第一波造车新势力,苹果、小米、百度为首的科技巨头入局,成为第二波造车新势力;2)非整车赛道中,华为、大疆、阿里专注于提供智能化网联服务,有望与传统汽车品牌合作,帮助传统汽车品牌实现智能化转型。

传统车企和Tier1过去形成的固有成熟生态逐渐被打破,造车新势力与新一代Tier1厂商兴起。车企格局生变,小米选择此时入场,一方面预示全球智能汽车趋势将再次加速,另一方面显示智能汽车和新能源汽车产业链足够成熟。整车玩家的增多,将使已在特斯拉、蔚来等造车新势力车企供应链中的优秀供应商再次迎来扩张的机会。

1.4 补齐用户交互重要场景,物联网布局走向完整

小米布局智能汽车补齐了物联网版图中重要的用户交互场景。小米基于前十年的发展,以手机为核心,通过生态链等多种方式布局了个人物联网、家庭物联网,并将新十年战略定义为「手机×AIoT」。而智能汽车作为未来价值量最高个人移动硬件单品,也是重要的用户交互场景,小米通过布局智能汽车将有望完整物联网布局版图,实现用户智能生活场景全覆盖,并将更好的与个人手机、AIoT硬件及智能家居等场景产生联动,进一步提升用户体验。

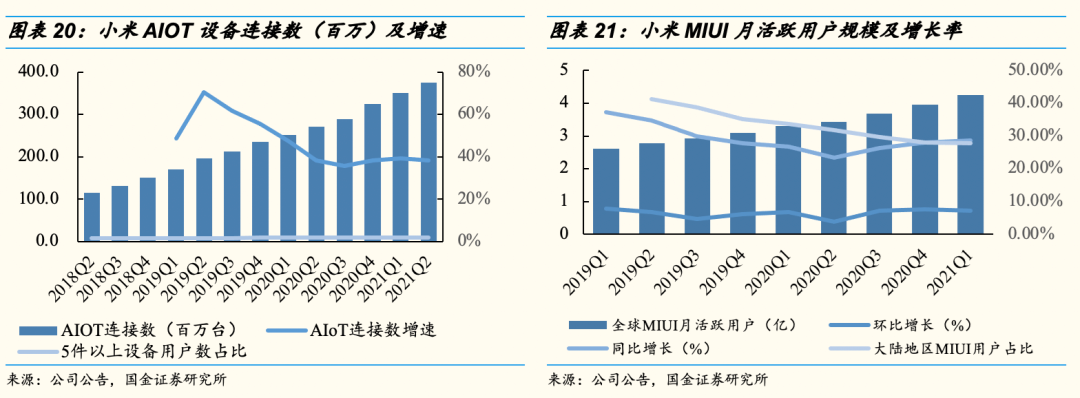

强大生态为小米造车构筑坚实基础。小米物联网系统平台velaOS已拥有超过3.5亿用户,成为全球最大的系统平台。21Q2财报,小米AIoT连接数达3.75亿台,近4季度保持39%增速,拥有5件IoT设备用户数达740万, IoT业务收入5年复合增速51%,成为公司主营业务中复合增速最快的业务,构成了小米的重要护城河之一。小米MIUI月活用户规模基本保持30%增速,良好的物联网生态与现有存量用户将为小米进军智能汽车领域打下坚实基础。

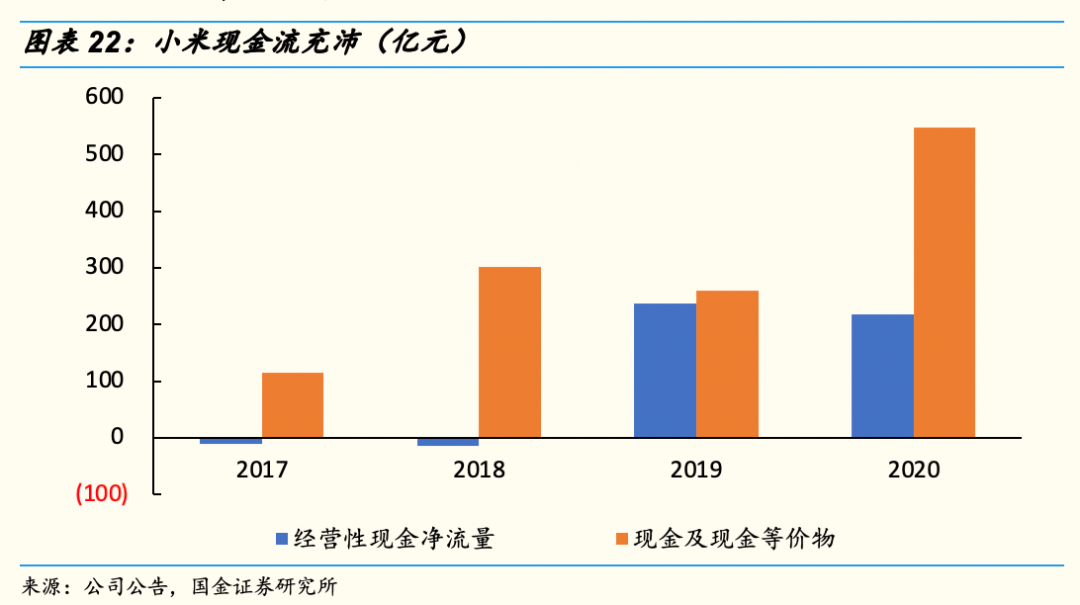

资源与渠道积累保障小米汽车快速奔跑。小米在手机等其他智能硬件领域十年积累的资源、经验,基于小米强大的品牌效应、米粉基础,供应链管理能力以及小米集团、顺为资本等小米系充足的资金保障,有望将小米智能硬件的管理能力横向复制到智能汽车领域,保障小米汽车前期的投入。根据小米官网数据,截至2021年10月,小米之家门店数已达4900家,小米汽车有望复用小米独有的线上线下销售渠道,延续小米手机直达用户的销售模式,颠覆汽车传统经销商4S店模式,有效降低销售成本。

小米下场造车优势在于其已成熟运营的互联网模式及强大的供应链管理能力。欠缺或不足之处在于1)缺少整车平台设计制造能力;2)缺乏自动驾驶相关汽车技术积累。

通过对小米的投资布局进行分析,我们认为小米将通过投资/并购+内生孵化并进的方式补齐短板、建立新长板。

整车的平台设计和制造能力可以通过收购现有成熟汽车生产工厂补齐,目前国内可供收购的整车制造资源丰富。以位于北京密云县的宝沃汽车工厂为例,工厂依托 “德国工业4.0智能制造体系”,一期设计产能18万辆、二期36万辆,涵盖了冲压、车身、油漆、总装、检测、物流、IT等等较完整的整车生产工艺。

自动驾驶领域,小米通过并购+自研的方式实现快速提升。目前已收购自动驾驶技术领域公司DeepMotion(深动科技),投资了20余家整车自动驾驶算法和解决方案公司及传感器、计算平台公司。同时,小米积极搭建L4级别自动驾驶研发团队,并将于10月25日推出Xiaomi EV的股权激励计划,计划授权上限为10亿股,占Xiaomi EV已发行股份总数的10%,用以鼓励人才团队为Xiaomi EV及公司创造长期价值。

二、全产业链布局,自动驾驶、智能电动领域重点发力

智能驾驶、智能座舱、智能网联、智能电动、车云服务五大领域,是未来汽车智能化带来的最主要增量市场,小米均有布局。

2.1 投资先行,提前开展专利布局

在宣布造车前,小米系资本早已布局智能汽车领域。小米对外投资主体包括小米集团、小米长江产业基金、顺为资本。顺为资本在2015年6月参与蔚来汽车A轮融资,2017年参与小鹏汽车A+轮融资,小米集团在2019年参与小鹏汽车C轮融资。

除了资本布局外,小米也在积累智能汽车领域相关专利。根据智慧芽数据,截至2020年,小米共申请汽车相关专利841件,主要集中在无线通信网络、电数字数据处理、数字信息传输、图像通信、交通控制系统、距离测量、导航等方面,其中13.67%的专利是国际专利,尚未涉及到整车或零部件相关的专利技术。

据不完全统计,截至到21年9月底,小米投资布局有关智能汽车领域企业共有62家,其中智能驾驶布局17家企业,智能电动布局13家企业,智能座舱布局6家企业,其中有22家企业是2021年新增投资。

从小米的投资布局我们可以看出,小米发力的重点是智能驾驶、智能电动、智能座舱领域。前期智能汽车方向投资以财务投资为主,如15年投资蔚来、17年投资小鹏等;宣布造车后,我们认为小米在汽车领域将更多进行战略投资,投资方向将更倾向于汽车产业链上下游,形成汽车领域的“小米生态”。

2.2 重点发力智能驾驶,坚定自研道路

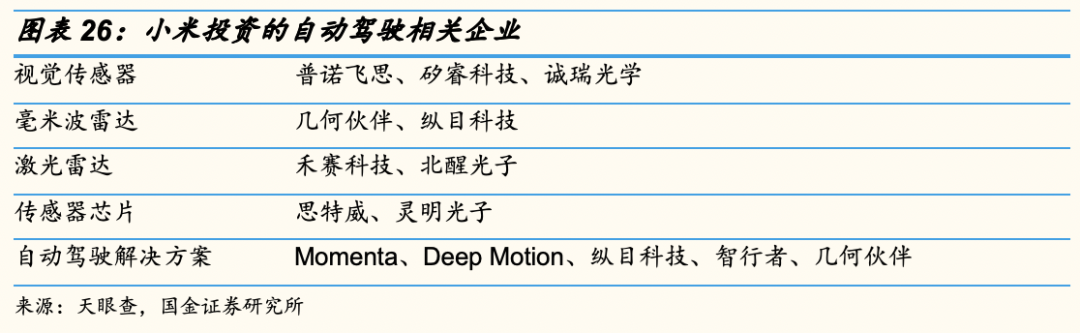

智能驾驶系统是智能汽车区别于传统汽车最核心的增量部分,是华为、小米等科技和互联网巨头入局汽车领域的主要切入点,也是各玩家抢占的技术制高点。自动驾驶可分为感知层、决策层以及执行层。感知层(眼、耳):主要包括摄像头、毫米波雷达、激光雷达等传感器,实现对环境的感知。决策层(脑):包括芯片及计算平台等,负责处理信息,并根据信息进行预测、判断、下达指令。执行层(手脚:包括制动、转向等,负责执行指令,做出制动、转向、变道等动作智能驾驶的带来的增量部件市场主要在感知层和决策层,执行层更多的是升级适配。小米作为智能汽车领域“后来者”入局较晚,自身智能汽车相关技术积累不足,从0开始并非明智选择,因此小米采用资源整合,打造开放生态的方式,借助自动驾驶领域内已有技术和多场景应用经验,追赶赛道领先玩家。小米在智能驾驶领域重点布局感知层与决策层。

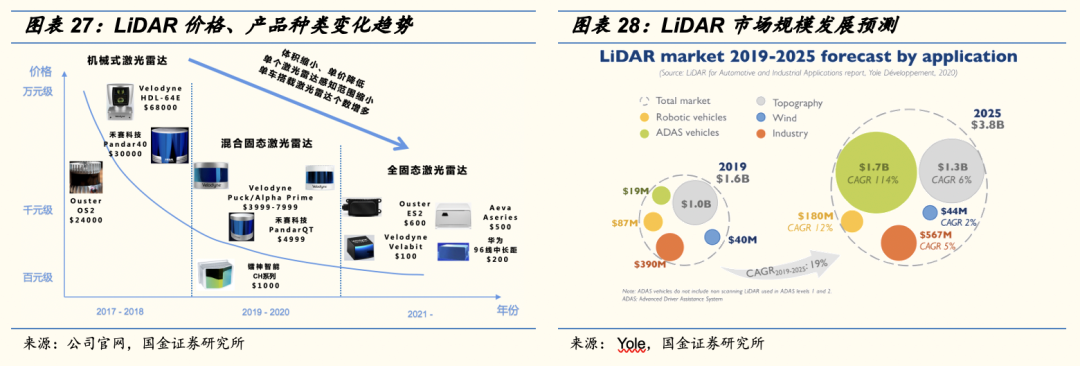

感知层:投资禾赛科技、纵目科技等,布局多传感器融合方案

随着自动驾驶级别的提高和激光雷达技术的进步,激光雷达将成为不可或缺的部件;未来视觉主导和融合派将走向融合,自动驾驶感知层将深化体积缩小、控制集成、成本降低、感知多元等趋势。

今年6月,小米和高瓴、美团共同领投了禾赛超 3 亿美元的 D 轮融资。LiDAR行业存在整合趋势,一方面,汽车制造商与激光雷达制造商加强合作,同时,一级供应商也在收购激光雷达公司。越来越多的公司步入激光雷达研发赛道,包括一些自动驾驶公司,如英特尔子公司Mobileye,自己开发LiDAR技术,形成竞争化、多元化的行业发展格局。另一方面,技术迭代和产品升级形成了机械式到半固态再到固态激光雷达的发展趋势,降低了激光雷达制造难度,实现量产、性能、车规级平衡。

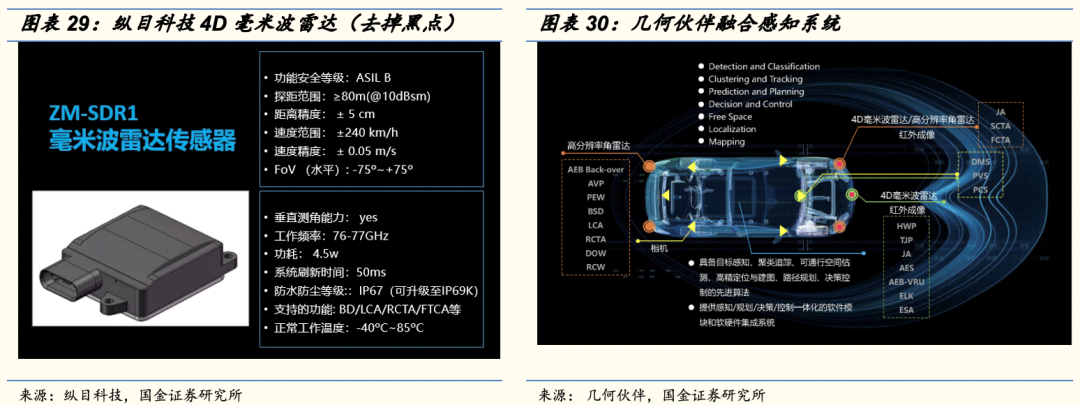

未来4D毫米波雷达有望“上车”放量,进一步降低单车成本。与激光雷达相比,毫米波雷达具有较远的探测距离、更强的抗干扰能力和较低的成本,但目标识别的角度分辨率不足。国内外如德州仪器、华为等企业在2018年开始研发4D毫米波雷达,不仅支持探测距离、速度及角度参数,还增加了物体的高度信息。

小米集团2021年6月投资的纵目科技推出了“ZM-SDR1”4D毫米波雷达,兼顾低速泊车和高速行驶场景,输出可比拟激光雷达的致密点云信息,清晰勾勒出周边建筑物轮廓,从而实现基于雷达点云的高精度定位。2021年7月参与几何伙伴融资过程,公司与上汽集团合作,研发以4D毫米波成像雷达为主传感,辅之以可见光和红外成像多传感融合的感知系统,再通过感知、规划、决策、控制一体化软件模块与工具链,集成软硬件一体的自动驾驶系统软件。

决策层:加码自动驾驶解决方案,收购深动科技坚定自研道路

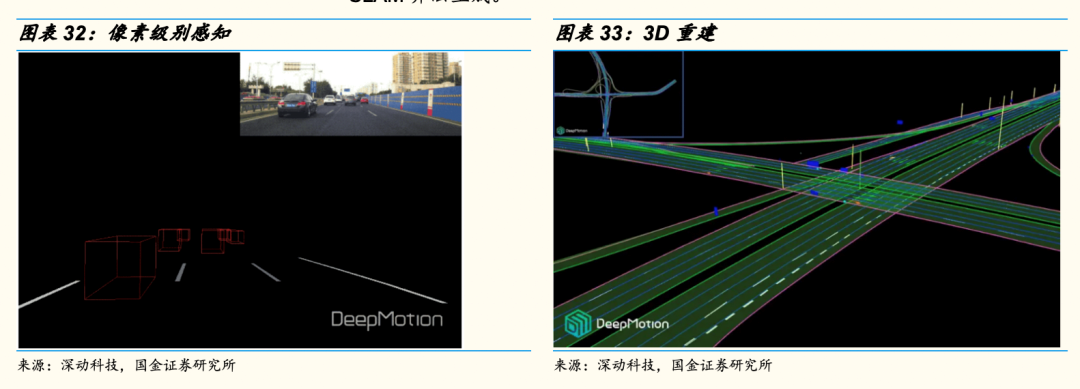

收购优秀公司缩短自研进程。2021年8月小米以7737万美元收购Deep Motion(深动科技)。Deep Motion以高精度地图和定位为出发点,提供感知、定位、决策的自动驾驶解决方案。四位联合创始人CEO蔡锐、CTO李志伟、首席科学家杨奎元和研发总监张驰,均出身微软亚洲研究院,其中李志伟曾经负责过微软AR Hololens项目的技术专家,核心团队技术涵盖了计算机视觉中的定位、感知、场景重建以及 AI 图像识别,这些技术可以完美的复用在自动驾驶领域。

低成本架构与硬件模块方案提升感知能力与精准3D重建。传统高精地图的数据获取需要用激光雷达车辆先对真实路面进行扫描,然后配合千寻网络的 RTK 定位模块来实现相应功能,但问题是成本太高。深动科技则通过一套 GPS 系统、IMU 模块、三个摄像头、一个自研的 FPGA 计算平台实现像素级别的感知精度(前后 30 - 40cm、左右 10 - 20cm 的定位精度)与对现实场景进行虚拟 3D 重建。这套硬件架构最大的特点是“成本低”, 建图方法类似特斯拉,基于SLAM算法生成。

自动驾驶是智能汽车时代的核心技术,坚定自研是唯一出路。小米入局智能汽车领域较晚,通过收购一家在自动驾驶技术具有高水平且优秀团队的公司,能够快速补齐小米自动驾驶领域短板,结合小米本身的 AI 还有在相关领域里面的技术积累,将加速小米汽车在自动驾驶技术的研发。除此之外,小米自动驾驶部门首批招募500名技术人员,重点发力自研L4级自动驾驶能力,可见小米在自动驾驶上的决心。

2.3 “三电”重点布局动力电池、MCU、功率半导体,保障供应链安全“三电”是新能源汽车区别传统燃油车最核心的部分,智能电动也是小米持续关注的重点,投资的企业超过10家。

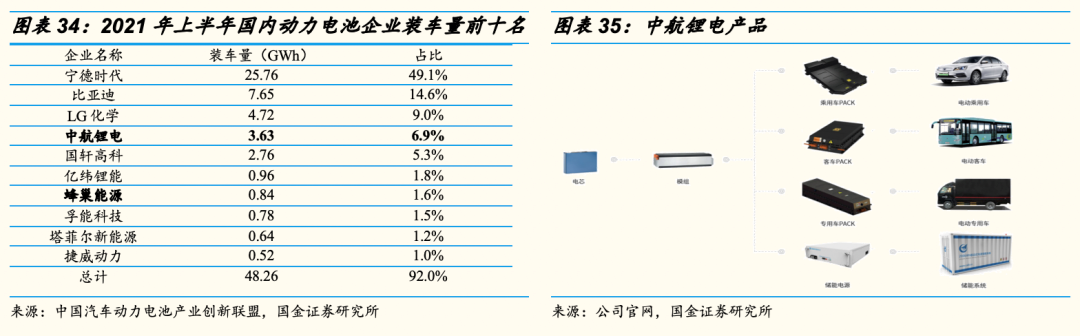

在动力电池领域,小米已投资中航锂电、蜂巢能源、赣锋锂电等企业,其中中航锂电与蜂巢能源是21年上半年动力电池装车量前十名,早前,小米还入股了消费类电池供应商珠海冠宇。

重点布局动力电池,保障供应链安全。2020年,小米长江产业基金在电池领域扩大战略投资,参与中航锂电及蜂巢能源及赣锋锂电的融资过程。

中航锂电通过生产电芯和模组,将产品应用在乘用车、客车、专用车和储能系统市场,在乘用车市场领域,以高能量密度、高安全、长寿命、高功率为核心产品竞争力,已与多家一线主机厂(如五菱、长安、广汽、吉利、东风)达成深度合作,配套多款车型量产开发和交付,21年上半年排名第四,占比近7%。蜂巢能源排名第七,规划2025年之前将形成200GWh的电池产能,目前其已布局了常州、德国萨尔州等生产基地,对应产能达127GWh。

在电机与电控领域,小米系投资机构在2020年两次参与比亚迪半导体的融资。比亚迪半导体主要生产汽车半导体,其中包括,功率半导体(IGBT)、用于电压电流控制的传感器、车规级MCU和电池管理IC。同时,小米也投资了研发应用于汽车系统的高可靠性微控制器MCU和微处理器MPU芯片的智芯半导体及奥易克斯,其核心产品涉及国六发动机电控系统和新能源汽车电控产品

2.4 打造研-产-销生态闭环,小米汽车雏形初显研:重点发力自动驾驶、智能电动、及智能座舱提升驾驶体验

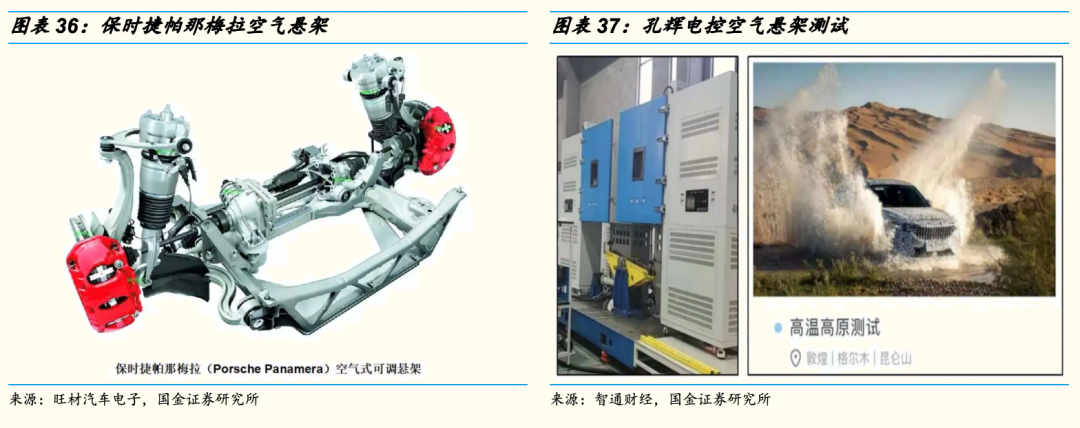

除以上提到在智能驾驶、智能电动布局外,小米汽车在提升驾驶体验方面也在积极布局。小米产业基金9月投资的浙江孔辉是国内首个突破乘用车电子空气悬架量产的企业,实现了对电控空气悬架核心技术和供货业务国外供应商“卡脖子”的突破。电控空气悬架通过对车身高度调整、阻尼力控制及弹簧刚度控制实现可自动升降、节能、保护电池、更安全等智能化,提供舒适、安静、便捷的驾乘体验,合资车型通常要50万以上级别才有可能搭载电控悬架系统,是多数高端车型的底盘亮点,如保时捷帕那梅拉、丰田LS400轿车车型均采用电控空气悬架提升驾驶体验。

国产化空气悬架成为自主车型亮点。首款搭载中国企业自行开发和生产的电控空气悬架系统的东风高端新能源SUV岚图FREE上市销售仅43天,即已获得订单3689台,业绩表现亮眼,空气悬架也成为该车型的亮点。孔辉目前已获含东风岚图在内的四个主流车企的供货定点函,涉及6个平台共16个车型的系统或空簧供货,其中大部分车型集中在2022下半年和2023年面世,预计到2023年的交付任务将骤增至50万台套。以长城魏派品牌的旗舰SUV为例,选配电动悬架系统仅需5000元(注:此选配需额外配套2500元的21寸马牌轮胎),我们认为未来小米车型中空气悬架将有望成为车型选配之一,成为提升驾驶体验的重要亮点。

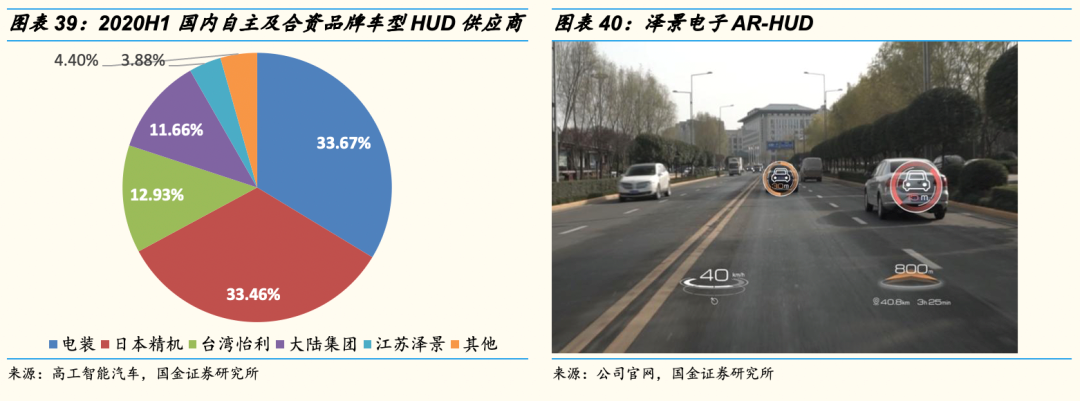

完善智能座舱,丰富人机交互体验。目前HUD渗透率较低,Top5厂商占据我国95%以上份额。据高工智能汽车数据,2020H1我国前装HUD前5大供应商为电装(34%)、日本精机(33%)、台湾怡利(13%)、大陆(12%)、江苏泽景(4.4%)。顺为参与了泽景C+轮融资,泽景电子主要产品为W-HUD,前瞻研发AR-HUD,可将辅助驾驶信息与实际路况融合的提示信息显示在风挡玻璃区域,预计2022年量产,主要车企客户有蔚来、吉利、北汽新能源、长城等等。

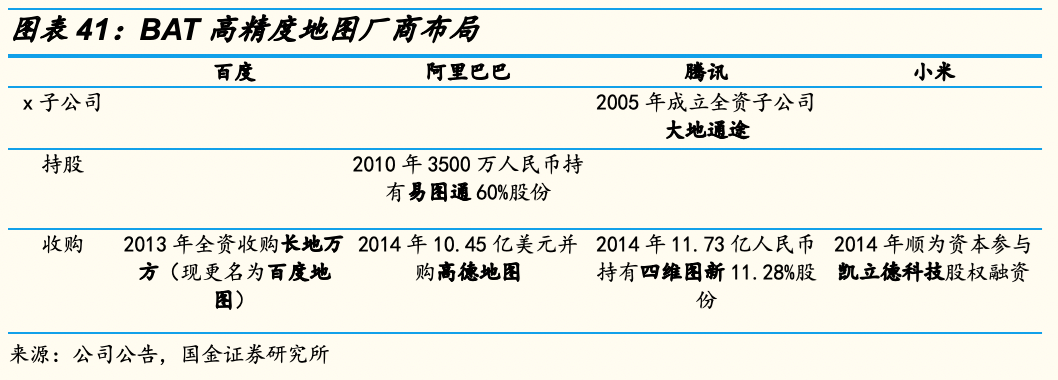

BAT高精度地图布局较早、实力相近,小米布局相对稍弱。高精地图赛道以及时更新、定位能力为核心控制点,BAT最早于2005年便展开布局。目前第一梯队主要有高德地图、百度地图和四维图新三个玩家,分别背靠阿里、百度及腾讯,均有厘米级定位能力,云端数据处理能力差异较小,总体实力难分伯仲。其中,百度地图达成合作车企最多,包括广汽、长城、长安、北汽、现代和奇瑞等。小米投资链上的凯立德开展地图定位和自主导航,基于KVMapEngineV5.0开放平台和时空可视化引擎5.0,为汽车提供车道级导航、高精度地图和数据服务,支持第三方使用可视化引擎快速构建web端的云GIS应用。

软硬件协同布局,构建网联解决方案。车内通信硬件侧,小米投资昆山睿翔,生产车载通信T-BOX、C-V2X用PCB、FPC和陶瓷天线。2021年8月注资裕太微电子,加码车载以太网关和通讯芯片。软件侧,依靠上海博泰,赋能网联平台。2020年4月参与博泰电子B轮融资,为智能网联等方向布局。博泰近三年累计研发投入17.6亿元,每年营收35%持续投入,拥有近3990项知识产权,以“擎”系列产品为核心,成为综合车联网服务提供商,提供车载硬件平台、地图引擎与云端架构、车载操作系统、车载语音识别等。公司完整的布局和丰富的合作生态,不仅能够为小米车联网技术积累经验,或将成为小米汽车整合方案、市场推广的阶梯和重要伙伴。

产:整合产业链或代工厂商进行整车制造,并积极布局汽车供应链

小米整车的平台设计和制造能力可以通过收购现有成熟汽车生产工厂补齐,目前国内可供收购的整车制造资源丰富。以位于北京密云县的宝沃汽车工厂为例,工厂依托 “德国工业4.0智能制造体系”,一期设计产能18万辆、二期36万辆,并涵盖了冲压、车身、油漆、总装、检测、物流、IT等等较完整的整车生产工艺。

除此之外,小米通过投资布局智能电动汽车上游,如自动驾驶上游激光雷达、毫米波雷达、视觉传感器,智能电动上游MCU、IGBT、动力电池等,实现从零部件供应链到整车制造的全面布局。

销:定位10-30万元,“年轻人的第一辆车”,提供智能化车后服务

雷军曾表示,小米汽车将成为“年轻人的第一辆车”,小米汽车定价将在10-30万元。我们认为小米在汽车销售方面,除了线上线下已有渠道布局外,还将涉及到车后维修保养、车-机-家互联的信息服务模式、自动驾驶系统等软件的订阅服务模式、汽车网络化维修服务模式、汽车全生命周期解决方案等。

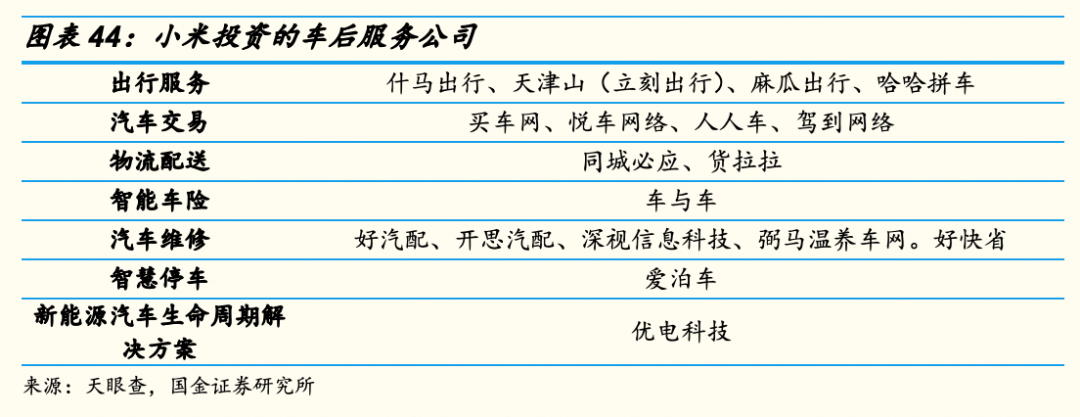

自2011年以来,小米共投资20家涉及车后服务提供的企业,业务涉及领域广泛,包括出行服务、汽车交易、物流配送、智能车险、汽车维修、智慧停车、生命周期解决方案,将有望实现小米汽车全生命周期的生态闭环。

三、投资建议与估值

小米、百度、华为等科技公司入局智能汽车,将加速整个中国汽车产业智能化的进程。整车市场格局未定,中短期我们更看好汽车智能化下中国供应链的崛起,建议投资者从三个维度来把握投资机遇。

1) 全球化扩张机遇,在部分细分领域如电池、摄像头、网联模组和车载通信设备等,国内的龙头公司已经具备了全球化扩张的能力,一旦进入全球核心OEM供应链,规模可以实现快速扩张,如舜宇光学、韦尔股份、移远通信等。

2) 国产化替代机遇,在部分细分领域如车用IGBT、MCU、毫米波雷达、热管理、线控等,部分国内公司通过迭代升级,未来有望逐步蚕食替代海外巨头的市场份额,如斯达半导、比亚迪半导体、三花智控、浙江孔辉等。

3)新赛道洗牌机遇,在部分细分领域如计算平台、激光雷达、高精度地图、碳化硅功率器件等,新技术的渗透和应用才刚刚开始,伴随着自主品牌车企转型和国内造车新势力的崛起,有望诞生新的细分领域世界龙头,如地平线、禾赛科技等。

全球自动驾驶产业处于高速成长期,产业链价值分布将从供应链到智能驾驶解决方案厂商、整车厂再到应用和服务市场依次转移,建议重点关注(M为小米生态链公司):

智能驾驶:舜宇光学/韦尔股份(车载摄像头)、禾赛科技/镭神智能/速腾聚创(激光雷达)、华为/地平线(计算平台)、伯特利(线控制动);普诺飞思/矽睿科技(视觉传感器,M)、禾赛科技/北醒光子(激光雷达,M)、几何伙伴/纵目科技(4D毫米波雷达,M)、Momenta/纵目科技/智行者/深动科技(自动驾驶解决方案,M)

智能座舱:华为/阿里/中科创达(操作系统)、华为/地平线/全志科技/瑞芯微(芯片);泽景电子/霖鼎光学(HUD,M)、大象声科/华景传感(车载语音,M)、七十迈(记录仪,M)

智能电动:宁德时代/比亚迪/赣锋锂电(电池,M)、斯达半导/比亚迪(IGBT,M)、山东天岳/三安光电(碳化硅)、三花智控(热管理)、特来电(充电桩);中航锂电/珠海冠宇/蜂巢能源/赣锋锂电(电池,M)、智芯半导体/灵动微电子(MCU,M)、奥易克斯/苏州海之博(电控,M)

智能网联:移远通信/广和通(通信模组)、华为/德赛西威/高新兴(T-Box)

车云服务:万国数据、四维图新(高精地图)

参考文献链接

https://mp.weixin.qq.com/s/rz3h9HvOp1KR5JXdHzSXbA

https://mp.weixin.qq.com/s/L-EzgKbKzxtD1raQY7RZew

https://mp.weixin.qq.com/s/Q6EeRVpQUCyN0xmgw_vPUQ

https://mp.weixin.qq.com/s/94z7zifHovoZ94FxWbf1kw

https://mp.weixin.qq.com/s/9v5dpDGUSE8K5wHV0n5Trw