汽车与计算平台产业链

汽车与计算平台产业链

参考文献链接

https://mp.weixin.qq.com/s/6lmq7_tQZsxHPM7y_9KxMQ

https://mp.weixin.qq.com/s/d9vayD_4-omyzBOhyiT2hQ

中国汽车产业链主要分布在哪些省市?

一、中国汽车行业六大集群

长三角地区:以上汽为中心,包括上汽大众、上汽通用、上汽乘用车等,近年还引入了特斯拉、理想汽车、蔚来汽车等重要新能源车企(长三角区域除了江浙沪,也包括合肥)。

珠三角地区:中国汽车产量最多的省份,主要车企:广汽、比亚迪。中部地区:以湖北为主,主要车企是东风。

东三省地区:以一汽、华晨宝马为核心,中国汽车工业开始的地方。

京津冀地区:主要车企:北汽、一汽、长城。

川渝一带:主要是长安。

二、江浙沪汽车供应链分布

长三角地区 2021 年总共产了 610.5 万台车,占全国总产量的 23.4%。江浙沪一带产量约 460 万,占总量 17.3%。根据奥维咨询,江浙沪一带总共有 49 个汽车工厂,注册资金 5000 万以上的零部件公司公司 2189 家。

三、1辆车=1000多个总成零部件+200多个供应商

汽车行业高度分工,车企掌握着核心技术,在生产制造方面主要的工作是组装。

汽车工厂也是组装厂,包括冲压、焊接、涂装、总装四大车间。理论上说,冲压缺少板料、焊接缺少结构件、涂装缺少油漆,都会导致车企停产。而最容易受疫情影响的环节是总装。

一辆车有 1000 多个总成零部件,来自 200 多个一级供应商(Tier 1),任何一家供货不及时,零部件无法保证齐套,都不能组装为一辆完整的汽车。

车载计算平台产业链全面拆解

车载计算平台是智能网联汽车的“大脑”,更是智能网联汽车产业变革的风向标,从硬件到软件的全产业链都充满了机遇。第一,异构硬件平台是算力时代下智能网联汽车的核心,随着汽车智能化程度的逐渐提高,对高性能SoC芯片的需求不断提升,SoC主控芯片是所有环节中壁垒最高、商业模式最佳的环节;此外,当前汽车芯片出货量过小,无法充分摊销前期高昂的研发成本。种种因素注定了,SoC主控芯片一定是长期极其稀缺的赛道,也是只属于少数玩家的游戏,英伟达、高通、英特尔等国际巨头持续发力芯片赛道,国内方面,华为、地平线等正在不断追赶;第二,汽车软件将是汽车智能化赛道的贝塔。随着汽车软件权重占比的不断提升,对与主机厂而言,应用软件是其品牌智能化的直接体现,更是能否占领消费者心智的关键,核心功能的定制化和差异化一定是其发力的重点,而对于底层相对标准的系统软件和功能软件,以及相应的工具链等产品,独立的方案商优势显著。此外,芯片厂商的商业模式注定了其技术落地会选择相应的方案厂商合作,与头部芯片厂商深度绑定的优质方案商具有长期的成长空间。

一、决策篇:

车载计算平台由硬件平台+系统软件+功能软件构成。

智能驾驶产业主要可以分为感知层、决策层与执行层,本篇是汽车智能化系列专题的第二篇,主要围绕着汽车智能化的决策层展开。本篇报告针对车载计算平台全产业链的每个细分环节,从其概念、技术路径、发展趋势、竞争格局等内容展开。车载计算平台是智能网联汽车的“大脑”,从硬件到软件主要包括:

(1)异构硬件平台:CPU计算单元、AI单元(GPU、ASIC、FPGA)、MCU控制单元、存储、ISP等其他硬件组成的自动驾驶域控制器;

(2)系统软件:硬件抽象层(Hypervisor、BSP)、操作系统内核(QNX/Linux/Andriod/Vxworks)、中间件组件等;

(3)功能软件:自动驾驶通用框架(感知、决策、执行)、功能软件通用框架(数据抽象/数据流框架/基础服务);

(4)其他:工具链(开发、仿真、调试、测试等)、以及安全体系(功能安全、信息安全等)。

1、EEA架构逐渐走向域集中,DCU应运而生。

单车ECU数量激增,无法满足汽车智能化的需求。在传统的EEA架构下,ECU是系统的核心,智能功能的升级依赖于ECU数量的累加。

原有智能化升级方式面临研发和生产成本剧增、安全性降低、算力不足等问题,传统分布式架构亟需升级,传统EEA架构主要面临以下问题:(1)控制器数量过多:各级别汽车ECU数量都在逐年递增,每台汽车搭载的ECU平均25个,一些高端车型通常会超过100个;(2)线束布置过于复杂:ECU数量越多,总线数量必将更长,2000年奔驰S级轿车的电子系统已经拥有80个ECU,1,900条总长达4km的通信总线。2007年奥迪Q7和保时捷卡宴的总线长度突破6km,重量超过70kg,基本成为位列发动机之后的全车第二重部件;(3)“跨域”信号传输需求增加:智能驾驶需要大量的“跨域”信号传输,环境传感器(雷达,视频和激光雷达)产生了大量数据传输的需求,这也对传统分散式ECU基础架构提出了挑战。

为适应智能化需求,催生出以DCU为主的域集中架构。为了控制总线长度、降低ECU数量,从而降低电子部件重量、降低整车制造成本,将分散的控制器按照功能域划分、集成为运算能力更强的域控制器(Domain Control Unit,DCU)的想法应运而生。博世用三类EEA架构共六个阶段来展示架构演进方向:分布式(模块化、集成化)、域集中式(集中化、域融合)、集中式(车载电脑、车-云计算)。

功能域与空间域是当前域控制器发展的两条路径。域控制器根据划分方式,主要可以分为以五大功能域划分和以车辆特定物理区域划分两种,相较于纯粹以功能为导向的域控制器,空间域划分的集中化程度更高,对OEM厂商自身开发能力要求也会更高:

(1)基于功能划分的域控制器:典型代表博世、大陆等传统Tier 1。博世、大陆等传统Tier 1将汽车EEA架构按功能划分为动力域(安全)、底盘域(车辆运动)、信息娱乐域(座舱域)、自动驾驶域(辅助驾驶)和车身域(车身电子)五大区域。每个区域对应推出相应的域控制器,最后再通过CAN/LIN等通讯方式连接至主干线甚至托管至云端,从而实现整车信息数据的交互。

(2)基于空间划分的域控制器:典型代表特斯拉。

基于空间划分的域控制器是以车辆特定物理区域为边界来进行功能划分,相较于纯粹以功能为导向的域控制器,其集中化程度更高。特斯拉则是其中的典型代表,2012年Model S还是以典型的功能域划分为主,2017年推出Model 3则直接进入准中央架构阶段,特斯拉的EE架构只有三大部分,包括CCM(中央计算模块)、BCM LH(左车身控制模块)、BCM RH(右车身控制模块)。

中央计算模块直接整合了驾驶辅助系统(ADAS)和信息娱乐系统(IVI)两大域,以及外部连接和车内通信系统域功能;左车身控制模块和右车身控制模块分别负责剩下的车身与便利系统、底盘与安全系统和部分动力系统的功能。特斯拉的准中央E/E架构已带来了线束革命,Model S/Model X整车线束的长度是3公里,Model 3整车线束的长度缩短到了1.5公里,Model Y进一步缩短到1公里左右,特斯拉最终的计划是将线束长度缩短至100米。

以功能域划分的域集中式会是大部分主机厂当下的主要选择。采用功能域还是空间域,核心还是取决于OEM自身的实力和与供应商体系的博弈,OEM未来会加大垂直整合程度,将核心软硬件尽可能掌握在自己手中,形成技术壁垒。但是目前来看,以大部分主机厂和Tier 1自身的战略布局,预计大部分主机厂仍会使用混合域的EEA架构,即部分功能域集中化,形成“分布式ECU+域控制器”的过渡方案,最后形成“Super controller(中央超级计算机)+Zonal control unit(区控制器)”的架构,这一演进过程可能长达5-10年。

2、单车智能化逐步提升,对计算平台的需求持续增加。

当前自动驾驶正处在L2向L3级别跨越发展的关键阶段。其中,L2级的ADAS是实现高等级自动驾驶的基础,从全球各车企自动驾驶量产时间表来看,L3级别自动驾驶即将迎来大规模地商业化落地。

随着自动驾驶级别的提升,单车传感器的数量呈倍级增加。预计自动驾驶Level 1-2级需要10-20个传感器,Level 3级需要20-30个传感器,Level 4-5级需要40-50个传感器。

随着自动驾驶等级的提高,所需的算力高速提升。汽车自动驾驶的智能化水平取决于算法是否强大,从L1到L5,自动驾驶每提升一个等级,算力要求也同样提升一个等级:L3之前,自动驾驶所需算力较低;L3需要的AI算力达到20TOPS;L3之后,算力要求数十倍增长,L4接近400TOPS,L5算力要求更为严苛,达到4000+TOPS。每增加一级自动驾驶等级,算力需求则相应增长一个数量级。根据英特尔推算,在全自动驾驶时代,每辆汽车每天产生的数据量将高达4000GB。

二、硬件平台之一:芯片

1、计算芯片是算力时代下智能网联汽车的核心。

计算芯片可分为MCU芯片与SoC芯片。随着汽车EE架构的不断革新,汽车半导体高速发展,按功能不同,汽车半导体可分为汽车芯片和功率半导体,而在汽车芯片中,最重要的是计算芯片,按集成规模不同,可分为MCU芯片与SoC芯片。

MCU(Micro Control Unit)微控制器,是将计算机的CPU、RAM、ROM、定时计数器和多种I/O接口集成在一片芯片上,形成芯片级的芯片;而SoC(System on Chip)指的是片上系统,与MCU不同的是,SoC是系统级的芯片,它既像MCU那样有内置RAM、ROM,同时又可以运行操作系统。

智能化趋势驱动汽车芯片从MCU向SoC过渡。自动驾驶对汽车底层硬件提出了更高的要求,实现单一功能的单一芯片只能提供简单的逻辑计算,无法提供强大的算力支持,新的EE架构推动汽车芯片从单一芯片级芯片MCU向系统级芯片SoC过渡。

SoC市场高速发展,预计2026年市场规模达到120亿美元。汽车智能化落地加速了车规级SoC的需求,也带动了其发展,相较于车载MCU的平稳增长,SoC市场呈现高速增长的趋势,根据Global Market Insights的数据,预计全球车规级SoC市场将从2019年的10亿美元达到2026年的160亿美元,CAGR达到35%,远超同期汽车半导体整体增速。

2、传统MCU:MCU需求稳步增长,海外寡头长期垄断。

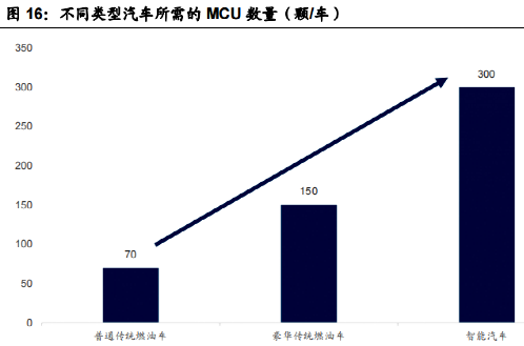

汽车智能化不断渗透,单车MCU需求增加。随着汽车EE架构的演变,单车MCU需求量不断增加。自动驾驶浪潮带动MCU需求,根据IHS统计,与传统燃油车单车相比,智能驾驶汽车所需MCU数量是其4倍以上,且高位数MCU由于其高算力将扮演重要角色。

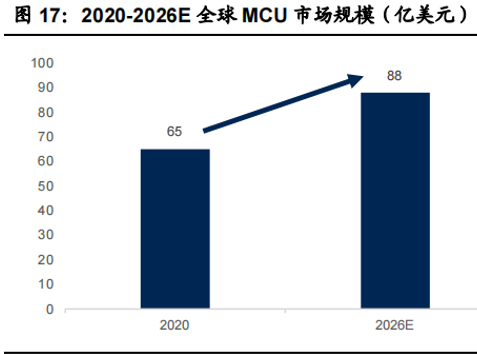

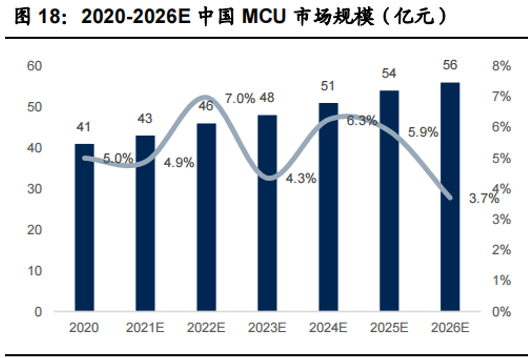

MCU市场稳步发展,预计2026年全球规模达88亿美元。在市场规模上,全球MCU市场呈现稳步发展的趋势,根据IC Insights估计,预计全球MCU市场规模从2020年的65亿美元达到2026年的88亿美元,CAGR达到5.17%,略低于同期汽车半导体增速。同时我国MCU发展与世界齐头并进,预计2026年市场规模达到56亿元,CAGR达到5.33%,与世界同期基本持平。

瑞萨、恩智浦、英飞凌等海外厂商占据主要市场份额,国产厂商渗透率较低。目前全球MCU市场呈现寡头竞争局面,市占率靠前的瑞萨、恩智浦、英飞凌等厂商均是国际厂商,CR7占比达到98%,由于车规级MCU研发周期较长,认证要求较高,目前国内厂商渗透率较低,仅有几家企业能够实现中低端产品的量产。

3、智能座舱SoC:高通在中高端数字座舱呈现垄断局面。

一芯多屏不断普及,高通在中高端数字座舱呈现垄断地位。目前,高通已经赢得全球领先的20+家汽车制造商的信息影音和数字座舱项目,高通骁龙820A和8155两代平台成为众多车型数字座舱平台的主流选择,高通也将推出的第四代座舱SoC SA8295,在算力、I/O能力等方面表现出色,不断稳固其在中高端数字座舱的稳固地位。

4、自动驾驶SoC:CPU+XPU是当前主流,英伟达当前领先。

自动驾驶芯片是指可实现高级别自动驾驶的SoC芯片。随着自动驾驶汽车智能化水平越来越高,需要处理的数据体量越来越大,高精地图、传感器、激光雷达等软硬件设备对计算提出更高要求,因此在CPU作为通用处理器之外,增加具备AI能力的加速芯片成为主流,常见的AI加速芯片包括GPU、ASIC、FPGA三类。

CPU作为通用处理器,适用于处理数量适中的复杂运算。CPU作为通用处理器,除了满足计算要求,还能处理复杂的条件和分支以及任务之间的同步协调。CPU芯片上需要很多空间来进行分支预测与优化,保存各种状态以降低任务切换时的延时。这也使得它更适合逻辑控制、串行运算与通用类型数据运算。以GPU与CPU进行比较为例,与CPU相比,GPU采用了数量众多的计算单元和超长的流水线,但只有非常简单的控制逻辑并省去了Cache。而CPU不仅被Cache占据了大量空间,而且还有有复杂的控制逻辑和诸多优化电路,相比之下计算能力只是很小的一部分。

“CPU+XPU”是当前自动驾驶SoC芯片设计的主流趋势。根据XPU选择不同,又可以分为三种技术路线:CPU+GPU+ASIC、CPU+ASIC以及CPU+FPGA三类。

(1)“CPU+GPU+ASIC”,主要代表英伟达、特斯拉FSD以及高通Ride。英伟达Xavier和特斯拉FSD采用“CPU+GPU+ASIC”的设计路线,英伟达Xavier以GPU为计算核心,主要有4个模块:CPU、GPU、以及两个ASIC芯片Deep Learning Accelerator(DLA)和Programmable Vision Accelerator(PVA);特斯拉FSD芯片以NPU(ASIC)为计算核心,有三个主要模块:CPU、GPU和Neural Processing Unit(NPU)。

(2)“CPU+ASIC”,主要代表Mobileye EyeQ5系列和地平线征程系列。Mobieye EyeQ5和地平线征程系列采用“CPU+ASIC”架构,EyeQ5主要有4个模块:CPU、Computer Vision Processors(CVP)、Deep Learning Accelerator(DLA)和Multithreaded Accelerator(MA),其中CVP是针对传统计算机视觉算法设计的ASIC;地平线自主设计研发了Al专用的ASIC芯片Brain Processing Unit(BPU)。

(3)CPU+FPGA,主要代表Waymo。与其余厂商不同,Waymo采用“CPU+FPGA”的架构,其计算平台采用英特尔Xeon12核以上CPU,搭配Altera的Arria系列FPGA。

目前各家发布的最新芯片平台均可以支持L3或L4级的算力需求,英伟达当前处于领先位置。英伟达单颗Orin的算力可以达到254TOPS,而2022年落地的车型中搭载4颗Orin的蔚来ET7和威马M7其巅峰算力将超过1000TOPS,高通骁龙Ride平台的巅峰算力预计在700-760TOPS,Mobileye也推出了面向高阶自动驾驶的EyeQ6 Ultra,算力达到176 TOPS,当前各家最先进的算力平台均可以支持L3或L4级的算力需求。从相关量产车型来看,英伟达Orin成为当下的主流选择,Mobileye正在逐渐掉队。

三、硬件平台之二:域控制器

1、面向高阶自动驾驶,异构多核硬件架构成为趋势

车载计算平台需采用异构多核芯片硬件架构。自动驾驶的域控制器,要具备多传感器融合、定位、路径规划、决策控制、无线通讯、高速通讯的能力。通常需要外接多个摄像头、毫米波雷达、激光雷达,以及IMU等设备,完成的功能包含图像识别、数据处理等。面向L3及以上高阶自动驾驶,单一芯片无法满足诸多接口和算力需求,计算基础平台需采用异构芯片的硬件方案,具有芯片选型灵活、可配置拓展、算力可堆砌等优点。计算平台的异构分布硬件架构主要包括CPU计算单元、AI单元和控制单元。

高性能的车载计算平台是高阶自动驾驶的必备,除了异构多核的硬件架构外,分布弹性可扩展、丰富的I/O接口资源、高内存带宽、车规与功能安全等也都是高阶自动驾驶域控制器的必备特点。

2、高性能SoC主芯片占整体域控制器的主要成本。

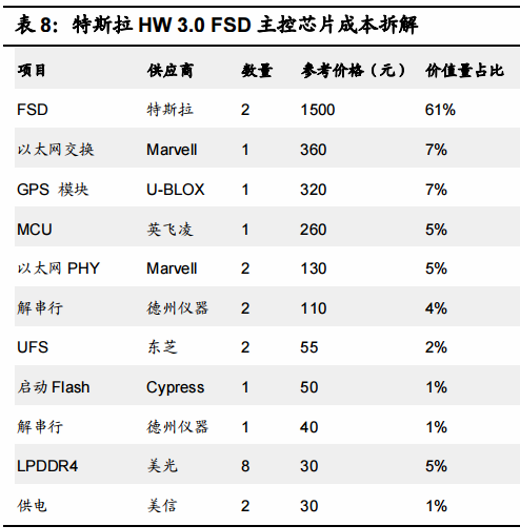

当前市面上最为成熟的域控制器为特斯拉19年推出的HW 3.0,特斯拉首次推出其自研的FSD芯片,通过以太网总线的方式承载数据输入与以太网交换的功能,其成本整体较为透明,通过拆解其BOM成本,梳理高阶自动驾驶域控制器的成本分布。

预计HW 3.0板上全部芯片的成本约在5000元左右,外加车规级接插件、以太网连接器以及PCB等外围硬件,整块板子的硬件成本大约在7500-8500人民币之间。其中,主控SoC芯片约占总芯片成本的61%左右,占整体硬件成本的20%左右。特斯拉HW 3.0的主板上共搭载了两块的自研芯片,双芯片的目的是作为安全冗余,互相对照,每块芯片可以独立运算。每块芯片周围有四块镁光DRAM内存,每块芯片分别配有一块东芝闪存芯片,用于承载操作系统和深度学习模型。

3、OEM自研、系统集成商、软件平台商三方势力各显身手。

自动驾驶域控制器玩家主要分为系统集成商、软件平台厂商以及OEM厂商三大类。(1)OEM厂商:特斯拉以及国内的造车新势力如蔚来、小鹏、威马、理想、上汽智己等都已实现或宣布将自研自动驾驶域控制器,以掌握未来软件定义汽车下底层的硬件自主权;(2)系统集成商和Tier 1:如博世、大陆、采埃孚等国际Tier1和系统集成商,德赛西威、经纬恒润、华为等一批本土Tier1和系统集成商;(3)软件平台厂商:如映驰科技、东软睿驰、TTech、中科创达等公司。

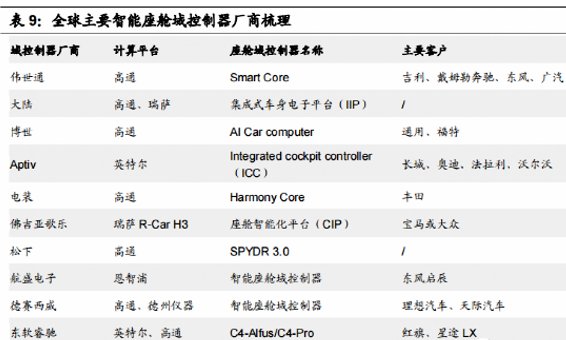

(1)智能座舱域控制器:全球范围内,伟世通、大陆、博世、安波福在座舱域控制器市场占据主导地位,国内企业华为、德赛西威、航盛电子、东软等也纷纷推出了座舱域控制器解决方案。在座舱SoC芯片方面,主要包括高通820A与8155P、英特尔Atom、恩智浦i.MX8、瑞萨R-CAR H3、德州仪器Jacinto系列等。

(2)自动驾驶域控制器:全球范围内,全球Tier1基本都已布局自动驾驶域控制器产品,典型产品如伟世通DriveCore、博世DASy、大陆集团ADCU、采埃孚ProAI、Veoneer Zeus、麦格纳MAX4等,国内方面,如德赛西威IPU系列、经纬恒润ADC、东软睿驰CPDC、华为MDC等。

四、系统软件之一:操作系统

操作系统标准与分类:车控OS与座舱OS。

在智能网联时代,车机操作系统OS(operating system)按下游应用划分,可以分为车控OS和座舱OS两大类:(1)车控OS:主要负责实现车辆底盘控制、动力系统和自动驾驶,与汽车的行驶决策直接相关;(2)座舱OS:主要为车载信息娱乐服务以及车内人机交互提供控制平台,是汽车实现座舱智能化与多源信息融合的运行环境,不直接参与汽车的行驶决策。

对于车控OS而言,可分为嵌入式实时操作系统RTOS和基于POSIX标准的操作系统。(1)嵌入式实时操作系统RTOS:传统车控ECU中主控芯片MCU装载运行的嵌入式OS,面向经典车辆控制领域,如动力系统、底盘系统和车身系统等。要求实时程序必须保证在严格的时间限制内响应,特点包括速度快,吞吐量大,代码精简,代码规模小等;(2)基于POSIX标准的操作系统:主要面向智能驾驶系统,主要满足其高通信和低延时的要求。

汽车电控ECU必须是高稳定性的嵌入式实时性操作系统,主流的嵌入式实时操作系统都兼容OSEK/VDX和Classic AUTOSAR这两类汽车电子软件标准。嵌入式实时操作系统具有高可靠性、实时性、交互性以及多路性的优势,系统响应极高,通常在毫秒或者微秒级别,满足了高实时性的要求。目前,主流的嵌入式实时操作系统都兼容OSEK/VDX和Classic AUTOSAR这两类汽车电子软件标准。

QNX、Linux是当前车机OS内核的首选。根据赛迪顾问的统计,QNX由于其典型的实时性、低延时、高稳定等特征,2021年QNX市占率达到43%,是当前市占份额最高的车机OS,已应用在包括宝马、奥迪、奔驰等超过40个品牌,全球使用了QNX的汽车超1.75亿辆。

QNX+Linux或者是QNX+Android是当前智能驾驶OS+智能座舱OS的主要选择。当前QNX、Linux(包含Android)仍是OS底层内核的主要选择,无论是智能驾驶OS还是智能座舱OS基本都会采用QNX+Linux或者是QNX+Android的组合方式。以QNX为代表的实时操作系统主要用在驾驶OS上,由于应用生态上较为薄弱,当前座舱OS主流是Android以及基于Linux系统的定制型及ROM型系统。

参考文献链接

https://mp.weixin.qq.com/s/6lmq7_tQZsxHPM7y_9KxMQ

https://mp.weixin.qq.com/s/d9vayD_4-omyzBOhyiT2hQ