1、银行体系

银行: 指依法成立经营货币和信用业务的金融机构。

中国银行体系:

-

中央银行: 中国人民银行。制定和实施货币政策、进行宏观调控;发行人民币、管理人民币流通;管理国库;持有、管理、经营国家外汇储备、黄金储备。是国家机关,领导银行的银行。

-

银行业金融机构: 政策性银行、商业银行(国有银行、股份银行等)。

- 政策性银行为:

- 国家开发银行:为国家大型重点项目提供专项贷款。

- 中国农业发展银行:为农业基本建设发放专项贷款,代理财政支农资金拨付和监督

- 中国进出口银行:为进出口贸易提供专项贷款。

- 商业银行分为三大梯队:

- 第一梯队:大型国有商业银行,包括四大行,工商、农业、建设、中国银行,+ 交通银行+邮储银行。

- 第二梯队:股份制银行,招商、浦发、平安、广发、华夏、民生、兴业、中信、光大、恒丰、渤海、浙商银行。

- 第三梯队:包括各城市商业银行、农村商业银行、合作社等。

- 政策性银行为:

-

监管机构: 银保监会。

-

自律组织: 银行业协会。

2、银行系统发展

第一阶段:手工时代

所有的业务流程都是人工操作,没有计算机作为辅助工具。无论计息结账、内部往来对账等都靠人工处理。从收钱、点钱、登折,到另一个人的复核、签字、盖章、记账,最快也要二三十分钟。这一段的银行业务流程并不复杂,手工操作能够应对,但效率较低,容易出错。

第二阶段:PC单机

20世纪80年代开始,计算机出现,手工处理的工作进行电子化,这是核心的第一个阶段。这一段阶段以PC单机建设为核心,主要是一些登记簿、原始凭证电算化的过程,使得手工操作大大地得到优化和释放。主要解决的问题是效率问题,即记账速度和核算效率。由于没有网络进行互联互通,单机时代的核心系统,就如同手工时代每个网点单独一本帐,核心也是每个网点单独一个“电子的账本”。

第三阶段:联网联机

国内开始建设网络基础设施,从在中心城市安装大型机,将各网点连接起来实现业务联网区域的通存通兑,到以省市级主机为中心,向省外扩张实现省级互通互联。

第四阶段:数据大集中

数据大集中是各银行根据自身情况进行不同程度的集中处理数据和业务。例如,将省级数据中心的数据和业务集中到国家级的大数据中心,实现系统基础架构、物理服务器、数据和应用的集中。

随后,银行业开始高速扩张物理网点和开始新一代渠道的建设,在代销基金、保险、代收代缴等业务开拓方面加大投入力度。在网络银行、电话银行、自助银行、移动银行等方面也形成新突破。

第五阶段:客户为中心

2008年以后,以业务转型为契机,对内以会计核算为中心,面向管理,对外进行业务转型,从传统的以“面向账户”为主转变为以“面向客户为中心”的核心系统。

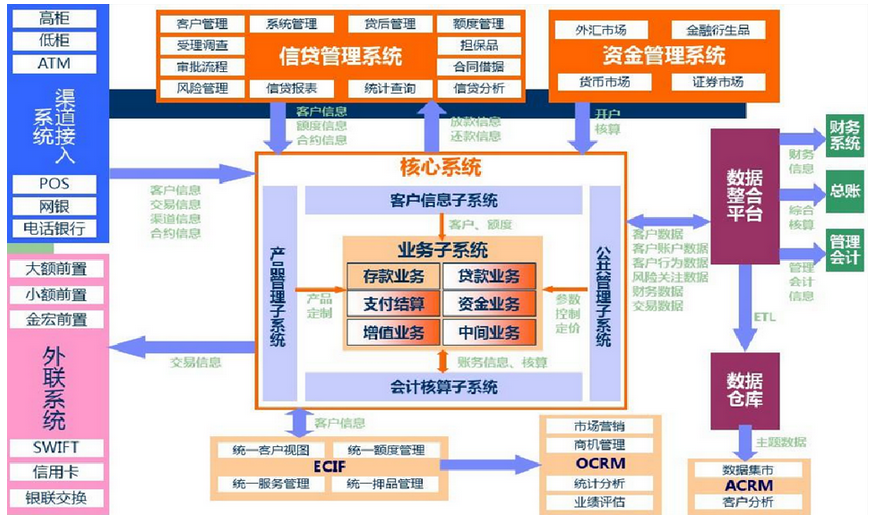

3、银行系统架构

核心系统 -- 瘦核心架构,银行里所有系统都是围绕核心系统:

- 典型的交易处理系统,具备处理客户账务及内部账务的分户核算处理。也是会计处理系统,处理银行的清算核算。

- 核心系统通常只具备其业务分析处理和报表所必需的客户信息,不包含全面的客户信息

- 核心系统在业务全流程操作中只承担账务处理功能,剥离了大部分业务流程管理功能(如信贷管理、风险管理、财务管理、柜员管理等)

- 核心系统不涉及直接面对客户的银行前端处理。建立统一渠道服务平台来接入。

- 核心系统不承担分析性工作,分析性应用通常是具备行业特征的数据仓库设计的一部分。

外围系统:

- 渠道接入:柜面系统、ATM、网上银行、手机银行、电话银行及呼叫中心的服务

- ECIF(客户管理系统)

- 信贷管理系统

- 中间业务系统

- 支付与清算系统

- 银行卡系统

- 风险管理系统

- ... ...

4、银行核心业务

存款业务: 单位和个人的各种银行存款业务,包括开户、存取款(活期/定期)、销户、挂失冻结、账户管理等。

贷款业务: 各种公司及个人的贷款业务,对公贷款、零售贷款、小微贷款等。

卡业务: 借记卡、信用卡、联名卡、社保卡等。

投资业务: 理财产品、基金、债券证券、贵金属、保险投资等。

资金业务: 外汇买卖(不同货币之间的买卖,赚差价),同业存放(银行将资金存放在其他金融机构并获取利息收入),同业拆借(银行之间相互借贷资金)、票据业务等。

中间业务: 代收代付、医保社保、托收承付等。

现金业务: 包括柜员钱箱管理、现金领缴处理,柜员调剂处理,长短款处理以及假币处理等。

保函业务: 包括保函协议的处理和保证金的处理。

外币业务: 包括结汇,售汇,套汇,外币对换,钞汇互转等内容。

客户管理: 包括客户信息管理、个人客户和对公客户。

凭证管理: 包括凭证调拨、凭证转移、凭证出售,凭证作废、凭证注销,凭证整理、挂失解挂等内容

内部清算: 系统内的资金实行实时的头寸资金调度和管理,辖内各核算主体行间核算,资金调拨等。

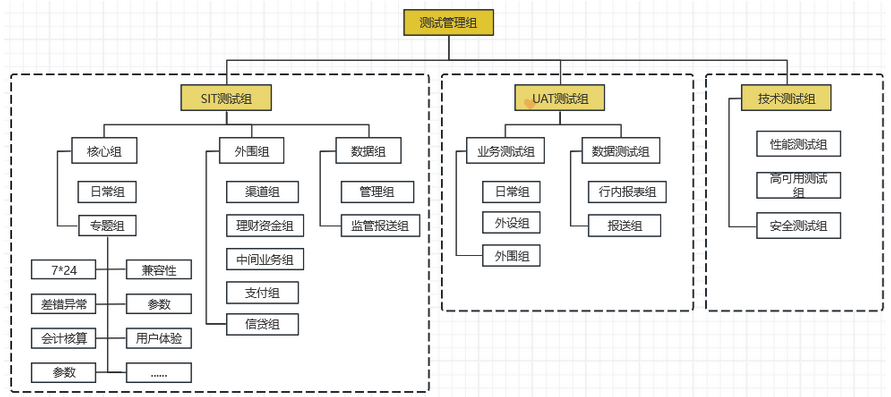

5、银行测试团队组织架构

SIT测试组: 负责项目产品的系统测试工作。

UAT测试组: 协助银行业务人员完成验收。这个UAT测试组也可能是直接SIT测试组担任

技术测试组: 自动化测试、性能测试、安全测试等

6、银行项目测试流程

不同银行项目测试流程可能有所不同,以下仅为参考:

需求: 参与需求交接,记录问题,反馈跟进问题,分析需求提前测试要点。

测试计划: 测试计划编写。

测试用例:

测试用例编写(内部评审,外部评审-业务需求人员、开发、测试)、测试修改(二次评审)

测试执行:

- 冒烟测试(准入检查测试)— 选取主流程测试用例,冒烟测试通过的标准:冒烟测试用例通过率≥80%。冒烟测试通过,继续做系统测试;不通过,退回测试任务

- 系统测试: 执行全部测试用例,一轮,二轮,回归。

测试报告:

- 测试完成之后,编写系统测试报告(结论:通过/不通过)

- 测试通过标准:测试用例覆盖所有的需求;所有的测试用例全部执行;所有致命、严重、一般级别的bug都要进行修复,轻微(优化建议类)级别修复率90%以上,未解决bug在测试报告中写明,以及不解决原因。

UAT测试:

协助银行业务需求人员做验收测试,或者独立完成UAT测试。UAT测试的侧重点:选取主要流程作为测试重点,以真实用户的角度进行测试,提出相关的优化建议。

准生产测试(环境的配置与生产接近):

上线前的测试。测试的侧重点:选取主流程测试,主要是检查版本是否完整部署到测试环境。准生产测试通过之后,上线。

posted on

posted on