Finance_Analysis-of-Financial-Time-Series

金融时间序列分析讲义

http://www.math.pku.edu.cn/teachers/lidf/course/fts/ftsnotes/html/_ftsnotes/rsoft.html

金融时间序列分析

https://blog.csdn.net/matrix_laboratory/article/details/53746745

方匡南

http://www.peixun.net/main.php?mod=search&ac=index&searchkey=%B7%BD%BF%EF%C4%CF

炼数成金

https://www.bilibili.com/video/av74184129?from=search&seid=11347244863603380021

检验中常见分布 https://www.cnblogs.com/tlfox2006/p/9989529.html

常见的时间序列的公式:

AR(1): yt = β0+β1yt-1+ξt

AR(q): yt = β0+β1yt-1+....+yt-p+ξt

ARDL(p,q): yt = β0+β1yt-1+....+yt-p+r1xt-1+...+rqxt-q+ξt

ADL(1,1) :yt = β0+β1yt-1+r1xt-1+ξt

MA(1):yt = u+ξt+θξt-1

MA(q):yt = u+ξt+θ1ξt-1+θ2ξt-2+....+θqξt-q = u*Σθqξt-q

ARMA(p,q):yt = β0+β1yt-1+....+yt-p+ξt+θ1ξt-1+θ2ξt-2+....+θqξt-q

AR(1) -> MA(无穷): yt = β0+β1yt-1+ξt --> yt = β0/1-β1 + ξt+β1ξt-1+β2ξt-2+....+βqξt-q

2.1 线性时间序列分析即应用

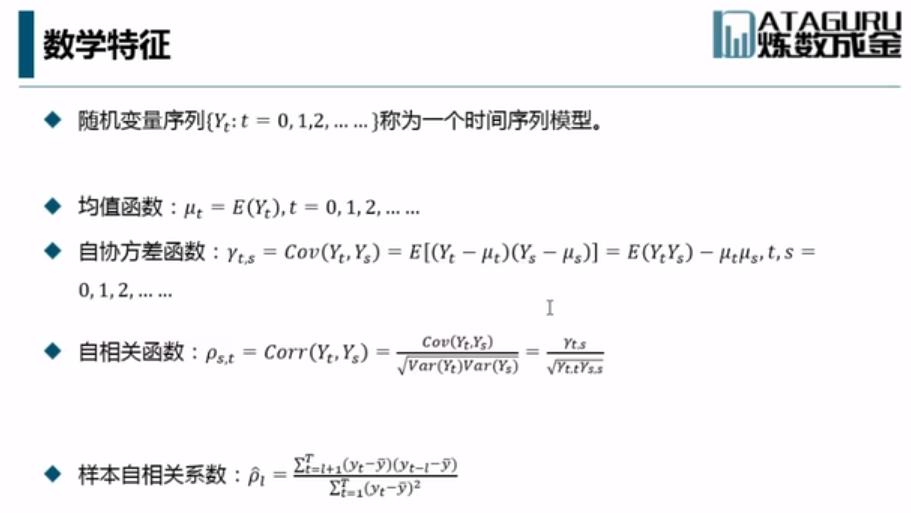

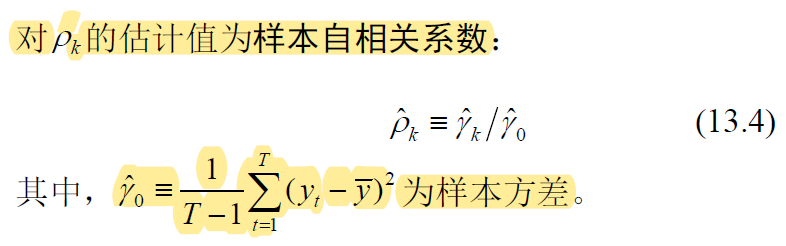

一般都是用样本估计来

相关系数不会被单位变化而变化,用于比较。

2.2 随机游动

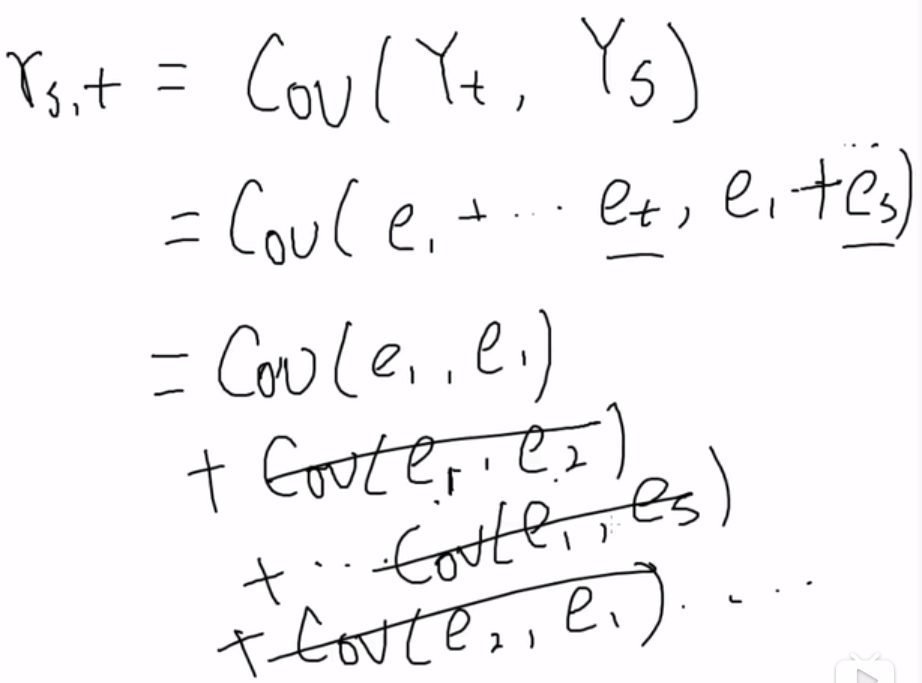

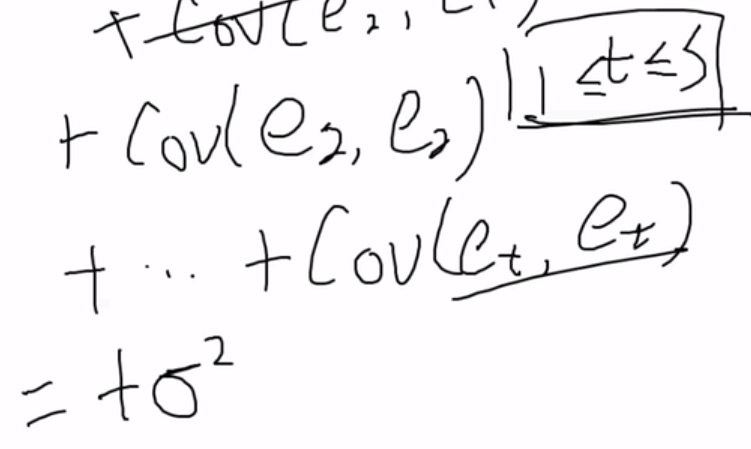

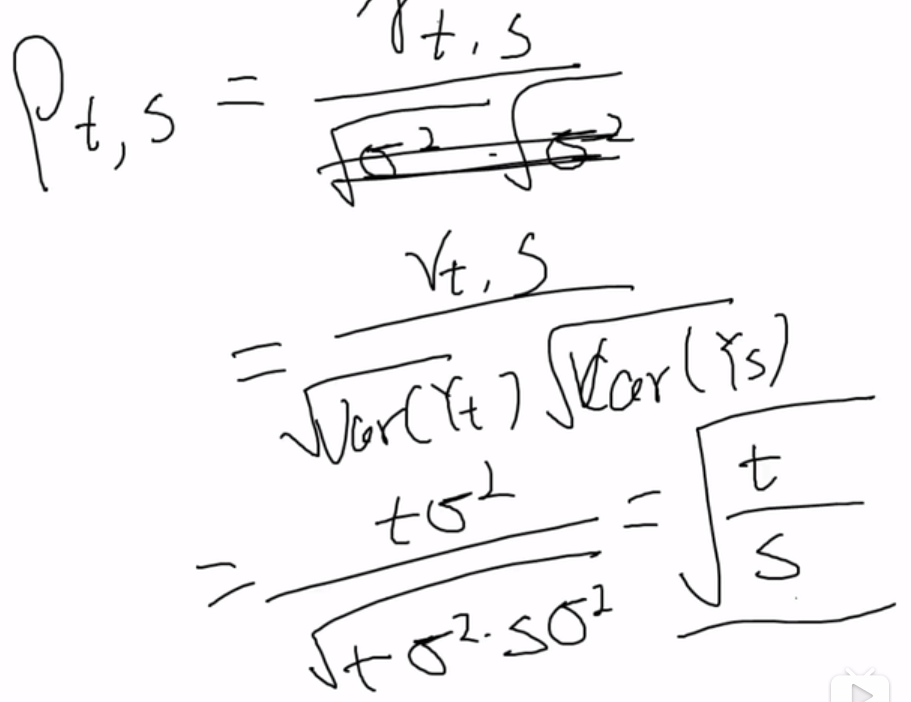

下标不一样的cov都是0,所以r=cov(ei, ei)= t*σ2。

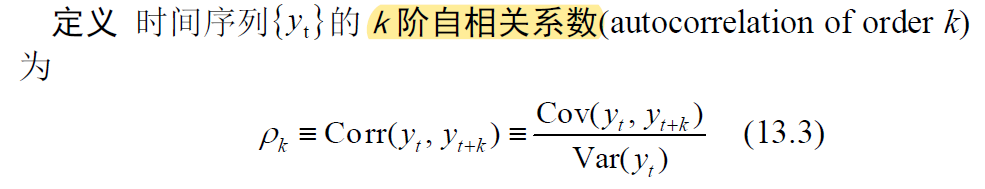

对于严格平稳过程, Pk不依赖于具体时间,仅是滞后阶数k 的函数,称为“自相关函数”(Autocorrelation Function,简记ACF)。

这说明,时间较近时,相关性越强,时间越远,相关性越弱。

严格平稳:同分布

弱平稳:2阶moment相同。

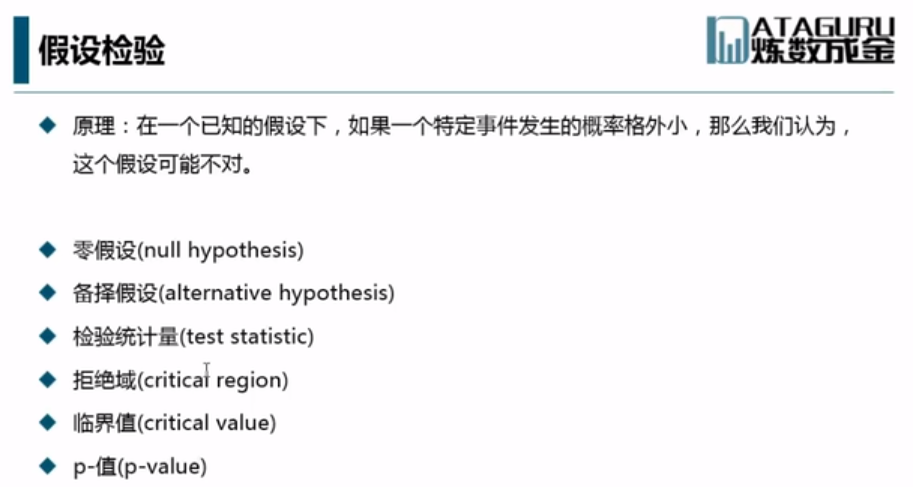

2.3 假设检验

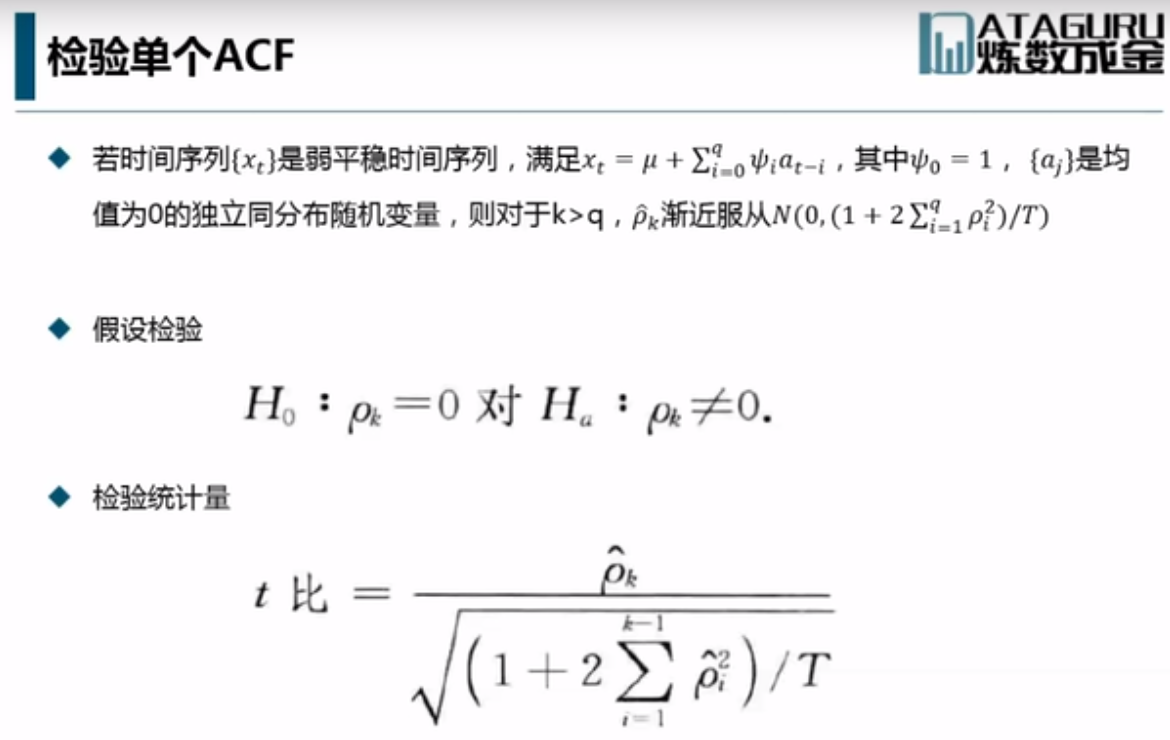

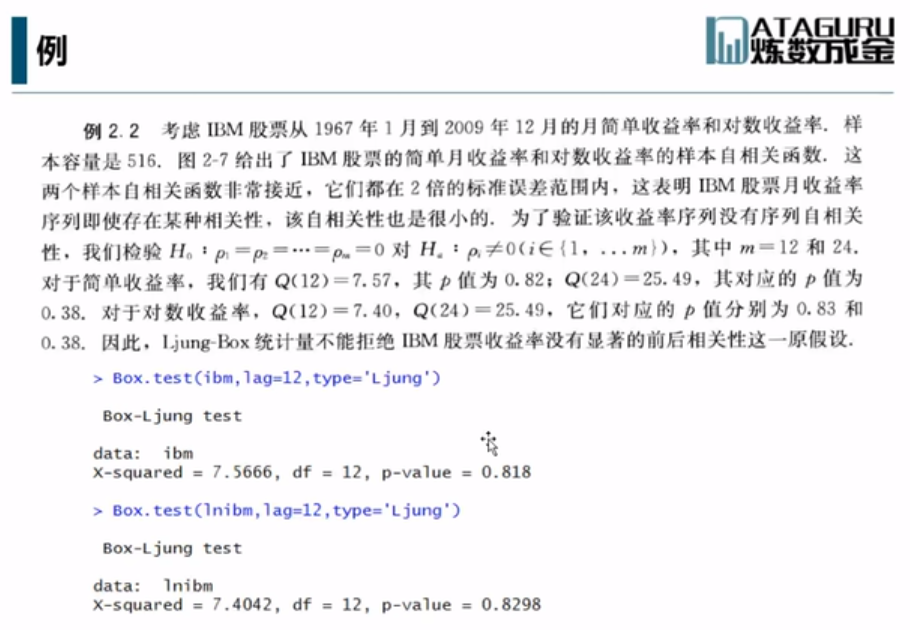

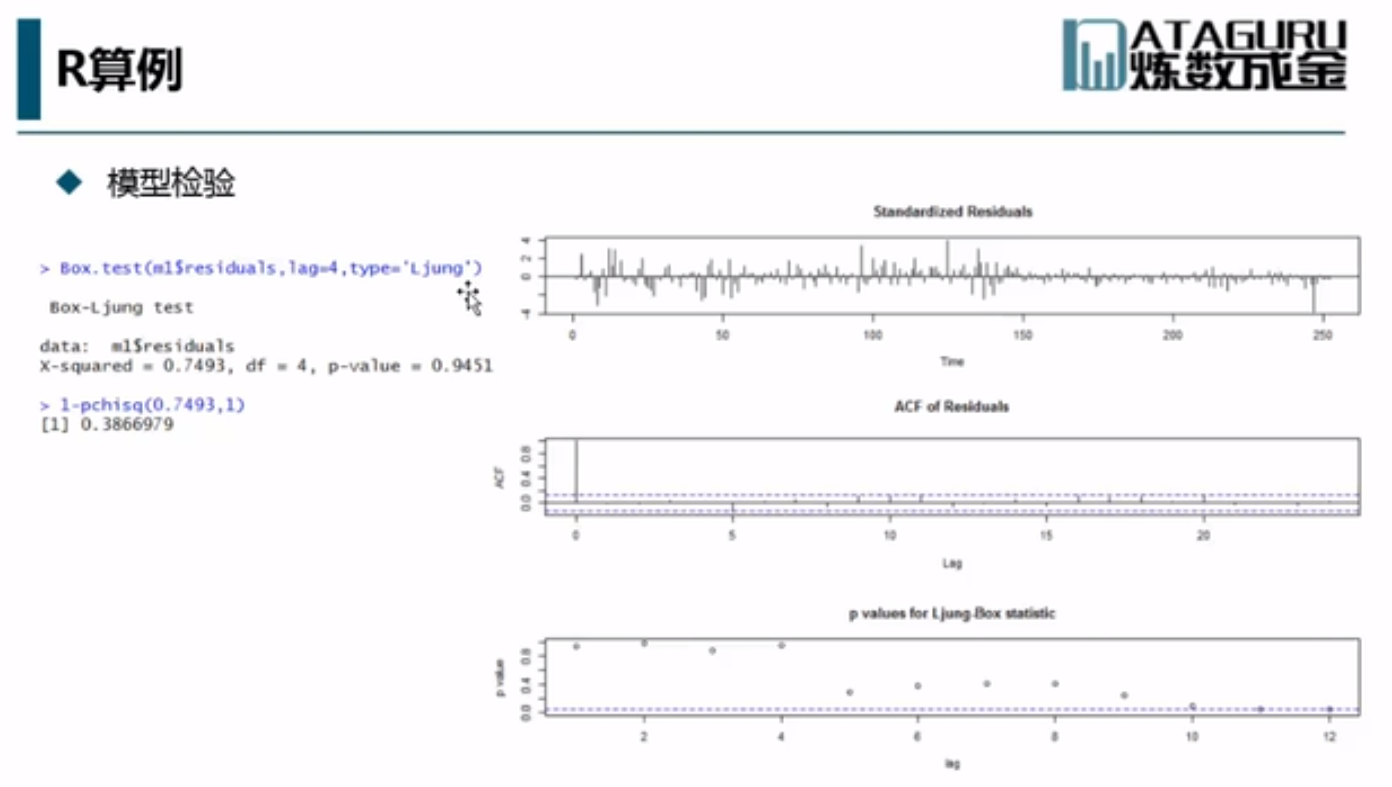

相关性检验的方法:1. 检查单个ACF:T Rules 2. 混成检验:Q检验

t比是t检验。T分布:将卡方分布放在分子,并除以自由度,而将正态分布放在分母,就得到了t分布。

当Pi=0,T-ratio服从标准正态分布。假设H0:Pl=0。当|t-ratio|>Za/2时拒绝H0。

> da=read.table("m-decile1510.txt") > head(da) > dav4=da$V4 > dec10= ts(dav4,frequency = 12,start = c(1960,1)) > par(mfcol=c(2,1)) > plot(dec10,xlab='year',ylab='returns') > title(main='(a): Simple returns') > acf(dav4,lag=24) > f1=acf(dav4,lag=24) > fa$acf > tt=f1$acf[13]=sqrt(516) > tt

Box.test(Q检验)是用于检验是否是随机过程,他们数据之间是否存在相关性。p-value>5%,则ibm股票收益率前后具有相关性。

>da=read.table("m-ibmsp6709.txt") > head(da) > ibm=da$ibm > lnibm=log(ibm+1) > acf(ibm) #用ACF检验 > Box.test(ibm,lag=12,type = "Ljung") 用Box检验

{et} 序列是具有有限方差和有限均值,独立同分布的随机变量的话,那么这样的序列叫做白噪声。

3.1 时间序列分析

AR(1): yt = β0+β1yt-1+ξt

AR(p): yt = β0+β1yt-1+....+yt-p+ξt

ARDL(p,q): yt = β0+β1yt-1+....+yt-p+r1xt-1+...+rqxt-q+ξt

ADL(1,1) :yt = β0+β1yt-1+r1xt-1+ξt

MA(1):yt = u+ξt+θξt-1

MA(q):yt = u+ξt+θ1ξt-1+θ2ξt-2+....+θqξt-q = u*Σθqξt-q

ARMA(p,q):yt = β0+β1yt-1+....+yt-p+ξt+θ1ξt-1+θ2ξt-2+....+θqξt-q

AR(1) -> MA(无穷): yt = β0+β1yt-1+ξt --> yt = β0/1-β1 + ξt+β1ξt-1+β2ξt-2+....+βqξt-q

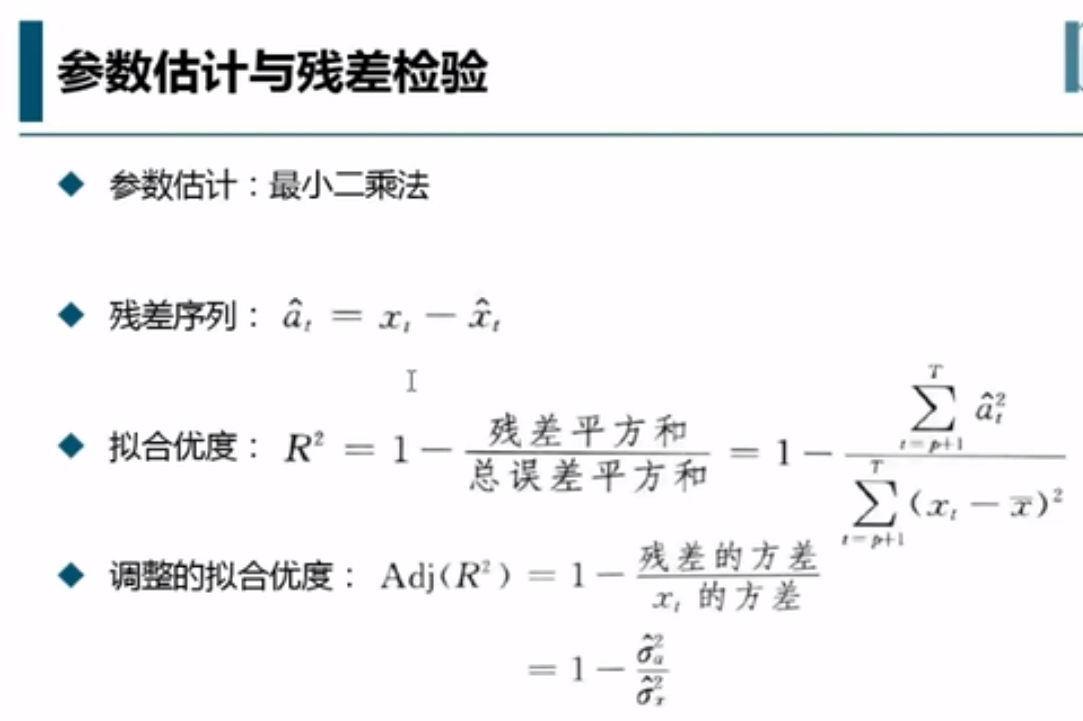

β = Φ yt=xt ξt=at

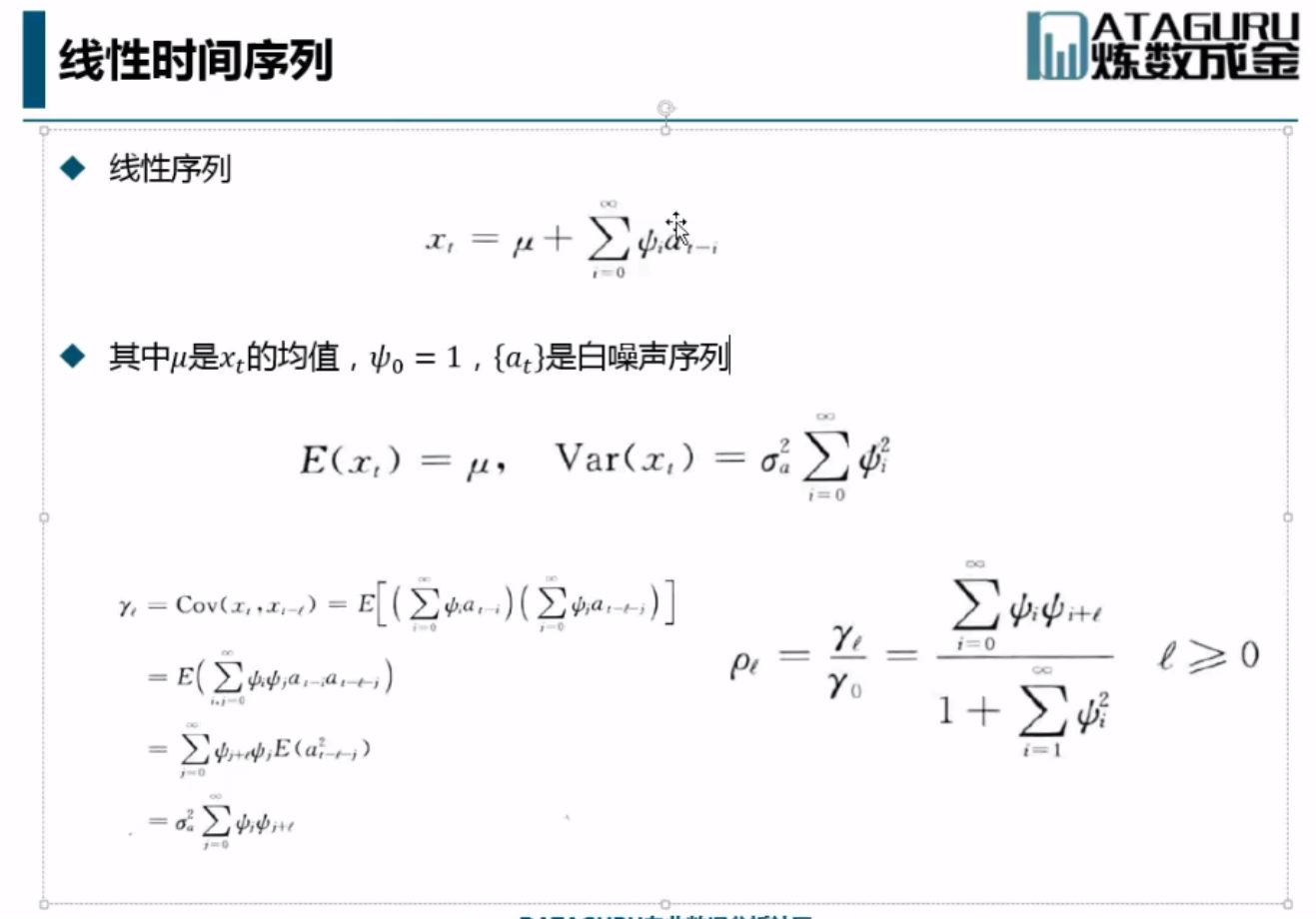

这里的线性时间序列是指MA(无穷):yt = a+Σθ*ξt。Theta要求<1,这样MA(无穷)就不是随机游走。且Et随着时间间隔增大,对yt的影响也会越来越小。

经济意义:收益率是会受前期扰动的影响,但前期的随机扰动的影响会越来越小。且收益率之间的相关性,也会随着时间间隔增加而增加。

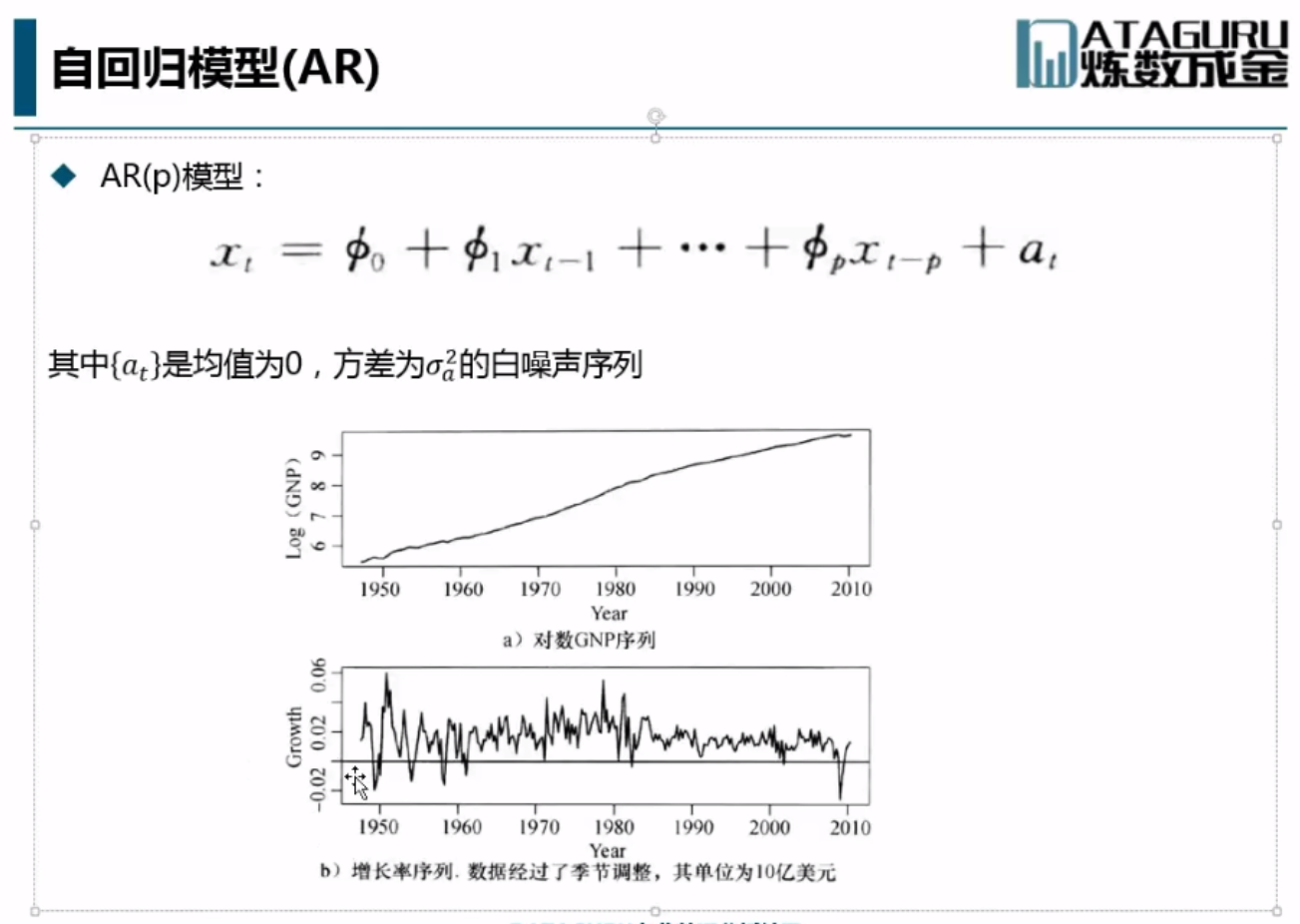

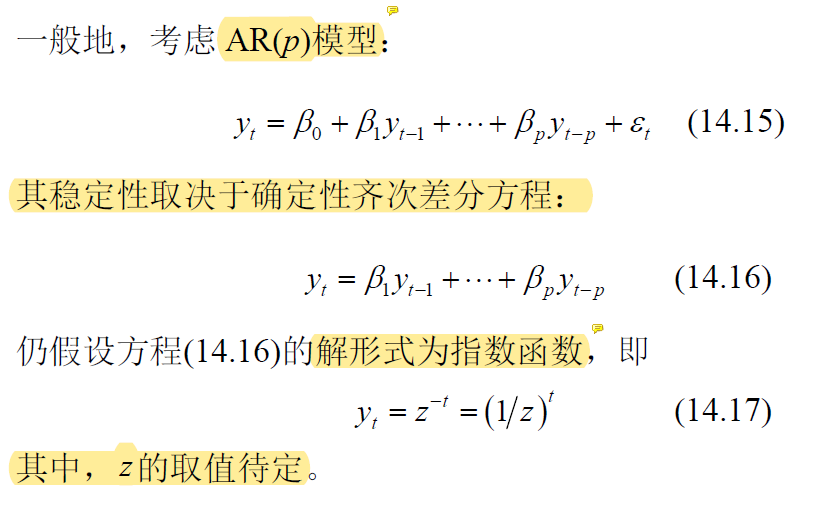

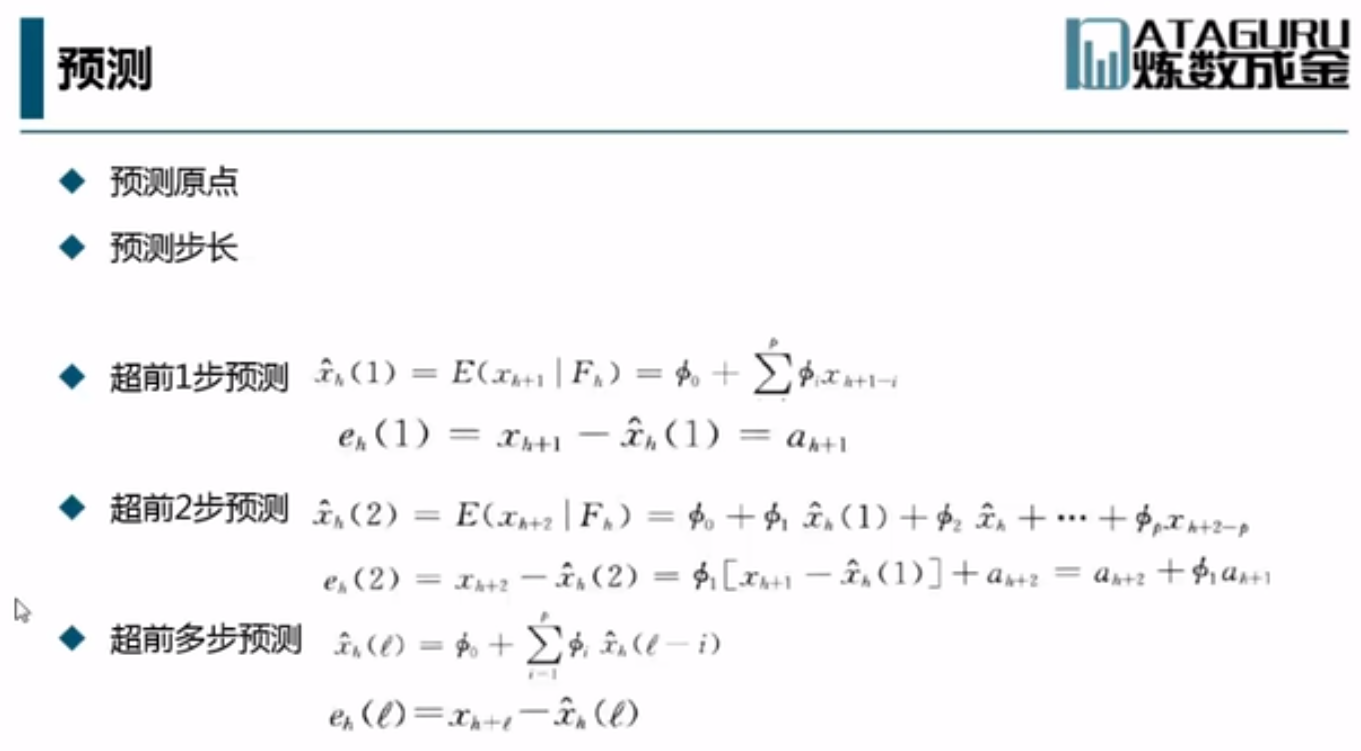

AR(p)模型:yt=β0+β1*yt-1+...+βp*yt-p+Et。

经济含义:当前t期的收益率是与t-p时刻的收益率是有关系的。与前期的扰动项无关,只与当期扰动项相关,即前定

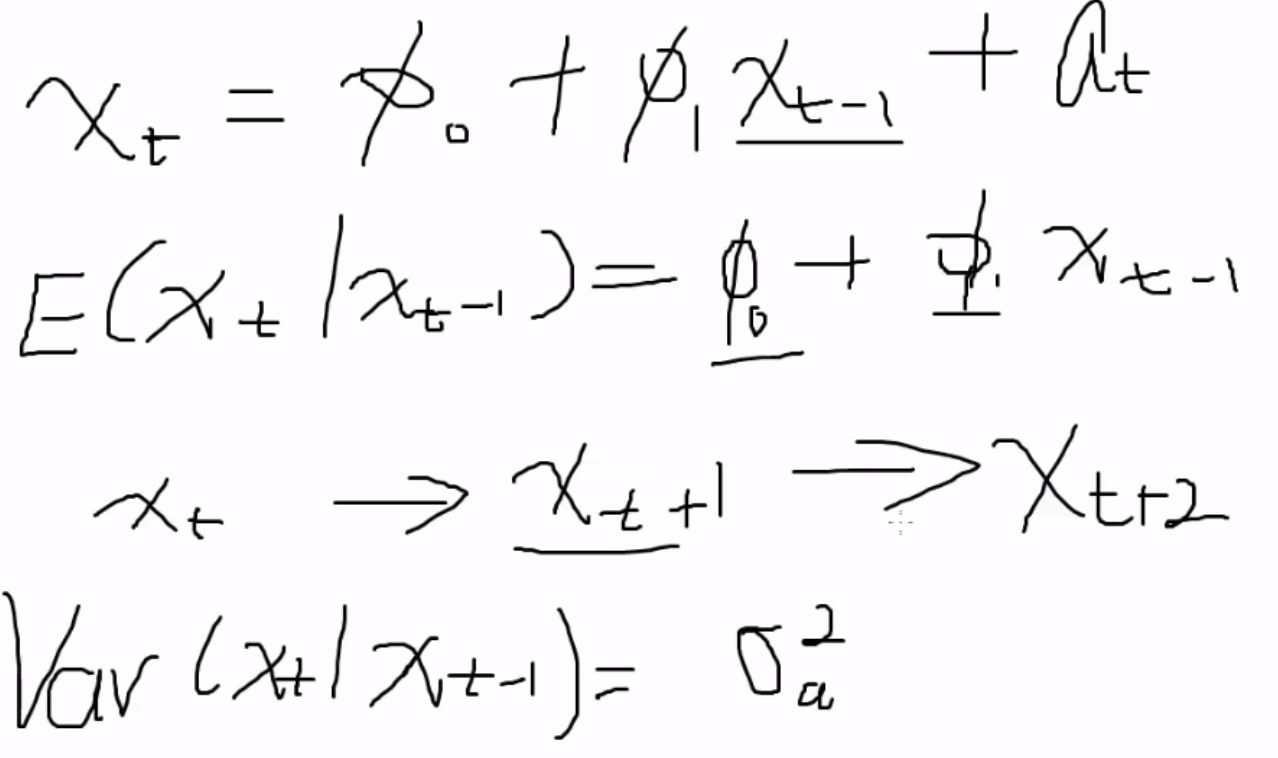

AR(1)模型:我们可以通过t-1时刻的数据去预测t时刻的收益率。

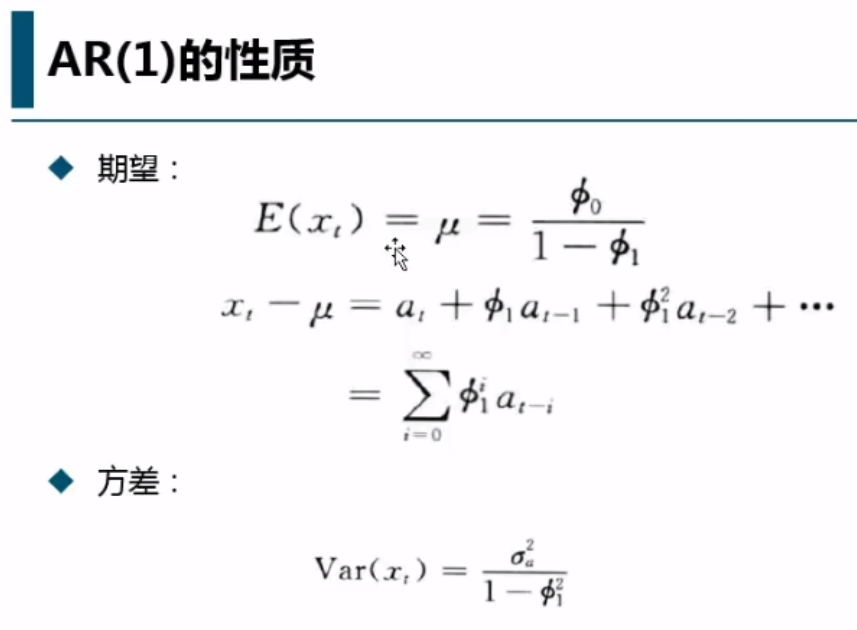

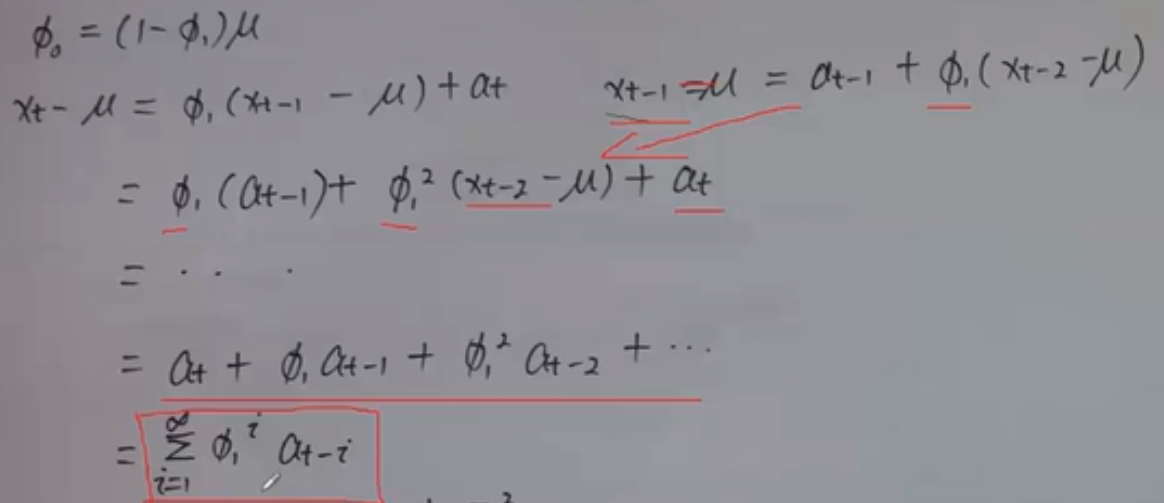

E(xt)=E(xt-1)=μ 且 Φ1不等于1。(β=Φ,ξt=at)

AR(1) -> MA(无穷)

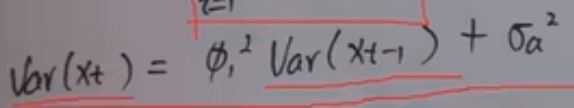

Var(xt)=Var(xt-1) -> Var(x)= σ2/1-Φ12

AR(1): Var(yt)=0+β12*Var(yt-1) + σ2 ---(Var(yt)=Var(yt-1)---> Var(yt)= σ2/1-β12

Φ12不等于0. 如果{xt}是弱平稳的话,则Φ1<1。

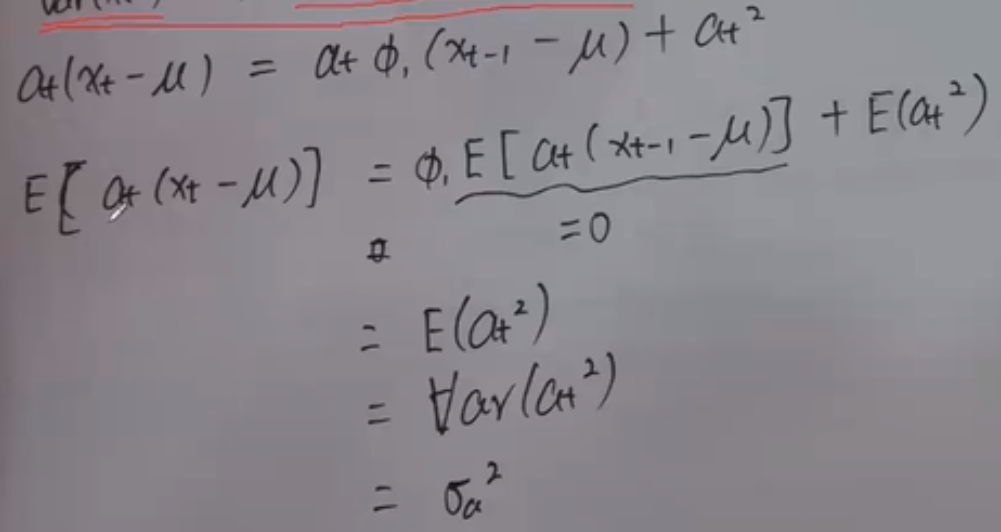

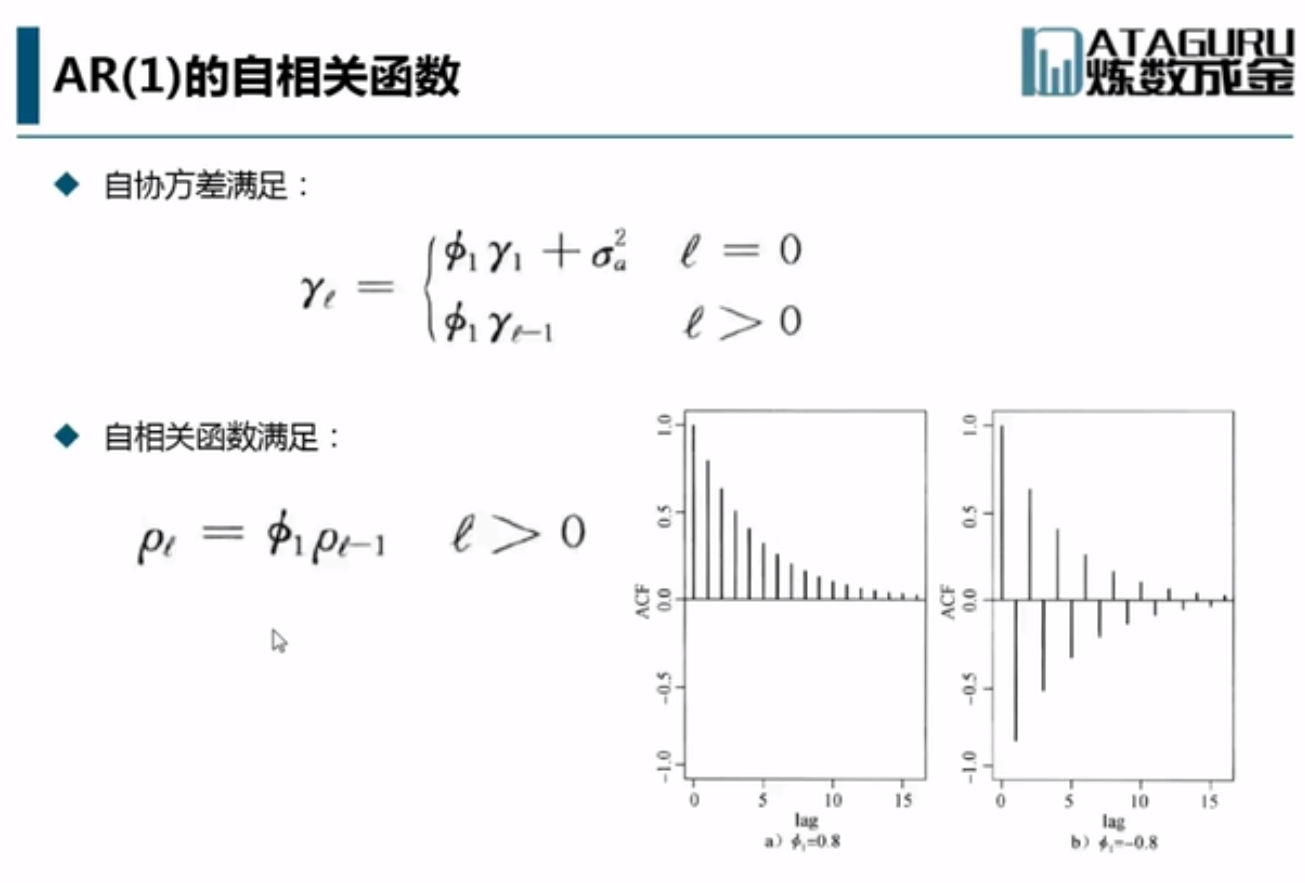

AR(1)自相关性

等式两边同乘以at,后再取期望:

Pl= Φ1*Pl-1 --> Pl=Φ1j

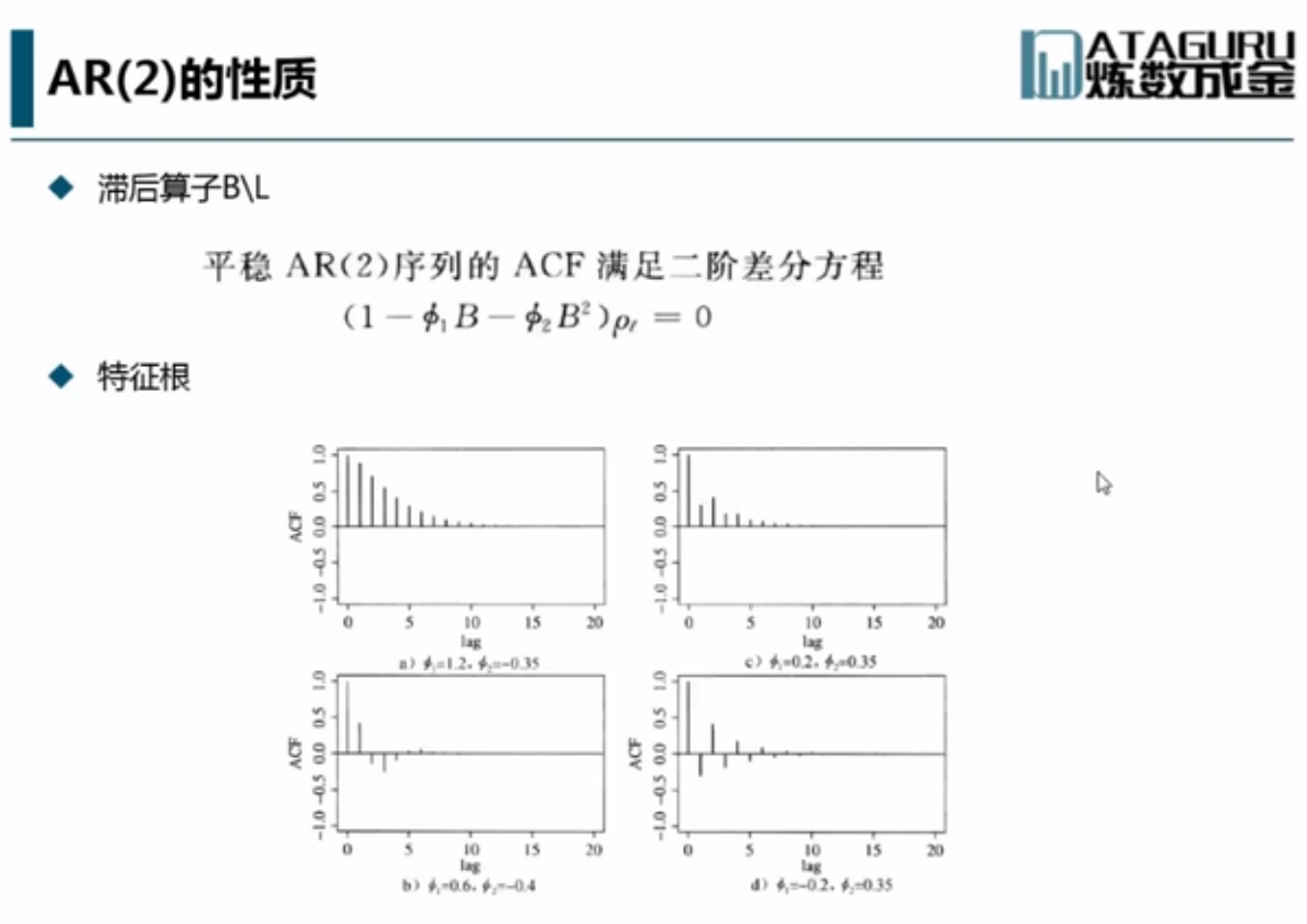

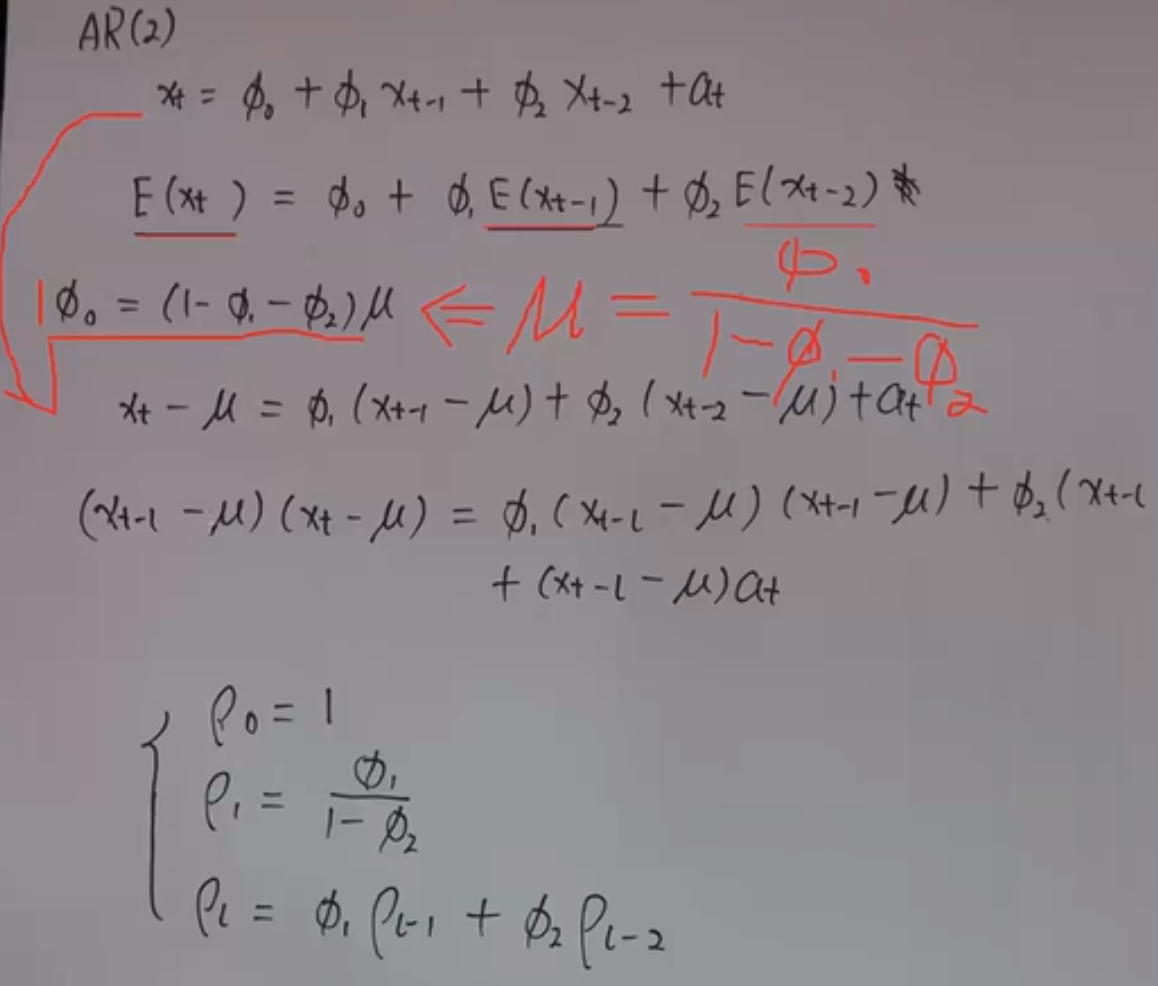

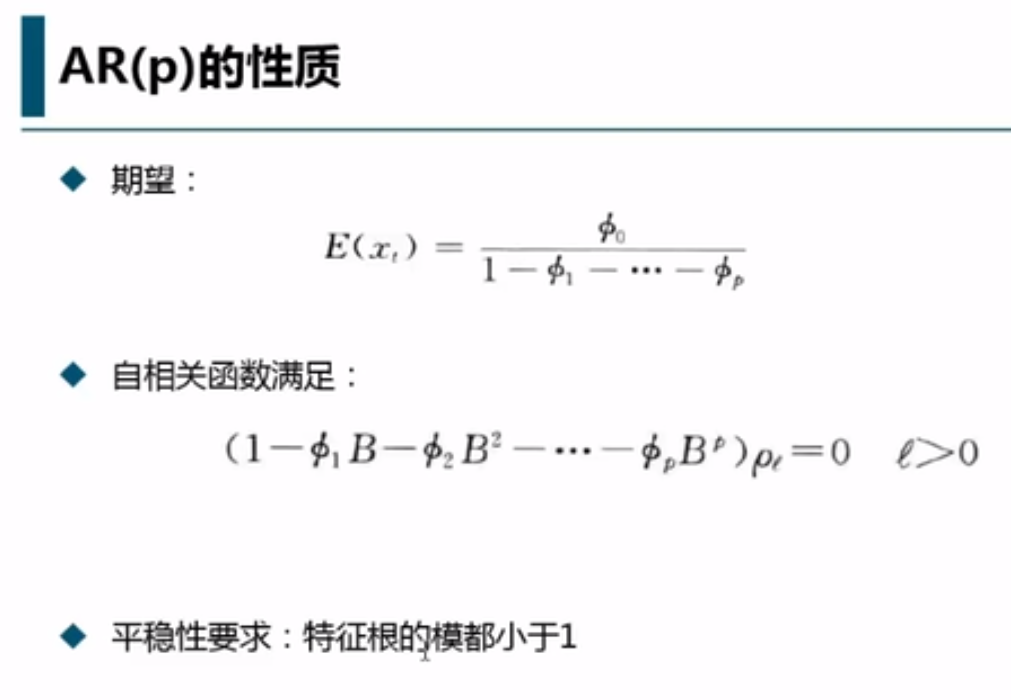

3.2 AR(2)& AR(p)

yt-p = B (滞后算子) β=Φ

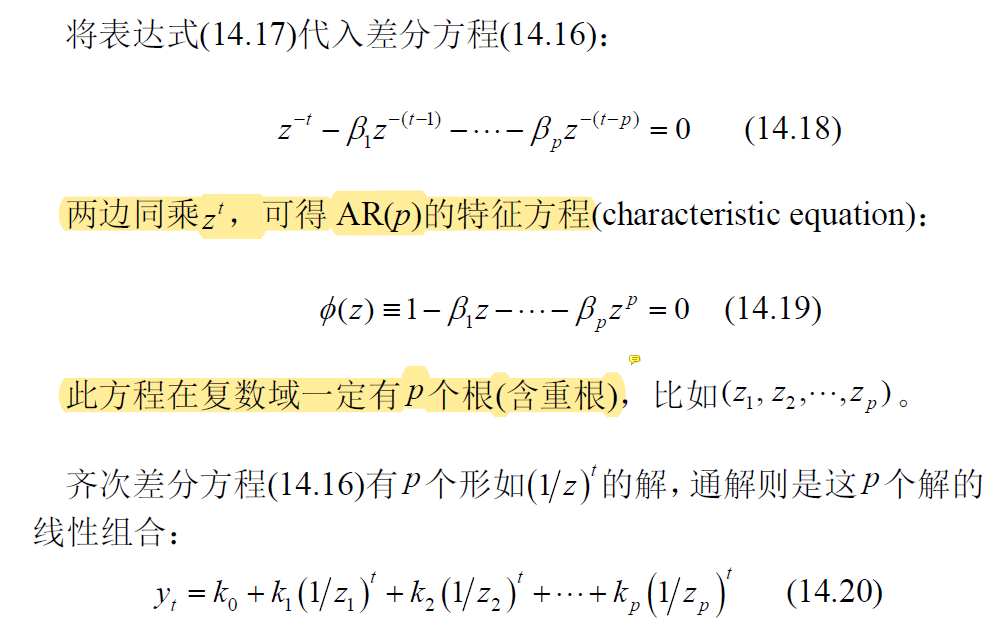

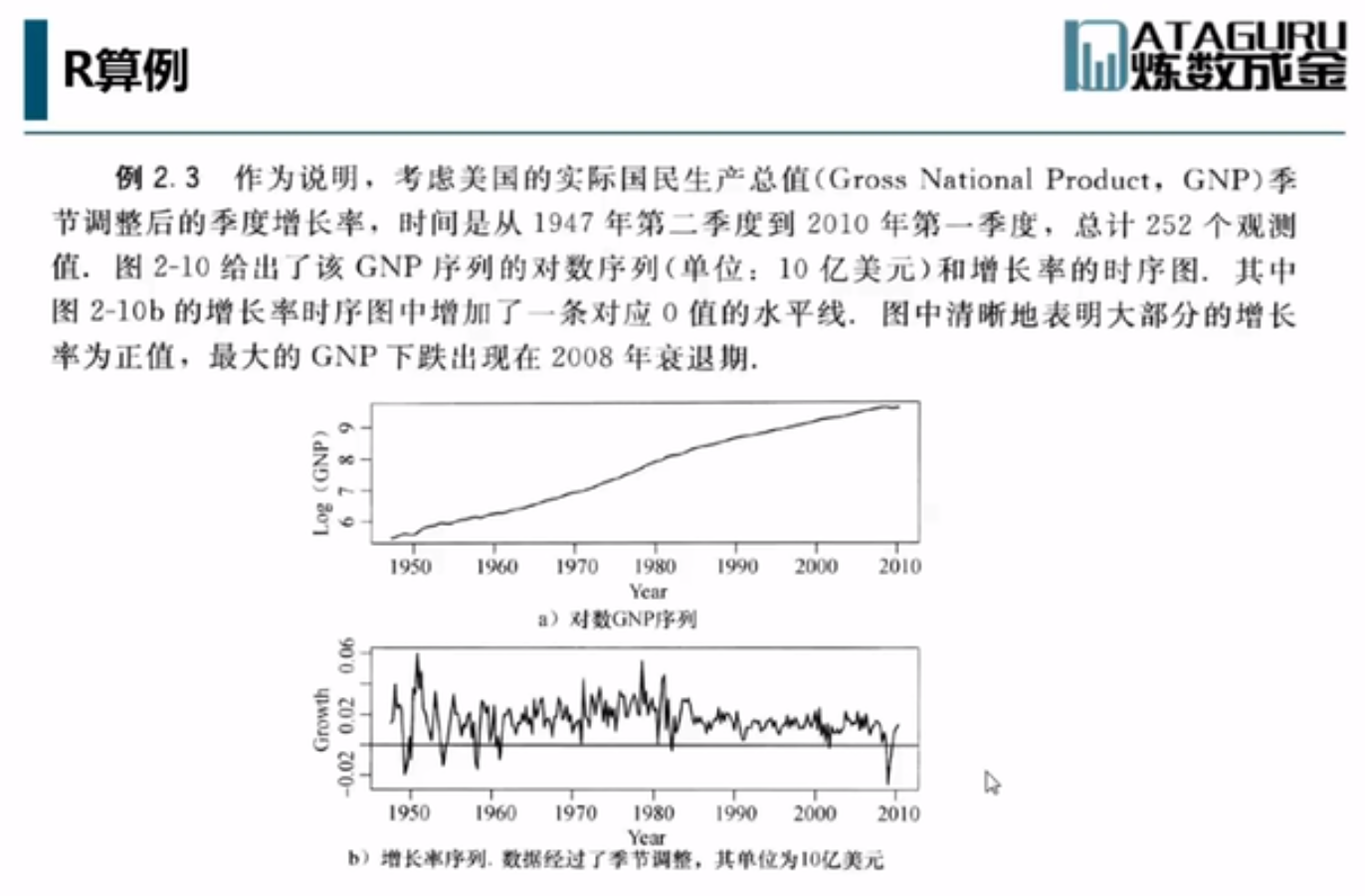

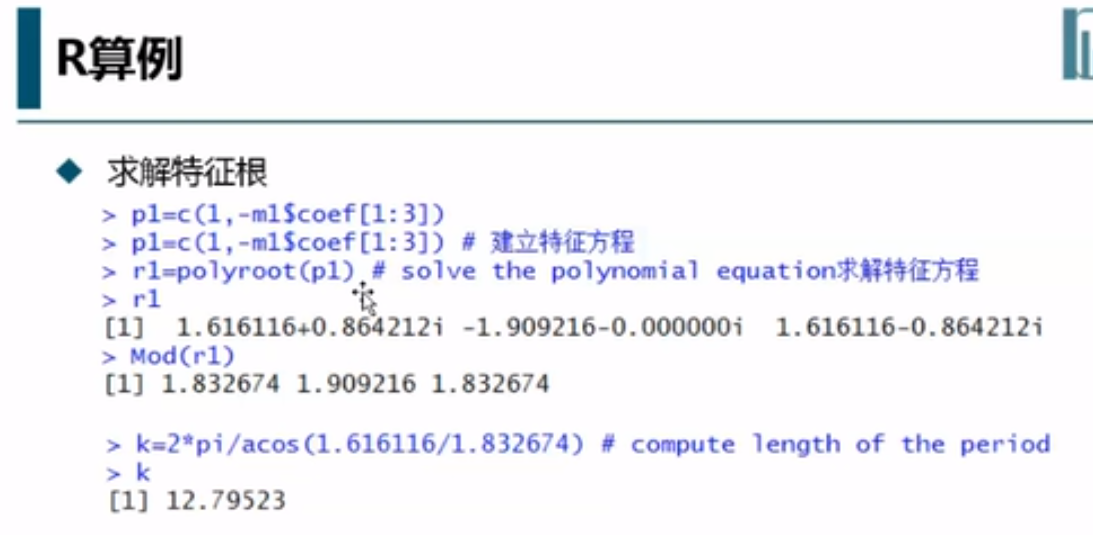

上图的根为实数根,而下两图的根为复数根,所以他们显示周期变化。特征根的模要小于1。

E(xt)=E(xt-1) = μ

yt-p = B (滞后算子) B*Pl =Pl-1 <- Bn*Pl = Pl-n = Z

AR(2)的齐次方程:Φ(z) = 1-β1z-β2Z2=0。特征根ω1=1/z1;ω2=1/z2。当特征根的绝对值|1/zj|<1的时候,{yt}序列才是一个平稳序列。一元二次方程,在实数平面上比一定有解,但在复数平面上一定有2个解。

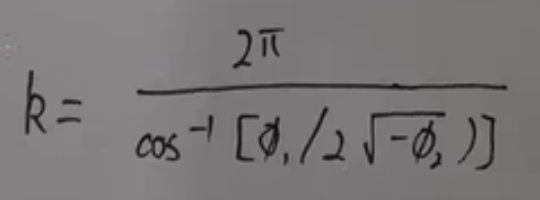

k为随机的平均周期。

AR(p)的齐次方程:Φ(z) = 1-β1z-...-βpZp=0。 有p个有实数和复数根。特征根的形式为1/zi。

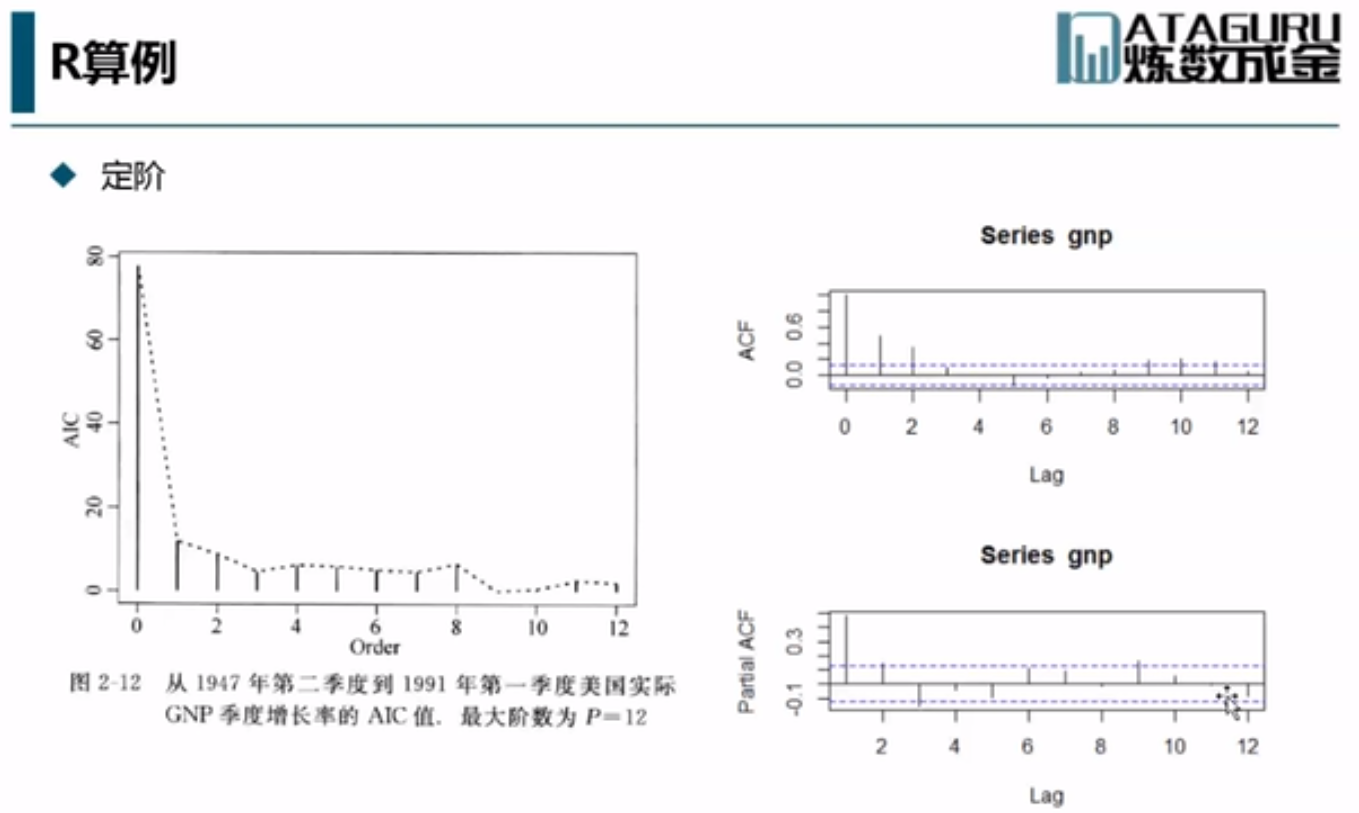

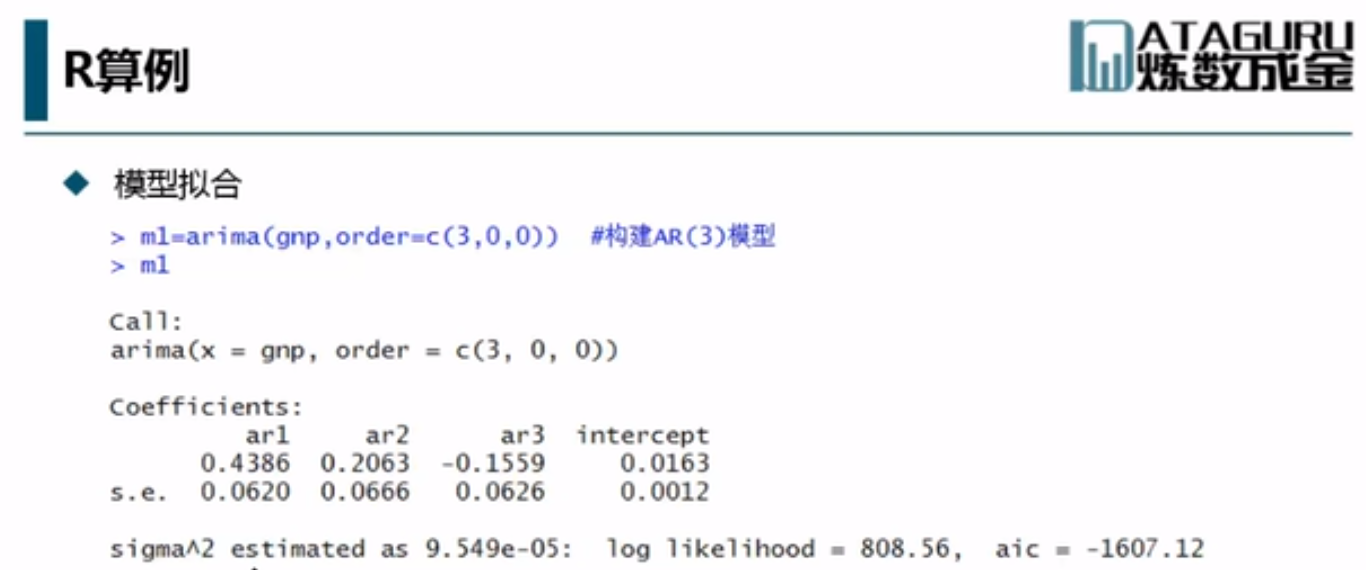

AR(p)确定P的阶数

AR(p): yt = β0+β1yt-1+....+yt-p+ξt

方法1: T rules

考虑这些列的AR模型,考虑AR模型的话,P阶的ACF的自相关系数是不为0的,而大于P阶的话,是非常接近于0的。所以可以看PACF在哪等于0,来确定P的阶数。

方法2:BIC和AIC:找到P使得BIC和AIC最小。

特征根都是大于1的,所以它是平稳序列。 k是周期,每12个月算一个周期。

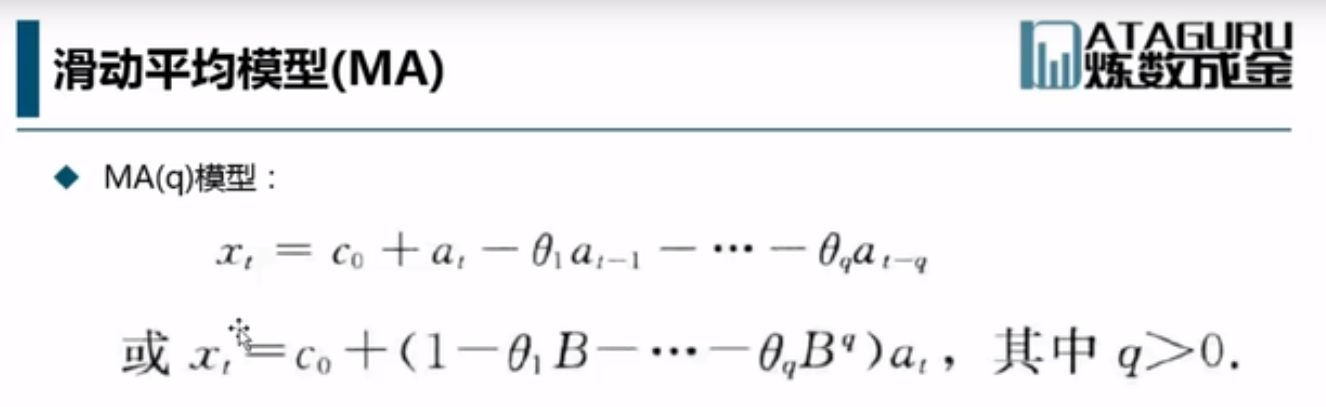

3.3 MA

MA(q): yt=u+ξt+θ1ξt-1+θ2ξt-2+θ3ξt-3+...+θqξt-q = u + Σξt-q --> xt=c0+at+θ1at-1+θ2at-2+θ3at-3+...+θqat-q

MA(q)是与上一期及上几期的随机扰动有关,而与收益率无关。这就与AR(p)模型不同,AR(p)只与过去的收益率和本期扰动项有关。

B是滞后算子,是个函数而不是简单的数字。MA模型也可以写成B的公式。

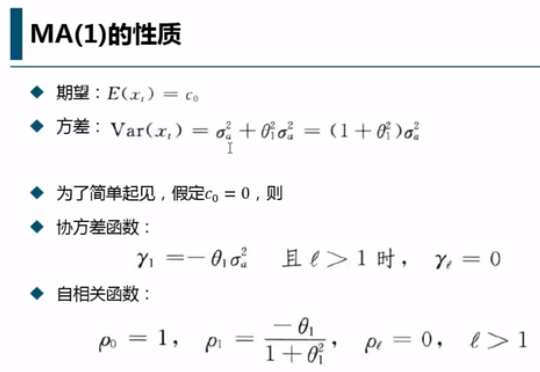

MA(1): xt=c0+at+θat-1

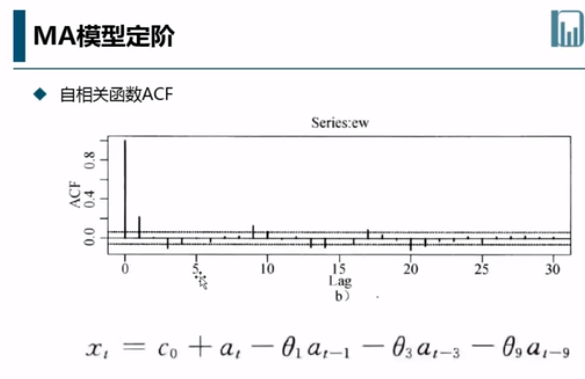

定阶方法:1.看ACF图,看超过方差的部分。2. 利用BIC和AIC来定阶。

一般建立模型不会取太高的阶数,只有在简单的模型无法适用的时候,才会考虑高阶模型。

MA(q)做回归,不能用OLS做回归,只能用MLE(最大似然法).

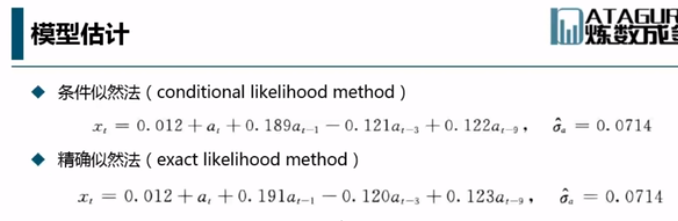

条件似然法:假设初始扰动都为0. 这样由a1=x1-c0得到a1,a2=x2-c0+θ*a1 得到a2..., 可推得到计算似然函数所需要的“扰动”。

精确似然法:当模型得附加参数与其他参数一期估计出来。

精确似然法计算得精度更高,但代价也更大。当样本量不太大得时候, 我们采用精确似然法。

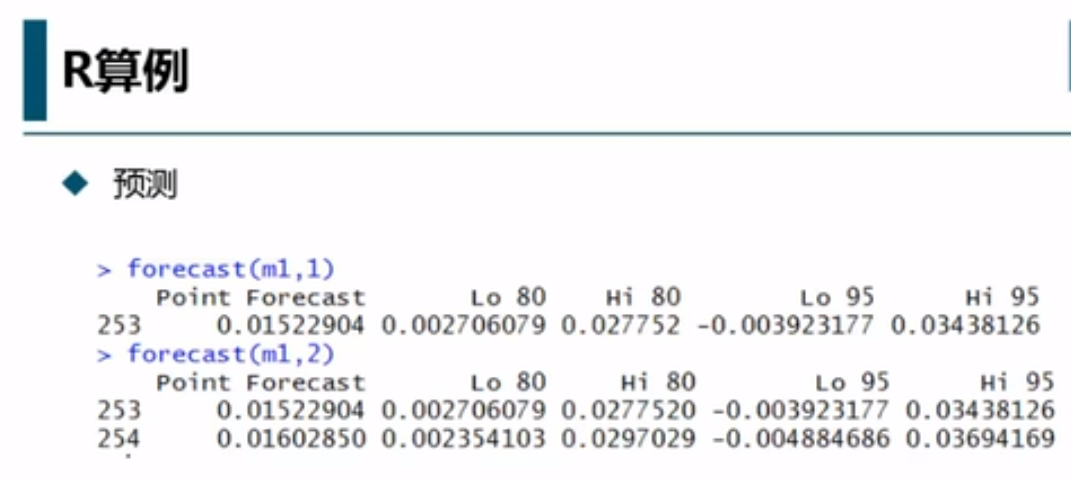

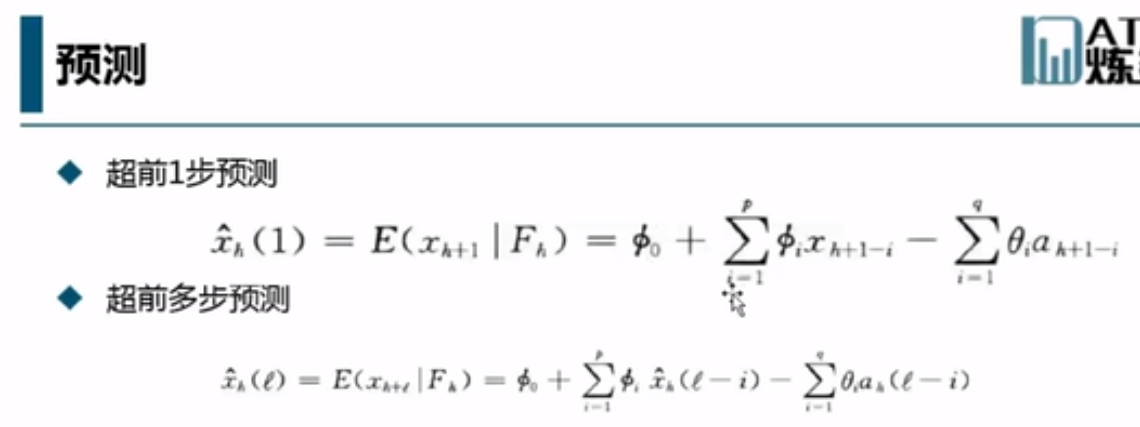

MA(1)模型得向前一步得预测即达到序列得均值。 而MA(2)模型得向前两步得预测即达到序列的均值。这样,MA(q)模型,向前q步得预测即达到序列的均值。对于MA(9),第10步就可以得到均值。

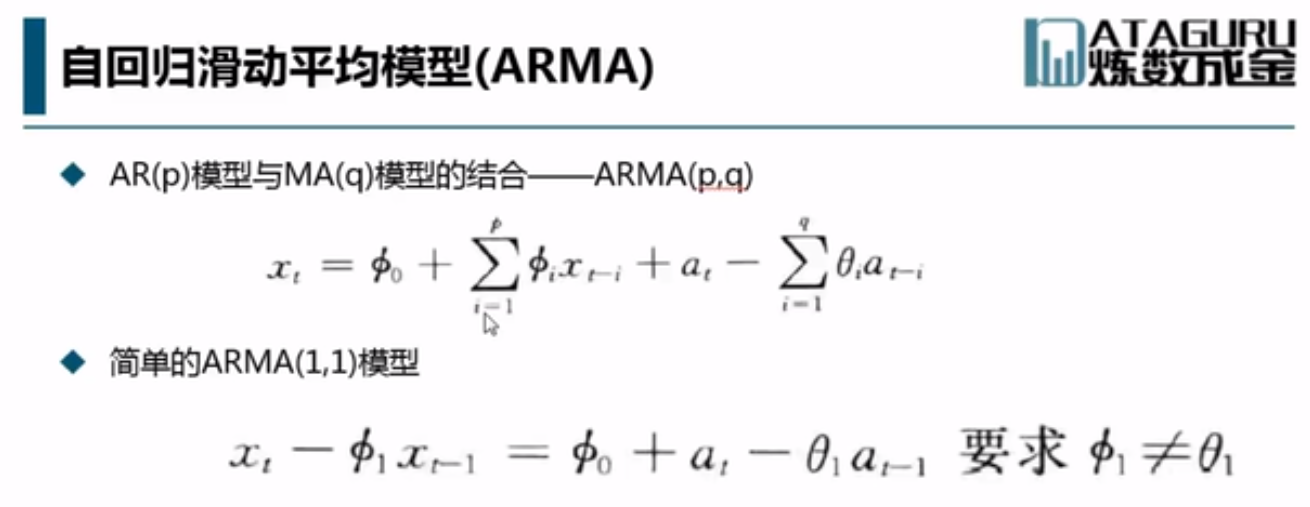

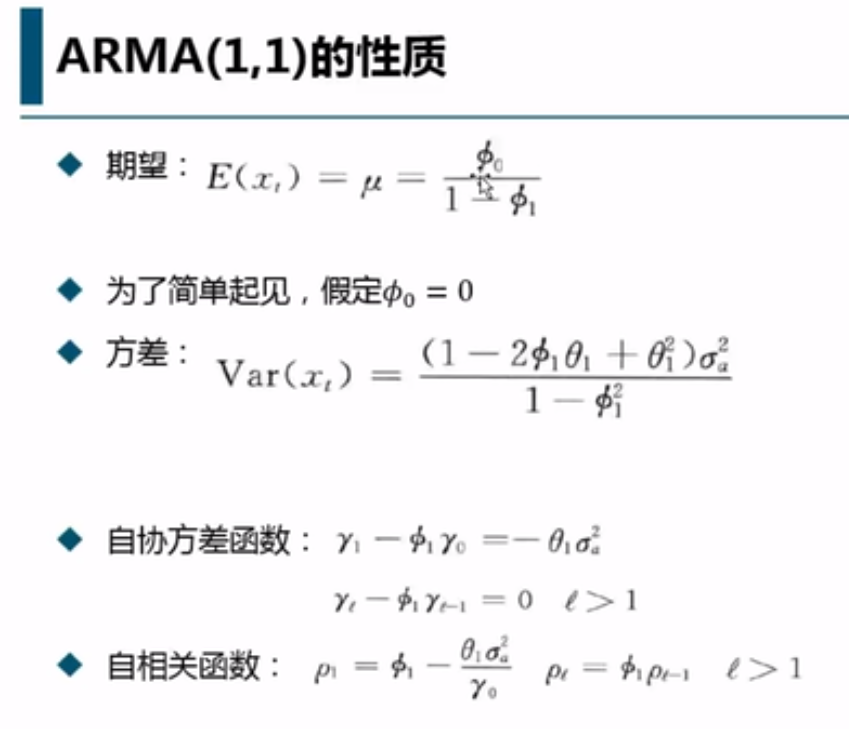

3.4 ARMA

ARMA(p,q):yt = β0+β1yt-1+....+yt-p+ξt+θ1ξt-1+θ2ξt-2+....+θqξt-q

ARMA(1,1):ARMA(p,q):yt = β0+β1yt-1+θ1ξt-1

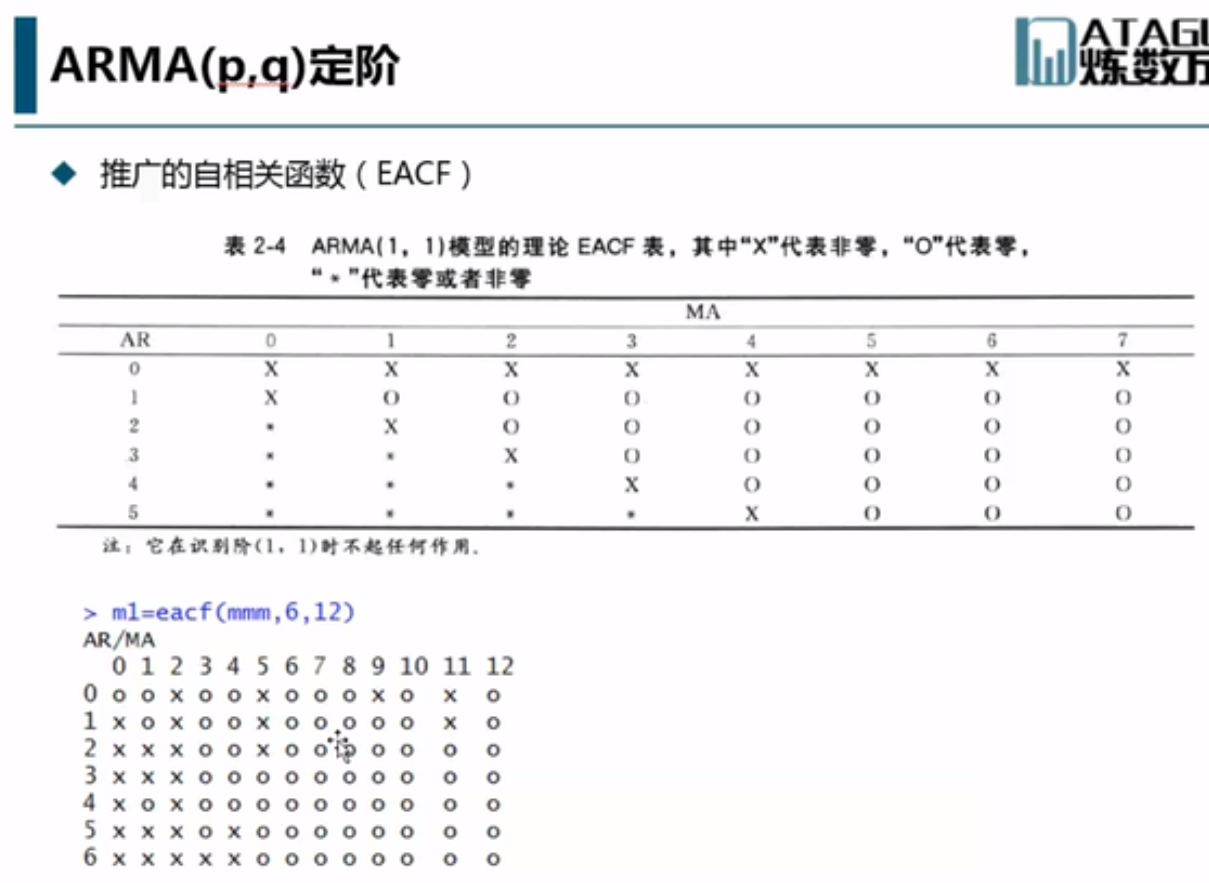

ARMA使用EACF来定阶。一般用“o”所组成的三角形,并且这个三角形左上角顶点位于阶(1,1)处。这样来确定ARMA的阶。

如果o处于(0,0)处的话,说明它实际上是一个白噪声过程,就不适合做分析了。

ARMA是有三种表示方法。在不同场合下适用不同的表示方法。

4.1

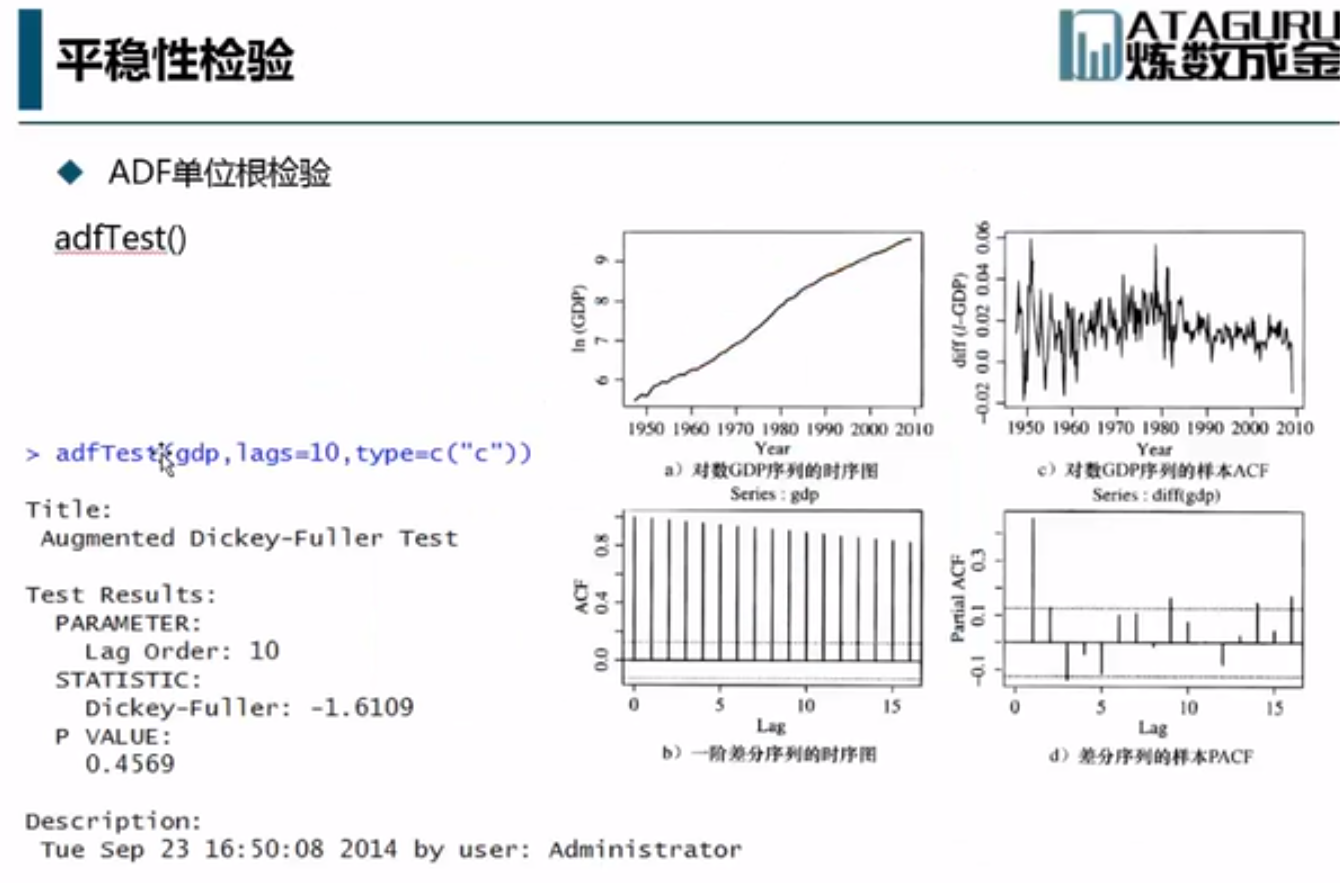

ADF检验,判断时间序列是否是平稳的时间序列。