基本财务指标【读书笔记】

案例:泰迪文具有限公司成立于2000年,在过去三年高速地增长。高速的增长率为公司制造了很多问题,使公司的董事感到忧虑。最近,公司的董事曾咨询一家管理顾问公司,寻求协助解决这问题。

在一份给公司董事的初步报告中,顾问提出以下意见:“公司面对的大部分问题都是过度经营的征兆。”

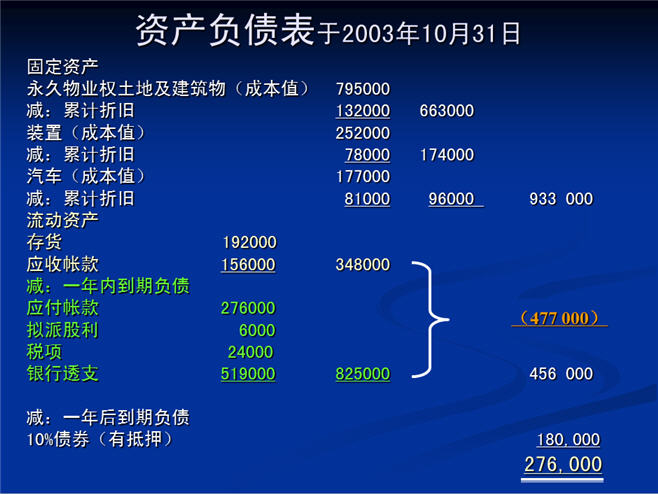

泰迪文具有限公司的最近期的报表如下:

资产负债表

股本及储备

£0.50普通股 90 000

普通储备 75 000

留存溢利 111 000

276 000

损益表

所有购货及销售都是赊帐的。

各种指标计算如下:

- 营业利润率=营业利润(计息前、税前)/销售×100%=(78 000+66 000)/2 460 000=5.85%

- 净利润率=税后利润(计息后、税后)/销售×100%=54 000/2 460 000 =2.2%

- 运用资本报酬率=营业利润/运用资本(股东资产+负债)×100%=(78 000+66 000)/(276 000+180 000)=31.58%

- 权益报酬率(ROE)=税后利润/股东资金×100%=54 000/276 000=19.56%

- 存货周转天数=平均存货*365天/销售成本(期初存货+当期购货-期末存货)=(174 000+192 000)/2×365/1 872 000=35.68天

- 债权人周转天数=债权人(应付帐款)*365天/购货成本(当期购货)=276 000×365/1 890 000=53.3天

- 债务人周转天数=债务人(应收帐款)*365/(赊)销售=156 000×365/2 460 000=23.15天

- 流动比率=流动资产/流动负债=348 000/825 000=0.4218:1

- 速动比率=(流动资产-存货)(应收帐款)/流动负债=156 000/825 000=0.19:1

- 债务比率=总债务/总资产=(825 000+180 000)/(933 000+348 000)=78.45%

- 财务杠杆比率=长期债务/运用资本=180 000/(180 000+276 000)=39.47%

- 每股盈利(EPS)=归属股东的利润(净利润)/已发行的股份数额=54 000/(90 000/0.5)=0.30£

- 每股股息(DPS) =付给股东的股息/已发行的股份数量=6 000/180 000=3.33p

- 市盈率(P/E)=每股市价/每股盈利=0.50£/0.30£=1.67倍

- 股利率=每股股息/每股市价*100%=0.0333/0.5=6.67%

- 股息发放率=每股股息/每股盈利×100%= 6 000/54 000=11.11%

- 固定资产周转率=销售/固定资产=2 460 000/933 000=2.6倍

解题要求:

(a)解释“过度经营”一词,并说明一家公司在什么情况下会出现过度经营。

当一个企业在长期资本微薄的情况下贪多图快时,它的营业利润可能会上升但同时却不能创造足够的现金收入。交易额的上升缺乏资金后盾,就能导致到期债务不能按时偿还。这就是通常所说的过度经营。过度经营产生的原因包括:

(Ⅰ)长期资本供应者、例如股东或贷款人,没有能力或不愿意投资。任何运作水平的提高都会使营运资金及固定资产的使用变得紧促。

(Ⅱ)实际的销售超出预测水平,导致资金不足。这个变化可能是因为未能预见的需求转变或不准确的预测与预算。

(Ⅲ)销售的增加可能是由于宽松的信贷政策所致,导致应收账款的增长速度较应付账款高。这种不平衡造成变现能力上的紧迫。

(Ⅳ)不能控制成本。原因可能是计算错误或管理控制的不足。

(b)讨论过度经营为一家公司带来的问题。

过度经营可以带来很严重的问题,包括:

1、固定资产缺乏足够的资金去支持企业的运作,便不可能投资新的固定资产。现有的固定资产便会被过度的利用,故障发生的机会增加。

2、营运资金对于营运资金及变现能力有不利的影响。可能引致补充存货的困难,需向债务人追讨账款及需要尽量延迟付款给债权人。管理层可能需要花更多的时间在这些事情上,而不是在计划将来。另外,亦可能失去供应商对公司的信心,而在订单上失去优先处理的权利。在最坏的情况中,公司可能因为贷款人及供应商对公司失去信心而导致倒闭。

3、股利由于支付股利给股东会影响公司的变现能力,股利的发放可能因此而延迟。

(c)计算及讨论下列五个可以用作评估泰迪文具有限公司是否过度经营的财务比率:

速动比率

=(流动资产—存货)/流动负债

=(348-192)/825=0.19∶1

这个比率比较公司的速动资产与到期负债。比率越高,表示公司清偿到期债务的能力越高。在这个案中,公司的速动比率也相当低。每£1的负债,公司只可拿出速动资产的19p作抵数。经理们应对这个问题加以注意。

平均债务人结算天数(收帐期)

=(应收账款×会计期间天数)/销售

=(156×365)/2460=23.15(天)

这个比率计算应收账款的平均欠款天数。对于公司来说,这个比率是非常低,亦与公司的变现问题一致。当现金短缺时,公司需要向赊销客户要求提早付款,但可能因此而影响商誉及对将来的销售及利润产生负面影响。过度经营亦可造成一个高的结算天数,原因就如上述(a)所提及的。

平均收到信贷天数(付款期)

=(应付账款×会计期间天数)/销售成本

=(276×365)/1890=53.30(天)

这个比率计算支付债权人的平均天数。一个长的信贷期显示可能有变现的问题。因为公司可能是没有现金支付债权人。在这个案中,债权人的平均信贷期是债务人的平均结算期的两倍以上。

平均存货周转率(天数)

=(平均存货×会计天数)/销售成本

= 365×[(174+192)/2]/1872=35.68(天)

这个比率量度存货的周转速度。一般来说,越低的周转率越好,但是过低的比率可能是由于没有现金购买足够的存货所致。在这个案中,存货期不算太低。

固定资产周转率

=(销售/固定资产)×100%

=(2460/933)×100%=2.6倍

这个比率量度固定资产的生产能力。一般来说,比率越高越好,但是过高的比率又显示出问题,可能表示公司过度使用固定资产,反映出公司缺乏能力投资额外的固定资产。

(d)指出一家公司怎去解决过度经营问题的方法。

如果需要解决过度经营的问题,必须平衡公司的活动水平与可运用的资金水平。换句话说,筹集足够的资金以应付现水平的活动,或降低活动水平至现有资金水平。第二个方法可能导致销售及利润的损失,但是如果不能筹集得所需资金,亦别无他法。当资金紧缺时,就必须对固定资产及营运资金的管理加强控制。

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· 开发者必知的日志记录最佳实践

· SQL Server 2025 AI相关能力初探

· Linux系列:如何用 C#调用 C方法造成内存泄露

· AI与.NET技术实操系列(二):开始使用ML.NET

· 记一次.NET内存居高不下排查解决与启示

· Manus重磅发布:全球首款通用AI代理技术深度解析与实战指南

· 被坑几百块钱后,我竟然真的恢复了删除的微信聊天记录!

· 没有Manus邀请码?试试免邀请码的MGX或者开源的OpenManus吧

· 园子的第一款AI主题卫衣上架——"HELLO! HOW CAN I ASSIST YOU TODAY

· 【自荐】一款简洁、开源的在线白板工具 Drawnix