拓端数据tecdat|R语言Fama-French三因子模型实际应用:优化投资组合

原文链接:http://tecdat.cn/?p=20360

本文将说明金融数学中的R 语言优化投资组合,因子模型的实现和使用。

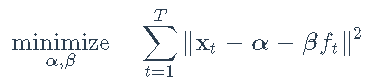

具有单一市场因素的宏观经济因素模型

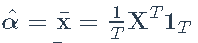

我们将从一个包含单个已知因子(即市场指数)的简单示例开始。该模型为

![]()

其中显式因子ft为S&P 500指数。我们将做一个简单的最小二乘(LS)回归来估计截距α和加载β:

大多数代码行用于准备数据,而不是执行因子建模。让我们开始准备数据:

-

-

-

# 设置开始结束日期和股票名称列表

-

begin_date <- "2016-01-01"

-

end_date <- "2017-12-31"

-

-

-

# 从YahooFinance下载数据

-

data_set <- xts()

-

for (stock_index in 1:length(stock_namelist))

-

data_set <- cbind(data_set, Ad(getSymbols(stock_namelist[stock_index],

-

from = begin_date, to = end_date,

-

head(data_set)

-

#> AAPL AMD ADI ABBV AEZS A APD AA CF

-

#> 2016-01-04 98.74225 2.77 49.99239 49.46063 4.40 39.35598 107.89010 23.00764 35.13227

-

#> 2016-01-05 96.26781 2.75 49.62508 49.25457 4.21 39.22057 105.96097 21.96506 34.03059

-

#> 2016-01-06 94.38389 2.51 47.51298 49.26315 3.64 39.39467 103.38042 20.40121 31.08988

-

#> 2016-01-07 90.40047 2.28 46.30082 49.11721 3.29 37.72138 99.91463 19.59558 29.61520

-

#> 2016-01-08 90.87848 2.14 45.89677 47.77789 3.29 37.32482 99.39687 19.12169 29.33761

-

#> 2016-01-11 92.35001 2.34 46.98954 46.25827 3.13 36.69613 99.78938 18.95583 28.14919

-

-

head(SP500_index)

-

#> index

-

#> 2016-01-04 2012.66

-

#> 2016-01-05 2016.71

-

#> 2016-01-06 1990.26

-

#> 2016-01-07 1943.09

-

#> 2016-01-08 1922.03

-

#> 2016-01-11 1923.67

-

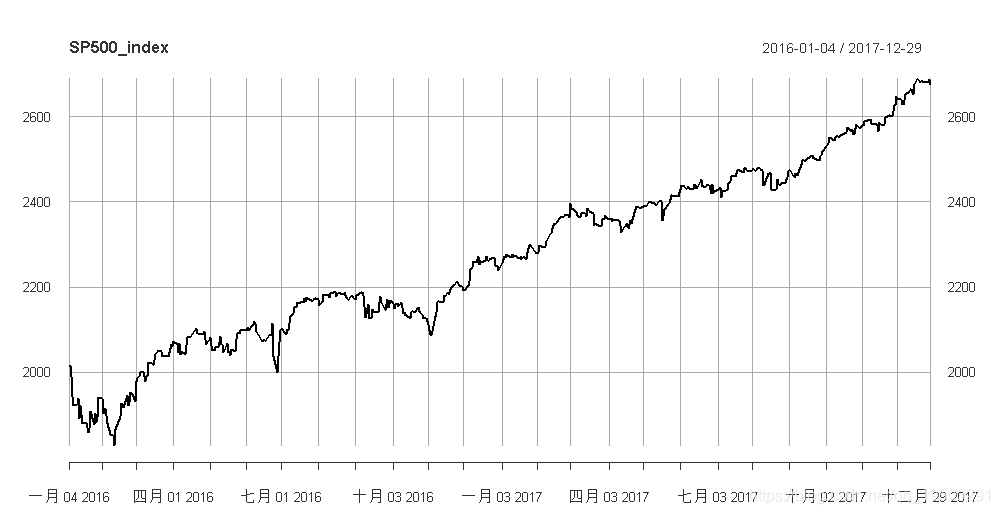

plot(SP500_index)

-

-

-

# 计算股票和SP500指数的对数收益率作为显式因子

-

X <- diff(log(data_set), na.pad = FALSE)

-

N <- ncol(X) # 股票数量

-

T <- nrow(X) # 天数

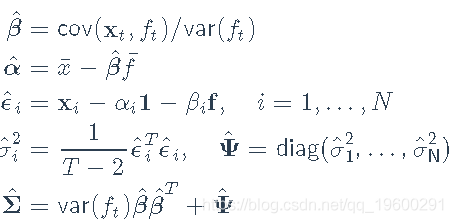

现在我们准备进行因子模型拟合。LS拟合很容易在R中实现,如下所示:

-

-

beta <- cov(X,f)/as.numeric(var(f))

-

alpha <- colMeans(X) - beta*colMeans(f)

-

sigma2 <- rep(NA, N)

-

-

print(alpha)

-

#> index

-

#> AAPL 0.0003999086

-

#> AMD 0.0013825599

-

#> ADI 0.0003609968

-

#> ABBV 0.0006684632

-

#> AEZS -0.0022091301

-

#> A 0.0002810616

-

#> APD 0.0001786375

-

#> AA 0.0006429140

-

#> CF -0.0006029705

-

print(beta)

-

#> index

-

#> AAPL 1.0957919

-

#> AMD 2.1738304

-

#> ADI 1.2683047

-

#> ABBV 0.9022748

-

#> AEZS 1.7115761

-

#> A 1.3277212

-

#> APD 1.0239453

-

#> AA 1.8593524

-

#> CF 1.5702493

或者,我们可以使用矩阵表示法进行拟合![]() ,我们定义

,我们定义![]() 和扩展因子

和扩展因子![]() 。然后最小化

。然后最小化

-

t(X) %*% F_ %*% solve(t(F_) %*% F_)

-

-

#> alpha beta

-

#> AAPL 0.0003999086 1.0957919

-

#> AMD 0.0013825599 2.1738304

-

#> ADI 0.0003609968 1.2683047

-

#> ABBV 0.0006684632 0.9022748

-

#> AEZS -0.0022091301 1.7115761

-

#> A 0.0002810616 1.3277212

-

#> APD 0.0001786375 1.0239453

-

#> AA 0.0006429140 1.8593524

-

#> CF -0.0006029705 1.5702493

-

E <- xts(t(t(X) - Gamma %*% t(F_)), index(X)) # 残差

-

另外,我们可以简单地使用R为我们完成工作:

-

-

cbind(alpha = factor_model$alpha, beta = factor_model$beta)

-

#> alpha index

-

#> AAPL 0.0003999086 1.0957919

-

#> AMD 0.0013825599 2.1738304

-

#> ADI 0.0003609968 1.2683047

-

#> ABBV 0.0006684632 0.9022748

-

#> AEZS -0.0022091301 1.7115761

-

#> A 0.0002810616 1.3277212

-

#> APD 0.0001786375 1.0239453

-

#> AA 0.0006429140 1.8593524

-

#> CF -0.0006029705 1.5702493

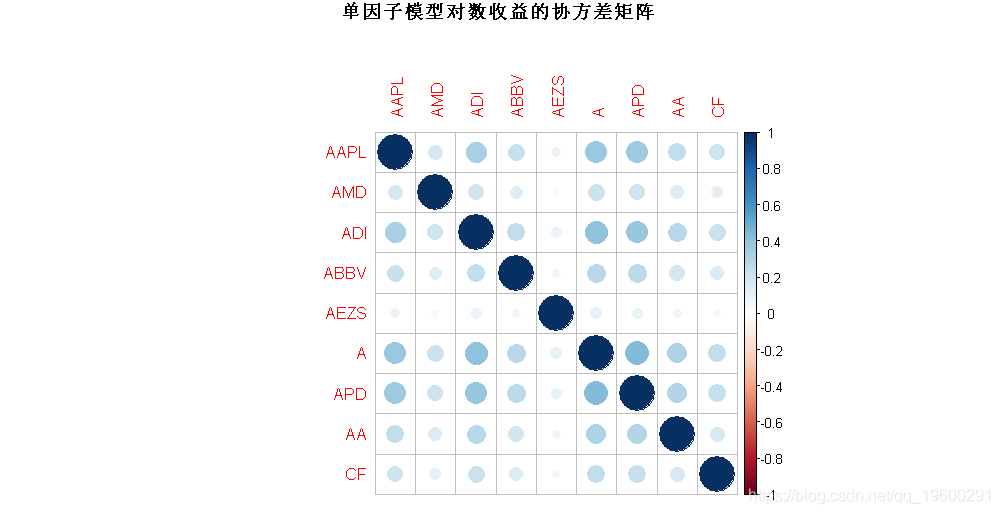

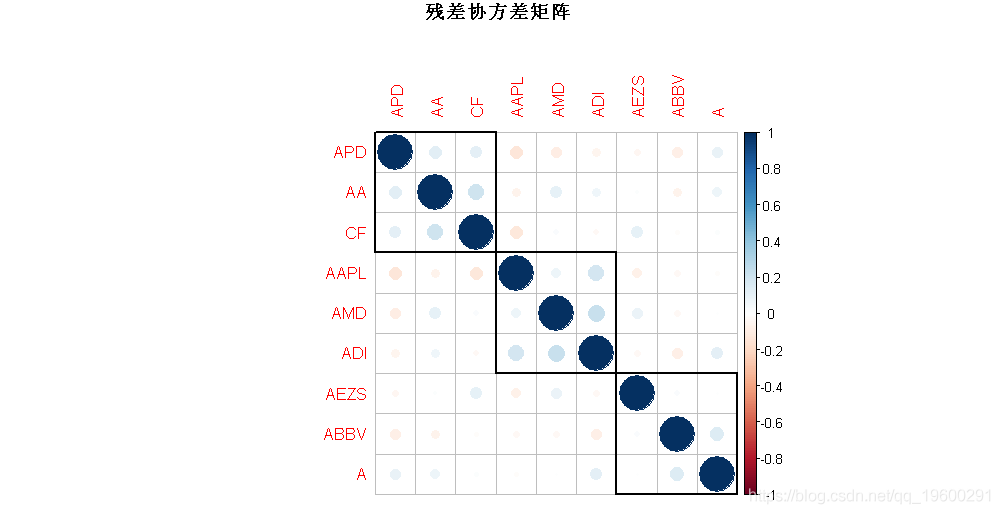

可视化协方差矩阵

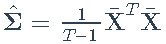

有趣的是,可视化对数收益率[算术处理误差]![]() 以及残差Ψ的估计协方差矩阵。让我们从对数收益率的协方差矩阵开始:

以及残差Ψ的估计协方差矩阵。让我们从对数收益率的协方差矩阵开始:

-

-

main = "单因子模型对数收益的协方差矩阵")

我们可以观察到所有股票都是高度相关的,这是市场因素的影响。为了检查股票相关关系,我们绘制相关图:

-

plot(cov2cor(Psi),

-

main = "残差协方差矩阵")

-

-

cbind(stock_namelist, sector_namelist) # 股票的行业

-

#> stock_namelist sector_namelist

-

#> [1,] "AAPL" "Information Technology"

-

#> [2,] "AMD" "Information Technology"

-

#> [3,] "ADI" "Information Technology"

-

#> [4,] "ABBV" "Health Care"

-

#> [5,] "AEZS" "Health Care"

-

#> [6,] "A" "Health Care"

-

#> [7,] "APD" "Materials"

-

#> [8,] "AA" "Materials"

-

#> [9,] "CF" "Materials"

有趣的是,我们可以观察到对Ψ执行的自动聚类可以正确识别股票的行业。

评估投资资金

在此示例中,我们将基于因子模型评估几种投资基金的绩效。我们将标准普尔500指数作为明确的市场因素,并假设无风险收益为零 rf = 0。特别是,我们考虑六种交易所买卖基金(ETF):

我们首先加载数据:

-

-

-

# 设置开始结束日期和股票名称列表

-

begin_date <- "2016-10-01"

-

end_date <- "2017-06-30"

-

-

# 从YahooFinance下载数据

-

data_set <- xts()

-

for (stock_index in 1:length(stock_namelist))

-

data_set <- cbind(data_set, Ad(getSymbols(stock_namelist[stock_index],

-

-

head(data_set)

-

#> SPY XIVH SPHB SPLV USMV JKD

-

#> 2016-10-03 203.6610 29.400 31.38322 38.55683 42.88382 119.8765

-

#> 2016-10-04 202.6228 30.160 31.29729 38.10687 42.46553 119.4081

-

#> 2016-10-05 203.5195 30.160 31.89880 38.02249 42.37048 119.9421

-

#> 2016-10-06 203.6610 30.160 31.83196 38.08813 42.39899 120.0826

-

#> 2016-10-07 202.9626 30.670 31.58372 37.98500 42.35146 119.8296

-

#> 2016-10-10 204.0197 31.394 31.87970 38.18187 42.56060 120.5978

-

-

head(SP500_index)

-

#> index

-

#> 2016-10-03 2161.20

-

#> 2016-10-04 2150.49

-

#> 2016-10-05 2159.73

-

#> 2016-10-06 2160.77

-

#> 2016-10-07 2153.74

-

#> 2016-10-10 2163.66

-

-

# 计算股票和SP500指数的对数收益率作为显式因子

-

X <- diff(log(data_set), na.pad = FALSE)

-

N <- ncol(X) # 股票数量

-

T <- nrow(X) # 天数

-

-

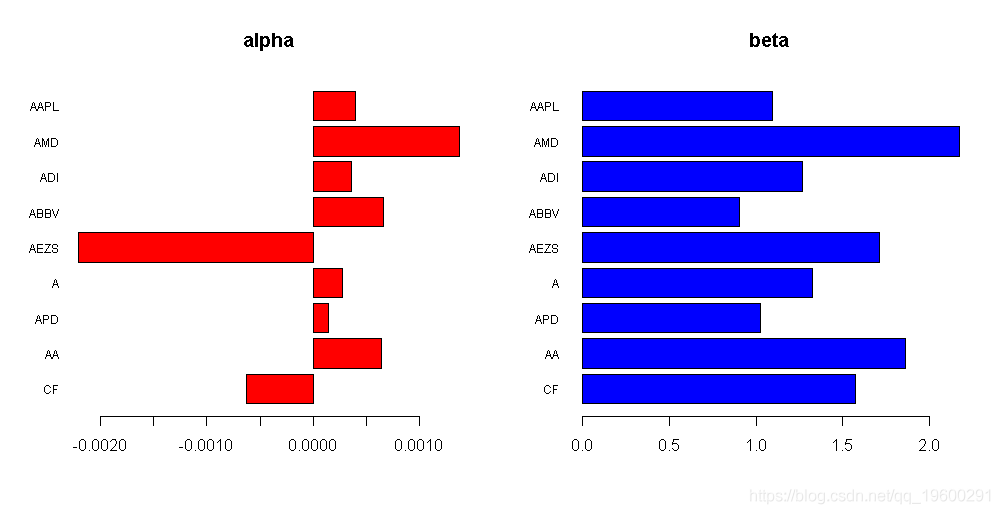

现在我们可以计算所有ETF的alpha和beta:

-

-

#> alpha beta

-

#> SPY 7.142225e-05 1.0071424

-

#> XIVH 1.810392e-03 2.4971086

-

#> SPHB -2.422107e-04 1.5613533

-

#> SPLV 1.070918e-04 0.6777149

-

#> USMV 1.166177e-04 0.6511667

-

#> JKD 2.569578e-04 0.8883843

现在可以进行一些观察:

- SPY是S&P 500的ETF,如预期的那样,其alpha值几乎为零,beta值几乎为1: α= 7.142211×10-5和 β= 1.0071423。

- XIVH是具有高alpha值的ETF,计算出的alpha值是ETF中最高的(高1-2个数量级): α= 1.810392×10-3。

- SPHB是一种ETF,据推测具有很高的beta,而计算出的beta却是最高的,但不是最高的:β= 1.5613531。有趣的是,计算出的alpha为负,因此,该ETF应谨慎。

- SPLV是降低波动性的ETF,实际上,计算得出的beta偏低:β= 0.6777072。

- USMV还是降低波动性的ETF,实际上,计算出的beta是最低的:β= 0.6511671。

- JKD显示出很好的折衷。

我们可以使用一些可视化:

-

-

barplot(rev(alpha), horiz = TRUE, main = "alph

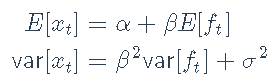

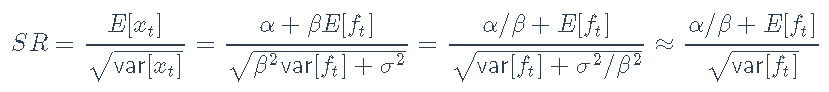

我们还可以使用例如Sharpe比率,以更系统的比较不同的ETF。回顾一种资产和一个因素的因子模型![]()

我们获得

夏普比率如下:

假设![]() 。因此,基于Sharpe比率对不同资产进行排名的一种方法是根据α/β比率对它们进行排名:

。因此,基于Sharpe比率对不同资产进行排名的一种方法是根据α/β比率对它们进行排名:

-

-

print(ranking)

-

#> alpha/beta SR alpha beta

-

#> XIVH 7.249952e-04 0.13919483 1.810392e-03 2.4971086

-

#> JKD 2.892417e-04 0.17682677 2.569578e-04 0.8883843

-

#> USMV 1.790904e-04 0.12280053 1.166177e-04 0.6511667

-

#> SPLV 1.580189e-04 0.10887903 1.070918e-04 0.6777149

-

#> SPY 7.091574e-05 0.14170591 7.142225e-05 1.0071424

-

#> SPHB -1.551287e-04 0.07401566 -2.422107e-04 1.5613533

可以看到:

- 就α/β而言,XIVH最佳(α最大),而SPHB最差(α负)。

- 就夏普比率(更确切地说,是信息比率,因为我们忽略了无风险利率)而言,JDK是最好的,其次是SPY。这证实了大多数投资基金的表现不超过市场的观点。

- 显然,无论以哪种衡量标准,SPHB都是最差的:负α,负β比率和Sharpe比率。

- JDK之所以能够取得最佳性能,是因为它的alpha值很好(尽管不是最好的),而同时具有0.88的中等beta值。

- XIVH和SPHB有大量不同的beta,因此在市场上具有极端敞口。

- USMV在市场上的曝光率最小,有可接受的alpha值,并且其Sharpe比率接近第二和第三高的位置。

Fama-French三因子模型

该示例将说明使用标准普尔500指数中的九种股票的Fama-French三因子模型。让我们从加载数据开始:

-

-

-

# 设置开始结束日期和股票名称列表

-

begin_date <- "2013-01-01"

-

end_date <- "2017-08-31"

-

-

# 从YahooFinance下载数据

-

data_set <- xts()

-

for (stock_index in 1:length(stock_namelist))

-

data_set <- cbind(data_set, Ad(getSymbols(stock_namelist[stock_index],

-

-

# 下载Fama-French因子

-

-

-

head(fama_lib)

-

#> Mkt.RF SMB HML

-

#> 1926-07-01 0.10 -0.24 -0.28

-

#> 1926-07-02 0.45 -0.32 -0.08

-

#> 1926-07-06 0.17 0.27 -0.35

-

#> 1926-07-07 0.09 -0.59 0.03

-

#> 1926-07-08 0.21 -0.36 0.15

-

#> 1926-07-09 -0.71 0.44 0.56

-

tail(fama_lib)

-

#> Mkt.RF SMB HML

-

#> 2017-11-22 -0.05 0.10 -0.04

-

#> 2017-11-24 0.21 0.02 -0.44

-

#> 2017-11-27 -0.06 -0.36 0.03

-

#> 2017-11-28 1.06 0.38 0.84

-

#> 2017-11-29 0.02 0.04 1.45

-

#> 2017-11-30 0.82 -0.56 -0.50

-

-

# 计算股票的对数收益率和Fama-French因子

-

X <- diff(log(data_set), na.pad = FALSE)

-

N <- ncol(X) #股票数量

-

-

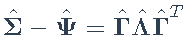

现在我们在矩阵F中具有三个因子,并希望拟合模型![]() ,其中现在的载荷是一个beta矩阵:

,其中现在的载荷是一个beta矩阵:![]() 。我们可以做最小二乘拟合,最小化

。我们可以做最小二乘拟合,最小化![]() 。更方便地,我们定义

。更方便地,我们定义![]() 和扩展因子

和扩展因子 ![]() 。然后可以将LS公式写为最小化

。然后可以将LS公式写为最小化![]()

-

print(Gamma)

-

#> alpha b1 b2 b3

-

#> AAPL 1.437845e-04 0.9657612 -0.23339130 -0.49806858

-

#> AMD 6.181760e-04 1.4062105 0.80738336 -0.07240117

-

#> ADI -2.285017e-05 1.2124008 0.09025928 -0.20739271

-

#> ABBV 1.621380e-04 1.0582340 0.02833584 -0.72152627

-

#> AEZS -4.513235e-03 0.6989534 1.31318108 -0.25160182

-

#> A 1.146100e-05 1.2181429 0.10370898 -0.20487290

-

#> APD 6.281504e-05 1.0222936 -0.04394061 0.11060938

-

#> AA -4.587722e-05 1.3391852 0.62590136 0.99858692

-

#> CF -5.777426e-04 1.0387867 0.48430007 0.82014523

另外,我们可以使用R完成:

-

#> alpha Mkt.RF SMB HML

-

#> AAPL 1.437845e-04 0.9657612 -0.23339130 -0.49806858

-

#> AMD 6.181760e-04 1.4062105 0.80738336 -0.07240117

-

#> ADI -2.285017e-05 1.2124008 0.09025928 -0.20739271

-

#> ABBV 1.621380e-04 1.0582340 0.02833584 -0.72152627

-

#> AEZS -4.513235e-03 0.6989534 1.31318108 -0.25160182

-

#> A 1.146100e-05 1.2181429 0.10370898 -0.20487290

-

#> APD 6.281504e-05 1.0222936 -0.04394061 0.11060938

-

#> AA -4.587722e-05 1.3391852 0.62590136 0.99858692

-

#> CF -5.777426e-04 1.0387867 0.48430007 0.82014523

统计因子模型

现在让我们考虑统计因子模型或隐式因子模型,其中因子和载荷均不可用。调用具有 K因子的模型 XT =α1T+ BFT + ET的主成分方法:

- PCA:

- 样本均值:

- 矩阵:

- 样本协方差矩阵:

- 特征分解:

- 样本均值:

- 估计:

-

- 更新特征分解:

- 重复步骤2-3,直到收敛为止。

-

#> alpha

-

#> AAPL 0.0007074564 0.0002732114 -0.004631647 -0.0044814226

-

#> AMD 0.0013722468 0.0045782146 -0.035202146 0.0114549515

-

#> ADI 0.0006533116 0.0004151904 -0.007379066 -0.0053058139

-

#> ABBV 0.0007787929 0.0017513359 -0.003967816 -0.0056000810

-

#> AEZS -0.0041576357 0.0769496344 0.002935950 0.0006249473

-

#> A 0.0006902482 0.0012690079 -0.005680162 -0.0061507654

-

#> APD 0.0006236565 0.0005442926 -0.004229364 -0.0057976394

-

#> AA 0.0006277163 0.0027405024 -0.009796620 -0.0149177957

-

#> CF -0.0000573028 0.0023108605 -0.007409061 -0.0153425661

同样,我们可以使用R完成工作:

-

#> alpha factor1 factor2 factor3

-

#> AAPL 0.0007074564 0.0002732114 -0.004631647 -0.0044814226

-

#> AMD 0.0013722468 0.0045782146 -0.035202146 0.0114549515

-

#> ADI 0.0006533116 0.0004151904 -0.007379066 -0.0053058139

-

#> ABBV 0.0007787929 0.0017513359 -0.003967816 -0.0056000810

-

#> AEZS -0.0041576357 0.0769496344 0.002935950 0.0006249473

-

#> A 0.0006902482 0.0012690079 -0.005680162 -0.0061507654

-

#> APD 0.0006236565 0.0005442926 -0.004229364 -0.0057976394

-

#> AA 0.0006277163 0.0027405024 -0.009796620 -0.0149177957

-

#> CF -0.0000573028 0.0023108605 -0.007409061 -0.0153425661

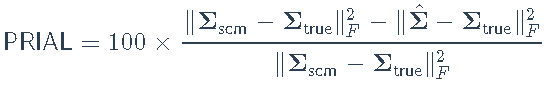

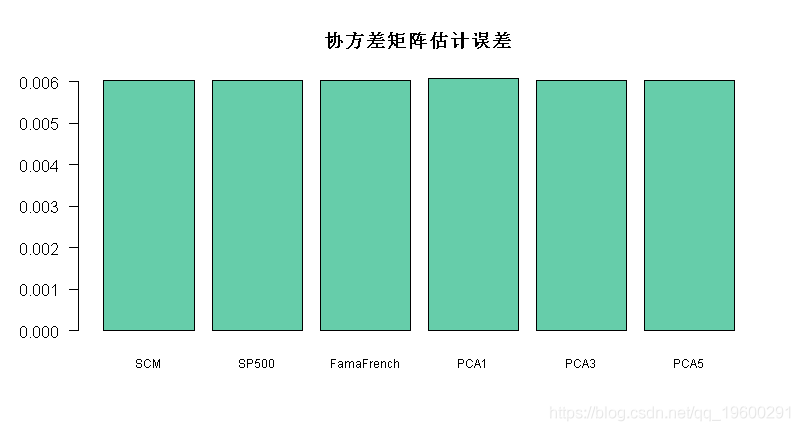

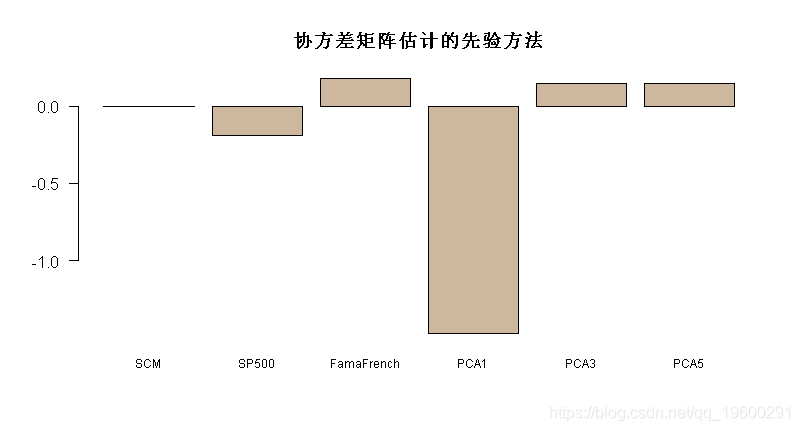

通过不同因子模型进行协方差矩阵估计的最终比较

我们最终将比较以下不同的因子模型:

- 样本协方差矩阵

- 宏观经济一因素模型

- 基本的三因素Fama-French模型

- 统计因素模型

我们在训练阶段估计模型,然后将估计的协方差矩阵与测试阶段的样本协方差矩阵进行比较。估计误差将根据PRIAL(平均损失提高百分比)进行评估:

加载训练和测试集:

-

# 设置开始结束日期和股票名称列表

-

begin_date <- "2013-01-01"

-

end_date <- "2015-12-31"

-

-

# 准备股票数据

-

data_set <- xts()

-

for (stock_index in 1:length(stock_namelist))

-

data_set <- cbind(data_set, Ad(getSymbols(stock_namelist[stock_index],

-

-

-

# Fama-French 因子

-

mydata <- mydata[-nrow(mydata),

-

-

-

# 准备指数

-

f_SP500 <- diff(log(SP500_index), na.pad = FALSE)

-

-

# 将数据拆分为训练数据和测试数据

-

T_trn <- round(0.45*T)

-

X_trn <- X[1:T_trn, ]

-

X_tst <- X[(T_trn+1):T, ]

现在让我们用训练数据估算不同的因子模型:

-

-

# 样本协方差矩阵

-

Sigma_SCM <- cov(X_trn)

-

-

# 单因素模型

-

Gamma <- t(solve(t(F_) %*% F_, t(F_) %*% X_trn))

-

-

E <- xts(t(t(X_trn) - Gamma %*% t(F_)), index(X_trn))

-

-

# Fama-French三因子模型

-

-

Sigma_FamaFrench <- B %*% cov(F_FamaFrench_trn) %*% t(B) + diag(diag(Psi))

-

-

# 统计单因子模型

-

-

while (norm(Sigma - Sigma_prev, "F")/norm(Sigma, "F") > 1e-3) {

-

B <- eigSigma$vectors[, 1:K, drop = FALSE] %*% diag(sqrt(eigSigma$values[1:K]), K, K)

-

-

-

-

# 统计三因子模型

-

K <- 3

-

-

while (norm(Sigma - Sigma_prev, "F")/norm(Sigma, "F") > 1e-3) {

-

B <- eigSigma$vectors[, 1:K] %*% diag(sqrt(eigSigma$values[1:K]), K, K)

-

Psi <- diag(diag(Sigma - B %*% t(B)))

-

-

Sigma_PCA3 <- Sigma

-

-

# 统计五因子模型

-

K <- 5

-

-

eigSigma <- eigen(Sigma)

-

while (norm(Sigma - Sigma_prev, "F")/norm(Sigma, "F") > 1e-3) {

-

B <- eigSigma$vectors[, 1:K] %*% diag(sqrt(eigSigma$values[1:K]), K, K)

-

Psi <- diag(diag(Sigma - B %*% t(B)))

最后,让我们比较测试数据中的不同估计:

-

-

Sigma_true <- cov(X_tst)

-

-

barplot(error, main = "协方差矩阵估计误差",

-

-

PRIAL <- 100*(ref - error^2)/ref

-

-

barplot(PRIAL, main = "协方差矩阵估计的先验方法",

最终可以看到使用因子模型进行协方差矩阵估计会有所帮助。

最受欢迎的见解

1.用机器学习识别不断变化的股市状况—隐马尔科夫模型(HMM)的应用