拓端数据tecdat|R语言股票市场指数:ARMA-GARCH模型和对数收益率数据探索性分析

原文链接:http://tecdat.cn/?p=19469

本文将分析工业指数(DJIA)。工业指数(DIJA)是一个股市指数,表明30家大型上市公司的价值。工业指数(DIJA)的价值基于每个组成公司的每股股票价格之和。

本文将尝试回答的主要问题是:

- 这些年来收益率和交易量如何变化?

- 这些年来,收益率和交易量的波动如何变化?

- 我们如何建模收益率波动?

- 我们如何模拟交易量的波动?

为此,本文按以下内容划分:

第1部分: 获取每日和每周对数收益的 数据,摘要和图

第2部分:获取每日交易量及其对数比率的数据,摘要和图

第3部分: 每日对数收益率分析和GARCH模型定义

第4部分: 每日交易量分析和GARCH模型定义

获取数据

利用quantmod软件包中提供的getSymbols()函数,我们可以获得2007年至2018年底的工业平均指数。

-

-

getSymbols("^DJI", from = "2007-01-01", to = "2019-01-01")

-

-

-

dim(DJI)

-

-

## [1] 3020 6

-

class(DJI)

-

-

## [1] "xts" "zoo"

让我们看一下DJI xts对象,它提供了六个时间序列,我们可以看到。

-

-

head(DJI)

-

-

## DJI.Open DJI.High DJI.Low DJI.Close DJI.Volume DJI.Adjusted

-

## 2007-01-03 12459.54 12580.35 12404.82 12474.52 327200000 12474.52

-

## 2007-01-04 12473.16 12510.41 12403.86 12480.69 259060000 12480.69

-

## 2007-01-05 12480.05 12480.13 12365.41 12398.01 235220000 12398.01

-

## 2007-01-08 12392.01 12445.92 12337.37 12423.49 223500000 12423.49

-

## 2007-01-09 12424.77 12466.43 12369.17 12416.60 225190000 12416.60

-

## 2007-01-10 12417.00 12451.61 12355.63 12442.16 226570000 12442.16

-

tail(DJI)

-

-

## DJI.Open DJI.High DJI.Low DJI.Close DJI.Volume DJI.Adjusted

-

## 2018-12-21 22871.74 23254.59 22396.34 22445.37 900510000 22445.37

-

## 2018-12-24 22317.28 22339.87 21792.20 21792.20 308420000 21792.20

-

## 2018-12-26 21857.73 22878.92 21712.53 22878.45 433080000 22878.45

-

## 2018-12-27 22629.06 23138.89 22267.42 23138.82 407940000 23138.82

-

## 2018-12-28 23213.61 23381.88 22981.33 23062.40 336510000 23062.40

-

## 2018-12-31 23153.94 23333.18 23118.30 23327.46 288830000 23327.46

更准确地说,我们有可用的OHLC(开盘,高,低,收盘)指数值,调整后的收盘价和交易量。在这里,我们可以看到生成的相应图表。

我们在此分析调整后的收盘价。

DJI[,"DJI.Adjusted"]

简单对数收益率

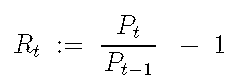

简单的收益定义为:

对数收益率定义为:

我们计算对数收益率。

CalculateReturns(dj_close, method = "log")

让我们看看。

-

-

head(dj_ret)

-

-

## DJI.Adjusted

-

-

-

-

-

-

-

tail(dj_ret)

-

-

## DJI.Adjusted

-

-

-

-

-

-

给出了下面的图。

可以看到波动率的急剧上升和下降。第3部分将对此进行深入验证。

辅助函数

我们需要一些辅助函数来简化一些基本的数据转换,摘要和绘图。

1.从xts转换为带有year and value列的数据框。这样就可以进行年度总结和绘制。

-

-

df_t <- data.frame(year = factor(year(index(data_xts))), value = coredata(data_xts))

-

colnames(df_t) <- c( "year", "value")

-

2.摘要统计信息,用于存储为数据框列的数据。

-

rownames(basicStats(rnorm(10,0,1))) # 基本统计数据输出行名称

-

with(dataset, tapply(value, year, basicStats))

3.返回关联的列名。

-

-

colnames(basicstats[r, which(basicstats[r,] > threshold), drop = FALSE])

4.基于年的面板箱线图。

-

-

p <- ggplot(data = data, aes(x = year, y = value)) + theme_bw() + theme(legend.position = "none") + geom_boxplot(fill = "blue")

5.密度图,以年份为基准。

-

-

p <- ggplot(data = data, aes(x = value)) + geom_density(fill = "lightblue")

-

p <- p + facet_wrap(. ~ year)

-

6.基于年份的QQ图。

-

-

p <- ggplot(data = dataset, aes(sample = value)) + stat_qq(colour = "blue") + stat_qq_line()

-

p <- p + facet_wrap(. ~ year)

-

7. Shapiro检验

-

pvalue <- function (v) {

-

shapiro.test(v)$p.value

-

}

每日对数收益率探索性分析

我们将原始的时间序列转换为具有年和值列的数据框。这样可以按年简化绘图和摘要。

-

-

head(ret_df)

-

-

## year value

-

-

-

-

-

-

-

tail(ret_df)

-

-

## year value

-

-

-

-

-

-

基本统计摘要

给出了基本统计摘要。

-

-

-

## 2007 2008 2009 2010 2011

-

## nobs 250.000000 253.000000 252.000000 252.000000 252.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -0.033488 -0.082005 -0.047286 -0.036700 -0.057061

-

## Maximum 0.025223 0.105083 0.066116 0.038247 0.041533

-

## 1. Quartile -0.003802 -0.012993 -0.006897 -0.003853 -0.006193

-

## 3. Quartile 0.005230 0.007843 0.008248 0.004457 0.006531

-

## Mean 0.000246 -0.001633 0.000684 0.000415 0.000214

-

## Median 0.001098 -0.000890 0.001082 0.000681 0.000941

-

## Sum 0.061427 -0.413050 0.172434 0.104565 0.053810

-

## SE Mean 0.000582 0.001497 0.000960 0.000641 0.000837

-

## LCL Mean -0.000900 -0.004580 -0.001207 -0.000848 -0.001434

-

## UCL Mean 0.001391 0.001315 0.002575 0.001678 0.001861

-

## Variance 0.000085 0.000567 0.000232 0.000104 0.000176

-

## Stdev 0.009197 0.023808 0.015242 0.010182 0.013283

-

## Skewness -0.613828 0.224042 0.070840 -0.174816 -0.526083

-

## Kurtosis 1.525069 3.670796 2.074240 2.055407 2.453822

-

## 2012 2013 2014 2015 2016

-

## nobs 250.000000 252.000000 252.000000 252.000000 252.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -0.023910 -0.023695 -0.020988 -0.036402 -0.034473

-

## Maximum 0.023376 0.023263 0.023982 0.038755 0.024384

-

## 1. Quartile -0.003896 -0.002812 -0.002621 -0.005283 -0.002845

-

## 3. Quartile 0.004924 0.004750 0.004230 0.005801 0.004311

-

## Mean 0.000280 0.000933 0.000288 -0.000090 0.000500

-

## Median -0.000122 0.001158 0.000728 -0.000211 0.000738

-

## Sum 0.070054 0.235068 0.072498 -0.022586 0.125884

-

## SE Mean 0.000470 0.000403 0.000432 0.000613 0.000501

-

## LCL Mean -0.000645 0.000139 -0.000564 -0.001298 -0.000487

-

## UCL Mean 0.001206 0.001727 0.001139 0.001118 0.001486

-

## Variance 0.000055 0.000041 0.000047 0.000095 0.000063

-

## Stdev 0.007429 0.006399 0.006861 0.009738 0.007951

-

## Skewness 0.027235 -0.199407 -0.332766 -0.127788 -0.449311

-

## Kurtosis 0.842890 1.275821 1.073234 1.394268 2.079671

-

## 2017 2018

-

## nobs 251.000000 251.000000

-

## NAs 0.000000 0.000000

-

## Minimum -0.017930 -0.047143

-

## Maximum 0.014468 0.048643

-

## 1. Quartile -0.001404 -0.005017

-

## 3. Quartile 0.003054 0.005895

-

## Mean 0.000892 -0.000231

-

## Median 0.000655 0.000695

-

## Sum 0.223790 -0.057950

-

## SE Mean 0.000263 0.000714

-

## LCL Mean 0.000373 -0.001637

-

## UCL Mean 0.001410 0.001175

-

## Variance 0.000017 0.000128

-

## Stdev 0.004172 0.011313

-

## Skewness -0.189808 -0.522618

-

## Kurtosis 2.244076 2.802996

在下文中,我们对上述一些相关指标进行了具体评论。

平均值

每日对数收益率具有正平均值的年份是:

-

-

filter_stats(stats, "Mean", 0)

-

-

## [1] "2007" "2009" "2010" "2011" "2012" "2013" "2014" "2016" "2017"

按升序排列。

-

-

-

## 2008 2018 2015 2011 2007 2012 2014

-

## Mean -0.001633 -0.000231 -9e-05 0.000214 0.000246 0.00028 0.000288

-

## 2010 2016 2009 2017 2013

-

## Mean 0.000415 5e-04 0.000684 0.000892 0.000933

中位数

正中位数是:

-

-

filter_stats(dj_stats, "Median", 0)

-

-

## [1] "2007" "2009" "2010" "2011" "2013" "2014" "2016" "2017" "2018"

以升序排列。

-

-

-

## 2008 2015 2012 2017 2010 2018 2014

-

## Median -0.00089 -0.000211 -0.000122 0.000655 0.000681 0.000695 0.000728

-

## 2016 2011 2009 2007 2013

-

## Median 0.000738 0.000941 0.001082 0.001098 0.001158

偏度

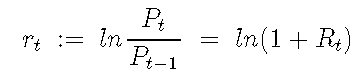

偏度(Skewness)可以用来度量随机变量概率分布的不对称性。

公式:

其中 ![]() 是均值,

是均值, ![]() 是标准差。

是标准差。

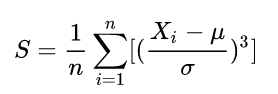

几何意义:

偏度的取值范围为(-∞,+∞)

当偏度<0时,概率分布图左偏(也叫负偏分布,其偏度<0)。

当偏度=0时,表示数据相对均匀的分布在平均值两侧,不一定是绝对的对称分布。

当偏度>0时,概率分布图右偏(也叫正偏分布,其偏度>0)。

例如上图中,左图形状左偏,右图形状右偏。

每日对数收益出现正偏的年份是:

-

-

-

## [1] "2008" "2009" "2012"

按升序返回对数偏度。

-

-

stats["Skewness",order(stats["Skewness",

-

-

## 2007 2011 2018 2016 2014 2013

-

-

-

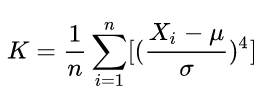

峰度

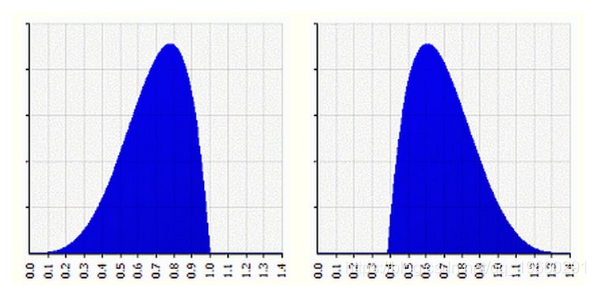

峰度(Kurtosis)可以用来度量随机变量概率分布的陡峭程度。

公式:

其中 ![]() 是均值,

是均值, ![]() 是标准差。

是标准差。

几何意义:

峰度的取值范围为[1,+∞),完全服从正态分布的数据的峰度值为 3,峰度值越大,概率分布图越高尖,峰度值越小,越矮胖。

例如上图中,左图是标准正太分布,峰度=3,右图的峰度=4,可以看到右图比左图更高尖。

通常我们将峰度值减去3,也被称为超值峰度(Excess Kurtosis),这样正态分布的峰度值等于0,当峰度值>0,则表示该数据分布与正态分布相比较为高尖,当峰度值<0,则表示该数据分布与正态分布相比较为矮胖。

每日对数收益出现超值峰度的年份是:

-

-

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

按升序返回超值峰度。

-

-

-

## 2012 2014 2013 2015 2007 2010 2009

-

## Kurtosis 0.84289 1.073234 1.275821 1.394268 1.525069 2.055407 2.07424

-

## 2016 2017 2011 2018 2008

-

## Kurtosis 2.079671 2.244076 2.453822 2.802996 3.670796

2018年的峰度最接近2008年。

箱形图

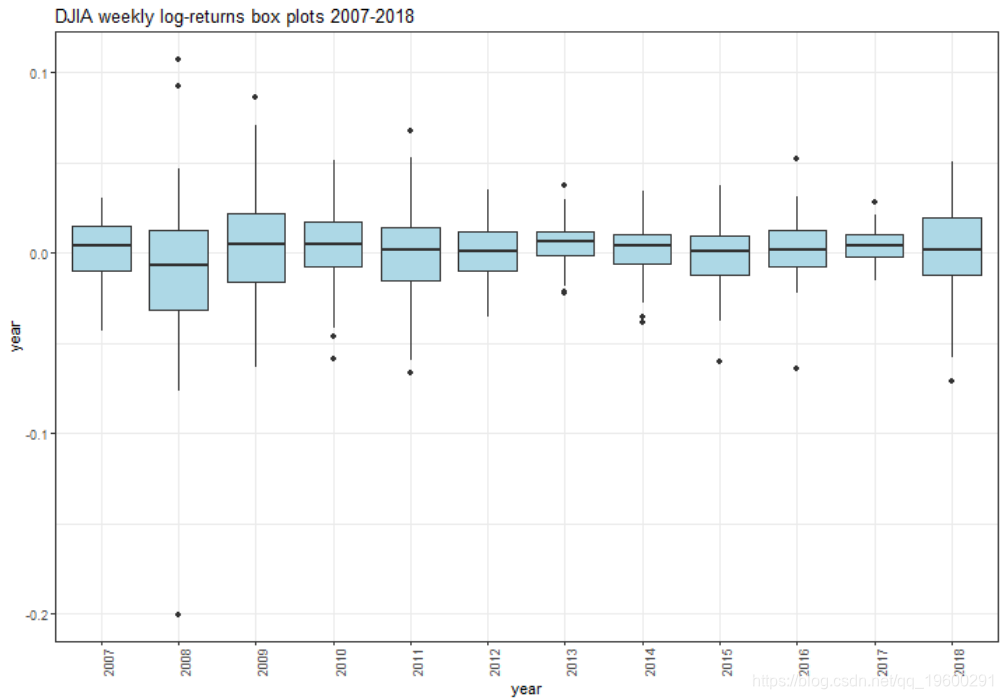

我们可以看到2008年出现了最极端的值。从2009年开始,除了2011年和2015年以外,其他所有值的范围都变窄了。但是,与2017年和2018年相比,产生极端值的趋势明显改善。

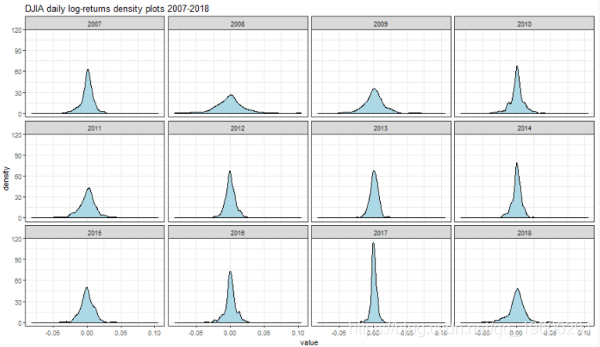

密度图

densityplot(ret_df)

2007年具有显着的负偏。2008年的特点是平坦。2017年的峰值与2018年的平坦度和左偏一致。

shapiro检验

-

shapirot(ret_df)

-

-

## result

-

-

-

-

-

-

-

-

-

-

-

-

正常的零假设在2007-2018年的所有年份均被拒绝。

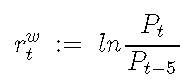

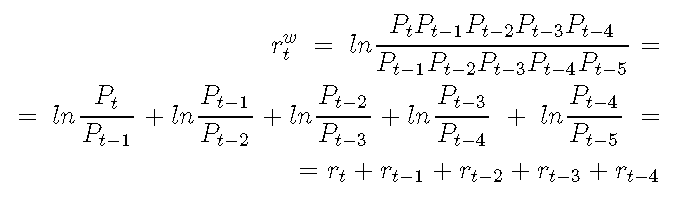

每周对数收益率探索性分析

可以从每日对数收益率开始计算每周对数收益率。让我们假设分析第{t-4,t-3,t-2,t-1,t}天的交易周,并知道第t-5天(前一周的最后一天)的收盘价。我们将每周的对数收益率定义为:

可以写为:

因此,每周对数收益率是应用于交易周窗口的每日对数收益率之和。

我们来看看每周的对数收益率。

该图显示波动率急剧上升和下降。我们将原始时间序列数据转换为数据框。

-

-

head(weekly_ret_df)

-

-

## year value

-

-

-

-

-

-

-

tail(weekly_ret_df)

-

-

## year value

-

-

-

-

-

-

基本统计摘要

-

dataframe_basicstats(weekly_ret_df)

-

-

## 2007 2008 2009 2010 2011 2012

-

## nobs 52.000000 52.000000 53.000000 52.000000 52.000000 52.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -0.043199 -0.200298 -0.063736 -0.058755 -0.066235 -0.035829

-

## Maximum 0.030143 0.106977 0.086263 0.051463 0.067788 0.035316

-

## 1. Quartile -0.009638 -0.031765 -0.015911 -0.007761 -0.015485 -0.010096

-

## 3. Quartile 0.014808 0.012682 0.022115 0.016971 0.014309 0.011887

-

## Mean 0.001327 -0.008669 0.003823 0.002011 0.001035 0.001102

-

## Median 0.004244 -0.006811 0.004633 0.004529 0.001757 0.001166

-

## Sum 0.069016 -0.450811 0.202605 0.104565 0.053810 0.057303

-

## SE Mean 0.002613 0.006164 0.004454 0.003031 0.003836 0.002133

-

## LCL Mean -0.003919 -0.021043 -0.005115 -0.004074 -0.006666 -0.003181

-

## UCL Mean 0.006573 0.003704 0.012760 0.008096 0.008736 0.005384

-

## Variance 0.000355 0.001975 0.001051 0.000478 0.000765 0.000237

-

## Stdev 0.018843 0.044446 0.032424 0.021856 0.027662 0.015382

-

## Skewness -0.680573 -0.985740 0.121331 -0.601407 -0.076579 -0.027302

-

## Kurtosis -0.085887 5.446623 -0.033398 0.357708 0.052429 -0.461228

-

## 2013 2014 2015 2016 2017 2018

-

## nobs 52.000000 52.000000 53.000000 52.000000 52.000000 53.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -0.022556 -0.038482 -0.059991 -0.063897 -0.015317 -0.071149

-

## Maximum 0.037702 0.034224 0.037693 0.052243 0.028192 0.050288

-

## 1. Quartile -0.001738 -0.006378 -0.012141 -0.007746 -0.002251 -0.011897

-

## 3. Quartile 0.011432 0.010244 0.009620 0.012791 0.009891 0.019857

-

## Mean 0.004651 0.001756 -0.000669 0.002421 0.004304 -0.001093

-

## Median 0.006360 0.003961 0.000954 0.001947 0.004080 0.001546

-

## Sum 0.241874 0.091300 -0.035444 0.125884 0.223790 -0.057950

-

## SE Mean 0.001828 0.002151 0.002609 0.002436 0.001232 0.003592

-

## LCL Mean 0.000981 -0.002563 -0.005904 -0.002470 0.001830 -0.008302

-

## UCL Mean 0.008322 0.006075 0.004567 0.007312 0.006778 0.006115

-

## Variance 0.000174 0.000241 0.000361 0.000309 0.000079 0.000684

-

## Stdev 0.013185 0.015514 0.018995 0.017568 0.008886 0.026154

-

## Skewness -0.035175 -0.534403 -0.494963 -0.467158 0.266281 -0.658951

-

## Kurtosis -0.200282 0.282354 0.665460 2.908942 -0.124341 -0.000870

在下文中,我们对上述一些相关指标进行了具体评论。

平均值

每周对数收益呈正平均值的年份是:

-

-

-

## [1] "2007" "2009" "2010" "2011" "2012" "2013" "2014" "2016" "2017"

所有平均值按升序排列。

-

-

-

## 2008 2018 2015 2011 2012 2007 2014

-

## Mean -0.008669 -0.001093 -0.000669 0.001035 0.001102 0.001327 0.001756

-

## 2010 2016 2009 2017 2013

-

## Mean 0.002011 0.002421 0.003823 0.004304 0.004651

中位数

中位数是:

-

-

-

## [1] "2007" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016" "2017"

-

## [11] "2018"

所有中值按升序排列。

-

-

-

## 2008 2015 2012 2018 2011 2016 2014

-

## Median -0.006811 0.000954 0.001166 0.001546 0.001757 0.001947 0.003961

-

## 2017 2007 2010 2009 2013

-

## Median 0.00408 0.004244 0.004529 0.004633 0.00636

偏度

出现正偏的年份是:

-

stats(stats, "Skewness", 0)

-

-

## [1] "2009" "2017"

所有偏度按升序排列。

-

-

stats["Skewness",order(stats["Skewness",,])]

-

-

## 2008 2007 2018 2010 2014 2015

-

## Skewness -0.98574 -0.680573 -0.658951 -0.601407 -0.534403 -0.494963

-

## 2016 2011 2013 2012 2009 2017

-

## Skewness -0.467158 -0.076579 -0.035175 -0.027302 0.121331 0.266281

峰度

出现正峰度的年份是:

-

-

filter_stats(stats, "Kurtosis", 0)

-

-

## [1] "2008" "2010" "2011" "2014" "2015" "2016"

峰度值都按升序排列。

-

-

-

## 2012 2013 2017 2007 2009 2018

-

## Kurtosis -0.461228 -0.200282 -0.124341 -0.085887 -0.033398 -0.00087

-

## 2011 2014 2010 2015 2016 2008

-

## Kurtosis 0.052429 0.282354 0.357708 0.66546 2.908942 5.446623

2008年也是每周峰度最高的年份。但是,在这种情况下,2017年的峰度为负,而2016年的峰度为第二。

箱形图

密度图

shapiro检验

-

-

shapirot(weekly_df)

-

-

## result

-

-

-

-

-

-

-

-

-

-

-

-

零假设在2007、2008、2016年被拒绝。

QQ图

在2008年尤其明显地违背正态分布的情况。

交易量探索性分析

在这一部分中,本文将分析道琼斯工业平均指数(DJIA)的交易量。

获取数据

每日量探索性分析

我们绘制每日交易量。

-

vol <- DJI[,"DJI.Volume"]

-

plot(vol)

值得注意的是,2017年初的水平跃升,我们将在第4部分中进行研究。我们将时间序列数据和时间轴索引转换为数据框。

-

-

head(dj_vol_df)

-

-

## year value

-

-

-

-

-

-

-

tail(dj_vol_df)

-

-

## year value

-

-

-

-

-

-

基本统计摘要

-

-

## 2007 2008 2009 2010

-

## nobs 2.510000e+02 2.530000e+02 2.520000e+02 2.520000e+02

-

## NAs 0.000000e+00 0.000000e+00 0.000000e+00 0.000000e+00

-

## Minimum 8.640000e+07 6.693000e+07 5.267000e+07 6.840000e+07

-

## Maximum 4.571500e+08 6.749200e+08 6.729500e+08 4.598900e+08

-

## 1. Quartile 2.063000e+08 2.132100e+08 1.961850e+08 1.633400e+08

-

## 3. Quartile 2.727400e+08 3.210100e+08 3.353625e+08 2.219025e+08

-

## Mean 2.449575e+08 2.767164e+08 2.800537e+08 2.017934e+08

-

## Median 2.350900e+08 2.569700e+08 2.443200e+08 1.905050e+08

-

## Sum 6.148432e+10 7.000924e+10 7.057354e+10 5.085193e+10

-

## SE Mean 3.842261e+06 5.965786e+06 7.289666e+06 3.950031e+06

-

## LCL Mean 2.373901e+08 2.649672e+08 2.656970e+08 1.940139e+08

-

## UCL Mean 2.525248e+08 2.884655e+08 2.944104e+08 2.095728e+08

-

## Variance 3.705505e+15 9.004422e+15 1.339109e+16 3.931891e+15

-

## Stdev 6.087286e+07 9.489163e+07 1.157199e+08 6.270480e+07

-

## Skewness 9.422400e-01 1.203283e+00 1.037015e+00 1.452082e+00

-

## Kurtosis 1.482540e+00 2.064821e+00 6.584810e-01 3.214065e+00

-

## 2011 2012 2013 2014

-

## nobs 2.520000e+02 2.500000e+02 2.520000e+02 2.520000e+02

-

## NAs 0.000000e+00 0.000000e+00 0.000000e+00 0.000000e+00

-

## Minimum 8.410000e+06 4.771000e+07 3.364000e+07 4.287000e+07

-

## Maximum 4.799800e+08 4.296100e+08 4.200800e+08 6.554500e+08

-

## 1. Quartile 1.458775e+08 1.107150e+08 9.488000e+07 7.283000e+07

-

## 3. Quartile 1.932400e+08 1.421775e+08 1.297575e+08 9.928000e+07

-

## Mean 1.804133e+08 1.312606e+08 1.184434e+08 9.288516e+07

-

## Median 1.671250e+08 1.251950e+08 1.109250e+08 8.144500e+07

-

## Sum 4.546415e+10 3.281515e+10 2.984773e+10 2.340706e+10

-

## SE Mean 3.897738e+06 2.796503e+06 2.809128e+06 3.282643e+06

-

## LCL Mean 1.727369e+08 1.257528e+08 1.129109e+08 8.642012e+07

-

## UCL Mean 1.880897e+08 1.367684e+08 1.239758e+08 9.935019e+07

-

## Variance 3.828475e+15 1.955108e+15 1.988583e+15 2.715488e+15

-

## Stdev 6.187468e+07 4.421660e+07 4.459353e+07 5.211034e+07

-

## Skewness 1.878239e+00 3.454971e+00 3.551752e+00 6.619268e+00

-

## Kurtosis 5.631080e+00 1.852581e+01 1.900989e+01 5.856136e+01

-

## 2015 2016 2017 2018

-

## nobs 2.520000e+02 2.520000e+02 2.510000e+02 2.510000e+02

-

## NAs 0.000000e+00 0.000000e+00 0.000000e+00 0.000000e+00

-

## Minimum 4.035000e+07 4.589000e+07 1.186100e+08 1.559400e+08

-

## Maximum 3.445600e+08 5.734700e+08 6.357400e+08 9.005100e+08

-

## 1. Quartile 8.775250e+07 8.224250e+07 2.695850e+08 2.819550e+08

-

## 3. Quartile 1.192150e+08 1.203550e+08 3.389950e+08 4.179200e+08

-

## Mean 1.093957e+08 1.172089e+08 3.112396e+08 3.593710e+08

-

## Median 1.021000e+08 9.410500e+07 2.996700e+08 3.414700e+08

-

## Sum 2.756772e+10 2.953664e+10 7.812114e+10 9.020213e+10

-

## SE Mean 2.433611e+06 4.331290e+06 4.376432e+06 6.984484e+06

-

## LCL Mean 1.046028e+08 1.086786e+08 3.026202e+08 3.456151e+08

-

## UCL Mean 1.141886e+08 1.257392e+08 3.198590e+08 3.731270e+08

-

## Variance 1.492461e+15 4.727538e+15 4.807442e+15 1.224454e+16

-

## Stdev 3.863238e+07 6.875709e+07 6.933572e+07 1.106550e+08

-

## Skewness 3.420032e+00 3.046742e+00 1.478708e+00 1.363823e+00

-

## Kurtosis 1.612326e+01 1.122161e+01 3.848619e+00 3.277164e+00

在下文中,我们对上面显示的一些相关指标进行了评论。

平均值

每日交易量具有正平均值的年份是:

-

-

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

所有每日交易量均值按升序排列。

中位数

每日交易量中位数为正的年份是:

-

-

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

所有每日成交量中值均按升序排列。

偏度

每日交易量出现正偏的年份是:

-

-

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

每日交易量偏度值均按升序排列。

-

-

-

## 2007 2009 2008 2018 2010 2017 2011

-

## Skewness 0.94224 1.037015 1.203283 1.363823 1.452082 1.478708 1.878239

-

## 2016 2015 2012 2013 2014

-

## Skewness 3.046742 3.420032 3.454971 3.551752 6.619268

峰度

有正峰度的年份是:

-

-

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

按升序排列。

-

-

## 2009 2007 2008 2010 2018 2017 2011

-

## Kurtosis 0.658481 1.48254 2.064821 3.214065 3.277164 3.848619 5.63108

-

## 2016 2015 2012 2013 2014

-

## Kurtosis 11.22161 16.12326 18.52581 19.00989 58.56136

箱形图

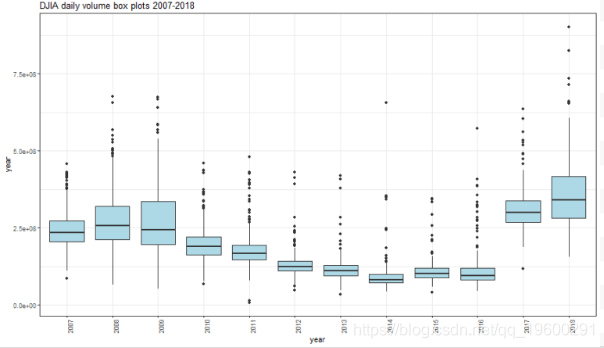

从2010年开始交易量开始下降,2017年出现了显着增长。2018年的交易量甚至超过了2017年和其他年份。

密度图

shapiro检验

正态分布的零假设被拒绝。

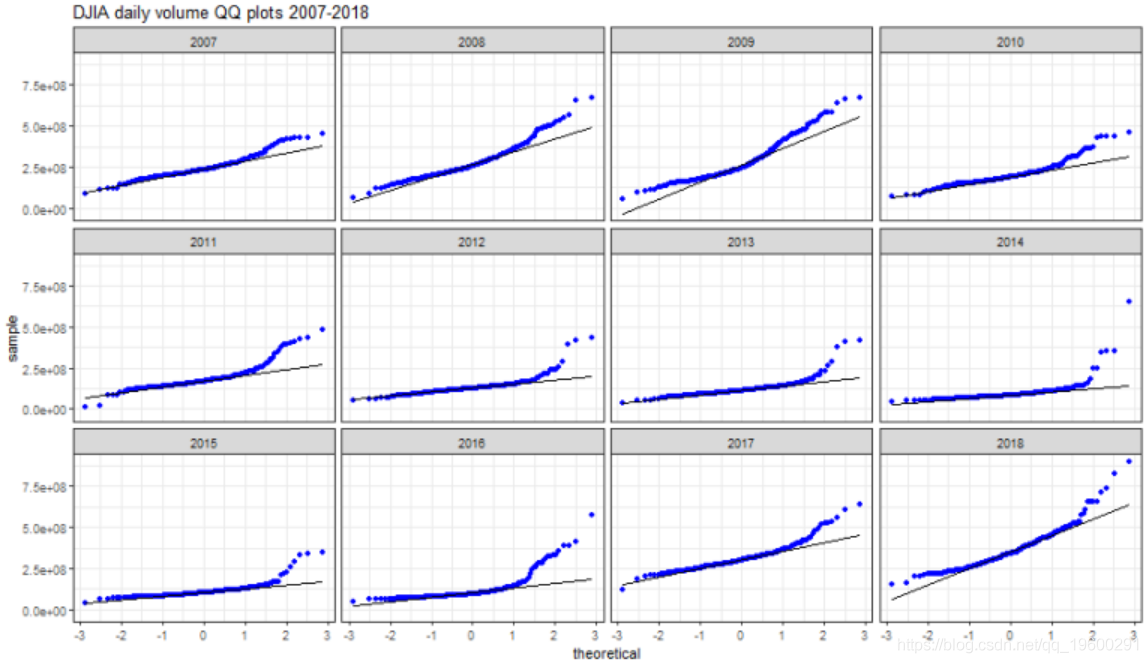

QQ图

QQplots直观地确认了每日交易量分布的非正态情况。

每日交易量对数比率探索性分析

与对数收益类似,我们可以将交易量对数比率定义为

vt:= ln(Vt/Vt−1)

我们可以通过PerformanceAnalytics包中的CalculateReturns对其进行计算并将其绘制出来。

plot(vol_log_ratio)

将交易量对数比率时间序列数据和时间轴索引映射到数据框。

-

head(dvol_df)

-

-

## year value

-

-

-

-

-

-

-

tail(vol_df)

-

-

## year value

-

-

-

-

-

-

基本统计摘要

-

-

## 2007 2008 2009 2010 2011

-

## nobs 250.000000 253.000000 252.000000 252.000000 252.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -1.606192 -1.122526 -1.071225 -1.050181 -2.301514

-

## Maximum 0.775961 0.724762 0.881352 1.041216 2.441882

-

## 1. Quartile -0.123124 -0.128815 -0.162191 -0.170486 -0.157758

-

## 3. Quartile 0.130056 0.145512 0.169233 0.179903 0.137108

-

## Mean -0.002685 0.001203 -0.001973 -0.001550 0.000140

-

## Median -0.010972 0.002222 -0.031748 -0.004217 -0.012839

-

## Sum -0.671142 0.304462 -0.497073 -0.390677 0.035162

-

## SE Mean 0.016984 0.016196 0.017618 0.019318 0.026038

-

## LCL Mean -0.036135 -0.030693 -0.036670 -0.039596 -0.051141

-

## UCL Mean 0.030766 0.033100 0.032725 0.036495 0.051420

-

## Variance 0.072112 0.066364 0.078219 0.094041 0.170850

-

## Stdev 0.268536 0.257612 0.279677 0.306661 0.413341

-

## Skewness -0.802037 -0.632586 0.066535 -0.150523 0.407226

-

## Kurtosis 5.345212 2.616615 1.500979 1.353797 14.554642

-

## 2012 2013 2014 2015 2016

-

## nobs 250.000000 252.000000 252.000000 252.000000 252.000000

-

## NAs 0.000000 0.000000 0.000000 0.000000 0.000000

-

## Minimum -2.158960 -1.386215 -2.110572 -1.326016 -1.336471

-

## Maximum 1.292956 1.245202 2.008667 1.130289 1.319713

-

## 1. Quartile -0.152899 -0.145444 -0.144280 -0.143969 -0.134011

-

## 3. Quartile 0.144257 0.149787 0.134198 0.150003 0.141287

-

## Mean 0.001642 -0.002442 0.000200 0.000488 0.004228

-

## Median -0.000010 -0.004922 0.013460 0.004112 -0.002044

-

## Sum 0.410521 -0.615419 0.050506 0.123080 1.065480

-

## SE Mean 0.021293 0.019799 0.023514 0.019010 0.019089

-

## LCL Mean -0.040295 -0.041435 -0.046110 -0.036952 -0.033367

-

## UCL Mean 0.043579 0.036551 0.046510 0.037929 0.041823

-

## Variance 0.113345 0.098784 0.139334 0.091071 0.091826

-

## Stdev 0.336667 0.314299 0.373274 0.301780 0.303028

-

## Skewness -0.878227 -0.297951 -0.209417 -0.285918 0.083826

-

## Kurtosis 8.115847 4.681120 9.850061 4.754926 4.647785

-

## 2017 2018

-

## nobs 251.000000 251.000000

-

## NAs 0.000000 0.000000

-

## Minimum -0.817978 -1.071499

-

## Maximum 0.915599 0.926101

-

## 1. Quartile -0.112190 -0.119086

-

## 3. Quartile 0.110989 0.112424

-

## Mean -0.000017 0.000257

-

## Median -0.006322 0.003987

-

## Sum -0.004238 0.064605

-

## SE Mean 0.013446 0.014180

-

## LCL Mean -0.026500 -0.027671

-

## UCL Mean 0.026466 0.028185

-

## Variance 0.045383 0.050471

-

## Stdev 0.213032 0.224658

-

## Skewness 0.088511 -0.281007

-

## Kurtosis 3.411036 4.335748

在下文中,我们对一些相关的上述指标进行了具体评论。

平均值

每日交易量对数比率具有正平均值的年份是:

-

-

## [1] "2008" "2011" "2012" "2014" "2015" "2016" "2018"

所有每日成交量比率的平均值均按升序排列。

-

## 2007 2013 2009 2010 2017 2011 2014

-

## Mean -0.002685 -0.002442 -0.001973 -0.00155 -1.7e-05 0.00014 2e-04

-

## 2018 2015 2008 2012 2016

-

## Mean 0.000257 0.000488 0.001203 0.001642 0.004228

中位数

每日交易量对数比率具有正中位数的年份是:

## [1] "2008" "2014" "2015" "2018"道琼斯所有每日成交量比率的中位数均按升序排列。

-

## 2009 2011 2007 2017 2013 2010

-

## Median -0.031748 -0.012839 -0.010972 -0.006322 -0.004922 -0.004217

-

## 2016 2012 2008 2018 2015 2014

-

## Median -0.002044 -1e-05 0.002222 0.003987 0.004112 0.01346

偏度

每日成交量比率具有正偏的年份是:

## [1] "2009" "2011" "2016" "2017"所有每日成交量比率的平均值均按升序排列。

-

## 2012 2007 2008 2013 2015 2018

-

## Skewness -0.878227 -0.802037 -0.632586 -0.297951 -0.285918 -0.281007

-

## 2014 2010 2009 2016 2017 2011

-

## Skewness -0.209417 -0.150523 0.066535 0.083826 0.088511 0.407226

峰度

有正峰度的年份是:

-

## [1] "2007" "2008" "2009" "2010" "2011" "2012" "2013" "2014" "2015" "2016"

-

## [11] "2017" "2018"

均按升序排列。

-

## 2010 2009 2008 2017 2018 2016 2013

-

## Kurtosis 1.353797 1.500979 2.616615 3.411036 4.335748 4.647785 4.68112

-

## 2015 2007 2012 2014 2011

-

## Kurtosis 4.754926 5.345212 8.115847 9.850061 14.55464

箱形图

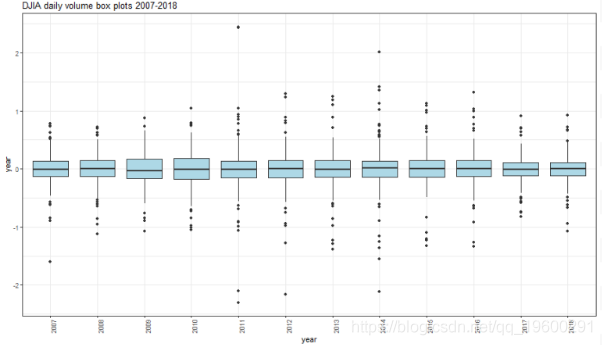

可以在2011、2014和2016年发现正的极端值。在2007、2011、2012、2014年可以发现负的极端值。

密度图

shapiro检验

基于报告的p值,我们可以拒绝所有正态分布的零假设。

QQ图

在所有报告的年份都可以发现偏离正态状态。

对数收益率GARCH模型

我将为工业平均指数(DJIA)的每日对数收益率建立一个ARMA-GARCH模型。

这是工业平均指数每日对数收益的图。

plot(ret)

离群值检测

Performance Analytics程序包中的Return.clean函数能够清除异常值。在下面,我们将原始时间序列与调整离群值后的进行比较。

clean(ret, "boudt")

作为对波动率评估的更为保守的方法,本文将以原始时间序列进行分析。

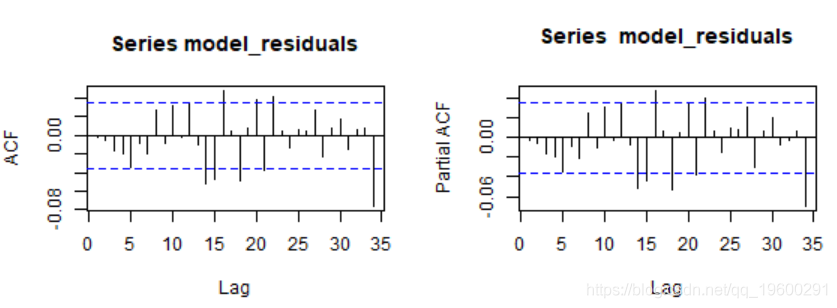

相关图

以下是自相关和偏相关图。

acf(ret)

pacf(dj_ret)

上面的相关图表明p和q> 0的一些ARMA(p,q)模型。将在本分析的该范围内对此进行验证。

单位根检验

我们运行Augmented Dickey-Fuller检验。

-

-

##

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

基于报告的检验统计数据与临界值的比较,我们拒绝单位根存在的零假设。

ARMA模型

现在,我们确定时间序列的ARMA结构,以便对结果残差进行ARCH效应检验。ACF和PACF系数拖尾表明存在ARMA(2,2)。我们利用auto.arima()函数开始构建。

建议使用ARMA(2,4)模型。但是,ma3系数在统计上并不显着,进一步通过以下方法验证:

因此,我们将MA阶q <= 2作为约束。

现在,所有系数都具有统计意义。

使用ARMA(2,1)和ARMA(1,2)进行的进一步验证得出的AIC值高于ARMA(2,2)。因此,ARMA(2,2)是更可取的。这是结果。

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

coeftest(auto_model3)

-

-

##

-

-

-

-

-

-

-

-

所有系数均具有统计学意义。

-

-

## ARIMA(1,0,2) with zero mean

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

coeftest(auto_model4)

-

-

##

-

-

-

-

-

-

-

-

所有系数均具有统计学意义。此外,我们使用TSA软件包报告中的eacf()函数。

以“ O”为顶点的左上三角形位于(p,q)= {(1,2 ,,(2,2),(1,3)}}内,它表示一组潜在候选对象(p,q)值。ARMA(1,2)模型已经过验证。ARMA(2,2)已经是候选模型。让我们验证ARMA(1,3)。

-

-

-

-

-

-

-

-

-

coeftest(arima_model5)

-

-

##

-

-

-

-

-

-

-

-

-

只有一个系数具有统计意义。

结论是,我们选择ARMA(2,2)作为均值模型。现在,我们可以继续进行ARCH效果检验。

ARCH效应检验

现在,我们可以检验模型残差上是否存在ARCH效应。如果ARCH效应对于我们的时间序列的残差在统计上显着,则需要GARCH模型。

-

-

## ARCH LM-test; Null hypothesis: no ARCH effects

-

-

-

基于报告的p值,我们拒绝没有ARCH效应的原假设。

让我们看一下残差相关图。

条件波动率

条件均值和方差定义为:

μt:= E(rt | Ft-1)σt2:= Var(rt | Ft-1)= E [(rt-μt)2 | Ft-1]

条件波动率可以计算为条件方差的平方根。

eGARCH模型

将sGARCH作为方差模型的尝试未获得具有统计显着性系数的结果。而指数GARCH(eGARCH)方差模型能够捕获波动率内的不对称性。要检查DJIA对数收益率内的不对称性,显示汇总统计数据和密度图。

负偏度值确认分布内不对称性的存在。

这给出了密度图。

我们继续提出eGARCH模型作为方差模型(针对条件方差)。更准确地说,我们将使用ARMA(2,2)作为均值模型,指数GARCH(1,1)作为方差模型对ARMA-GARCH进行建模。

在此之前,我们进一步强调ARMA(0,0)在这种情况下不令人满意。ARMA-GARCH:ARMA(0,0)+ eGARCH(1,1)

所有系数均具有统计学意义。但是,根据以上报告的p值的标准化残差加权Ljung-Box检验,我们确认该模型无法捕获所有ARCH效果(我们拒绝了残差内无相关性的零假设) )。

作为结论,我们通过在下面所示的GARCH拟合中指定ARMA(2,2)作为均值模型来继续进行。

ARMA-GARCH:ARMA(2,2)+ eGARCH(1,1)

所有系数均具有统计学意义。在标准化残差或标准化平方残差内未发现相关性。模型正确捕获所有ARCH效果。然而:

*对于某些模型参数,Nyblom稳定性检验无效假设认为模型参数随时间是恒定的

*正偏差为零的假设在5%的显着性水平上被拒绝;这种检验着重于正面冲击的影响

*拒绝了标准化残差的经验和理论分布相同的Pearson拟合优度检验原假设

注意:ARMA(1,2)+ eGARCH(1,1)拟合还提供统计上显着的系数,标准化残差内没有相关性,标准化平方残差内没有相关性,并且正确捕获了所有ARCH效应。但是,偏差检验在5%时不如ARMA(2,2)+ eGARCH(1,1)模型令人满意。

进一步显示诊断图。

我们用平均模型拟合(红线)和条件波动率(蓝线)显示了原始的对数收益时间序列。

-

-

p <- addSeries(mean_model_fit, col = 'red', on = 1)

-

p <- addSeries(cond_volatility, col = 'blue', on = 1)

-

p

模型方程式

结合ARMA(2,2)和eGARCH模型,我们可以:

yt − ϕ1yt−1 − ϕ2yt−2 = ϕ0 + ut + θ1ut−1 +θ2ut-2ut= σtϵt,ϵt = N(0,1)ln(σt2)=ω+ ∑j = 1q(αjϵt−j2 +γ (ϵt−j–E | ϵt−j |))+ ∑i =1pβiln(σt−12)

使用模型结果系数,结果如下。

yt +0.476 yt-1 +0.575 yt-2 = ut +0.429 ut-1 +0.563 ut-2ut = σtϵt,ϵt = N(0,1)ln(σt2)= -0.313 -0.174ϵt-12 +0.189( ϵt−1–E | ϵt−1 |))+ 0.966 ln(σt−12)

波动率分析

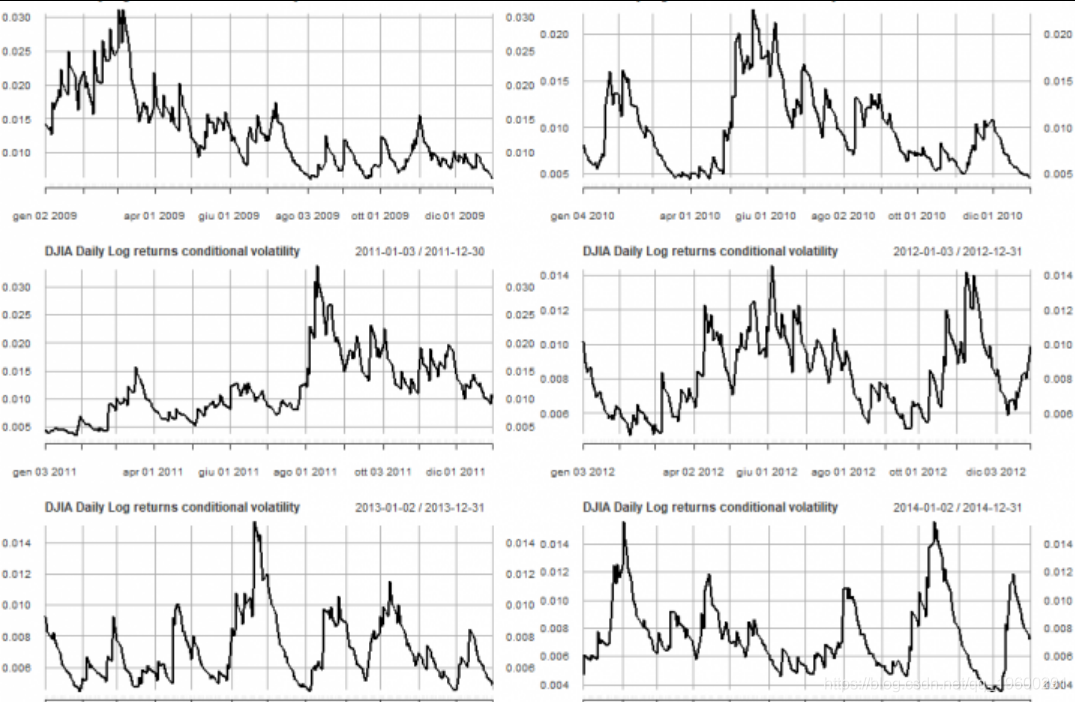

这是由ARMA(2,2)+ eGARCH(1,1)模型得出的条件波动图。

plot(cond_volatility)

显示了年条件波动率的线线图。

-

-

pl <- lapply(2007:2018, function(x) { plot(cond_volatility[as.character(x)])

-

pl

显示了按年列出的条件波动率箱图。

2008年之后,日波动率基本趋于下降。在2017年,波动率低于其他任何年。不同的是,与2017年相比,我们在2018年的波动性显着增加。

最受欢迎的见解

1.HAR-RV-J与递归神经网络(RNN)混合模型预测和交易大型股票指数的高频波动率

2.R语言中基于混合数据抽样(MIDAS)回归的HAR-RV模型预测GDP增长

4.R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测