拓端tecdat|WINBUGS对随机波动率模型进行贝叶斯估计与比较

现有的有关财务模型的大多数文献都假设资产的波动性是恒定的。然而,这种假设忽略了波动聚类,高峰,厚尾,波动性和均值回复的实际市场回报的特点,不能用恒定的波动模型。资产存在市场制度下,其波动性在不同时间段内会发生显着变化。在2007 - 2008年金融危机是市场波动时期的好例子。

因此,Black Scholes模型的自然扩展是考虑非恒定波动率。史蒂文·赫斯顿(Steven Heston)提出了一个模型,该模型不仅考虑了随时间变化的波动性,而且还引入了随机(即不确定性)成分。这是著名的Heston随机波动率模型。

数学模型

Black Scholes模型使用具有几何布朗运动的随机微分方程对资产路径的动力学建模。它由下式给出:

![]()

St 是相关资产当时的价格, μ 是资产的(恒定)漂移, σ 是证券的(恒定)波动率 dWt 是一个Weiner过程(即随机游走)。

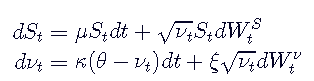

Heston模型通过引入第二个随机微分方程来扩展此范围,以表示期权在整个有效期内基础波动率的“路径”。方差的SDE由Cox-Ingersoll-Ross过程给出:

- μ是资产的漂移

- θ即长期平均价格差异

- κ 是的均值回复率 νt 到长期平均水平 θ

- ξ 是“ vol of vol”,即 νt方差

所有参数都不具有任何时间依赖性。

为了 νt>0,必须满足Feller条件:

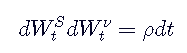

此外,该模型要求构成随机性的两个独立的Weiner过程实际上是相关的,具有瞬时常数相关

实证说明

数据

在本节中,我们将介绍的模型与实际财务时间序列数据相匹配。从1994年1月到2003年12月,所使用的数据是每周519次澳大利亚元和新西兰元的平均修正对数回报率。这两个系列的选择是因为这两个经济体彼此紧密相连,因此事先预计两种汇率之间的依赖性很强。这两个系列在图中绘制,其中回报和波动率的交叉依赖性确实显得很强。

澳元和新西兰元/美元汇率回报的时间序列图。

结果

我们报告前六个模型的后验分布的平均值,标准误差和95%可信区间以及最后三个模型的后验分布,以及为九个中的每一个生成100次迭代的计算时间。

模型(AFactor-t-MSV)中d,μ和φ 的边际分布的曲线图和密度估计值。

σ的边缘分布的密度估计η,σ ε1 ,和σ ε2在模型(AFactor MSV)。

ν的边缘分布的密度估计1,ν 2,和ω在模型(AFactor MSV)。

所有模型的DIC

为了理解含义,我们获得了模型(AFactor-t-MSV)和模型(DC-MSV)的波动率和相关性的平滑估计。

结论

在本文中,我们提出通过WinBUGS使用贝叶斯MCMC技术估计和比较多变量SV模型。MCMC是一种功能强大的方法,与其他方法相比具有许多优势。不幸的是,编写用于估计多变量SV模型的第一个MCMC程序并不容易,并且比较替代的多变量SV规范在计算上是昂贵的。WinBUGS强加了一个简短而敏锐的学习曲线。在双变量设置中,我们表明其实现简单且计算速度相当快。此外,处理丰富的规格也非常灵活。然而,由于WinBUGS提供单动Gibbs采样算法,正如人们所预料的那样,我们发现混合通常很慢,因此需要长采样。

参考文献

1.HAR-RV-J与递归神经网络(RNN)混合模型预测和交易大型股票指数的高频波动率

2.WinBUGS对多元随机波动率模型:贝叶斯估计与模型比较

4.R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测

8.R语言随机搜索变量选择SSVS估计贝叶斯向量自回归(BVAR)模型

9.R语言对S&P500股票指数进行ARIMA + GARCH交易策略