拓端tecdat|R语言编程指导通过伽玛与对数正态分布假设下的广义线性模型对大额索赔进行评估预测

原文链接:http://tecdat.cn/?p=13944

我们已经很自然地认为,不仅可以用一些协变量来解释单个索赔的频率,而且可以用单个成本来解释。

当然,在考虑到

通常用来模拟成本的族是Gamma分布或逆高斯分布或对数正态分布(它不在指数族中,但是可以假设成本的对数可以用高斯分布建模)。在这里仅考虑一个协变量,例如汽车的寿命,以及两个不同的模型:一个Gamma模型和一个对数正态模型。

对于Gamma回归,这是一个简单的GLM,因此并不困难。对于对数正态分布,应该记住对数正态分布的期望值不是基础高斯分布的指数。应该进行更正,以便在这里获得平均费用的无偏估算,

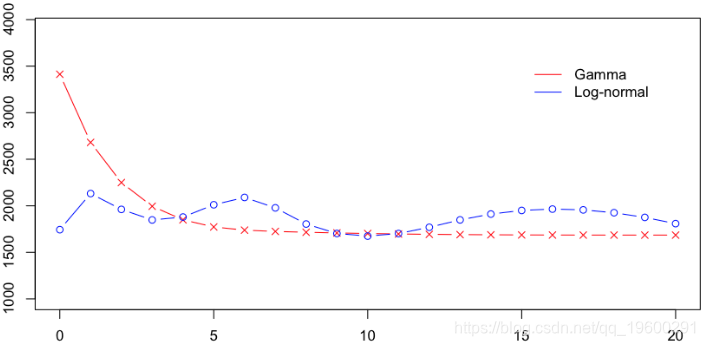

我们可以在一张图上绘制这两个预测,

也可以使用样条曲线,因为年龄没有可能以可乘的方式出现在这里

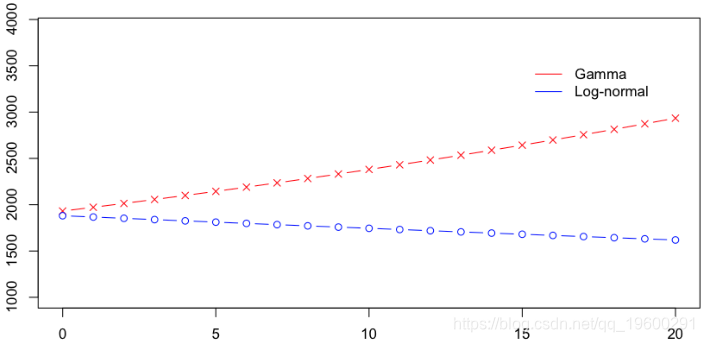

在这里,两个模型非常接近。但是,Gamma模型对大额索赔可能非常敏感。另一方面,通过对数正态模型的对数转换,可以看出该模型对大额索赔不太敏感。实际上,如果我使用完整的数据集,则回归如下:

即,具有对数正态分布的平均成本随着汽车的使用年限而降低,而随着Gamma模型的增长而增加。

一名年轻司机带着一辆13岁的汽车索赔400万美元。这是Gamma回归的异常值,显然会影响估计值(如果只有第二个,则第二大)。由于大额索赔对平均成本的估算有明显影响,因此自然的想法可能是删除那些大额索赔。或者也许将它们视为与正常索赔不同:正常索赔可以通过一些协变量来解释,但也许这些大索赔不仅应在其自己的类别内,而且应在投资组合中的所有被保险人内共享。为了使这个想法正式化,我们可以写

蓝色部分与正常大小的声明相关联,而大号部分对应于红色部分。然后,有可能进行三种回归:一个针对正常大小的索赔,一个针对大的索赔,以及一项针对具有大索赔的指标(假设发生索赔)。大笔索款超过10,000美元

在我们的数据集中占2%的索赔。我们可以进行3组回归,并根据汽车的寿命进行平滑回归。第一个模拟大额索赔个人成本的模型,

第二个模型正常索赔个人成本,

最后,考虑到发生了索赔,提出了第三种索赔的可能性

在下图上,我们绘制了

在这里,将Gamma回归(包括样条曲线)作为平均成本,而逻辑回归(也包括样条曲线)被视为对概率进行建模。

应进行调整以获得足够的溢价水平。即

更进一步,可能还可以假设,不仅索赔的大小(假设索赔额很大)不是任何协变量的函数,而且拥有极大索赔的可能性 也不是。

从第一部分开始,我们已经看到了所考虑的分布对预测有影响,在第二部分中,我们已经看到了大额索赔的定义(以及如何处理它们)也有影响。很明显,精算师在进行利率评估时具有一定的杠杆作用。