[饭想]可转债市场的发展趋势

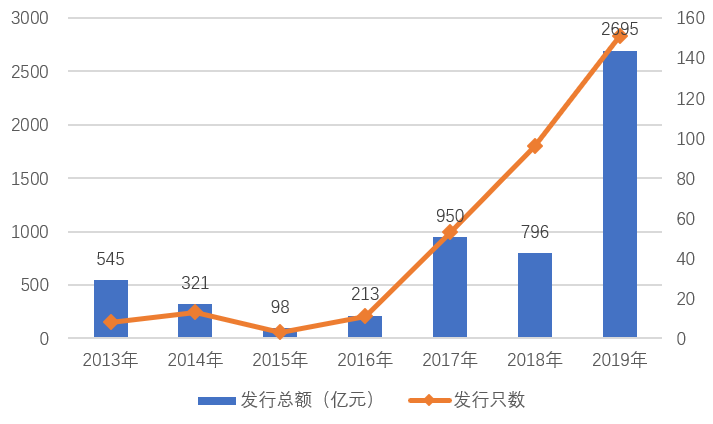

2019年可转债市场迎来了一波快速发展。全年发行可转债只数151,发行总额2696亿元,几乎达到2013年至2018年可转债发行的总量。根据统计,2019年12月共有32只可转债发行,创下历年月度发行数量最高。2020年1月,在春节以及冠状病毒疫情传播的背景下,仍有11只共159亿规模的可转债发行。可转债市场规模高速增长的势头有望继续保持。

图 2013年以来可转债发行情况

一级市场加速发行的同时,可转债市场价格也显著增长。2019年,中证转债指数(000832.CSI)从279.61点到349.91点,涨幅高达25%。可转债兼具债券和股票权证的双重性质,既有债券部分的收益确定性,又有权益部分的增值潜力,此外从市场实践情况来看,可转债申购具有高中签率、高首发溢价、中签后缴款的特点,因此受到了部分投资者的青睐。

这篇文章只是想总结一下可转债市场的发展趋势。

市场发展潜力

可转债发行规模大增的背后有几方面的原因。首先是政策制度方面,2017年2月证监会出台了新的再融资规则,收紧定向增发规模、限制再融资频率,引导再融资结构改善;同年5月,减持新规也正式出台,它封堵了大股东、董监高减持的漏洞,也对参与定增的机构减持进行了限制。以上政策收紧了定增融资,使得发行可转债融资更具吸引力。其次是市场环境方面,2019年股票和债券市场的发行规模均有显著提升,其中债券市场发行共计45.18万亿,股票市场IPO公司数量203家,募集资金2532亿元,宽松环境下可转债发行也相对容易。最后是在结构方面,银行机构发行可转债贡献了主要力量——2696亿的可转债发行总规模中,四只银行转债的发行规模即有1360亿。

市场改革与企业融资需求或将在未来继续推动可转债市场的扩张。2019年以科创板启动为标志,我国开启一轮资本市场注册制改革,将释放一批科技创新型企业的上市融资需求。同时,随着中国金融市场对外开放,国外资金被中国回报率相对较高的债券资产吸引,对降低债务融资成本有一定的推动作用。企业方面,随着对发行可转债融资模式的逐渐了解,券商金融机构承销服务流程的日趋成熟,可转债发行愈来愈受到融资人的认可。尤其对于银行类金融机构,可转债提供了成本低于金融债、融资规模较大、对二级市场股票价格影响较小的补充核心一级资本的工具。

两方面因素或将制约可转债市场的未来发展。一是2019年11月,证监会对上市公司再融资办法进行了修改,对定向增发融资有所放松,或将对可转债发行需求有挤出效应。二是从与国外可转债市场的对比来看,我国可转债市场已初具规模。全球最大的可转债市场在美国,根据SIFMA的数据,2018年美国可转换债券发行占债券发行总规模的比重约0.52%,我国国内该比例约0.59%。

作为融资工具的特点

可转债作为融资工具具有以下方面的优点:

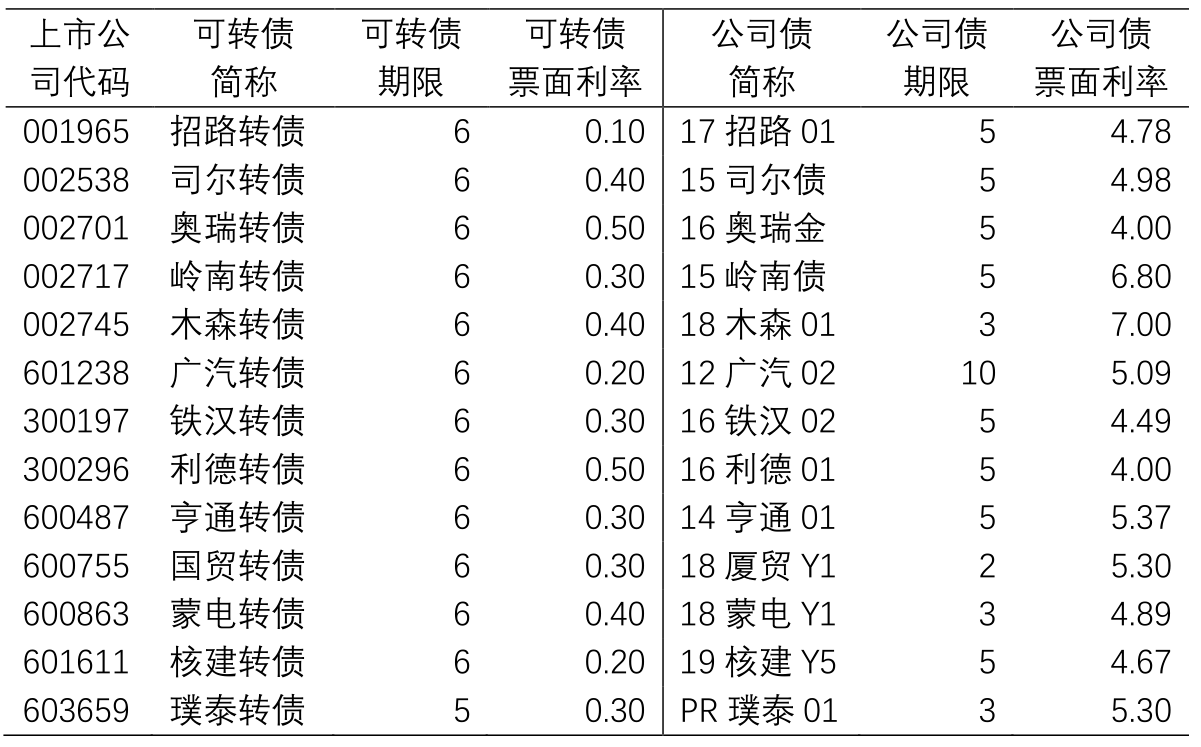

(1)相对普通债券和贷款,可转债的融资成本(票面利率)低。通过截取同时有可转债和公司债存续上市公司的相应债券的票面利率数据,可以看出可转债的票面利率远低于公司债——公司债利率普遍处于4-6%区间,而可转债的票面利率不超过0.5%。虽然可转债的票面利率随时间有结构性的提升,但第五年票面利率一般仍在2%以下。

表 可转债与公司债利率对比

(2)相对定向增发、非公开发行等股权融资,可转债对股权和每股盈利的稀释效应比较缓和。一般可转债发行6个月后进入转股期,就可以开始转股。自愿转股终止日期一般延续到可转债到期日期的前一天。从市场上转股的实际情况看,即使正股价格超过转股价格,由于部分投资者对正股价格波动性有上涨的预期,会选择不进行转股的操作。因此可转债不会带来公司股权结构大幅度的变动。

(3)结构灵活,可根据自身需求和市场情况量身定做。可转债条款包括利率条款、转股条款、重设条款、赎回条款和回售条款等,融资企业可以进行相应配置。例如企业为防止股价大幅上涨、可转债大量转股导致股权稀释,可在赎回条款中设置赎回触发比例,以债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。

同时,由于可转债的品种特性,这种方式融资也存在两点主要缺点:

(1)在股价上升期,发行股票进行融资比发行可转债更为直接。因为权益价值估值较高的情况下可转债更多体现为股权性质,以可转债方式融资的估值略低于股票发行融资,且会受到转股条款、投资者认可程度等多方面的约束。

(2)由于可转债的结构灵活,其现金流的不确定性较一般融资工具要高,不便于融资方进行资金规划和管理。例如如果正股价格大幅下调导致触发回售条款,融资方需准备相应的赎回款,或许会造成短期现金流的紧张。

作为投资工具的特点

可转债作为投资工具具有以下特点:

(1)兼具债券和权益性质,收益有基本保障也有上升空间。这是可转债的基本特性,根据正股价格和转股价格之间的价格差距水平,呈现不同的特性。当正股价格低于转股价格,可转债表现为债券性质,投资者可持有至到期等待赎回。当正股价格高于转股价格,可转债表现为股权性质,投资者可将可转债转为股票份额并在市场中售出。

(2)可转债合同中的下修条款和回售条款使得其结构有别于“债券+股票期权”的简单组合。从可转股的期限来说,可转债内嵌的期权接近于美式期权。下修条款使其行权价格会因正股价格下降而下调,回售条款则赋予可转债持有人在正股价格持续低于转股价格的情况下回售手中债券的权力。这些条款有利于保障投资者权益,也使得定价难度提高。

(3)中国可转债有全面的反摊薄条款,可保障投资人的利益。在公司股价因分红派息、配股、送股等原因摊薄时,根据反摊薄条款可转债的转股价格会进行相应调整,可保障投资者权益。

(4)作为交易品种,可转债有不缴纳印花税、佣金成本低廉、可以日内回转做T+0交易等特点。作为债券品种,可转债是一个小众市场,成交并不活跃,以上特性可在一定程度上缓解其流动性不足的问题。

(5)一些可转债的市场价格较低,具有很好的投资价值。仅从新上市可转债的价格涨跌情况来看,根据统计,2019年上市的106只公募可转债的上市首日收盘涨跌幅平均为9.44%,上市首周涨跌幅平均为9.67%,上市首月平均涨跌幅10.45%。从投机的角度,申购可转债并在上市首日售出的性价比最高。上市后价格上涨的同时,可转债的申购中签率也相对较高,2019年公募可转债的中签率平均达0.1166%,中签率最高的如佳都转债,网上中签率高达2.3503%。

金融机构可转债业务格局

从业务模式来看,证券公司可为有意向发行可转债的企业提供投行承销服务,证券公司与基金公司可通过资管产品或自营交易投资于可转债品种。

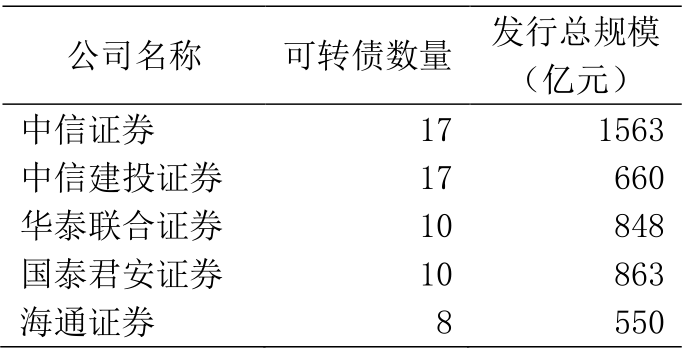

从可转债投行服务的业务格局看,中信证券和中信建投证券的市占率最高,2019年服务项目数量各17项(包括联合主承销项目),其次是华泰联合证券、国泰君安证券和海通证券,2019年可转债主承销项目数量分别为10项、10项、8项。可转债项目承销保荐费用的中位数在1000万元水平,规模最大的项目——浦发转债,其承销保荐费用达8000万元。

表 2019年可转债代表性主承销商

从可转债持有人的情况来看,除企业和个人自持以外,证券公司自营部、资管产品以及信托公司是可转债市场的主要投资者。尤其基金公司对可转债的持有最多,根据基金最新年报中披露的信息,平均每只可转债有60家基金持有,平均持有量2.95亿元,持有量占可转债存量比重的中位数为10.8%。一些热门可转债的基金持有比例在30%以上,最典型的寒锐转债甚至达到87%。

可转债投资策略

可转债投资策略主要有四种:

(1)价格趋势策略。即买入并持有可转债,待债券价格上升后售出获利。可转债价格的上涨主要有两种驱动因素,一是正股价格上涨,二是正股价格的波动性上涨。交易层面,需注意避免正股价格触及可转债的赎回比率,该种情况下融资方有权按照债券利率赎回可转债。

(2)申购套利策略。如前文所述,当前可转债市场新发行债券有普遍高于9%的套利空间,可进行新债申购,中签后首发日出售。可提前在账户中持有正股股票,利用配债权提高申购中签率。这一策略的风险主要是发行定价过高或市场情绪较低导致的破发。

(3)转股套利策略。在可转债转股价值相对正股有折价的条件下,在T+0交易日买入可转债并申请转股,T+1交易日卖出转股股份赚取价差。这种策略的前提一是可转债处于自愿转股期间,二是转股溢价率为负。这种策略且假设股票价格在短期内具有较高连续性。如果T+1交易日股票价格大幅下跌,则该策略会导致亏损。

(4)转股价格下修套利策略。当正股股价低迷时,基于可转债发行人促进转股的动力,就有可能提出可转债下修转股价议案。如果转股价下修成功,则提高了可转债的转股价值,可转债的价格一般也会随着上升。这种策略的风险是下修提议未获得通过或下修幅度不到位导致造成损失。