Python计算期权隐含波动率

更多精彩内容,欢迎关注公众号:数量技术宅,也可添加技术宅个人微信号:sljsz01,与我交流。

Black-Scholes 将期权价格描述为标的价格、行权价、无风险利率、到期时间和波动性的函数。

在本文中,我们使用的波动率值是对未来已实现价格波动率的估计。

鉴于股票价格、行权价、无风险利率和到期时间都是已知且容易找到的,我们实际上可以将市场上的期权价格视为 σ 的函数。

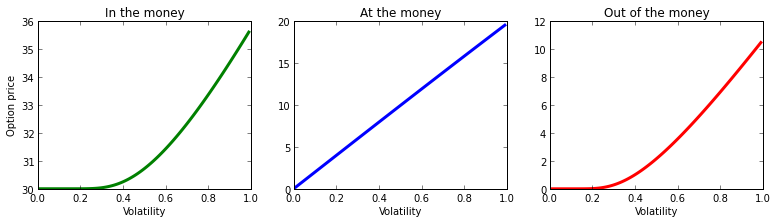

期权的价格在 σ 中单调增加,这意味着随着波动性的增加,期权的价值也会增加,如下图所示。

当价格等于期权行权价时,其结果是线性的(中间图)。而当行权价高于或低于当前价格时(左右图),波动性的增加也会对期权价格产生积极影响。

寻找市场隐含波动率

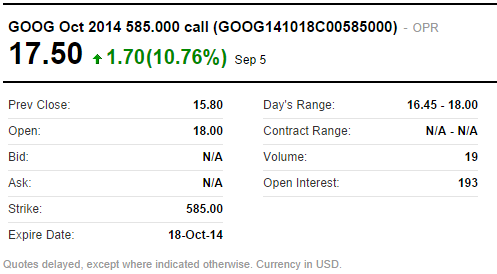

以下是 GOOG 的看涨期权报价,其行使价为 585.00,到期日为 2014 年 10 月 18 日。最后交易价格为 17.50 美元。

从目前收集到的数据中,我们可以看到:

V=BS(S,K,r,T,σ)

$17.50=BS(586.08,585.00,0.0002,0.10958....,σ)

虽然上述方法可行,但它相当不精确。 我们可以做的是使用求根方法,如二分法或牛顿法。

牛顿法

牛顿法是一种寻找函数根的提高近似值的方法。通过隐含波动率,我们试图找出使我们的期权价格尽可能接近 8.50 美元的 σ 值。

这里,我们的 f(x) 函数是期权定价的 Black-Scholes 方程:

Vmodel=f(x)=BS(σ)

那么让我们在python中实现牛顿的方法:

def find_vol(target_value, call_put, S, K, T, r):

MAX_ITERATIONS = 100

PRECISION = 1.0e-5

sigma = 0.5

for i in xrange(0, MAX_ITERATIONS):

price = bs_price(call_put, S, K, T, r, sigma)

vega = bs_vega(call_put, S, K, T, r, sigma)

price = price

diff = target_value - price # 我们的根

print i, sigma, diff

if (abs(diff) < PRECISION):

return sigma

sigma = sigma + diff/vega # f(x) / f'(x)

# 未找到值,返回迄今为止的最佳猜测

return sigma

这里,我们将精度设置为 1e-5 (0.00001),并且我们不会执行超过 100 次的猜测。

我们还需要两个计算Black-Scholes公式的函数,bs_price 和 bs_vega:

n = norm.pdf

N = norm.cdf

def bs_price(cp_flag,S,K,T,r,v,q=0.0):

d1 = (log(S/K)+(r+v*v/2.)*T)/(v*sqrt(T))

d2 = d1-v*sqrt(T)

if cp_flag == 'c':

price = S*exp(-q*T)*N(d1)-K*exp(-r*T)*N(d2)

else:

price = K*exp(-r*T)*N(-d2)-S*exp(-q*T)*N(-d1)

return price

def bs_vega(cp_flag,S,K,T,r,v,q=0.0):

d1 = (log(S/K)+(r+v*v/2.)*T)/(v*sqrt(T))

return S * sqrt(T)*n(d1)

让我们尝试找出上面报价的隐含波动率:

V_market = 17.5

K = 585

T = (datetime.date(2014,10,18) - datetime.date(2014,9,8)).days / 365.

S = 586.08

r = 0.0002

cp = 'c' # 看涨期权

implied_vol = find_vol(V_market, cp, S, K, T, r)

print 'Implied vol: %.2f%%' % (implied_vol * 100)

print 'Market price = %.2f' % V_market

print 'Model price = %.2f' % bs_price(cp, S, K, T, r, implied_vol)

运行Python代码,得到结果:

Implied vol: 21.92%

Market price = 17.50

Model price = 17.50

到这里,我们已经成功计算了上述期权的隐含波动率。 2014 年 10 月 18 日到期的 585 美元看涨期权的隐含波动率为 21.92%。

往期干货分享推荐阅读

Omega System Trading and Development Club内部分享策略Easylanguage源码

【数量技术宅|量化投资策略系列分享】基于指数移动平均的股指期货交易策略

AMA指标原作者Perry Kaufman 100+套交易策略源码分享

【数量技术宅|金融数据系列分享】套利策略的价差序列计算,恐怕没有你想的那么简单

【数量技术宅|量化投资策略系列分享】成熟交易者期货持仓跟随策略

【数量技术宅|金融数据分析系列分享】为什么中证500(IC)是最适合长期做多的指数

商品现货数据不好拿?商品季节性难跟踪?一键解决没烦恼的Python爬虫分享

【数量技术宅|金融数据分析系列分享】如何正确抄底商品期货、大宗商品

浙公网安备 33010602011771号

浙公网安备 33010602011771号