理财的方法

什么是资产 (想成为富人,你得攒资产)

1、能够为我们“生钱”的就是资产。 例如股票、基金、房地产、理财产品等

2、不能“生钱”的就不是资产,例如:我们花钱去买烟抽,这就是消费,抽完烟这笔钱就不复存在了

3、现金不是资产,因为它不能再生钱

财务自由

通俗地说我们可以不必为钱发愁,同时又有足够多的时间来做自己想做的事情。(当我们积累了足够多能够“钱生钱”的资产)

1、首先要有本金(工资是我们普通人的本金)

能产生现金流的资产和不能产生现金流的资产

能产生的XJL:如债券、股票、房地产(可以收租金)、银行理财、P2P理财等

不能的XJL:如明朝的玉佩、字画、家具,放到今天它本身也不会产生现金流。再例如贵金属、古董、艺术品、矿山等

所有不能产生现金流的资产,价格都是由供求关系决定的

能产生现金流的资产通常比不能产生现金流的资产长期收益率更高;能产生现金流的资产中,现金流越高,长期收益率更高。

看收益,更要看风险

长期保持20%左右的年复合收益率,是一件非常惊人的事情(股神巴菲特50多年来的年复合收益率也只20%)

不要贪婪,避免不合理的高收益,一切金融骗局都是纸老虎。

指数基金

最适合上班族的复利工具

通过定期投资指数基金,业余投资者往往能够战胜大部分专业投资者。

什么是指数点数

这个点数就是指数背后公司的平均股价。这个点数下跌,就代表指数背后的公司股价整体下跌了;如果点数上涨,就代表指数背后的公司股价整体上涨了。

指数因为是长期上涨的,所以历史越长,指数的点数就会越高。这就是指数点数的作用和意义了。

一般的股票基金,依赖于基金经理的投资水平,基金的业绩好不好跟很大程度上取决于基金经理的能力;而 指数基金的业绩跟基金经理的关系不大,主要取决于对应指数的表现。

--股神巴菲特也提到过,买指数基金就是买国运。只要相信国家能继续发展,指数基金就能长期上涨,我们就能分享国家经济增长的收益

看指数点数投资不靠谱

因为点数代表指数背后公司的平均股价,而指数的点数是长期上涨的。看点数投资,可能某一段时间里有效,但长期看,就是刻舟求剑

指数JJ的三个好处

1.指数基金“长生不老”--- 指数基金可以通过吸收新公司替换老公司的方法,实现长生不老。理论上,指数的寿命与国家的寿命等同。

2.指数基金能长期上涨--- 指数背后的公司,每年赚的钱,会不断再投入生产,这样来年可以带来更多的盈利。这样不断地利滚利,就会推动指数不断上涨

3.指数基金成本低 --- 主要是针对基金自身的运作成本。每只基金在运作的时候,每年都会收取基金管理费和托管费。

长生不老、长期上涨、低成本”,这就是指数基金最主要的三个优势。除此之外,指数基金还可以帮助我们规避投资中最常见的风险。

指数基金的分类

分为宽基指数和行业指数。

例如消费行业指数基金,就要求主要投资消费行业的公司,这种指数基金就是行业指数基金。

而像沪深300指数基金,它挑选股票的时候,并不限制行业,这种就是宽基指数基金。

为何要做这样的区分呢?因为行业指数基金受行业特性的影响非常大

挑选指数基金,一般有两种思路

第一种思路是寻找费用最低、误差最小的品种,这是“指数基金之父”约翰·博格所提倡的。因为基金费用越低、误差越小,指数基金的表现就越贴近于指数

第二种挑选指数基金的思路,是寻找有特色的增强型指数基金

例如打新、量化模型等,希望相对于指数获得一些增强收益。这就是增强型指数基金。相比普通的指数基金还是有一定风险。

联接基金--- 是一种场外基金,通过申购赎回来交易。但它并不直接投资股票,而是通过投资对应的场内指数基金来实现复制指数的目的,也是指数基金的一种。费用用场内基金相同

常见的宽基指数基金

1.上证50指数--- 证50指数是从上交所挑选沪市规模最大、流动性好、最具代表性的50只股票组成样本股,以综合反映沪市最具影响力的一批优质大盘企

业的整体状况。代码是000016

但实际上,除了市值加权,市场上还有另一类指数基金,它们是按照一定

的策略来加权的,也被称为策略加权指数

从历史表现上来说,中证红利的历史收益就比上证红利指数更好一些。从两个市场挑,可选面总比一个市场要广一些。

中证红利指数的代码是000922/399922

红利指数的特点:

特点之一:高股息率,在熊市更有优势。

特点之二:能持续发放现金股息的公司,盈利能力和财务健康状况好的概率越高。

特点之三:提供分红现金流

6.基本面指数--- 策略加权指数---

策略加权的指数有很多。除了挑选高股息率股票的红利指数,还有一类影响力也非常大的策略加权指数:基本面指数。---目前一般从4个维度去衡量:营业收入,现金流,净资产和分红。而基本面指数也正是从这4个维度去挑选股票的。

股息是一个既能长期持有股权资产,又能同时享受现金流收益的好方法。通过长时间持有高股息的股票资产组合,你可以无须关注股价涨跌,就可以通过收获越来越高的现金分红来轻松实现财务自由。所以投资指数基金的时候,股息率也是一个很重要的指标

3.指数的估值怎么查

市盈率、市净率、股息率等都是股票常用的指标,投资个股的时候,这些数据基本在股票交易软件上都有,查起来很方便

股票基金中,只有指数基金可以计算出估值指标

方法一:部分关注指数基金投资的微信公众号提供了相关数据的查询,方便(公众号:定投十年赚十倍)

方法二:指数官网,麻烦

方法三:金融终端,收费不适合

盈利收益率法挑选指数基金

1.盈利收益率法

我们发现绝大多数指数基金,假如选择在盈利收益率高的时候开始定投,长期收益会相当不错;反之如果在盈利收益率低的时候开始定投,长期收益会很一般。

结论就是,我们要在盈利收益率高的时候才开始定投,在盈利收益率低的时候停止定投,甚至卖出。这样才能保证自己能赚钱,而不是亏钱

盈利收益率多高算高,多低算低呢?

这里有两个数据可供参考。一个是10%,一个是6.4%。

当盈利收益率大于10%时,开始定投。

指数基金的盈利收益率大于10%,我们就可以开始定投;如果盈利收益率低于10%,这个指数基金对我们就没有了吸引力,应该停止定投,对已经定投的份额则选择持有。

当盈利收益率低于6.4%时,暂停定投

这个6.4%是来自债券基金的平均收益。国内债券基金的长期平均收益率在6.4%左右。如果指数基金的盈利收益率不足6.4%,那我们为何还要投资指数基金呢?那还不如将指数基金卖出,换成债券基金,毕竟债券基金更加稳定,风险更小。所以我们应该在指数基金的盈利收益率不足6.4%的时候,分批卖出指数基金,换成其他品种。

总结一下,在当前的国内利率和基金的收益水平下,我们使用盈利收益率来定投指数基金的策略是:

·当盈利收益率大于10%时,分批投资。

·盈利收益率小于10%,但大于6.4%时,坚定持有已经买入的基金份额。

·当盈利收益率小于6.4%时,分批卖出基金。

为什么我们要分批卖出而不是一次性卖出呢?

这主要是为了分散风险,分批卖出的风险更低。比如说,我们可以把手中持有的基金总份额分成10份,每次卖出1份,分10次卖掉,通过这种方式就可以进一步分散风险。

2.盈利收益率法用于定投的威力

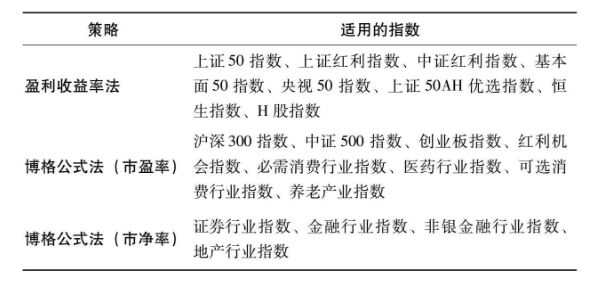

4.盈利收益率法的局限和适合的品种

盈利收益率的使用条件比较苛刻,只适合于流通性比较好、盈利比较稳定的品种,如果是盈利增长速度较快,或者盈利波动比较大的指数基金,则不适合使用盈利收益率法

目前适合盈利收益率的品种,国内主要是上证红利、中证红利、上证50、基本面50、上证50AH优选、央视50、恒生指数和恒生中国企业指数等。这几个品种的投资很简单,当盈利收益率大于10%时就可以投资,小于6.4%时就可以卖出。

博格公式法挑选指数基金

博格公式分析了影响指数基金收益的几个因素,依靠博格公式,我们可以投资盈利高速增长的品种,或者是盈利呈周期性变化的品种

1.影响指数基金收益的三大因素

分别是:初始投资时刻的股息率、投资期内的市盈率变化、投资期内的盈利增长率。

指数的市盈率,其实就是指数背后公司的平均股价除以公司的平均盈利。用公式表达出来,也就是:PE=P/E,其中,P代表平均股价,E代表平均盈利。

总结一下,有三个因素直接影响了我们投资指数基金的收益:第一个是初始投资时刻指数基金的股息率,它影响了我们的分红收益;第二个是投资期内指数基金的市盈率变化;第三个是投资期内指数基金的盈利增长率;最后这两项影响我们的资本利得收益。

2.博格公式:指数基金的收益公式

指数基金未来的年复合收益率 = 指数基金的投资初期股息率 + 指数基金每年的市盈率变化率 + 指数基金的每年的盈利变化率

3.如何使用博格公式

博格公式中有三个变量,分别是股息率、市盈率、盈利

1.股息率:一般来说,指数基金越是低估,也就是当其价格越低于其内在价值时,股息率一般越高。股息率的数值,在笔者的公众号里也有提供。

2.股息率:市盈率的变化有一个规律,即从长期来看,市盈率会在一个范围内呈周期性变化

首先,要统计一下指数历史市盈率的波动范围

其次,再来看当前的市盈率处于历史市盈率波动范围的哪个位置,如果当前市盈率处于历史较低位置,那么未来市盈率大概率是上涨的

3.盈利:对指数基金来说,只要国家经济长期发展,盈利就会长期上涨。

根据已知的确定因素,我们可以做到以下三点:

·在股息率高的时候买入。

·在市盈率处于历史较低位置时买入。(以上这两点往往是同时发生的。)

·买入之后,耐心等待“均值回归”,即等待市盈率从低到高

做到这三点,就能大概率地保证我们在指数基金上获得一个不错的收益。

4.盈利收益率和博格公式的关系

盈利收益率是市盈率的倒数。当盈利收益率大于10%的时候,也就是市盈率小于10的时候。对绝大多数指数来说,市盈率小于10,都是处于历史市盈率波动范围的较低区域,意味着未来市盈率大概率是上涨的。

换句话说,盈利收益率法,其实就是博格公式的快速判断版本。

5.博格公式的变种

如果指数基金背后的公司,盈利下滑,或者盈利呈周期性变化,就会导致市盈率的分母——盈利E,失去参考价值

例如前面提到的强周期性行业,像证券行业,在熊市的时候,盈利都会在短期时间里大幅下滑,这样市盈率、盈利收益率、股息率等与盈利关系很大的指标都无法参考了

这种情况下,我们可以使用博格公式的变种,也就是使用市净率来对指数基金进行分析。市净率的公式为:PB=P/B,换算一下,可以得出:P=B×PB

指数基金未来的年复合收益率=ZSJJ每年市净率的变化率+ZSJJ每年净资产的变化率

如何买卖指数基金:懒人定投法

2.适合定投的四类投资者

有四类人群,都是很适合用定投的方式来进行投资的。分别是上班族、大忙人、低风险投资者和为未来规划者。

我们在定投的时候,可以结合上一章的内容,挑选“价格低于价值”的品种,例如盈利收益率高于10%的品种,或者估值处于历史底部的品种。这样就可以获得更高的收益了。

投资者投资指数基金最大的一个误区,就是认为一个指数基金好就自始至终去投资它,不管贵贱。

在价格低于价值的时候定投

盈利收益率法+定投。

·在盈利收益率大于10%的时候坚持定投。

·盈利收益率小于10%,大于6.4%的时候暂停定投,继续持有;

可以定投其他盈利收益率大于10%的品种。

·盈利收益率小于6.4%的时候卖出。

博格公式法+定投。

·在市盈率或市净率处于历史底部区域的时候坚持定投。

·市盈率市净率进入正常估值,暂停定投,继续持有;可以定投其他处于底部区域的品种。

·当市盈率市净率进入历史较高区域的时候卖出

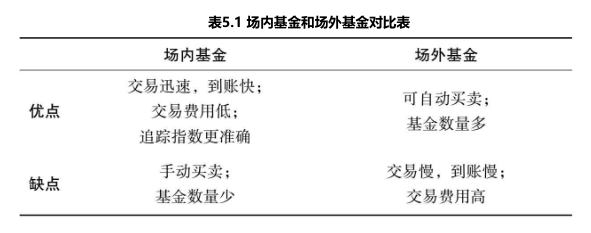

场内基金,它的优势有两个:第一,交易很迅速,一般当天卖出,资金立刻能就返还到账户中,第二天可以提现。场内基金的交易成交价就是当时交易的实时价格。第二,它的交易费用要低一些。一般场内基金的交易手续费在0.03%左右,部分券商能做到更低。而场内基金的缺点也很明显,一是需要我们手动去买卖,二是场内基金的数量比较少,可选面不大。

2.场内渠道的定投步骤详解

交易日指的是非节假日的周一到周五。在交易日里,还需要在交易时间内才能交易。国内的交易时间是:9∶30~11∶30,13∶00~15∶00。

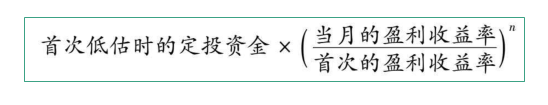

定投本身就不应该是定额的。这就是定期不定额定投的来源,我把这个提升收益的技巧叫作定投

收益放大器

定期不定额:盈利收益率法

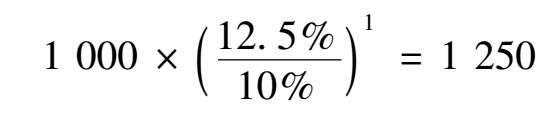

以盈利收益率首次达到10%以上为准

看个例子。假设我们从盈利收益率达到10%的时候开始定投,初始定投的金额为每月1 000元,n为1。这样到了第二个月,我们发现盈利收益率达到12.5%了,指数基金投资价值变高了,我们应该多投入一些资金。使用定期不定额公式来计算