造价管理-5-2-工程项目融资

项目融资 | 融资的特点 | 融资的程序

为项目而骗钱。一般是有限追索(只能找项目公司赔偿),极端情况下无追索

项目融资(Project Finance)存在的意义:冤种的别无选择

出资人只能绑死项目,只能吃”未来收益“。

冤种:出资人

冤种的地方:

- 无追索:(这个基本等于做慈善)

- 有限制追索

正常是有限追索,但是有特殊情况:

以”全部资产“(全部未来)去贷款时,完全追索

反过来说:以”部分资产“去贷款时,有限追索。

既然只能吃未来,那就需要未来稳定

稳定意味着:

1.政治稳定

2.法律稳定

3.市场环境稳定

| 融资项目银行关注点: | 对与错 |

|---|---|

| 投资者 | 错 |

| 项目本身 | 对 |

项目融资的特点

| 特点 | 备注 |

|---|---|

| 1.项目导向 | 以项目的预期来导向骗钱,预期的收益(如:PPT造车) |

| 2.有限追索 | (追索是什么意思?答:他没按时还钱,你可以追索以外的资产偿还债务。)(无追索:就是没得追求还债的权利,只能依赖项目预期。 |

| 3.风险分担 | 融资的极端目的就是:用别人的钱饱自己的口袋,然后别人承担风险 |

| 4.非公司负债 | 规则下可以让《资产负债表》更好看 |

| 5.信用结构多样化 | 利息不一样,或者直白点,切蛋糕的模式不一样 |

| 6.融资成本较高 | 融资成本较高的原因还是在于人,人不信任不稳定,人会害怕风险,所以理性会让你对”风险“进行担保,比如需要资产抵押等 |

| 7.利用税务优势 | 卡政策制度的bug,一般是加速折旧、利息成本比、投资优惠、抵税等。 |

融资的程序

大至分为五个阶段:

| 投资决策分析阶段的关键词 | 融资结构设计阶段的关键词 | 融资谈判的关键词 | 融资执行的关键词 |

|---|---|---|---|

| > 项目可行性研究 > 初步,投资结构 |

> 评价(修正)项目融资结构和资金结构 > 结构 |

> 组织贷款银团 > 银行 > 谈判 |

> 签文件 > 执行 > 参与 > 风控管理 |

项目融资和传统融资的区别

| 风险种类 | 投资风险 | ||

|---|---|---|---|

| 传统贷款 | 相对少 | 相对小 | |

| 项目融资 | 多 | 大 | 可实现 |

项目融资的主要方式

认识字母

B---Build(建设)

O---Operate(运营)

O---Own(拥有)

T---Transfer(移交)

BOT 建设---运营---移交

| BOT | BOOT | BOO |

|---|---|---|

| >有经营权(特许经营权) | >有经营权 >有所有权(目的:可抵押) |

>鼓励全寿命周期运营,你要是有实力让你一值运营下去 >不需要移交给政府 >问题:应该会引发国有资产私有化 |

BT模式:做完交政府,无经营权,无拥有权。(民生、安全类项目)

TOT 移交---运营---移交

- 现有的资产:购买现有的资产,政府可以快速变现。

- 所谓的优点:基本都集中在现有资产的变卖,但现实情况是,如果这个资产真的那么优质,政府会卖个锤子。卖的都是不良资产打包

案例:乐山大佛被卖事件:老陌ss:【负债高,资产也多不就行了。看我化作吞天兽,山河湖泊都到我的碗里来。】

TOT的运作程序

考点:

报批:

- 有关部门批准

- 国有资产:有关部门审核

机构:

- SPC(Specail Purpose Corporation)

- SPV(Specail Purpose Vehicle)

TOT,对比BOT模式。

| 与BOT对比,不同角度看 | 对比内容 |

|---|---|

| 融资方式 | 1.BOT:政府让你键,给你特许经营 2.TOT:转让已有项目、资产,进行融资 |

| 运作角度 | 1.只转让经营权,不存在(产权、股权)得问题 2.并不会威胁国内得基础设施控制权和国家安全 |

| 政府角度 | 1.吸引社会资本购买现有资产 2.缓解中央和地方政府财务压力:(1.经营权得转让-->2.转让后减少补贴) |

| 投资者角度 | 1.可回避建设过程中得各种问题 2.超支、停建、无法正常运营等风险。 |

TOT不需要复杂的信用保证结构的理由:

- 对于资产而言,而TOT的资产是已有项目,而不是新建项目

- 已有项目意味着收益固定、确定,新建相对可确定性有太多未知。

ABS(Asset-Backed Securitization,资产证券化)

ABS融资最强案例:蚂蚁集团ABS上市融资:【黄奇帆谈马云花呗的钱从哪里来:30多亿资本金搞到了3000多亿】

ABS的操作步骤:

- 组机构

- 用该项目去融资

- 进行信用增级

- SPV发债

- SPV清偿

机构融资

| 机构承担 | 风险 |

|---|---|

| 转让得目的 | 风险就在SPV上(作了风险切割),原始受益人安全 |

| 融资风险 | 风险与项目未来收入有关,无原始权益人无关 |

ABS收益模式

| 权限 | 权限期 | 权限所有人 |

|---|---|---|

| 项目所有权 | 债券存续期 | SPV |

| 项目所有权 | 到期并支付 | 原始权益人 |

| 经营权、决策权 | 债券存续期,到期并支付 | 原始权益 |

ABS与其他融资方式的区别

ABS强调让证券市场发债券,ABS由众多投资者承担,而且债券可以在二级市场流通。

| 概念 | 目的 |

|---|---|

| 一级市场: | 一个抽象的市场,发行机构发,价格为发行价 |

| 二级市场: | 流通市场:证券交易所,所谓A股、B股、港股、美股,价格由市场决定 |

ABS和BOT融资的区别:

BOT融资中间环节多(政府部门、雁过拔燕)

ABS:ABS只有4方参与,与政府无关

参与方(特点:没有政府):

1.原始受益人

2.SPV

3.证券商

4.投资者

PFI(Private Finance Initiative)模式|私人主动融资

概念理解:1. 所有权在私人手里 2. 政府相当于一个合伙人。

回收成本:从政府方收取费用以回收成本。(未达到收益,可以不交给政府)

归还:在运营期结束,私营企业将所运营得项目完好地、无债务地归还政府。

PFI-更像是个服务合同

PPP-政府+社会资本 合作(政企双方平等)

鼓吹PFI模式是重要的制度创新,但实际PFI是让社资注入国资(有意思)。

PFI和BOT模式的不同

区别不大:本质上BOT和PFI区别不大,细节不同

| 不同的点 | PFI | BOT |

|---|---|---|

| 适用领域 | 除BOT项目外,一些非营利性的,公共的项目(学校、医院、监狱) | 用于市政、机场、港口、电厂、公路、自来水厂等 |

| 合同类型 | 政府与私营部门:签服务合同 | 政府与私营部门:签特许经营合同 |

| 合同期满处理方式 | PFI规定:未达到合同规定的收益,可以继续保持经营权 | BOT规定:特许经营期满后,无偿交给政府 |

PPP方式(Public-Private Partnership,PPP)

1.广义:公共部门 与 私营部门 为提供 公共产品or服务 而建立的长期合作关系。

广义的PPP:包含BOT、TOT、PFI等多种方式。

2.狭义:强制政府通过 商业手法 而非 行政手段。与企业 优势互补、风险分担、利益共享、效率提高。

(1)由政府发起为主。

项目实施机构:政府or指定的相关部门、事业单位。

(2)政府编制项目实施方案:

2.1 项目概况

2.2 风险框架分配

2.3 项目运作模式

2.4 交易结构

2.5 合同体系

2.6 监管架构

2.7 采购方式选择

风险框架分配机制:

| 企业承担 | 政府承担 | 双方承担 |

|---|---|---|

| 项目设计、建造、财务、运营维护 | 法律、政策、最低需求 | 不可抗力 |

采购方式:

- 公开招标

- 竞争性谈判

- 邀请招标

- 竞争性磋商

- 单一来源采购

物有所值(VFM)评价:

是一种判断 采用PPP模式 的方式

VFM评价就是用来忽悠人的

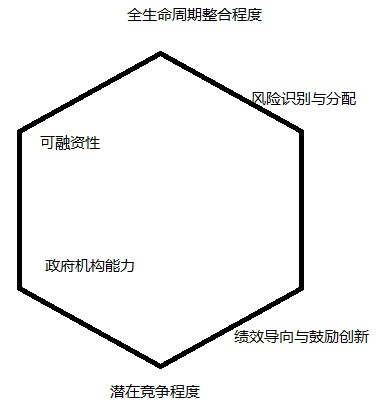

定性评价

定性评价=基本指标的权重+补充指标的权重

六个基本指标:

补充指标可自行添加

定量评价

PPP值:可等,PPP项目全生命周期内 股权投资、运营补贴、风险承担、配套投入 等各项财政支出的限制

PSC值: 三项成本的 全生命周期现值之和

- 参照项目的 建设和运营维护净成本

- 竞争性中立调整值

- 项目全部风险成本

比较步骤:

| 政府方:净成本现值 | 公共部门:比较直 |

|---|---|

| PPP值 | PSC值 |

PPP ≤ PSC,通过

PPP > PSC,不通过

物有所值评价报告

包括内容:1. 项目基础信息 2.评价方法 3.评价结论 4. 附件

PPP项目财政承受能力论证

流程:

责任识别:

1.投资责任、运营补贴、风险承担、配套

支出测算:

| 测算项目 | 依据 | 扩展 |

|---|---|---|

| 股权投资支出责任 | 项目资本金(实施方案里的)、股权结构 | |

| 运营补贴支出责任 | 建设成本、运营成本、利润水平 | 政府付费模式、可行性缺口补助模式 |

| 承担风险支出责任 | 比例法、情景分析法、概率分析法 | |

| 配套投入支出责任 | 其他投入总成本、社会资本支付的费用 |

能力评估:

信息披露:

一些知识:

- PPP按地方债券利率算

- 合理用中长期贷款利率做参考

- PPP占财政预算:10%

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· TypeScript + Deepseek 打造卜卦网站:技术与玄学的结合

· Manus的开源复刻OpenManus初探

· AI 智能体引爆开源社区「GitHub 热点速览」

· 三行代码完成国际化适配,妙~啊~

· .NET Core 中如何实现缓存的预热?