造价管理-4-2-投资方案经济效果评价

0.经济RPG | 经济效果评价得四个维度能力值

- 盈利

- 偿债

- 财务生存能力

- 抗风险能力

0.基准收益率是最低的收益标准。低于这个基准,虽然也是赚了,但低于行业标准说明你人不行。

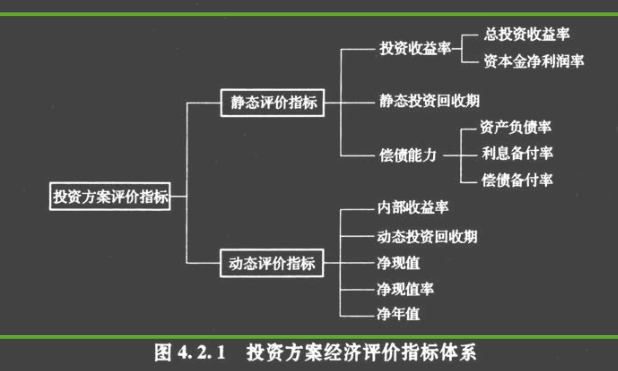

1.盈利能力量化派生

2.偿债能力量化派生

3.抗风险能力

内部收益率:说的是累计净现值为0的时候的贴现率。这个内部报酬率的意思就是项目能承受的最大货币贬值的比率。(赢利空间,抗风险能力。)

4.是否考虑资金的时间价值是评价的关键

5.盈利能力值 | 投资收益率 | 以及投资收益率的变种:ROI、ROE

5.1 投资收益率 | R | 优缺点

判断能力值的步骤:

1.计算投资收益率

2.比较 | 将 R(投资收益率) 与 Re(基准收益率) 进行比较

| 方案比较 | 结果:在经济上的接受程度 | 备注 |

|---|---|---|

| R≥Re | 接受 | 因为投资收益大于基准收益 |

| R≤Re | 不可行 | 因为投资收益低于标准 |

5.2 投资收益率的优缺点

| 优点 | 缺点 |

|---|---|

| 直观、简便 | 没有考虑钱进去的时间价值 |

| 主观、随意 | 无法作为主要决策依据 |

5.3 投资收益率的变种,或者叫派生:ROI(总投资收益率)ROE(资本金利润率)

1.计算

2.比较

| 与基准值比较 | 结果:盈利能力 |

|---|---|

| ROI>参考值 | 满足要求 |

| ROE>参考值 | 满足要求 |

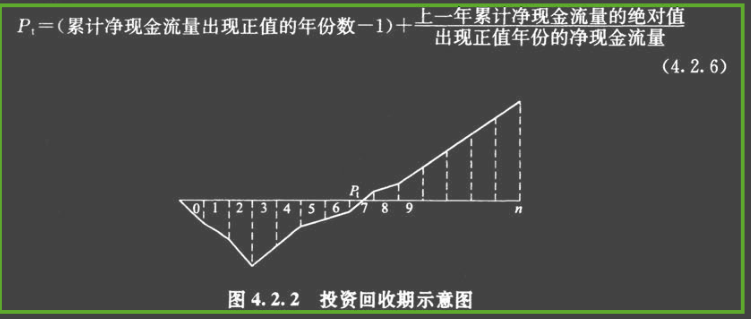

6.投资回收期

6.1 静态回收期

- 静态:不考虑时间价值

- 目的:回收全部投资

题型:一般是给你一个总投资额,然后把每年投入支出用个表展示。

也就是伴随(CI-CO)流入到流出最后一定到 “0”。

静态投资计算特殊情况:每年净收益相同

A-每年的收益(相同的)

静态投资计算特殊情况:每年净收益不同

- 找现金流量由负转正的年份。即Pt点

- 计算方式

比较,与基准投资回收期比较

| 比较方案 | 结果: |

|---|---|

| 在规定时间内能收回 | |

| 在经济上,方案不可行 |

6.2 动态回收期 | 目的: 按照基准收益率每年折现,反推投资回收期

可以看出,动态回收期考虑了时间价值。

---动态投资回收期

---基准收益率

7.偿债能力值 | ICR (已获利息倍数)|

7.1 利息备付率

利息和利润的比值

7.2 偿债备付率

用于还息的钱与息钱的比值

7.3 资产负债率

负债总额和投资总额比值

8. 盈利能力指标 | 净现值 | 净年值 | 内部收益率 | 净现值率 |

8.1 净现值

净现值就是每年的资金流入流出,

乘以

净现值意味着将未来的钱算到现在

| 两种结果 | 与0比较 | 结果,目的:是否满足基准收益率下的要求 |

|---|---|---|

| 1 | NPV≥0 | 满足收益 |

| 2 | NPV<0 | 无法满足收益 |

8.2 净年值

系数为

8.3 内部收益率

When

净现值等于0时的收益率就是内部收益率

然后利用NPV公式去换算就行

8.4 净现值率

9. 评价判断标准 | 大于0,或者大于基准值即是可,小于即是不可。

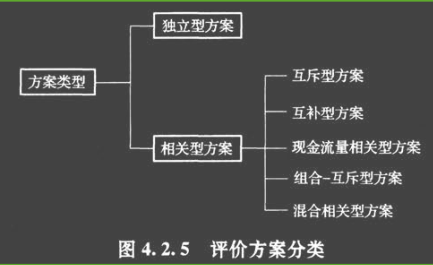

10. 考点:方案类型种相关型方案的判断

11. 不确定分析

12. 盈亏平衡点 | 又称“保本点”

介绍:bilibili:经营分析干货|一篇搞懂盈亏平衡点|是什么?怎么算?在经营决策中的应用?

12.1 四种计算方式,4个不同维度

1.产量

2.生产能力

与 产量 的简单换算

3.销售额

4.销售单价

13. 敏感性分析

13.1 计算

所以这是个考虑变化差的问题

14. 风险的详细判定 | 风险表

14.1 风险的分类

14.2 风险的评价标准

风险划分四个等级(KmTri):K、M、T、R、I

| 风险发生的可能性\风险等级 | 严重 | 较大 | 适度 | 轻微 |

|---|---|---|---|---|

| 高 | K | M | R | R |

| 较高 | M | M | R | R |

| 适度 | T | T | R | I |

| 低 | T | T | R | I |

我们以R级为分界线,所有风险为适度的都是R级。

轻微+高组合为R级

T级 必须较大以上风险等级

K只有一个,周围围了一圈M

引用

分类:

造价考试 / 造价管理

, 造价考试

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· TypeScript + Deepseek 打造卜卦网站:技术与玄学的结合

· 阿里巴巴 QwQ-32B真的超越了 DeepSeek R-1吗?

· 【译】Visual Studio 中新的强大生产力特性

· 10年+ .NET Coder 心语 ── 封装的思维:从隐藏、稳定开始理解其本质意义

· 【设计模式】告别冗长if-else语句:使用策略模式优化代码结构