https://mp.weixin.qq.com/s?__biz=MjM5MzE5ODkyNw==&mid=2456999022&idx=1&sn=51fc5d3ba2940961c9d94bf32b32ec41&chksm=b11cd24e866b5b58151004f04ce05d8e5ccfdad0c544d68a56e962f22b7c7e9d67dcdadf4f47&scene=178&cur_album_id=1916618088280604675#rd

本文为训练营的第5篇文章,今天给大家分享“多维套利”体系之跨品种套利,供大家参考。

我们逻辑方式,分类确定不同类型的套利,抓住共同点操作。

跨品种套利的核心是“品种间需要有相关性,只有统计规律是不够”。

先罗列一些相关性品种和不那么相关,大家却常做的品种:

相关品种:卷螺、YP(豆油棕榈油)、YM(豆油豆粕)、C-CS(玉米淀粉)、棉花-棉纱。

不那么相关的品种:LV(塑料PVC)、SF-SM(硅铁锰硅)。

卷螺

供给成本替代。卷大致比螺成本高150元每吨。现在经常在300点左右晃荡,高点会去500多,近交割月,到700多也有。

操作:

1、在300点附近操作,短中长。

2、尽量做远月。

3、比较远期的两个热门月份价差,选择最远,如果次远的品种价差更大,就可以做次远月份。

比如现在,05的价差比01更大。05买螺卖卷。还可以叠式,01卖螺买卷。组合。

不过,卷螺是非交易所合约,滑点多。不同月份月差比较,也是套利的重要依据。近期的价差,会递延到远期,或者近月回来了。

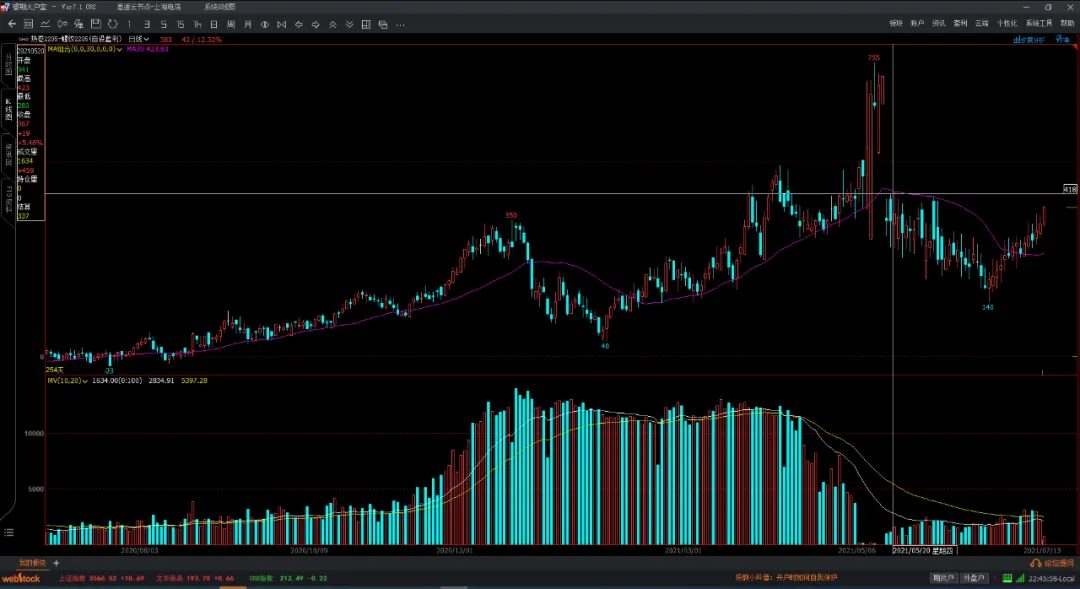

05的周线:

05日线:

YP

豆油棕榈油,消费可替代。价差中位差不多在800多。下到300差不多,高到1500附近。到1200多,做缩小。到500附近,考虑做拉开。当然要做远期。

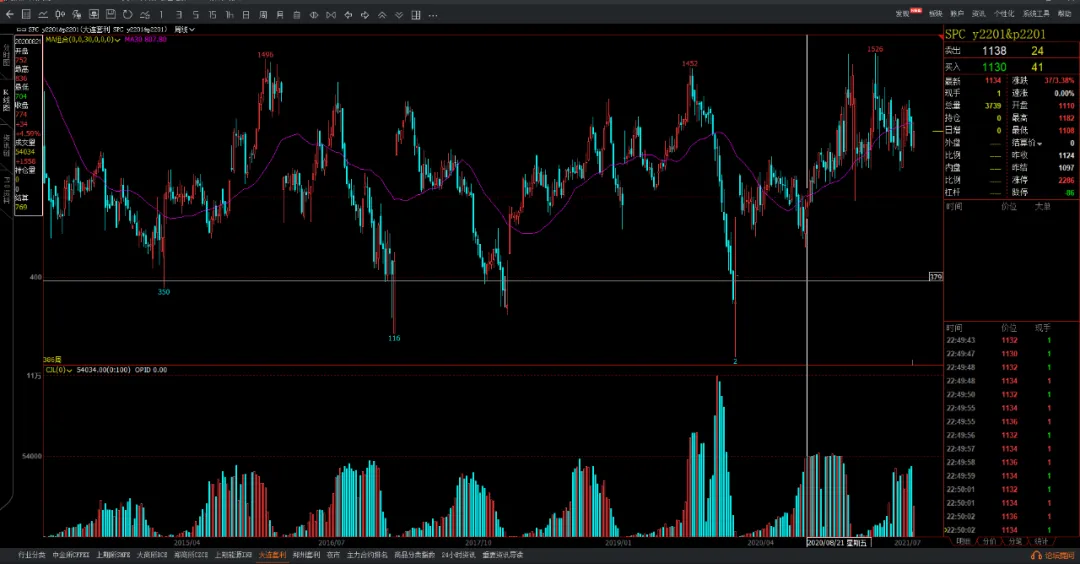

01的周线:

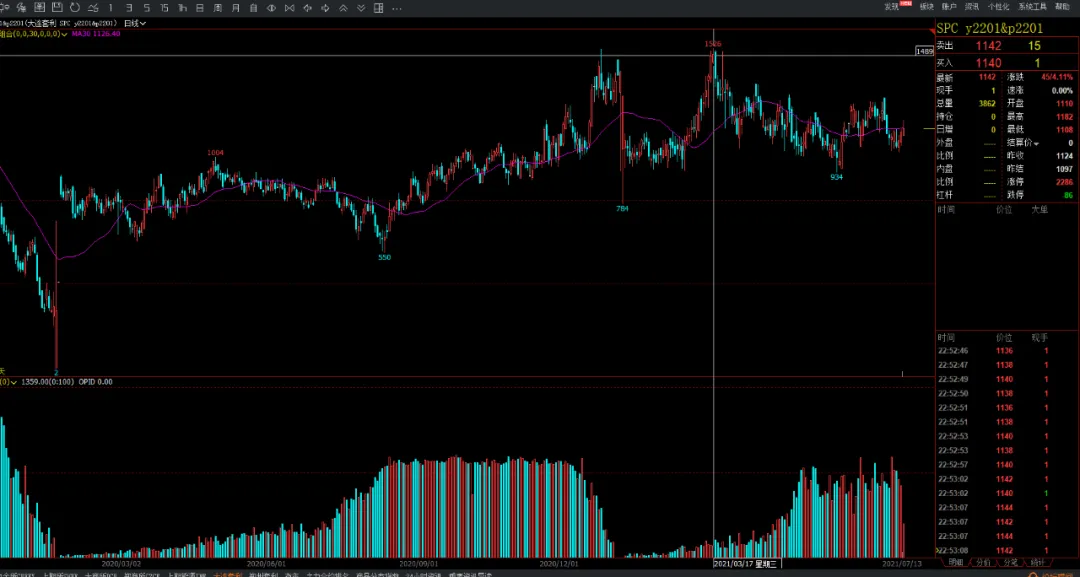

01日线:

C-CS

玉米淀粉是原料和成品关系,中间是加工利润。这意味着,价差不可能无限扩大,还是选择远期。

意味着淀粉升水在550至350之间,中短线可以跑的很愉快。

二、不那么相关的跨品种

LV及交易所套利指令

一旦失守,长期被套的完全找不到北。塑料可以从升水2000多进场,最后变成比PVC低1000元。

SF-SM,硅铁锰硅

这波动范围,看起来有点鼓励,只是一旦出柜,完全不知道何时回来。主要是两者的生产不相干,需求又不能替代。环保政策对两者的影响不同,价差就可以跑的很远,还是小品种。小品种在统计上就意味着取样普遍性差。

09的日线:

其他就不多列举了。

总之,跨品种套利的核心就是相关性。不要拿持仓去证明一定有相关性。如果一定要去做,“多维套利”的时间价值参数,可能成为负的价值。