https://mp.weixin.qq.com/s/r7fmN-AeTbDPEQt9MAxhbg

上篇文章指出纯碱的成本逻辑陷阱,和讨论了交易时机的问题。今天就纯碱的困局再来跟大家分享下个人的一些见解,说到困局不得不讲的就是趋势问题,而趋势问题如果以技术角度来讲画根趋势线就可以了,但是这似乎有些玄学。

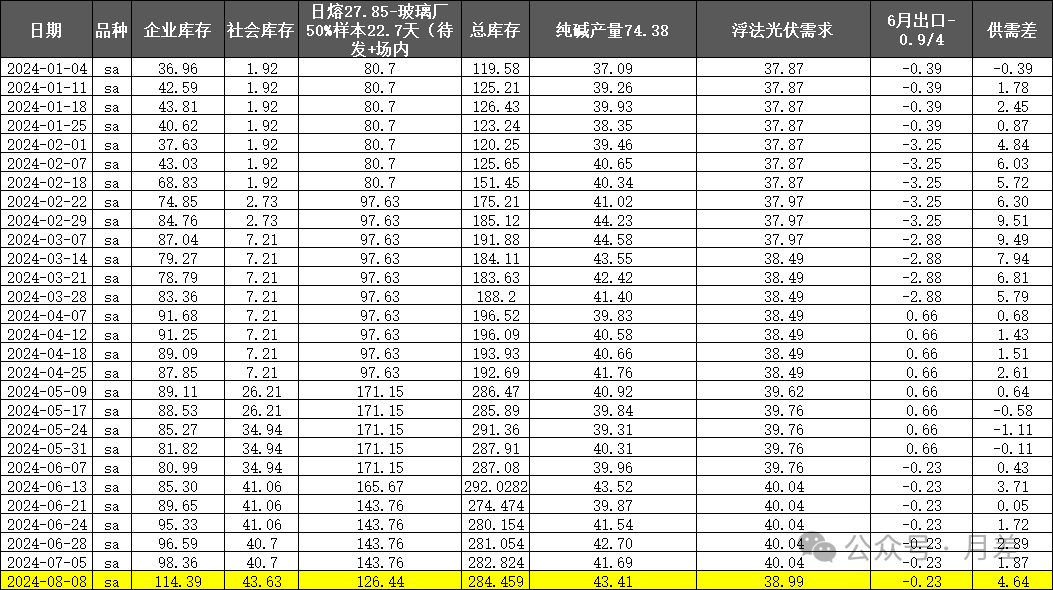

从根本角度去说还是要回到平衡表,通过上周重碱供应和光伏浮法的日融测算,八月初相比较7七月份的重碱平衡表从1.9增涨到4.6,这也不难理解

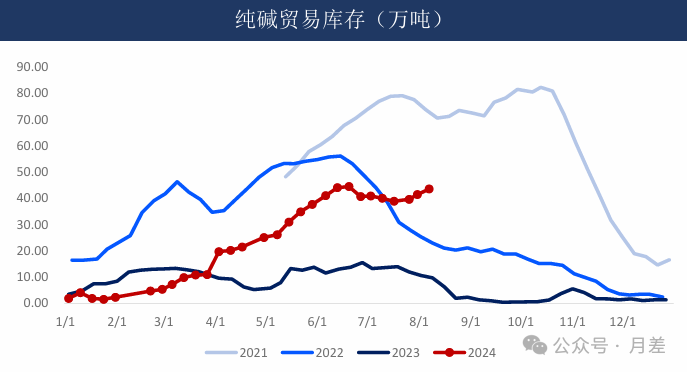

为什么纯碱企业总库存持续累积。所以企业价格一直被迫降价,按照道理讲传统的期限结构走势应该是现货带着盘面往下走,形成标准的contaogo结构,盘面应该就跟这几年的pvc一样才算是常态,细心的朋友应该发现了华北沙河主流现货价格的降幅完全跟不上盘面的价格,所以这里存在一个期现商甩货的问题,我记得今年3月份的时候视频讲过,通过这段时间的价格变化,大家应该都发现了企业报价一直高于期现商,比如8月12号的企业价格是1850,期现却是1663,显然期限商的成本要比企业低,核心原因是期限商是点价成本,而企业是真实的生产成本,所以之前7月份的-180基差成本,到目前的基差167,期现商赚翻347个点,实际上目前期限商出手价格是1663,所以期现商出手的基差是1663现货价格减去盘面1670等于-7,也就意味着期现商依然存在170点的点价盈利,所以这一轮的纯碱为什么能有这么惨烈的下跌,和期现砸盘是脱不了关系的。所以盘面阶段性的空头解药就在这里。

然而目前交割库还在持续累积,同时期现结构7月的随后时间内已经变成

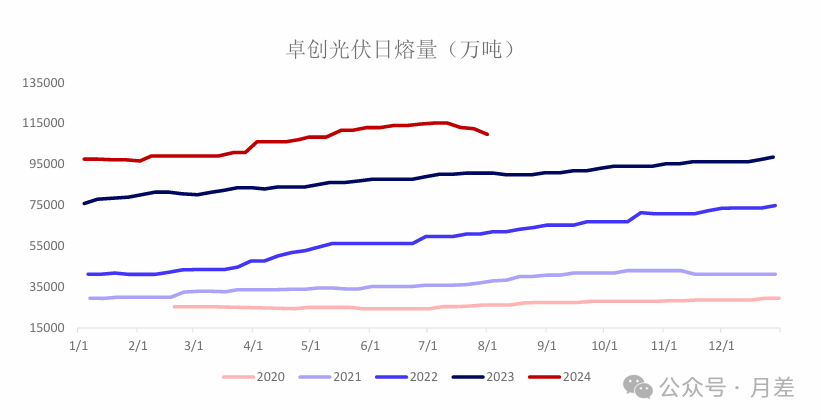

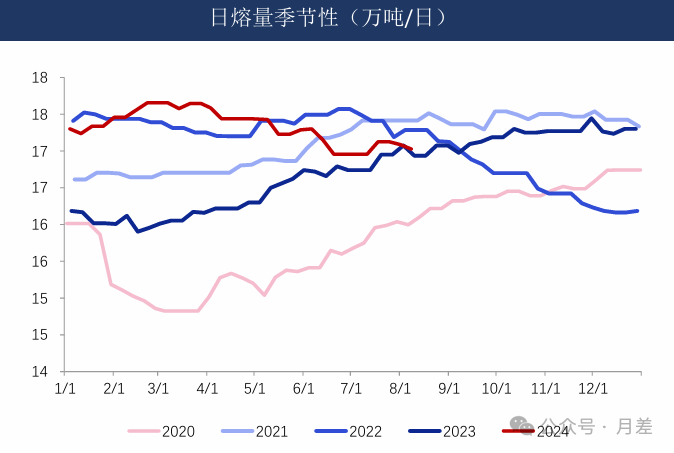

back结构,其实这也就意味着即便期现商砸盘这批货也难出去。屋漏偏逢连夜雨,今年的宏观大年叠加地产周期使得地产竣工同比打入冰点,浮法玻璃和去年火热的需求相比骤减,同时光伏的装机量开始萎缩,整体日融从今年高位28.6回落到目前27.8,或许未来还要持续,这样使得于下游需

求和库存策略都很无解。

这就是纯碱的困局,按照行业产能周期角度,目前纯碱产业已经进入了去利润的阶段,后面也就一定也会面临去库存阶段,最后的产能淘汰阶段也是肯定的,所以底部在什么时候能够确立,我觉得大家心里可能都有粗略的概念了。