https://mp.weixin.qq.com/s/8ZHuUz7RYb0s6OmhHlF9Gw

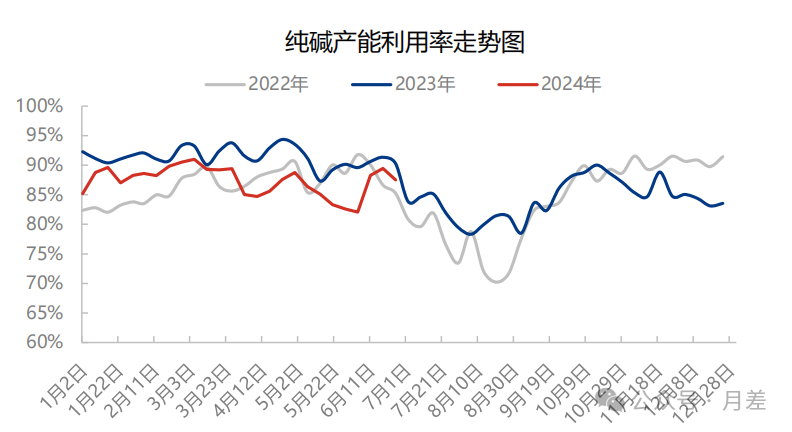

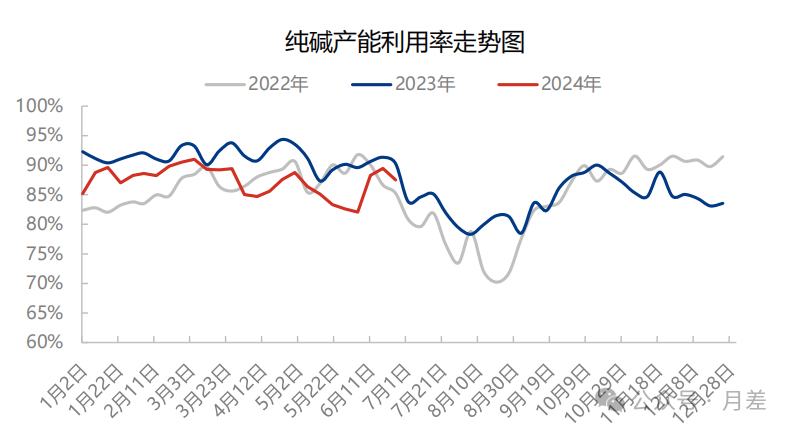

纯碱自上周四数据公布之后检修就已经开始,按照以往季节性检修时间来看,6月末7月初时间点是纯碱检修季节,而上周6月27日产能利用率

87.54%环比上上周下跌1.91%,出现首次拐头,氨碱法联碱法的细分开工率各自呈现下滑趋势,对于产能削减而言检修季节如期而至。与此同时

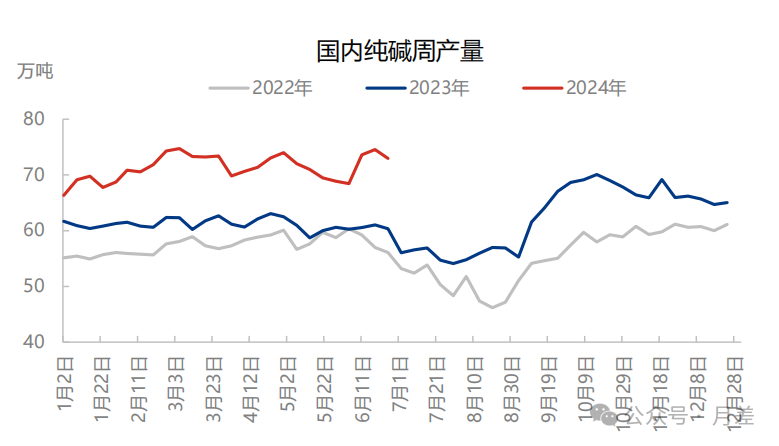

产量也出现明显的拐点,说明未来预期一定是偏紧的,而期货市场总是提前反应预期,对于盘面当时2000的价格正好面临时间节点附近,从而形成了企稳点。

这段时间反观之前的交易操作来看之前的止损是必然会发生的,按照小时级别买点而且可能多次止损,其中2200位置一次止损,2080一次止损,按照日线信号来看至少也要经历过一次2080位置的止损,所以术的层面其实没有绝对定数,信号可以了带着止损买就行,当然如果连续三次止损可能要考虑逻辑或者时机误区。

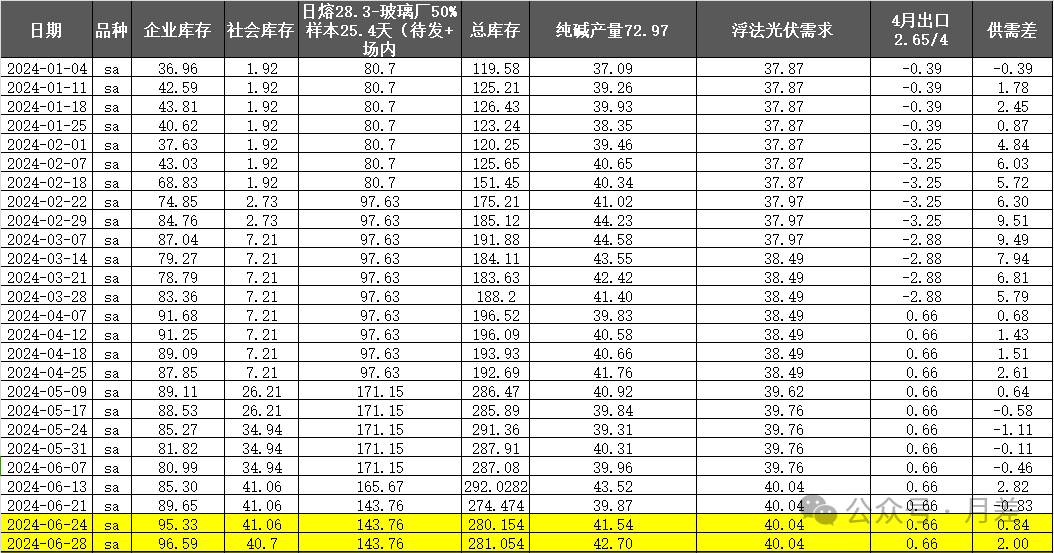

重点是我再深层次去理解下多头驱动,按照检修来讲目前产量确实会受到较大收缩影响,但持续关注纯碱的朋友应该知道,纯碱的平衡表是存在略

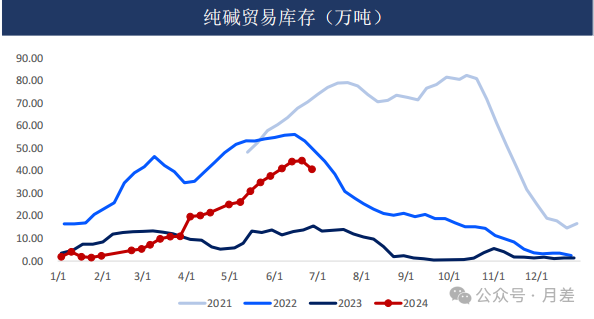

微过剩的,也就说目前价格上涨只会存在预期行为上,但是随着产量的检修兑现,预期去库存将可能逐步变成事实,而库存结构来看,唯独下游库存较低,企业以及交割库库存依旧偏高,很多交易者可能会认为这么高的库存价格很难出现大幅提价的现象。而事实上却完全相反,因为纯碱属于寡头产业企业控货能力较强,加上之前利润较高,企业手上流动资金较充分,这就使得于企业开始继续开始玩起了4月初那波上涨行情的套路。

而升水锁库需要资本控制住盘面基差结构,同时贸易库将继续维持4月份的持续累积态势,这里就涉及到库容的问题,前年22年贸易库存达到了

50w,而21年的时候贸易库存达到了80w的峰值,可见就目前库容来看并不是阻挡这轮盘面拉涨带动投机需求的阻碍。而什么是这轮投机盘驱动最后的阻碍呢?换句话说这轮行情有哪些条件遇到就停止了,我认为有3点现象值得关心,第一下游接货能力,第二资金撤退信号,第三9月份检修结束的时点。

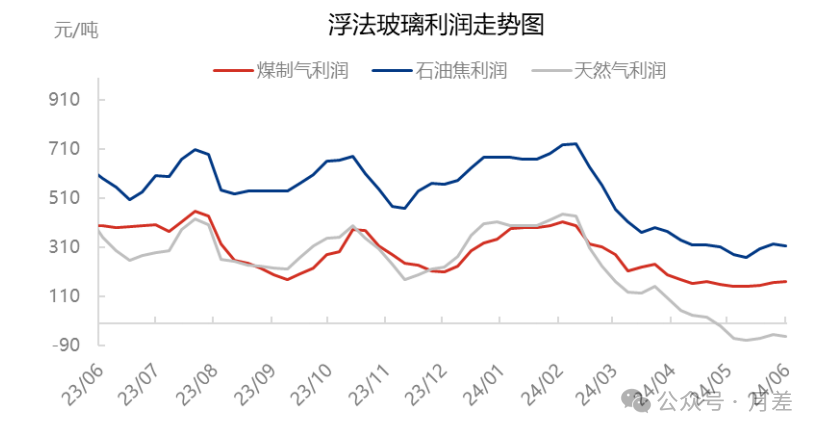

第一下游接货能力指的是现货价格上涨的绝对程度,而现货上涨的程度对于下游而言就是下游的利润点,按照目前玻璃的利润角度来看,煤制利润

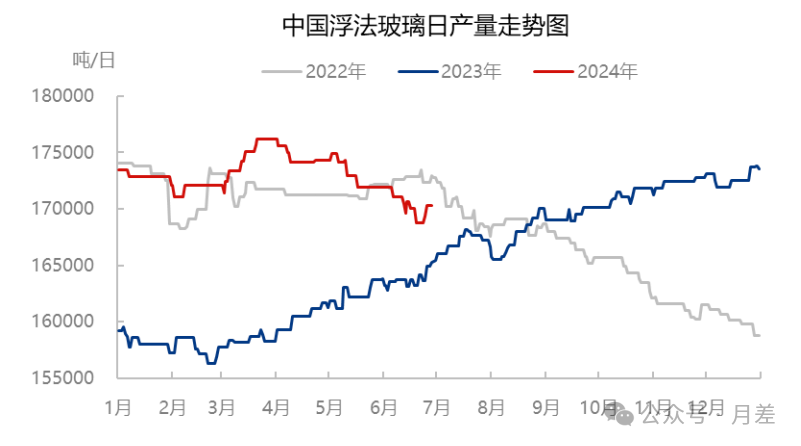

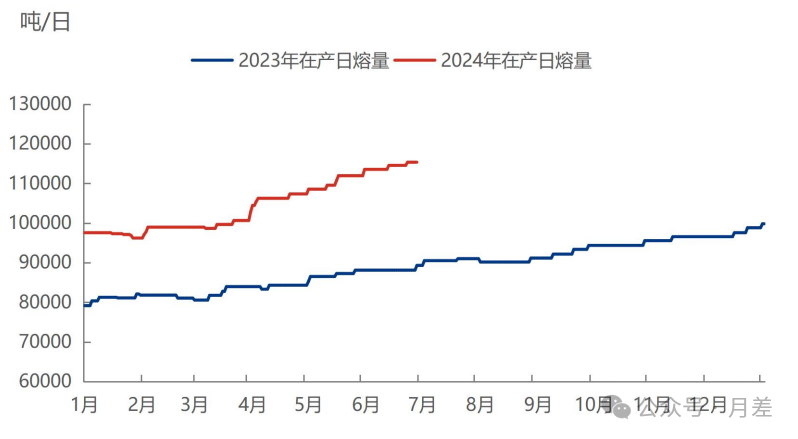

170,天然气-60,石油焦利润310,均价利润点是140,现金成本极限是扣除300的价格,按照玻璃特性就是耐扛不容易检修,那么纯碱价格把玻璃300利润给打掉也是合理的,当然这个算法一定是错的,因为单位纯碱占比玻璃成本份额只有(2200*0.2/1600=0.27),那就按照这个算法保守估计纯碱基于现货2200上涨到2500也是可以的,所以对应目前的价格来说这轮纯碱盘面在走一轮新高的话玻璃厂还是能够咬咬牙坚持的,非要按照极限算的话那就是(300/0.3=1000),那么纯碱价格极端极限就是2200+1000=3200,所以按照下游接货能力来说保守以及2500位置,极端情况也有可能冲击3200,当然市场也是一直在变化的,比如时间需要界定在9月份之内和产能提前检修结束,这些条件也同时取决于纯碱的利润高低,价格过高了产能也可能提前杀回来,顶着机器冒火花的风险也会开车,除了成本变化此外也会受到玻璃价格变化的影响,如果玻璃也跟着纯碱提价那么势必也会推高纯碱提价的空间。所以我个人主观看法2500相对保守一些,因为参考上一轮升水拉动投机盘的价格也停在了2500附近。此外今年下游需求也在发生潜在的检修变化,今年浮法日熔量逐渐萎缩,下游深加工订单大不如23保交楼带来的爆发,按照目前浮法日熔量来看维持

17w对于年内高位17.5w萎缩了0.5w,而光伏今年自低点10w却增长到目

前11.5w,综合增长1w日熔量。对应纯碱日产产量0.2w能够匹配平衡,周产1.4w增量,按照今年年初重质纯碱38w周产来看39.4w就能够形成价格平衡,但是目前周产依旧维持43w附近,所以目前依旧过剩,那么重碱产量角度最核心的阈值我认为在39.4w附近,也就是说低于这个数值那么纯碱就会实现去总库存,多头得以兑现,而产量这一点需要时间去跟踪开工率确认,就目前来看按照现货层面的价格来说2500较为合理,而盘面目前2200已经回到了企业的主流报价,再去拉300点到2500也正常。

第二点注重资金变化,资金属性分为产业资本+金融资本+cta资金,而产业资本是这轮推动的核心力量,并且这轮上涨行情或许也有叠加宏观资金驱动,因为正好这轮上涨行情对应整个商品指数的多头行情。作为资金离场风格来看,产业资金更注重基差变化,所以根据产业资金属性,可以观察盘面升水的fullcarry价差,纯碱两个月升水最大理论值40附近,如果企业想要推高价格不会无限制单纯推盘面,比如说目前现货主流企业报价是2200,而盘面2240通常不容易突破形成强多头,我认为基差会结合现货提涨让结构维持在一定升水幅度,以保持现货绝对价格的上浮,所以通过这些现象加以甄别产业资金风格跟踪,以便于发现这轮多头驱动的核心资金属性,而金融资本而言需要对应整体商品指数变化和具体商品价格变化可以作为减仓的参考信号。

第三作为检修季节来看,如果纯碱产业利润维持较高的情况下那么产能势

必提前回归,按照去年的火爆程度来回顾,8月中旬产能就开始回归了,而企业利润比较常规的年份,例如22年8月末产能开始回归,而作为交易者来说,必须得洞察市场的预期变化,也就是不要等到产能回归之后再确认离场,而是在盘中提前选择离场价格+时间要素,那么按照以往季节性来看多头行情最大时间范围就是9月之前,这也就是第三点多头或将结束的要素。

以上推论纯属于个人的胡思乱想,如有不足之处望各位兄弟指正。