https://mp.weixin.qq.com/s/KFaOZSwwTtdbMZSK1fyrJg

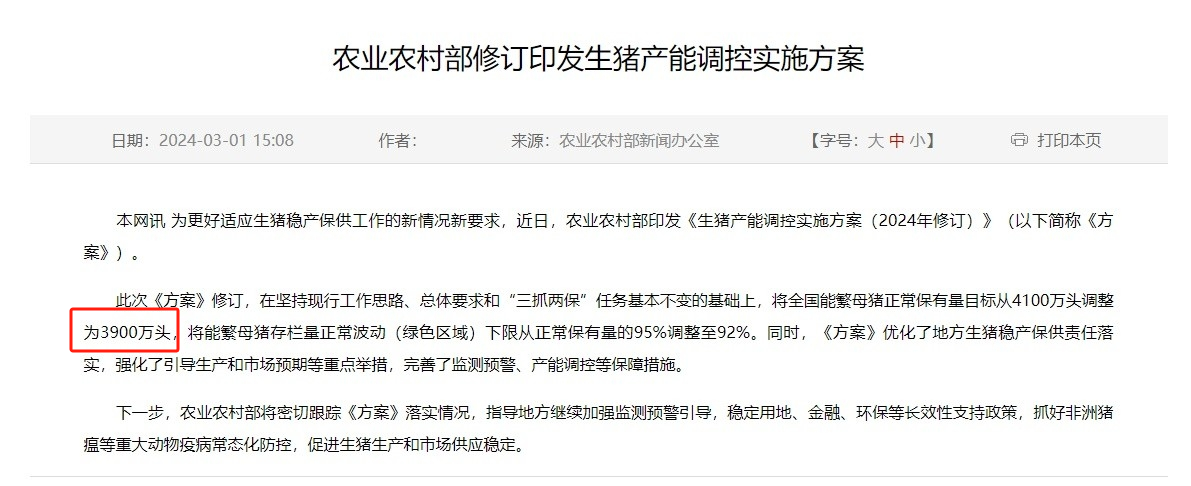

随着3月1号的农村部消息,把能繁母猪保有量4100调整到3900,降低了这轮生猪价格期货的爆发性,为什么这么说呢?

这里的重点在于,第一保有量的变化,第二1月份的能繁目前环比变化,按照23年12月份的能繁母猪4142环比产能去化比例是0.38%,按照原来4100的数据算,大致上2月份能繁母猪就能够回到4100,或许2月中旬农业农村部公布消息的时候盘面资金就可能动手了,但是这轮一月份的能繁母猪去化程度1.8%,在加上3900,还不算上正常波动区间下限92%对应的3588,上头势必想从供给侧收缩,把落后产能无需扩张的给摁住,又或许是psy增长,人口数量减少缘故。那按照环比1.8%和3900来算,大致上3月份产能就能够杀到3900,如果没有改变保有量3900的事情,2月份公布1月份的能繁母猪低于4100资金可能干的更凶猛,所以这就是为什么我刚说,把4100调整到3900是降低了这轮生猪期货的爆发性。

就2月22号盘面2405合约这价格爆发性以及资金进场,能否证实生猪的拐点已经出现了么?

我们都知道未来产能一定是去化的,且最终一定会影响到出栏数量,但是若等到出栏变化,价格恐怕早就已经起飞,所以入场逻辑正确与否,是看对天时的理解的对不对,就如果按照我刚才推论的3月份存在了能繁母猪3900拐点,今天3月7号,其实已经能繁母猪或许已经来到了3900附近,但是到了3900生猪价格就一定会反转么?答案是否定的,因为10个月之后的出栏才决定了市场的供需平衡,但是平衡表是决定趋势强度以及确定性,而在平衡表完全扭转之前,成本端的变化也将会变得非常重要。

就成本端的变化逻辑,分为两个:第一就是仔猪价格的驱动,当市场母猪接近3900的时候,同样的仔猪的数量也同样减少,所以仔猪价格是生猪价格的先行指标,也就是说按照我刚才推论的3月份时间点,7月份的时候仔猪价格将体现非常明确的价格上涨。

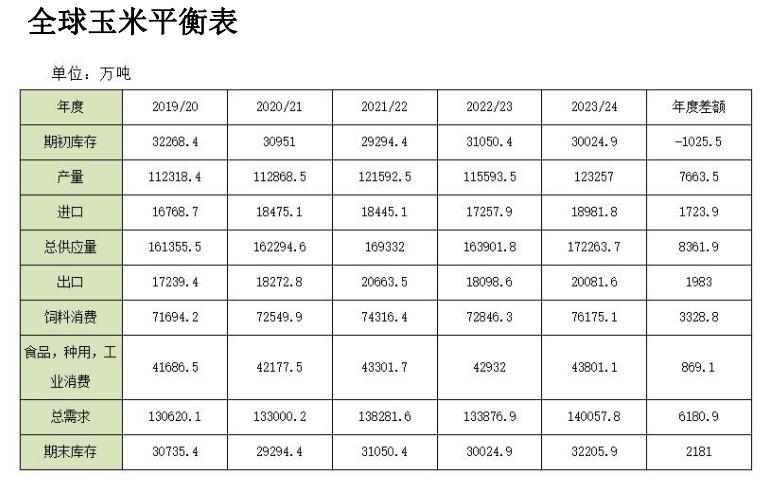

第二除了仔猪驱动,还有饲料端,蛋白和能量饲料,目前双粕价格来到了比较低的低点,之前也提到过了海外的种植成本问题,今年预计是1180美分蒲式耳,加上运费50美金,关税增值税16%,对应的国内进口价格成本3900附近,但是春节期间完税价格杀到了3800,显然国内的进口价格已经低于实际上美豆的理论种植成本,基于3800的完税豆子,价格必然存在较大分歧,且压榨利润持续维持-400附近,导致有的原料多的企业无法通过榨利锁定风险,只能空豆二,当时盘面b2405都去了3400,侧面反应了市场情绪的剧烈。能量饲料方面海外玉米预计成本480美分蒲式耳,按照这个价格折算进口成本1800附近,按照最近3月份的船期完税价格2000附近,然后广东主港口2500的售价,目前进口利润还是非常高的,因为23年玉米

平衡表产量过剩,美玉米增产10%,东北地区增产4%附近,所以24年整个玉米产业链利润还会继续收缩,很显然的是最大的压力点源自于美玉米,那么到岸1800的完税价格则是这轮美玉米的底线,按照当前2500计算成本

端下沉200,国内价格下方起码还有200空间,对应2300位置,加上需求减少,或许价格可能会更低。通过饲料变化可以得出其中蛋白成本变化最容易推动生猪价格,按照饲料配比玉米60%*当前玉米2500,豆粕3200*30%,豆粕成本占比40%,那么豆粕价格变化也将大幅影响生猪成本,按照目前美豆持续亏损的情况来看,下方空间有限,反倒是回顾去年美豆在5-6月份见底,在usda的报告下推动了一轮反弹行情,今年也有可能继续出现,因为北美种植面积不变,单产不变,美农报告北美大豆还是会偏紧,届时天气炒作氛围加上低价格,可能会有一轮反弹行情,这是成本端的驱动因素。作为时间点来讲5-6月份或许比我刚才讲的仔猪7月份节点来的更加早一些,此外季节性方面通常4-5月现货价格见底,因为春节后需求骤变,容易形成全年低点,而对应着劳动节的需求增加价格通常就开始上涨,这些都是值得注意的问题。

除了成本端之外,市场情绪也存在潜在变化,随着期货价格上涨,正反馈给现实端,反身性的预期的自我实现,也会提前pricein一定未来价格,所以盘面资金的动向也是值得研究的一个点,lh2405合约大幅增仓,同时07和09也有明显的资金驱动,目前期限结构处于contango结构,预期表现的比较强烈,加上养殖利润连续3年多的亏损时间,22年最坏的时候或许已经过去,目前现货14.5元附近,05价格目前15元,基差-500元,盘面估值不算离谱,以近端14元作为安全边际,盯着09合约的机会,结合时间节点,届时应该能够看到价格的蜕变,对此天时节点大家怎么看呢?