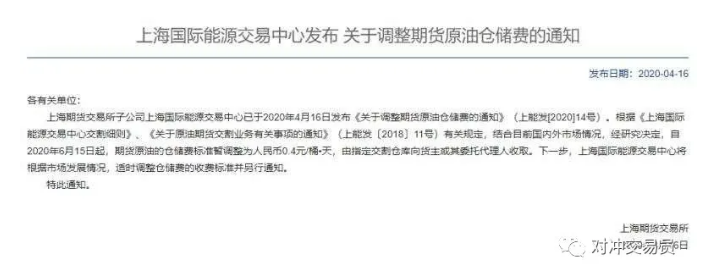

本周出现了自群成立以来的第一次亏损,原油的隔月正套,7-8正套和9-10正套,分别以9.2和8.2的均价开,因为按照原油保税货的无脑转抛,仓储费固定2毛一桶每天,月息按照0.5%计算,正常月份30天,很容易得到最大升水为7.5,7-8合计31天,那么8即为一般情况下的最大升水,9以上开进去,赚一个点,妥妥的,同理9-10正套因为国庆节原因,实际转抛时间23天,一样可以得出8.2这样的位置,已经属于市场送钱的价差区域了。其实我做这个策略之前,已经听闻交易所研究修改合约规则,其中修改仓单仓储费是比较重要的的一点,那会也有群友提出来这个因素,那会我有一点盲目的乐观,主观上认为修改规则一般会发生在新合约,不至于老合约就这样,再不济,也得明年开始施行。不过在盲目的乐观在67,78,89隔月全部上了10以后,就意识到不对劲了,我也急忙通知大家暂停加仓,之前以为市场对改规则这件事过度敏感导致的价差错配,但是持续错配且全部合约价差到了一个完全不应该到的位置,就有点问题了。因为我习惯轻仓交易,倒也并不慌张,既然场面有点失控,那么我就选择再看看,暂时不动。按照原油2毛一桶的每天价格,折合到液体散化,就是1.4元每吨一天。这个价格实事求是讲,确实比较低,主流库存液体散化的仓储费是1.5元,并且库存喊着涨价的声音此起彼伏,因为客观疫情的原因,导致全国码头库容紧张,库区为了多赚点仓储费嫌弃低密度的ma喜欢eg都是众所周知的事情。所以原油涨点仓储费,我可以理解,无非就是市场在判断涨到多少,我心里预估,撑死翻倍,2.4元每吨可以让各个液体化工的库存流下嫉妒的眼泪了。所以当89到了14以上的时候,我就开仓了,也贴了群,12.7平仓滚动。后面一波又靠近14入场,当天收盘没出来,收盘后,交易所出了公告。

浙公网安备 33010602011771号

浙公网安备 33010602011771号