我是一名从业者,一个衍生品是否上市对我切身利益影响十分重大,如果国家大力发展某衍生品,或者某集团公司着力发展嵌入式衍生品,我可以拿到50的base和丰厚的奖金,如果哪天国家说这个项目暂停了,我可能就失业或者收入大减。与我切身利益息息相关。

刚刚看到这个问题的时候,是2016年中旬,那时候忙着办离职,也没心思好好回答。目前已经入职新公司,是时候回答一下这个问题,也是对自己的一个阶段性总结。

先抛出结论:只要,也只有当中国政府有足够的动机和利益驱动的前提下,风险可控的情况下,技术和手段成熟的情况下,中国政府才会积极的发展金融衍生品市场。

那么,1、中国政府的动机在哪里?2、衍生品风险怎么控制,对政府来讲怎样叫风险可控?3、技术和手段成熟吗,怎样才叫成熟?

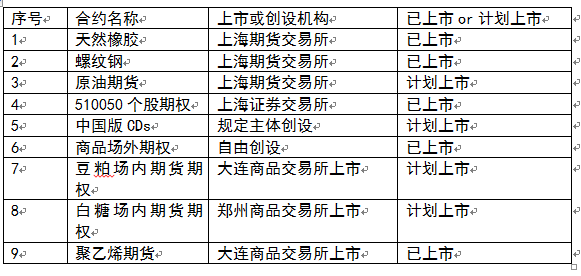

本文将会以以下9个已经上市和计划上市的金融衍生品合约作为例子:

1、天然橡胶。上市于上海期货交易所。2、螺纹钢。上市与上海期货交易所。3、原油期货。计划在上海期货交易所上市。4、510050个股期权。上市于上海证券交易所。5、中国版CDs(暂且这么叫吧)。计划由规定主体创设。6、商品场外期权。可以自由创设。7、豆粕场内期货期权。计划在大连商品交易所上市。8、白糖场内期货期权。计划在郑州商品交易所上市。9、聚乙烯期货。在大连商品交易所上市。

表格如下,可以看得清楚点:

这九个合约已经能说明大多数的问题了,其他的暂且不讨论。

好,开始一点点讲:

一、动机

首先,我们要明确,中国政府为什么要发展衍生品,动机是什么?

我总结下来,动机可以分为两大点:

(一)中国政府本身需要某个衍生品。

当现代的经济政治体制下,已经是政商一体。这么多大国企是国有的,银行是国有的,在国际社会上中国政府控制这么多美元储备,人民币又要国际化。可以说,中国政府本身就是一个庞大的商业主体。

主要是商业主体,在发展中就会慢慢演化出对衍生品的需求。

1、消化库存。

1)先说天然橡胶。中国几大农垦天然橡胶产能过剩,库存无法消化,为了寻找销路,才迫切上市了天然橡胶期货。这一点很容易证实,你去查一查上期所天然橡胶可交割品牌,有几个是国有品牌,有几个是民营品牌。

2)螺纹钢期货同理天然橡胶,只是交个品牌上国有民营的占比有所区别。

货卖不掉了,那就上市吧,拿去炒炒,增加点投机需求,来弥补实体需求的不足。

2、转移风险。

1)先讲中国版CDs。CDs是个好东西啊,大空头多犀利,为啥不早点推出?CDs是个坏东西啊,加剧金融危机,美国人多惨烈啊,永远别推出了!

可是中国政府还是要搞CDs了,而且是在这个节骨眼上搞,在这个M2高企的时候,在这个银行房贷增速大于整体信贷增速的时候,在这个房价已经成为纯粹的货币现象的时候。在这个国有银行风险集中的时候。

明摆着就是想通过CDs来转移风险。

至于风险转移给谁,我们不必要细究。有可能是国家左手倒右手,也有可能是卖给散户。但最终一点可以确定,是国家本身需要利用CDs去转移风险了。

2)再讲商品场外期权。这个东西可能比较冷门,大家了解的不多。本人也是因为前面两年多时间都在搞这一块才有所了解。为啥国家要推出商品场外期权,根本原因还是因为在农产品板块,国家受储压力过大,想通过场外期权的方式来代替受储。

所以你看,在场内期权还没有推出的时候,玉米,豆一,棉花的场外期权都急着推出来了,力度最大的是什么,是玉米,因为压力最大。

举个例子,原本,一吨玉米只能卖1000元,国家为了保障农民利益,以1400的价格来受储,那么,每一吨玉米要消耗国家1400元的财政支出,还有后期的仓储费,更可笑的是,已经没有仓库来放这些玉米了。受储的手段已经玩不下去了。

这时候,国家拿出200元每吨的期权费(打比方),通过场外期权的方式去补贴给农户,才能把“保护农民”的三农政策继续执行下去。

其他农产品,豆一,棉花,同理。

这里又说明了什么?国家需要!国家在这个节骨眼上需要这个东西,才会推出,大力去推。把受储的价格风险转移出去。

3、战略目的

这个时候要拿原油期货说事了。原油期货,要在上海期货交易所上市,这个事情叫了也好几年了,但现在也没上。为什么?

因为原油期货上市的主要目的不是为了在国际上取得原油的定价权,如果是争夺国际定价权,请问沪铜期货取得定价权了吗?

也不是为了给国内企业提供风险管理的工具。原油在国内特许经营,某油也不需要这个工具。

主要目的,是为了配合国家人民币国际化的战略目标。

原油期货,最大的特点是人民币结算的规则,这是区别于铜期货的,其中的结算规则也比较负责,我们只要知道他存在就行,不必要细究。

为什么不急于上市,因为还不到时候!

我原来公司一个从事原油期货推广的同事,做了两年冷板凳了,我跟他讲国家目前对原油期货的迫切性不足,短期内很难上市,你的努力可能几年内没有回报。终于16年年初,他开始将工作重心转移,业绩也有所起色了。

(二)中国政府需要去规范某个市场。

区别于第一点,这一点就是政府在“政治目的”上需求了。

要理解这一点,首先要明白,很多的衍生品都是在商业过程中自然产生的,而不是国家推出创设的。

1)聚乙烯期货。一上来就先黑一把化工品。聚乙烯现货买卖,我是工厂,我向贸易商订一年后的货,那就是一个远期合约,算不算衍生品?

宽泛的讲,也是算的。

但是,现货交易中经常发生违约现象,保证金收取制度不规范,互相又不信任,经常发生破产跑路的事件,弄的不好还会发生系统性风险,同时产生银行坏账。

于是国家只好把“远期合约”规范起来,放到场内,做成聚乙烯期货,保证金呢盯市结算,谁也别想赖,反正钱都是交给交易所,交易所是国家的,不会跑路,大家也放心。

其他的品种,比如甲醇等等,同理。这些因为涉及到负面的东西不想举例太多。

2)白糖场内期货期权。如果说现货商创造出一个远期合约不算什么水平,那么白糖贸易商水平就高了,在没有场内白糖期货期权的时候,现货商已经开始了期权交易了。

比如,你要问订2017年一整年的货,也不要给我交什么保证金了,就交权利金,我把价格给你锁定了。

这也是得益于ICE糖合约已经有期权,白糖进口贸易商接触的比较早,比较先进。

那么,为了规范市场,把白糖期权纳入场内,才计划上市白糖期货期权。

豆粕场内期权同理,豆粕加工商一般都玩CBOT美豆,对期权了解的比较早比较深刻。也需要场内期权来规范和分散风险。

这样,大连、郑州各上一个期权品种,都有自己的政绩。至于上期所嘛,好好搞你的原油期货,政绩更大,根本没啥理由去做一个黄金期权什么的。

说白了,就是要政绩。

二、风控问题

第二点就是风险控制了。

(一)系统性风险。

政府玩这个可不想发生风险。发生风险,重则金融系统崩溃,轻则民众闹事。

金融系统崩溃不用解释了,就是金融危机了。

民众闹事,你如果不知道的话,可以去看看网上的那些新闻,某某现货交易平台骗钱,坑害老百姓,在证监会门口闹事。

其实证监会也是够冤的,自身本身就是个副部级的事业单位,要去给商务部背黑锅。那些现货交易平台本身就是地方政府设立,商务部批准的,闹事也应该去政府闹,不能找证监会啊。

但是老百姓可是不管的啊。

这是系统性风险层面的风控。

1、中国版CDs

这里再次拿“中国版CDs”举例,中国政府是不会允许发生系统性风险的,所以CDs在中国,也只能是“中国版CDs”。

怎么理解?下面我们来设想几个场景。当然,信用违约掉期现在是个热门话题,相关规则指引国家也在制定和完善,我们不如就抛开规则,站在立法者的角度来看问题。与现行规定有出入的地方,请包涵和忽略。

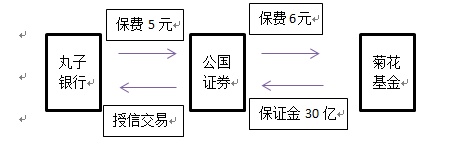

我们引入两个市场主体,也就是我们场景中的演员,他们分别是:

1、“公国证券”是一家净资本1000亿的证券公司;2、“菊花基金”是业内有名的对冲基金,管理规模100亿。3、“丸子银行”,国内商业银行,有房贷余额100亿。

1)场景一,“我要当大空头!”

“菊花基金”的老板看了《大空头》之后头脑发热,也想借中国版CDs推出之势,当中国版大空头。于是找到“公国证券”,说,我想买入挂钩“丸子银行”房贷余额的CDs,金额1000亿,如果没有违约,我给你付保费,如果违约了,你赔我1000亿。

这个项目太大了,惊动了“公国证券”的董事长。董事长一看,就觉得这个生意不靠谱,他回复“菊花基金”:1、“丸子银行”的房贷余额不过100亿,你却要跟我买1000亿,这个银监会爸爸、证监会妈妈审批肯定不会通过的;2、这个CDs可能我“公国证券”还没有资格创设,100亿的量能不能卖还是个问题。

当然“公国证券”对“菊花基金”的做空中国地产的勇气和决心表示了感觉与敬佩,最后拒绝了他。

2)场景二,“我要收保费!”

“菊花基金”的老板冷静了几天,觉得这事情不太靠谱。但是最近资产荒啊,总得要投资。于是“菊花基金”就跟“公国证券”说:上次啊生意没谈成功,这次咱们换一个体位,我来当买方,你来当买方,如果“丸子银行”房贷没有违约,你付给我保费,如果违约了,给赔你钱。你看,我“菊花资金”自有资金也有100个亿了,我就跟你做100个亿的规模,全部的资金交给你托管行不行。至于保费嘛,你也别担心你会白付,你把你的CDs卖给“丸子银行”就行,你赚个差价,无风险收益,我呢只需要用30个亿的保证金就能做100个亿的固定收益项目也划算。大致的流程图如下了:

“公国证券”一听这事儿靠谱,于是哼哧哼哧的找了“丸子银行”做了一笔CDs。然后去找“菊花资金”。没想到发生了一件意想不到的事情。

3)场景三,“我要资产证券化!”

“菊花基金”做多螺纹钢巨亏50个亿,投资者上门闹事啦,为了平息投资者的愤怒,只好用自有资金来弥补投资者的损失,造成信誉度大减。

“公国证券”一看,这事情不得了,这CDs是不能转给“菊花基金”了,风险太大了,到时候万一菊花基金赔不出钱怎么办。但是这么大一个烫手山芋也不能自己拿在手里啊。怎么办?想来想去,也只能分拆了,卖给散户,这么一个办法了。

“公国证券”在柜台交易推出了这么一款产品,“高额不保本回报固定收益产品”,挂钩的是“丸子银行”的住房贷款。收益率方面,因为只要缴纳票面金额30%就能获取年化4%的收益,相当于12%以上的收益了,又是证券公司发行,被散户抢购。

可好景不长,“公国证券”被证监会妈妈约谈,要求停止发售这块产品,监管的理由是产品本身是一个CDs,是新事物,风险揭示不充分,而且老百姓大多数都有房贷,你期望老百姓在还不起房贷的时候还能把CDs的钱给你赔上?

于是“公国证券”的证券化就泡汤了,只能硬抗风险。

讲完这三个场景,已经足够说明监管是可以通过多种手段来“阉割”一个金融衍生品的,阉割到能够满足自身需求,又不会引发不可控的风险的程度。这正是国家想看到的,也是国家所主导的。

当然本文的目的仅仅是为了说明问题,并不是预测政策,大家看过也就罢了。

(二)做市商风险

这里就要讲一下510050个股期权的事儿了。

国家推出510050个股期权,就是为了作为做市商的各大证券公司自营部门练练手用的。先弄一个510050,也就是上证50让你们练练手。

上证50,波动率出名的低吧,又有IH的期货合约可以做空,大券商也有上证50的现券可以抛售,可以说该有的手段都有了。拿这个标的来练兵,简直就是easy模式啊,总不会再出风险时间吧。

你们先把场内期权的easy模式玩好,我们再玩hard模式,再慢慢放宽场外市场。

再看,为什么急于商品期货,国家急于推动场外期权,也不拿个场内期权先练练手?那是因为期货公司占整个金融行业的体量太小了,真的出了什么问题,死了几家,也没关系。不会发生系统性风险。

这就是现实,谁让期货公司不是亲儿子呢。

种种现象都可以看出国家在风控上的态度和手段。这些东西都不好概括和总结,只能意会不能言传。

三、技术问题

说到技术问题,可以有些量化大神要发难了。你是在怀疑我们的水平吗?

那还真不是。

首先来讲,一个衍生品对冲交易员本质上是一个交易员,而不是一个量化分析师,做交易这件事情是要靠大量的实践来积累的,不是按照模型生搬硬套。你站在公司负责人的角度想,你会去聘请一个绩点满分,但是没有交易经验的金融工程应届生作为衍生品部的负责人吗?

其次,市场是需要慢慢发展的,没有足够的交易对手,流动性不佳,很多对冲策略实现不了。

再者,投资者教育这一块也是不能忽视的,我看目前不要说教育投资者,连大多数金融从业者都不知道衍生品市场怎么回事。

文章的最后,我想讲一讲个人的职业经历。我本身是在某投资公司做研究员的,14年初的时候,老板把衍生品这块任务强加给我(当然工资是不加的,呵呵)。我也没有办法,硬着头皮上了项目,也渐渐开始分析中国衍生品市场,因为我起码要知道这块工作有没有前途。

但最后我发现,我所做的工作并不在“国家意愿”的主线上,并不能满足国家的需求,自然不会在短期内有很大的发展。相比其他的公司,对衍生品真正有需求的公司,与我相同的岗位都能给到50左右的base,于是我就辞职,找了一份分析师的工作,甩掉包袱,继续我的投研之路。

当然,我也并不觉得衍生品这块一无是处。

在新的公司,我计划推出一款新项目,我计划以基本面分析、量化分析为基础,利用商品场外期权作为投资手段,通过集团的互联网金融平台,做一些代客理财业务。我会根据不同的行情走势构造一些结构化场外期权产品,为散户提供一些高风险高回报的理财产品,当然,只有客户赚钱我才能长期经营,我们会竭力通过研究保证胜率。

关于商品期货投资和其他衍生品的投资,可以持续关注我,我会在知乎和微信号不定期发布相关文章和最新资讯。

公国菊花丸

写于2016年10月7日星期五