我们通过选股策略一二三四系列,进行了排除法,排除了二类股,财务不稳健,利润不稳定,无成长,不分红的企业,现在我们的名单上基本都是一些质量非常优秀,经营非常稳健的公司,但是这离我们投资成功还差最为关键的一步,就是确定买入价格和安全边际,因为我们前面的分析基本都是用过去一些财务指标定性的选股,而对于未来还有很多不确定,优秀能否长期持续下去还有疑问,我们就有判断错误的风险,而且可能这些企业的市场价格已经反映了这种优秀,或者透支了未来,我们也很难获利。所以我们就需要一个安全边际来吸纳未来的这些不确定性,这样即使我们判断有些失误,但损失本金的风险不大,而且我们较低的预期在未来实现的概率也会很大,较低的买入价格也会带来丰厚的利润。

这个安全边际确定为多少呢,这个问题在如何理解和计算安全边际,已经说得非常明白了,这些投资性股票的安全边际就是股票收益率与无风险利率的利差,这个利差一般要达到三分之一或者最好一半。目前市场无风险利率4%左右,股票的收益率(每股*均利润/股价)6.5%-10%我们就有较大安全边际了,换成市盈率说法股价就是10-15PE以内(或者更低),这里还有一个细节,我们用*三年*均利润代替*一年的利润来计算买入的安全边际,因为即期利润有波动和下降的风险,而*均利润就能吸纳这种风险。对于不同行业也有差别,比如银行,地产这些杠杆高的企业,就是10-12PE,一般稳健企业就是12-15PE。而对于那些优秀高市盈率的成长股我们确实难以把握,只有选择直接排除。

还有一步,对于同一行业的有多家公司怎么办,我们采用龙头法,选择受市场关注,而价格能更快反映价值的企业,非龙头我们放弃。龙头也反映了企业质量,市场在一定程度是有效的。这样我们能够保证优质而且优价。

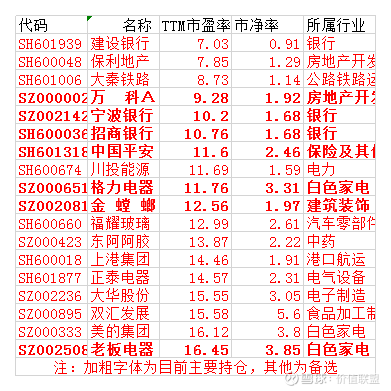

那么最后我们选出了哪些公司呢,可能大家都很好奇,我就把我目前选的股票池公布,可以与大家选择相互对照交流。当然这个名单随时间会有所变动。

注:这些股票池,并不代表买入意见,供参考!我们的投资组合分散持有5-10只这些企业。

选股系列总结:

我们用的选股法就是其实就是格雷厄姆选股法,关注企业的规模,财务实力,利润稳定性,分红和分红历史,成长性,最后最重要的是市盈率市净率这些估值指标。我还想说的是巴菲特,我想巴菲特选股法和这个差别也不大(毕竟是85%的格雷厄姆),我们都在寻找巴菲特的估值方法,其实没那么玄乎,他也先确定的是安全边际,买入价格(优秀企业买价几乎全部控制在15PE以内),确定方法几乎和这里一模一样。而那个现金流贴现估值可能并不是最重要的,那只是他认为企业的合理价值区间(可能卖出)。而我们要获利,首要是确定安全边际。关于这个主题,我会单独讲解。

有问题欢迎私信交流

作者:价值联盟

链接:https://xueqiu.com/6027152921/128196230

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。