发布于 2018-11-10

=============================================

一、决定股票价格的因素及其推论

公式 P=PE*E (为简化,忽略分红等因素)

股价等于市盈率乘以每股收益

P股价

PE市盈率,估值,市场决定,情绪主导

E每股收益,价值,公司决定,价值主导

故而可以将股价分解成两个因素:情绪与价值

推论:

设每股收益年化增长率为g

建仓时:P1=PE1*E1

持仓n年:P2=PE2*E1*(1+g)^n

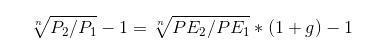

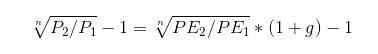

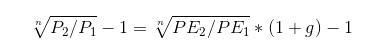

故持有年化收益为:

当PE2=PE1时,股票年化收益率刚好等于每股收益增长率

当PE2>PE1时,股票年化收益率大于每股收益增长率

当PE2

可见,持股n年的年化收益率仅与在这个过程中建仓和持仓n年时的PE变化率、每股收益年化增长率g有关,与其他因素无关。

二、利用均值回归预计未来收益率

如图,我们可以发现市盈率在围绕着均值在上下波动。这种高于均值倾向于回复均值,低于均值也倾向于回复均值的现象叫做均值回归。

我们可以利用估值的这个特点,结合上面的推论来估算股票未来的收益率。

例一、已知奉天眼药股票当前的市盈率为10倍,通过观察历史估值图该股市盈率均值为20倍,经过参考多份券商研究报告,券商给出的每股收益未来三年的增长率为20%,请问三年后如果该股市盈率回归均值,该股的年化应收益率为多少?

答:

该股市盈率回归均值,代表市盈率由10倍上升为20倍,故利用推论公式

可得,持股三年的年化收益率为:((20/10)^(1/3))*(1+20%)-1= 51.19%

例二、已知条件同例一,请问:

1.如果该股三年后市盈率达到30倍,年化收益率为多少?

2.如果该股三年后估值仍然没有回归均值,估值仍为10倍,请问年化收益率为多少?

答:

1.该股市盈率由10倍上升为30倍,故利用推论公式

可得,持股三年的年化收益率为:((30/10)^(1/3))*(1+20%)-1= 73.07%

2.若三年后仍为10倍市盈率,说明市盈率无变化,引用推论:

"当PE2=PE1时,股票年化收益率刚好等于每股收益增长率"

可知,年化收益率等于每股收益增长率,为20%

例三、已知条件同例一,但该股三年后超过当初券商给出20%的增长预期,实际情况是每股收益增长率为30%,请问,如果三年后如果该股市盈率回归均值,该股的年化应收益率为多少?

答:

该股市盈率回归均值,代表市盈率由10倍上升为20倍,“实际情况是每股收益增长率为30%”说明g为30%,故利用推论公式

可得,持股三年的年化收益率为:((20/10)^(1/3))*(1+30%)-1= 63.79%

例四、已知条件同例一,但该股三年后未达到当初券商给出20%的增长预期,实际情况是每股收益根本没有增长,请问:

1.如果该股三年后估值仍然没有回归均值,估值仍为10倍,请问年化收益率为多少?

2.如果该股三年后市盈率回归均值,年化收益率为多少?

3..如果该股三年后市盈率达到30倍,年化收益率为多少?

4.该股三年后市盈率在多少时,年化收益将为负值?

答:

由“实际情况是每股收益根本没有增长”可知g为0

故利用推论公式

可得:

1.年化收益为: ((10/10)^(1/3))*(1+0)-1= 0

2.年化收益为: ((20/10)^(1/3))*(1+0)-1= 25.99%

3.年化收益为: ((30/10)^(1/3))*(1+0)-1= 44.22%

4.引用推论:“当PE2

三、 安全边际

通过以上例题的计算,我们可以发现很有趣且令人兴奋的结论。

1.如例题一中,当股票估值低于估值均值时,如果这时候买入,未来三年估值回归均值,那么年化收益将远远高于实际的每股收益增长率g,实际增长率为20%,而由于估值回归,年化收益将高达51.19%!!

再如例二中,如果估值不仅回归,还高于均值的话,那么年化收益将更加惊人,为73.07%!

2.如果不仅估值能够回归,而且每股收益还同时增大的话,年化收益将远远大于单纯的估值回归,如例三中年化收益高达63.79%

在投资中,将估值和每股收益增长的双重提升叫做:戴维斯双击。

3.即使每股收益增长率g根本不如预期,如例四,只要估值能够提升,那么年化收益率将仍然为正!

只有在未来估值减小的情况下,年化收益才为负。换句话说,只有估值不往上变而往下变的时候,我们才赔钱!!

如上表,是当前市盈率为10倍时,未来三年g的三种情况与估值变化对应的年化收益的统计。我们发现只有在估值极度萎缩的时候才有亏损的可能,比如表中的市盈率为5倍时,其余情况年化收益都不小于0

可见,低估值买入真的是好处多多啊。

我们只要买入时的估值很低,往下变的空间很小,同时往下变的概率就很小,那么最终赚钱的概率将大大增强!

这种低估买入,使得估值向下空间很小,赔钱概率很低的投资理念,就是投资大师格雷厄姆、巴菲特、约翰聂夫等人反复强调的“安全边际”四个字的由来!!

习题

1.已知奉天鸡架股票当前市盈率为30倍,假设未来6年每股收益增长率为15%,请问第六年末市盈率为多少时,你既不赚钱也不亏钱?

2.你的股票经纪人向你反复推荐长生健康这只股票,并向你发送了该券商最新的研究报告,报告显示预估该股未来三年增长率为25%,但你学了盛京剑客的教程后多了个心眼,观察了该股的历史估值情况。你发现该股市盈率均值为30倍,而当前估值为65倍,历史最低估值为15倍。

请问,这只股票是否有充足的安全边际?

3.(扩展题)请观察这一讲的这张表格

如上表,是当前市盈率为10倍时,未来三年g的三种情况与估值变化对应的年化收益的统计。

我们假设未来三年增长率:符合预期、超预期、不及预期发生的概率分别是50%、25%、25%;第三年末市盈率为30倍、20倍、10倍、5倍发生的概率分别为20%、50%、20%、10%,

请问:

1.该股年化收益的期望值为多少?

2.如果你通过研究,发现了10只与上述股票类似的股票,你老婆说应该10只都投,你却说买一只就可以了,请问谁的观点更合理,为什么?

上一讲习题解答:

1.已知盛京剑客先生于2018年6月开始清仓了恒瑞医药和爱尔眼科。请您结合这一讲的内容并查阅相关股票历史估值,谈谈他卖出的原因可能是什么?

答:截取恒瑞医药与爱尔眼科历史估值图可见

6月份时,两只股票估值都接近历史估值最高位,形成明显的估值高峰,恒瑞医药更是超过了2007年疯狂大牛市86倍的估值,达到89倍,这时候不跑,难道等待斩首示众吗?!

2.已知盛京剑客先生于于6月26、27、28三天分批建仓中兴通讯,并以18.80元卖出离场。除了他对基本面的研究外,你觉得还有什么原因使得他敢于连续跌停后入场?

答:由于当时中兴通讯每股收益为负,故PE也为负值,无很好的参考价值。所以参考市净率历史图表,如下

发现当时市净率为1.70倍,小于2016年的低点,略小于2008年金融危机的低点,对于一只科技股来讲,尤其是第二大通讯设备商来讲,给予这样的估值应是极度低估。加之基本面,政经面绝不可能允许该股倒下,故大胆买入。待反弹后轻松获利45%离场

3.下图是上证和深证A股的历史市盈率。当前,管理层利好频出。官方认为,中国股市具备投资价值。

但有些别有用心的买办媒体和境外势力反复宣扬中国崩溃论,中国股市续跌论,很多无良小号仍然叫嚣,准备继续做空。

请你结合这一讲,来谈谈中国A股的估值情况。到底谁说的对些?

答:根据上一讲历史估值的参考与运用,用屁股都能发现当前沪深A股处于历史估值低位。再结合这一讲的安全边际。中国股市极具投资价值的结论成立!

“有些别有用心的买办媒体和境外势力反复宣扬中国崩溃论,中国股市续跌论,很多无良小号仍然叫嚣,准备继续做空。”用屁股都能想明白的问题他们都视而不见,说明这些人确实别有用心,无非是用唱空想捡便宜筹码罢了。

4.根据这一讲的“低估的不传之秘”,你能找出几只你认为已经接近历史低估的股票吗?

答:略

发布于 2018-11-10

===================

1题:13。

2题:安全边际不足。如果三年收益为0的话,三年后市盈率为33,而均值为30,也就是说三年后若市盈率回到均值附近,这三年收益就已经为负,如果到历史最低值,则要亏损23.75%,所以安全边际不足。

3题

(1):40.74%。

(2)老婆的观点更合理。第三年末市盈率为30倍,20倍,10倍,5倍发生的概率分别为20%,50%,20%,10%可以看成10支类似情况的股票三年后的结果,可以看到,年末市盈率为5倍的1支股票虽然收益为负,但是其他股票的收益为正,会将此部分负收益cover,3年末市盈率为10倍市盈率的2支股票收益率较低,但是总体收益率会被3年末市盈率为30和20的7支股票拉高。如果只买一支,买其中任何一支股票的结果从大概率和风险上来看,都不及买10支股票的收益高和风险低。买到5倍市盈率不仅没有收益,而且损失了40%的收益。

==============