发布于 2018-06-25

==================================

声明:

不是推荐股票!!只是举例,讲述投资道理。当前爱尔眼科市盈率高达96倍,个人认为已经高估。如果有人头脑发昏,强行买入,和本人无关,特此声明!!本文无任何倾向性,我不是托,不是建议抄底!具体决定一定要自己拿!如果有人强行抄底,和本人无关!特此声明!!

当前股市不断下修。有些人极度恐慌,说什么股灾,说什么股市末日。又拿什么千股跌停来吓人。我看,无非是无良公众号,无知媒体,和别有用心的吹鼓手在刻意制造恐慌,以达到他们不可告人的目的罢了。

股市真的有那么惨烈吗?从上证指数来看,本年度开盘3314.03点,截至6.22日,报收2889.76点,跌幅为12.8%。

仅仅12.8%的跌幅能算得上是股灾吗?对于中国股市来讲,不跌个30%,不跌个50%,不跌个70%,根本算不得股灾。顶多算是一个小小的波动而已。

所以,大家不要自己吓自己,更不要自己骗自己,更不要鹦鹉学舌。有些人就是等待着廉价的筹码出来,好上车呢。

我感觉,现在的气氛和2012年末到2013年初的气氛很像很像,特点就是,大盘没跌多少,但是投资者极为恐慌,每一次下跌都有人缴枪投降。

当时经历了金融海啸,2009~2011年股市走出了一轮很靓丽的行情,配合四万亿的政策,官方的说法是中国经济领先全世界复苏!可是好景不长,股市不断下修,经济二次探底,批判四万亿的骂声不断,大盘击穿了所谓的铁底:2000点!

记得当时我于2010年初分批平掉手中的股票,2010~2012年中一直处于空仓的状态,对于低迷的股市我也没有找到很好的机会,打算将这部分资金加入到期货和外汇中。一个偶然的机会,我听到营业部的一个散户在抱怨他的爱尔眼科45元进的,现在已经被套20%多,看来是没有指望了,周围的散户抛来同情的目光,有的说自己的股票都套了50%了~~

回到家,我就翻看了爱尔眼科这只股票。

虽然2007年末我用技术分析的方法成功在股市逃顶,但是我总觉得这种方式过于简单粗暴,所以我开始大量阅读价值投资的书籍。当时我凭借并不扎实的价值投资知识很粗浅的作出结论:爱尔眼科很有投资价值。

我用了几天的时间翻看了大量的资料,又走访了本市的爱尔眼科,我发现虽然是民营医院,但是来看病的人络绎不绝,设备、卫生、服务都要比本市最著名的四院眼科高出一大截。

我发现,爱尔眼科的基本面丝毫不受当时经济大幅波动的影响,医疗医药行业是典型的非周期性行业。财务上也可以得到印证,从2007年~2011年,爱尔眼科的主营业务增长率分别是:64.71%,39.45%,38.11%,42.61%,51.54%,平均高达47.28%;净利润增长率是170.26%,66.58%,50.67%,38.09%,38.28%,平均高达72.78%

自该股上市以来经历了大幅的震荡,市盈率也从当时最高的118倍跌至48倍(2012年8月),而股价却相对于上市价格上涨了30%左右,说明该股虽然估值很高,即使在估值下降59%的情况下,股价仍然能维持上涨,这是由于有业绩支撑。

那么业绩是否能持续上行呢?这就成为了问题的关键。

我认为是可以的,并且确定性很高。

记得有很多老人白内障了都不去看,拿不出钱来,直到去世。当时单纯的想法是:中国人口的基数,加之收入的提高,人口老龄化,以前看不起病,现在收入提高了,一定有大量的老人有能力治疗,所以投资这家公司也是为社会做贡献。

该股当时上市三年,估值方面并未有很明确的参考点,只能根据传统的成长股估值方法,引用五年来的净利润增长的平均值72.78%和当时的市盈率48倍,根据彼得林奇的方法得出PEG=0.66,小于1,有较高的投资价值。我想,如果爱尔业绩能持续上行,即使市盈率跌到20倍我也不怕。况且根据我当时的判断,大盘下行空间已经不大。

于是我就破天荒的,准备来一次彼得林奇式的价值投资,也不枉费我读了那么多的价值投资书籍。现在想来挺有意思的,一个铁杆的技术派,居然在那一刻悄悄的转型了。

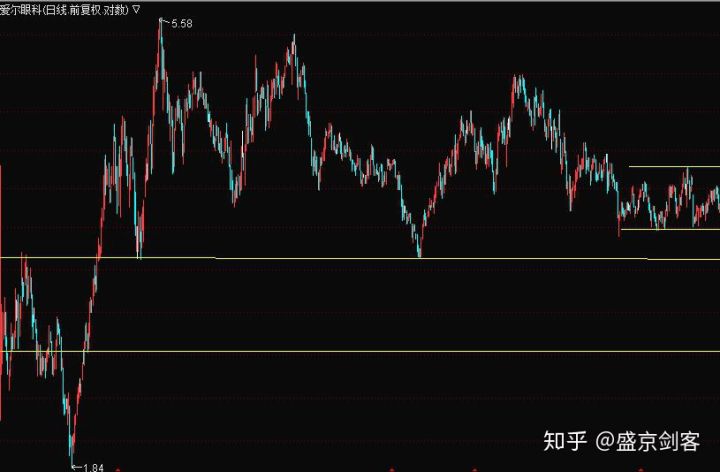

说干就干,在2012年8月呈现在眼前的该股全部K线图是这样的。到底怎么建仓呢?我根据当时的压力位与阻力位做了一些布置。当前走出了一个小箱体,上压力,下支撑,还有一个位于图像中部的很明显的长期支撑,最下面的一条是该股上市第一天的开盘价。

我把资金分成了五份,如果股价突破最上面一条,加一份,然后根据形势不断加仓。如果跌破下面三条,则逢低建仓,越跌越买。根据形势不断的调整。

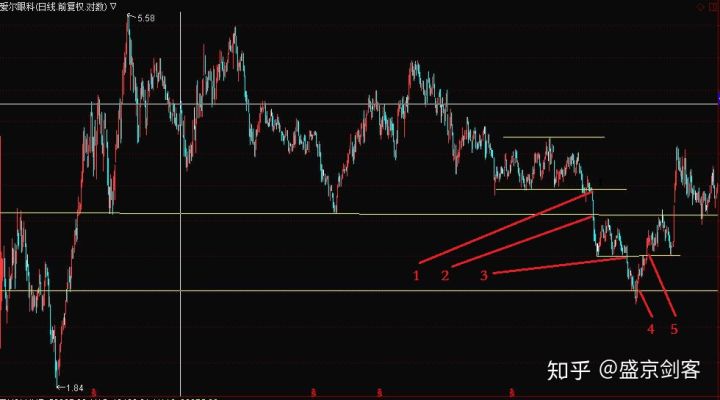

之后的走势并未向上突破,却出现了不断的下修

在8.30日,跌破了小箱体的下轨,我于平均19.50元的价格低接了第一笔;

在9.18日,跌破了长期的支撑,我在18.05元处低吸了第二笔;

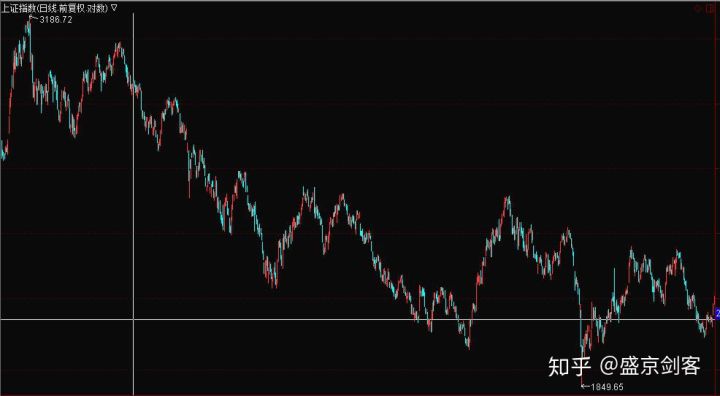

之后该股继续下跌,对于一个曾经的铁杆技术派来说,这种行情早就应该止损离场了,那些天感觉十分不舒服,很别扭。当时的大盘也十分萎靡,9.26日大盘跌破了所谓的政策底、“铁底2000点”,达到1999.48点。市场一片风声鹤唳,就仿佛和现在一样。

我觉得价值投资真的好磨人啊,真想止损离场,进入自己的舒适圈。

转念又一想,不能这样做,因为已经做好了充分的准备,股票的基本面又没有问题,只是市场情绪不认同,若是以前价位合适,现在岂不是更加低估了么,这不正是千载难逢的好机会吗!对的,要坚持。即使这部分资金都赔光,就当是交学费了。如果前功尽弃了,以后想学习价值投资,还得另交一次学费。

于是我反复阅读《约翰聂夫的成功投资》中《花旗的投资传奇》的一节,对于约翰聂夫这位执掌温莎基金持续30多年跑赢指数的大牛来说,不也是在花旗银行上被套牢四年多么!我这种水平的夫复何求呢!

(上图,上证指数2013~2013年走势,跌破“铁底2000”)

我坚定了信心,继续坚持计划。

该股9月--11月形成了一个小箱体,我计划在突破箱体上下轨时建仓。

在11.20日,跌破了小箱体的下轨,我在16.28元处低吸了第三笔。

大盘在11.27日再次跌破2000点,至1991.17点。股价继续下跌,眼看就要跌到该股的上市开盘价14.92元(除权价,实际当年开盘价是48.86元)

在12.3日,该股跌破了上市开盘价,我于14.90元的价位接了第四笔。

该股确实在上市开盘处得到了支撑,没有继续下跌。我的第四笔相当于抄到了最低价。股价见底回升。

在12.21日,股价突破了前期的小箱体下轨,我在16.39元处建仓了第五笔。

自此,五笔资金全部完成了建仓任务。由于五笔资金相等,所以越跌买的股票就越多,实际成本要低于这五笔的平均价格17.024元(19.50、18.05、16.28、14.90、16.39),实际为16.88元左右。

2013年6月25日,上证指数再次下跌,这次跌破了1900点,最低为1849.65点。而此时,爱尔眼科已经毫不理会大盘的震荡,前期最高已达23.80元(2013年6月3日),使我远远的抛开了成本线40%,稍许回调后更是一路高歌,2013年收于31.21元。

从2012年末起,我一直持有爱尔眼科至今,已有五年半。其间经历了2015年的疯狂,也经历了之后的众星泯灭。

如果算上我之后在该股高估值时的减仓(如2015年估值达100倍),暴跌之后的多次加仓(如今年2月9日暴跌加仓),再算上红利再投资的话,实际收益已达12倍左右,年化收益高达57%

如果不计算我之后高估值时的减仓,暴跌之后的加仓,也不算上红利再投资,仅从理论计算的话:

该股从2012年年末建仓以来,如果是100股,经过高送转,当前为505股,红利积累了254.7元,这样取2018年6月22日的收盘价32.47元,实际资金为32.47*505+254.7=16652.05元,当年的建仓成本为16.88元,按100股计算,资金为1688元,增长了16652.05/1688=9.86倍,年化收益为51.62%(9.86开5.5次根号减1)。

(上图,爱尔眼科前复权走势及重要支撑位)

该股由于业绩十分稳健,护城河十分牢固,自然助我穿越牛熊,即使惊涛骇浪也不必担忧。这就是价值投资的力量。

最后,希望大家面对低迷的股市不必气馁,要寻找优质且低估的公司,只要公司能够持续稳健经营,那么股价就能够得到支撑,想不涨都不可能。当然,这是要付出很多辛苦和很多折磨的,但一切都是值得的。到时候你就会明白,什么是:

两岸猿声啼不住,轻舟已过万重山。

全文完。

发布于 2018-06-25