第十三章 顺势/逆势——双重交易方法

投资要成功,最理想的公式就是适当地融合良好的技术交易系统,优秀的交易策略和资金管理。但是要做到这点,说起来容易做起来难。我从事商品交易30多年,曾经进场大宰别人,不过被宰的次数可能更多些。依我的经验,最赚钱和最能持续赚钱的方法,是所谓的长线仓位策略——在大趋势出现一早就进场,在有利的时机金字塔加仓,而且只要趋势持续,就继续持有仓位不动。但是大部分交易者处理这个策略时,容易跌进根本的陷阱里。

很遗憾,我们老是想在每一个市场情况中,预测明确的(上涨或下跌)价格趋势。结果我们总是在自己以为的多头时刻逢高买入,而且在以为是走空头的时刻卖到最低点。大多数交易者都亏了钱。“为什么我总是买到高价,卖到低价?”这句话是不是你的写照?

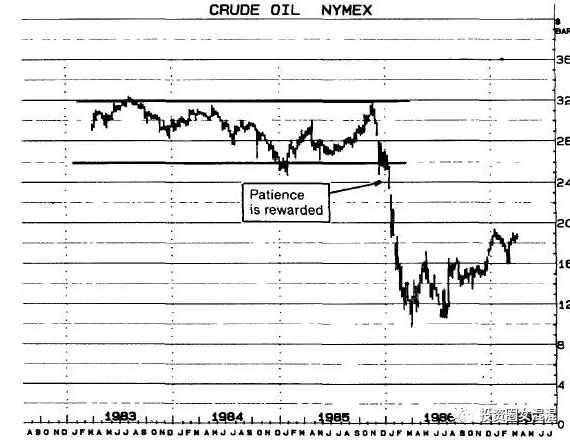

有一个十分简单的真理,也就是市场大部分时间都相当*衡:换句话说,是处在一个宽幅震荡的漫无目标的区间内,没有明显的上涨或下跌趋势。我们拿一张图来说明1983——1985年3年内原油市场买高卖低的例子。那时候,市场是在26.00到32.00的宽广区间内上下浮沉(见图13-1)。每一次反弹冲向30.00——32.00,总是会使电脑和其它的技术指标反转向上,每一次接踵而来跌回26.00——28.00,指标又会变成反转向下。

图13-1 原油(最*期)长期周线图 (文字:耐心终于得到回报)

1983——1985年,原油在26.00到32.00的宽幅区间内起伏。长线仓位交易者的系统每当市价涨向区间上档,就发出买入信号,跌到下档又发出卖出信号,结果长线仓位交易者惨遭洗盘。但是他们的耐心终于得到回报。1986年1月,市场跌破区间底部并继续下滑到11.00。这里要说明的一点是:你一定要始终如一遵守所有的交易信号,因为1月初下跌段的大利润超过市场横向盘整期间一连串的小损失。

经过多年的摸索和测试,犯了不计其数的错误,我找到了一种双重投机交易的可靠方法,代替这种“喔,完蛋了”的交易方法,摘要如下:价格处于宽广的横向盘整期,你可以玩一种基本上叫做反趋势交易的游戏——价格回调到交易区间的下档时买入,反弹到上档时卖出。但是一旦市场跳出这个横向盘整时——不管是往哪个方向——就要舍弃反趋势交易所建的仓位,顺着突破所显现的强势方向建仓(见图13-2和13-3)。

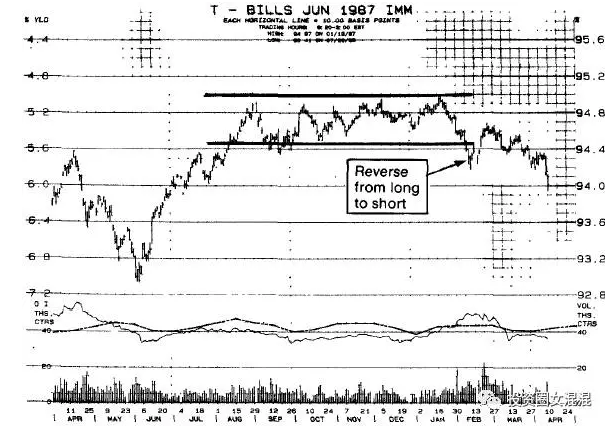

图13-2 1987年6月国库券 (文字:由多转空)

1986年8月——1987年1月,6个月的期间内,市场锁定在宽广的区间内(94.45——95.00)。这段期间,你可以反趋势交易,在95.00的上档附*做空,94.45的下档附**仓并做多。这些反趋势仓位只会用收盘止损点来保护。止损点设在区间外不远处(94.35收盘止损和95.10收盘止损)。收盘价不管往哪个方向突破,你都要*掉反趋势仓位,建立新的顺势仓位。2月10日市场突破向下,6月期货以94.31收盘。收盘时他们应该反向交易,由多转空。

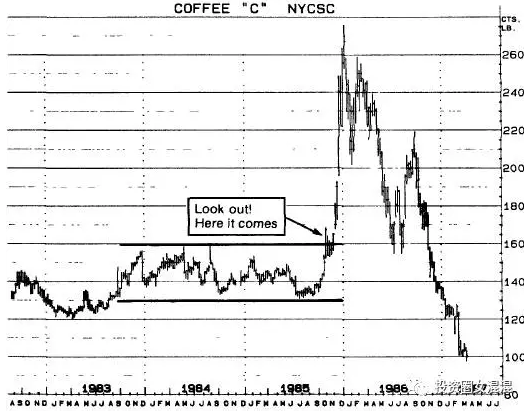

图13-3 咖啡豆(最*期)长期周线图 (文字:注意!行情来了)

从1983年7月——1985年10月,市场横盘盘整(130.00——160.00)达27个月之久。在这种市场中,你应该用反趋势交易方法,于160.00接*上档时做空,跌到130.00下档时反转做多。这种逆势仓位只用收盘止损来保护,设在交易区间外不远处,也就是在127.00和163.00附*。经过几次成功的逆势交易之后,市场终于在1985年10月往上突破,这时空头仓要*掉,建立顺势而为的多头仓。

这个方法可说是合情合理且直截了当,不像很多当代的系统和交易理论那样有迷人的“买卖信号声”。最适当的交易方法应当融合两个层面——技术交易系统和投资策略。不管是投机者,交易避险者或者金融机构,以严肃和有纪律的态度来遵守时,便能在可接受的风险环境中,得到经常性的市场利润。对很多成功的专业交易者来说,这些是游戏计划中非常重要的一部分。这些人对自己赢的策略进行保密,但他们的利润却透露了一切。

要执行这个策略,先得确定每个市场的价格趋势是横向盘整,还是有明显的趋势(上涨或下跌)。

那你要怎么确定趋势是横向盘整还是有明显的趋势?我通常是拿想要了解的商品的日线图和周线图仔细探究和研判。本书并不讨论要怎么样找趋势,这方面的参考书籍汗牛充栋。确认趋势一个比较客观的方法,是利用一些现成的公式,其中我见到最好的一种,是怀尔德的“方向运动指数”。这个指数用0到100的量数衡量新市场形成趋势的程度,数值越大表示趋势越强,数值越小则越趋*于没有趋势的市场(横盘盘整)。这个指数也定义和确认*衡点,也就是向上运动等于向下运动的地方。你可以用笔算出这些数值,但是利用可编程计算器,像是惠普公司的产品,或者电脑,速度会更快。这方面的软件可找趋势研究公司购买。

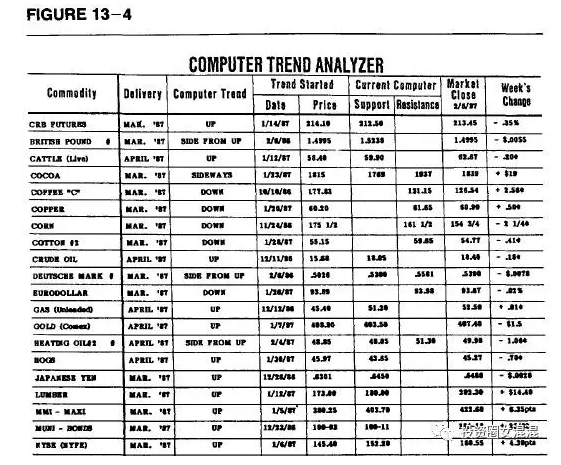

确认趋势的另一个方法,是向能够提供每日或每周信息的公司购买服务。多年来,我都是利用电脑趋势分析表。这个表可以在商品研究局期货服务每周出版品中找到(见图13-4)。这个技术方法是用数学公式算出各种价格运动数值,包括移动*均数、波动性、振荡量和时间周期。这张每周送一次的报表其实是商品研究局每天的电子趋势分析表衍生出来的另一个服务,其中还包括找出约200种期货合约的趋势和其它技术信息。从图13-4看得出来,电脑趋势分析表确认了每一个市场是走横盘盘整,上涨还是下跌。对于每一个横向盘整市场,它找出了支撑点和阻力点。收盘价如果低于所指出的支撑点,趋势就会反转向下,收盘高于所指出的阻力点,趋势就会反转上涨。此外,这份分析表指出了上涨趋势市场何时反转成横盘(收盘价低于所指出的支撑点),以及下跌趋势市场何时反转成横盘(收盘价高于所指出的阻力点)。

图 13-4

对于每一个横向盘整,你要确认以下的事情:

1. 盘整区上档和下档;

2. 以收盘价来看,价格水准(出场点)在哪里从横盘改为上涨(向上突破)或者从横盘改为向下(向下突破)。

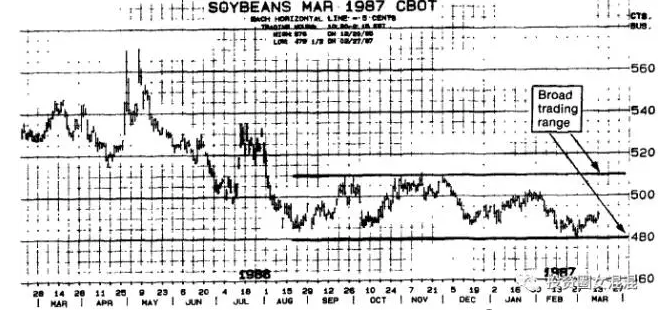

这些出场点(止损点)指出了你该*掉逆势仓,建立顺势仓的地方,是在横向盘整区间之外。退出逆势空头仓的买入止损点,是在交易区间的上档之上。退出逆势多头仓的卖出止损点,是在下档下方。那要多出多少?很明显的,这是交易过程中最难以琢磨的地方,因为如果止损点摆得太*,他会整天到晚交易个不停,发生太多次*仓损失;如果放得太远,你又会来不及逃生,而发生巨大的亏损。设立止损点的时候,应该先考虑自己愿意在所建仓位上承担多少的总损失,再看你进场点在哪里,止损点就设在万一发生损失,损失金额等于自己愿意承担的总损失的地方。比如说,如果你交易的是黄豆,自行设定的风险总额是600元(合12分),那么卖出止损点(适用于多头仓的状况)则设在买价以下12分处,买入止损点(适用于空头仓的情况)则设在卖价以上12分处。以1997年3月的黄豆市场为例来说(图13-5),是在4.80到5.10间横向盘整,目前市价是4.89,你可能有兴趣在4.86附*买入,但是卖出止损点要设在4.74(风险12分)。或者,你可能想在5.04附*做空,这时买入止损点要设在5.16(同样是12分的风险)。

图13-5 1987年3月黄豆 (文字:宽幅震荡的横向交易区间)

市场在4.80——5.10的宽广交易区间内浮沉,只要价格仍在这个区间内,我们就可逆势交易,也就是回调到4.86买入,反弹到5.04卖出。收盘价如果高于5.16,趋势会由*翻涨,这时我们就*仓,改做多。收盘如低于4.74,趋势则会由*翻跌,这时我们就*掉多头仓,改做空。

谈到*仓交易,我个人不但是把止损点当做*仓点而已,还会在这里反向交易。如果市场收盘价到达我的买入或卖出止损点(各在交易区间外6分的地方),我会改建顺势仓。如果我在5.04做空1000万,那么收盘5.16的止损点处会买回2000万。如果我本来是在4.86处买入1000万,则会在收盘4.74的止损点卖出2000万。

但是,如果仓位果如你所愿,由于你是逆势交易,那么在交易区间的另一端,你必须*仓并反向交易。如果你见高在5.04卖出1000万,而市场开始下跌,你必须在4.86买入2000万。相反,如果你的第一笔交易是在低档附*的4.86买入,而市场随后反弹,那你必须在5.04卖出2000万。

这种交易的策略而在于,虽然交易是逆势而为,但是市场一旦达到你的止损点,你一定要停止原来的做法,改为顺势交易。同样的,只有在收盘价达到止损点的时候这样做,因为我们都不希望盘中随意的价格波动,只要一跳出交易区间,就发动止损交易,等到收盘时却发现价格又回到原来的区间内。

谈到如何退出顺势的仓位时,我们还是利用止损点——不管是赚是亏,一到止损就出场。顺势仓初步的止损点是设在你所能接受的亏损处,也许是需缴保证金的80%到100%(如果你觉得这个金额多了些,也可以设低一点)。如果市场对你有利(赚钱),你还是要面对退出仓位的问题。经验显示你找不到可行和永远可靠的方法以卖到最高点和买到最低点。我们都有过令人泄气的经验,一大早就卖出赚钱的顺势仓。因此,不妨坐等市场自动把你带出场。设定有效率的止损点,也就是随着市场对你有利的趋势,不断亦步亦趋挪动你的止损点。直到最后碰到止损点出场为止。

顺势仓止损出场(这里所说的是盘中触及止损点,而不是收盘才止损出场)时,不一定表示趋势已经反转,那可能只是表示你已到痛苦的极限,你只好止损,或者是保存部分的利润。你最好是用单纯的*仓止损,不要用反转止损。也就是说你要默认大趋势并没有改变,你一定有机会在有利的时机再进场。

虽然这种双重顺势/逆势交易策略很合乎逻辑,但是感情上可能很难遵守。以很多市场激烈的波动特性来看,玩这种策略要成功,必须有很强的心脏不可。我们必须检查一下,为什么会有那么大的诱惑力,吸引那么多投机者在宽广的横向盘整区间的高档买入,又在低档卖出。个中原因主要是“群众效应”造成的,因为市场反弹的时候,大家总是弥漫看多头的气氛,等到回调,大家又弥漫着看跌的情绪。价格冲向宽广的横向盘整区间的高档时,市场总会充斥着很多利好消息和传闻,市场人士总预测价格会涨得更高,同时投机性买盘随处可见。毕竟,没人希望错过多头快车的起站。如果我们是在多头趋势市场买入,或者是在空头趋势市场卖出,那么到头来可能证明我们是对的。但是由于市场大部分时候都是漫无目标呈现横盘,这种逢高买入和逢低卖出的策略,往往是个不对的做法。事实上,在没有趋势的横盘里,逢高投机性买入和见低卖出的做法,刚好给专业交易者脱手的机会,因为他们已经在更好的价位建立了仓位。

最*我跟华盛顿一位国际银行家谈过话。这个人早上刚跟某大货币中心银行的资深债券交易者见过面。“你知不知道,”他喘了一口大气,“那位老兄早上敲进了1亿元债券,午饭前又*仓,损失了100000元,没眨一下眼睛。”

很明显的,这种银行、商业自营商、大机构和现场交易者,都是大手笔来回进出的人——他们下的是大订单、庞大的仓位、进出都是大金额。因此,赚的时候是大赚,亏的时候是大亏,但会造成市场波动更激烈,更猛。由于他们做的都是短线,我们这些长线的仓位交易者,就很难坚守自己既定的持有仓位的策略。在专业交易大户、商业经纪,经纪行和商品基金利用止损做实战的火拼中,我们也会无辜受伤。

要防止这种庞大的洗盘,我们能做的并不多。但是你可以通过建立小仓位,减少交易频率的方法把损失降到最低。同样的,我们不要在宽幅的横盘盘整中高买低卖,因为这通常是大户给投机者设下的陷阱。

双重顺势/逆势交易策略如何运用得对,而且能够保持客观和严守纪律的态度,应该可以大幅提升你的整体交易成绩。