第十章 三个最重要的投机素质:纪律、纪律和纪律

1983年3月23日星期三,我前一个晚上没睡好,比平时起得早,8点30分以前就到了办公室,在报价屏幕,各种各样的图表和研究报告前面坐下。离芝加哥谷物市场开盘还有整整两个小时,但我已经感觉到了上涨的兴奋。接了一通让我暂时分心的电话之后,我又重新检查了一下黄豆市场的趋势和早上我所要采取的策略。

前一天5月黄豆以6.11收盘,我在卡片上面做了市场分析,我是这样写的:“如果5月黄豆收盘能够站上6.23或开盘能够跳空到6.23,黄豆市场的趋势就会向上。收盘或跳空开盘到这个水准之上时,我会买入。在这种有力的突破之后,价格会飙涨。”

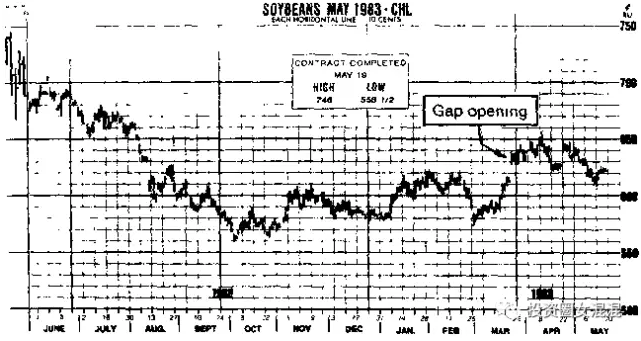

过去几天的趋势告诉我,长久等待的多头市场突破即将到来,我马上拨电话给我在芝加哥营业现场的人,也证实了营业厅内预期开盘价会大幅上涨。我非得采取行动不可!我挂进了开盘时的买单,往后一躺,深深吸了一口气,等着眼前的绿色屏幕跳出第一根线。(见图10-1)。

图10-1 1983年5月黄豆 (文字:跳空开盘)

3月23日早上,开盘涨势强劲,跳空突破6.23的阻力点。强力突破之后,3个月内价格回调,一度拉回到前一个涨幅的50%左右。短暂的回调证明是空头最后的机会;市场接着发动了惊人的上涨。3个月后,1983年的这次多头趋势,是芝加哥最大的新闻。市价涨了3.75元,每份合约赚18000元。老兄,这可不是小数!

我的这个绝招——在开盘显著的突破缺口建立仓位或加仓交易——是我多年来一直偏爱的战术。这一招有风险存在,不过对积极型的交易者来说,也有潜在的价值。如果跳空开盘的方向和主趋势是一致的,我一般同意用这一招。作为备用战术,如果在宽广的横向盘整有了明显的突破,会出现两种情况,(a)相对于主趋势的反转;或者是(b)主趋势的继续。跳空开盘如果明显与行进中的主趋势相反,我在买入或卖出时会十分小心谨慎,因为这些缺口往往是场内交易者故意做的“陷阱”,引诱经纪行投机客建立错误的仓位。这种激进的反趋势跳空缺口看起来诱人,不过最好是留给经验老道的专业交易者去做,因为如果所做的交易突然变坏,他们有本事快速出场。

5月黄豆以6.265开盘,空头很倒霉。在我等待交易报告的时候,心思不禁飘回到10年前,当时我是第一次看见在突破缺口进场的操作方式。教我突破缺口交易方法的是迈克·葛林老师,他是纽约商品交易所里面十分精明,作风大胆积极的现场交易者。当时是70年代初,我刚成为纽约商品交易所的新会员,经常走进交易所,到场内研究交易时的情况。我总是瞪大双眼,看着葛林挤在做黄铜期货的人群当中,身体和声音扭曲到极点,在开盘时买入……50手……100手……150手。那是个多头市场,葛林很清楚。他看起来就像是个大师,很有耐心地等候他那经过千锤百炼的直觉告诉他,每一次的回调气数竭尽,基本的多头趋势就要再次展示雄风。这个时候,只有在这个时候,他才会一跳而起——“买50手……买100手……买150手。”

知道何时不要交易,很有耐心地等候在一边,直到正确的时候才进场——是交易者所面对最艰难的挑战之一。但是如果你想进入赢家的行列,这一点非常重要。曾经有过无数的日子,我内心的冲动强烈到要逼我多做一点,使我不得不想想办法,好让自己不要下单。我的办法有以下几种:

1.把利弗莫尔的名言贴在下单专用的电话上面:“钱是坐着赚来的,不是靠交易赚来的。”

2.放一本航海杂志在我的桌子上面(通常这就足够让我的大脑不再去想一些不必要的交易)。

3.真的没办法忍耐时,只好暂时离开办公室,到外面走一走,或者跟曼哈斯湾里的比目鱼,海豚或者其他东西较量一下。

有好多次,次数比我敢承认的还多,我都太早平掉全部或部分的赚钱仓位,有些时候,则是完全错过某个行情,只好眼睁睁地在外面看着别人大玩特玩,等待下一次的回调再进场。我曾经花了一个多月的时间,偷偷注意铜和银的趋势,(上班的时间)一点事情也没做,结果因为吃零食而胖了8磅,最后才在一次小回调中重新进场。虽然如此,简单的真理依然是:成功的交易者永远严守纪律,在场外保持客观的态度,直到他能往主趋势行进的方向进场为止。即使在那个时候,你还是要小心翼翼,不要被到毫无章法的市场陷害,因为有可能是没经验的投机者,莫名其妙下了一张大单子造成市场变化。即使你是往趋势行进的方向交易,在不可避免的价格回调(反弹)期间,你更要严守纪律和发挥耐心。回调(反弹)是场内交易者和商业公司造成的,目的在于洗出心志不坚的持有者,以便给自己创造更多的财富。

期货交易老是会给大部分投机者造成很悲惨的命运,这是件非常遗憾的事情。大体来说,交易者的表现应该会比帐面上显示的要好才是。他们的不佳表现,主要的原因是缺乏纪律,而这不可避免地会造成信心不足。讲到这一点,我就想起跟圣地牙哥F博士在电话中交谈的往事。F博士说,他建立了个债券多头仓,问我接下来该怎么做。我知道他从好几个星期前就从很低的价位做多到当时,所以那个仓位已经有很高的帐面利润。我反问他:“喂,为什么要我告诉你该怎么处理你的仓位?你老兄已经够聪明的了,要不然怎么会在这波多头趋势开始发动的时候就上了车,而且一直持有到今天都没放手?只要依照你原来相同的直觉或同样的技巧去做,应该没问题。更何况,我错过了这一波多头市场,等到大涨突破后,我一直在等回调40%或50%,却都没等到,之后就没上过车。”

事实上,F博士这几个星期以来,一直被财经报纸上相互矛盾的消息弄得心神不宁。我把他目前的症状诊断为患了极度缺乏信心。经过短暂的谈话,给他打了气,并给他开了药方,要他休息几天,再回到画图桌,对市场做个客观的分析,而且一定要严守纪律,遵守顺势而为的交易策略。

因为缺乏纪律,以至利润不多的,不仅仅是经纪行的投机者和专业交易者。约30年来,我观察到一个非常反常的现象,也就是商品生产商的市场判断老是跟商品最终的价格趋势不合。生产商总是比市场所允许的要乐观些。1983年夏,我跟中西部很多玉米农民谈过。这些农民的收成展望十分凄惨——种植面积缩小,收成率降低,作物发育不全。谁能比这些实际种植玉米的人更了解收成的状况呢?所有这些,不正是大利好消息吗?显然我们这些投机者逮到了大好机会,可以趁即将来临的作物灾难大捞一笔。但是,有一件很有趣的事情发生了,也就是市场反而下跌了60分,不只是做多的投机者,中西部的农民也很吃惊。因为在做多玉米市场而惨遭杀害的投机者里,不少正是中西部的农民。

事实上,商品生产商,特别是农作物的生产者,对于自己的市场持过分看多的态度,似乎已是个通病,原因出在他们栽种地区的作物生长或气候状况,当地政治人士对明天会更好的看法,或者纯属一厢情愿的想法,都过分偏向乐观。很遗憾的,到了作物最后收成的时刻,严重的避险卖压出现时,这些看多的期望往往转差,价格便一路下滑。

有时,普遍性的多头期望,会使整个生产商产生如痴如醉的想法:如果预期中的价格涨势实际上不但没有出现,而且节节下跌,生产商便会面临灾难性的打击。讲到这,我们就想起70年代中期缅因州的马铃薯市场——从这里,我们得到一个客观的教训:不管是投机性交易,还是避险交易,进出任何市场都要严守纪律。那时,纽约商业交易所里缅因州马铃薯的投机性交易简直到了无法无天,漫无节制的地步。保证金很低(你可以用低到200元甚至更少的钱交易一份合约),甚至于交易所的会员会费也很低(我用约1800元的价格买到纽约商业交易所的会员资格)。在这个环境下,有经验的农民,往来的银行家和经纪人,创造了一个很令人惊讶的策略,并给它取了个特别的名称,叫做德州避险。