量化交易简介

量化交易简介

一、什么是量化交易

量化交易(Quantitative trading)

量化交易是借助现代统计学和数学的方法,利用计算机技术来进行投资交易的证券投资方式。

量化交易是从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,用数量模型验证及固化这些规律和策略,然后严格执行策略来指导投资,以求获得可以持续的、稳定且高于平均收益的超额回报。

二、量化交易的分类

1、趋势性交易

- 适合一些主观交易的高手,用技术指标作为辅助工具,但如果只使用各种技术指标、指标组合作为核心算法构建模型,未见过长期盈利的。

2、市场中性交易

- 与市场相关性较高、风险较低、收益稳定性较高,所需资金容量较大。适用于一些量化交易者,发现市场中的alpha因子赚取超过市场平均收益率的额外收益。

3、高频交易

- 在极短时间内频繁买进卖出,完成多次大量的交易。此类交易方式对硬件系统及市场环境要求极高,只适用于成熟市场中的专业机构使用,需要算法高手,一般使用C/C++进行算法交易。

三、量化交易的优势

1、严格的纪律性

2、完备的系统性

- 多层次:从大类资产配置、行业选择、精选个股三个层次上建模

- 多角度:量化交易的核心投资思想包括宏观周期、市场结构、估值、成长、盈利质量、分析师盈利预测、市场情绪等多个角度

- 多数据:计算机对海量数据的处理能捕捉到更多的投资机会

3、靠数学模型取胜

四、量化交易的历史

1、全球量化交易发展历史

- 量化投资的产生(20世纪60年代)

- 1969年,爱德华·索普利用他发明的“科学股票市场系统”(实际为一种股票权证定价模型),成立了第一个量化投资基金。索普也因此被称之为量化投资的鼻祖。

- 量化投资的兴起(20世纪70~80年代)

- 1988年,詹姆斯·西蒙斯成立了大奖章基金,从事高频交易和多策略交易。基金成立20多年来收益率达到了年化70%左右,除去报酬后达到40%以上。西蒙斯也因此被称为”量化对冲之王”。

- 量化交易的繁荣(20世纪90年代)

- 1991年,彼得·穆勒发明了alpha系统策略等,开始使用计算机和金融数据来设计模型、构建投资组合。

2、国内量化交易的发展历史

- 量化投资元年

- 2010年,沪深300股指期货上市,此时的量化基金终于具备了可行的对冲工具,各种量化投资策略如alpha策略、股指期货套利策略才真正有了大展拳脚的空间,可以说2010年是中国量化投资元年。

- 量化投资高速发展、多元化发展

- 13~15年股指新政前可以说是国内量化基金有史以来最风光的一段时期。国内量化投资机构成批涌现,国内量化投资高速发展。

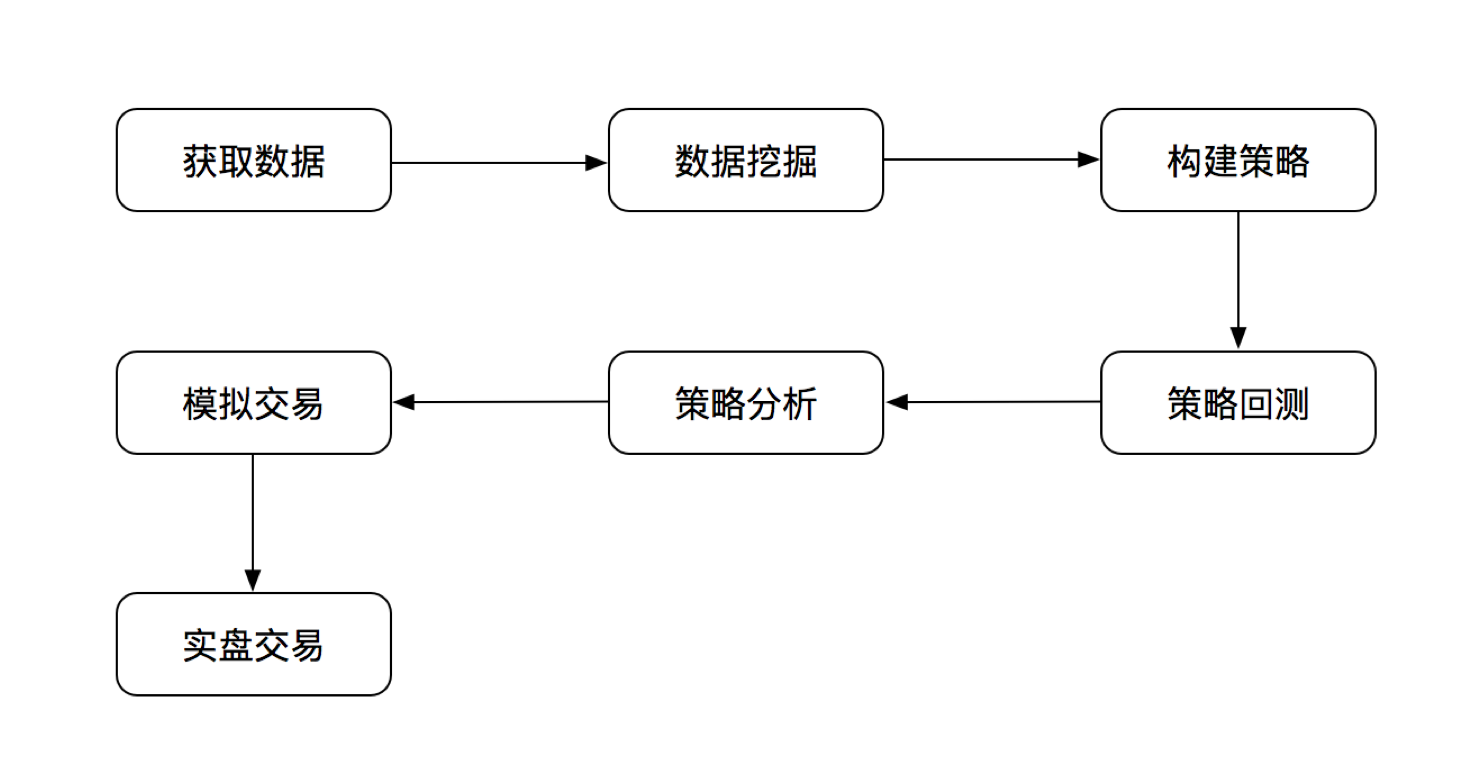

五、量化交易项目流程

可使用米筐量化回测框架(https://www.ricequant.com/welcome/),利用其提供的完整数据及回测机制进行策略的评估研究。进行实时模拟交易,为实盘交易提供选择。

1、获取数据

- 公司财务数据、新闻数据等等

- 行情数据

2、数据挖掘

- 数据的处理,如标准化、中性化、去极值,分组等等

- 基本统计分析、机器学习

3、构建策略

- 持仓、调仓策略

- 止盈止损

4、策略回测

- 历史模拟

5、策略分析

- 盈利分析、风险分析、持仓分析等等

6、模拟交易

- 接入实时交易进行模拟

- 对模拟结果进行分析、更新策略寻找更优策略

7、实盘交易

- 接入真实券商账户交易