宏观经济学(10-12)

AS 曲线的背后是菲利普斯曲线和奥肯定律,AD 曲线的背后是 IS 曲线和 LM 曲线。价格水平是由 AS 和 AD 共同决定的,因而对 IS 和 LM 都是外生的。

IS 曲线

IS 曲线的背后是商品市场的均衡,总产出等于总需求:。

这是因为“有求必应”,“需求决定生产”,厂商通过调节产出来使其匹配需求(计划支出)。区分了总支出和总计划支出,就很容易理解为什么国民收入核算一章中总产出恒等于总支出,而此处总产出不一定等于总计划支出。这是因为有些支出是非计划、非意愿的,我们称之为非计划存货投资。

而总需求(即总计划支出):

其中消费分为自发消费和引致消费:

同样,投资也可分为自发投资和引致投资:

而税收可分为定额税与比例税,计算上定额税可被纳入转移支付中处理,故只考虑比例税:。

其中 为总收入,恒等于总产出。

物品生产出来后,企业就有了支付的义务,各要素所有者就有了获取收入的权利,而不论物品是否卖掉。例如,企业不能因为物品没有销售出去就不给工人发工资,借钱也要发工资啊。(到资本市场借钱的话,也就如同买下了自己的存货,这样资本市场上的储蓄就转化为企业的投资了。尽管有时是非意愿的投资。)因为 GDP 衡量的是市场价值,存货也按市场价值计价。市场价值就包含各要素所有者的收入,当然也包含企业主的收入。会计学上有收入实现的概念(比如商品卖出去了,就说收入实现了;没卖掉,没有收入)。而 GDP 核算的逻辑于此不同,物品只要生产出来了,就认为收入形成了。

将以上格式联立,可解出均衡产出 ,这就是 IS 曲线表达式。

作图:根据每一个利率水平作出总需求 与收入

的关系曲线,与 45° 线相交得到每一利率水平下的收入水平。由此便可作出

与

的关系曲线。

注:这里我们考虑的情况是,储蓄不受利率 的影响。实际上,利率上升会增加储蓄,降低消费。我们可以像下一节那样,认为边际消费倾向

变小了(不过那里是随收入变小了);或者改写消费函数,增加利率相关项

,由此得到均衡产出

。效果相当于

增大,IS 曲线变平坦。这就意味着财政政策乘数变小,财政政策效果削弱。

财政政策对 IS 曲线的影响

表达式中 为自主性支出(自发支出),

称为(政府购买支出)乘数。由此可知:

- 利率升高,计划投资减小,总需求减少,均衡收入水平降低。因此 IS 曲线↘。

- 乘数小,投资对利率不敏感(b 小),则产出变动小,IS 曲线陡。政府可通过增税来减小乘数(税收是稳定器)。

- 自主性支出增加,IS 曲线右移(上移),距离等于

。

- IS 曲线右边,投资小于储蓄;IS 曲线左边,投资大于储蓄。

政府转移支付乘数为 ,税收乘数

。

由于居民得到转移支付后,会将一部分储蓄起来而不用于消费,所以总需求的增长幅度不如政府直接增加购买时的大。这里我们考虑的情况是,利率 不受储蓄的影响。

从另一方面来讲,这也说明了储蓄是一种自动稳定器(“负反馈作用”):根据 ,

,

随边际消费倾向

增加而增加(从消费函数曲线与 45° 线的图中也可看出);但是,私人、公司消费一般都是稳定的,增加的可支配收入一般会存起来,所以

随

增加而减少。也就是说,总收入大幅下降时,因为有更大比例没有用于消费,所以总需求不至于下降得那么厉害。

社会福利支出也是自动稳定器: 下降使失业人口增加,

增加,转移支付乘数的作用使得

不会进一步下降(总需求降低得少)。累进的所得税制也是自动稳定器:

增加使边际税率

增加,税收乘数的作用使得

不会进一步增加。

补充:预算盈余

政府预算盈余 ,于是

,也就是说政府预算盈余的减少量小于采购的增加量。同理,政府预算盈余的减少量小于转移支付的增加量。

,所以提高税率虽然减少了总收入,但是会增加政府预算盈余。课后习题技术题 3d,我对

再求关于

的偏导后,发现

在

并不一定单调递减。(算了一个下午,只好作罢。)

课后习题技术题 3d

平衡预算时 ,代入均衡产出表达式中可求得平衡预算乘数

。

由于充分就业预算盈余 不像预算盈余一样受“经济体处于经济周期何处”的影响,而只有税收

、采购

、转移支付

可以决定这个量的大小,所以这个指标可以用来评估政府财政政策的好坏。

LM 曲线

LM曲线的背后是货币市场的均衡,实际余额(real balance)需求等于供给: 。

实际余额需求分为随收入增加而增长的交易需求与预防性需求,以及随利率提高而降低的投机性需求:。

联立两个方程, 。

作图:根据每一个利率水平作出货币需求 与收入

的关系曲线,与竖直固定的货币供给曲线相交算出每一利率水平下的收入水平。由此便可作出

与

的关系曲线。

- 收入水平增加,货币需求也增加。货币供给一定时,货币市场的均衡就自然而然使得利率(持有货币的机会成本,即货币的价格)升高。或者说,银行会提高利率来吸引货币,以对抗收入增加对持有货币的诱惑力。所以 LM 曲线↗。

- 货币需求对收入越敏感(k 大),赚多了一点点就想持有很多的纸币;对利率越不敏感(h 小),对投机没兴趣,所以即使利率会涨得很快也不会去买债券—— LM 曲线越陡。

- 央行的货币政策:增加货币供给会使 LM 曲线右移(下移),距离为

。

- LM 曲线右边,货币供给小于需求;LM 曲线左边,供给大于需求。

实际 LM 曲线并不是一条直线,二是有三个区域:1. 利率足够低时,人们不管有多少货币都愿意持在手中,货币投机需求无限大( ),称为“凯恩斯陷阱”或“流动偏好陷阱”此时货币政策乘数趋于零而财政政策趋于乘数;2. 利率足够高时,货币的投机需求降至零(

,货币需求对利率不敏感),此时为“古典区域”,财政政策乘数趋于零而货币政策乘数最大化。此时

,

。

货币政策

- 影响准备金量

- 公开市场操作

- 向银行发放贷款——贴现率:发放的贷款的利率

- 影响准备金率

- 法定准备金

- 支付准备金利息

- 非常规货币政策

- 利率政策:商业银行在央行的存款利率设定为负值

- 资产负债表政策:通过增加流动性供给、放松抵押品要求和直接购买资产等调整央行资产负债表。包括量化宽松、扭曲操作、质化宽松

- 政策沟通:前瞻性指引

量化宽松(QE):主要是指中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷,也被简化地形容为间接增印钞票。

总需求曲线

联立 IS 与 LM 方程,得:

作图:根据每一个货币供给水平作出 LM 曲线,与固定的 IS 曲线相交得到每一货币供给水平下的收入水平。如若 固定,便可由此作出

与

的关系曲线。

财政政策乘数 ,这是因为:政府支出增加,导致需求增加,继而收入增加,货币需求也随之增加。在货币供给不变的条件下,利率水涨船高,于是抑制了投资,造成需求减少,收入下降。称为挤出效应,“国进民退”。

利率对货币供给的响应 ,这是因为增加货币供给增加了收入,因而增加了投资,使均衡利率用不着下降那么多。

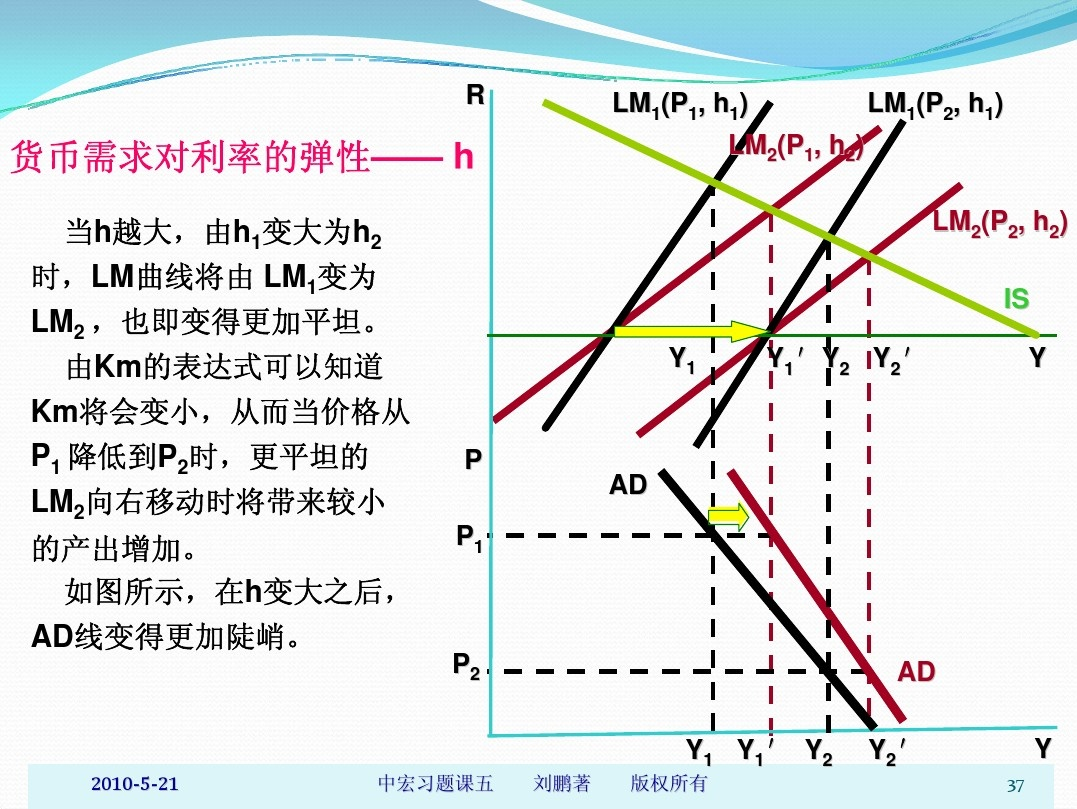

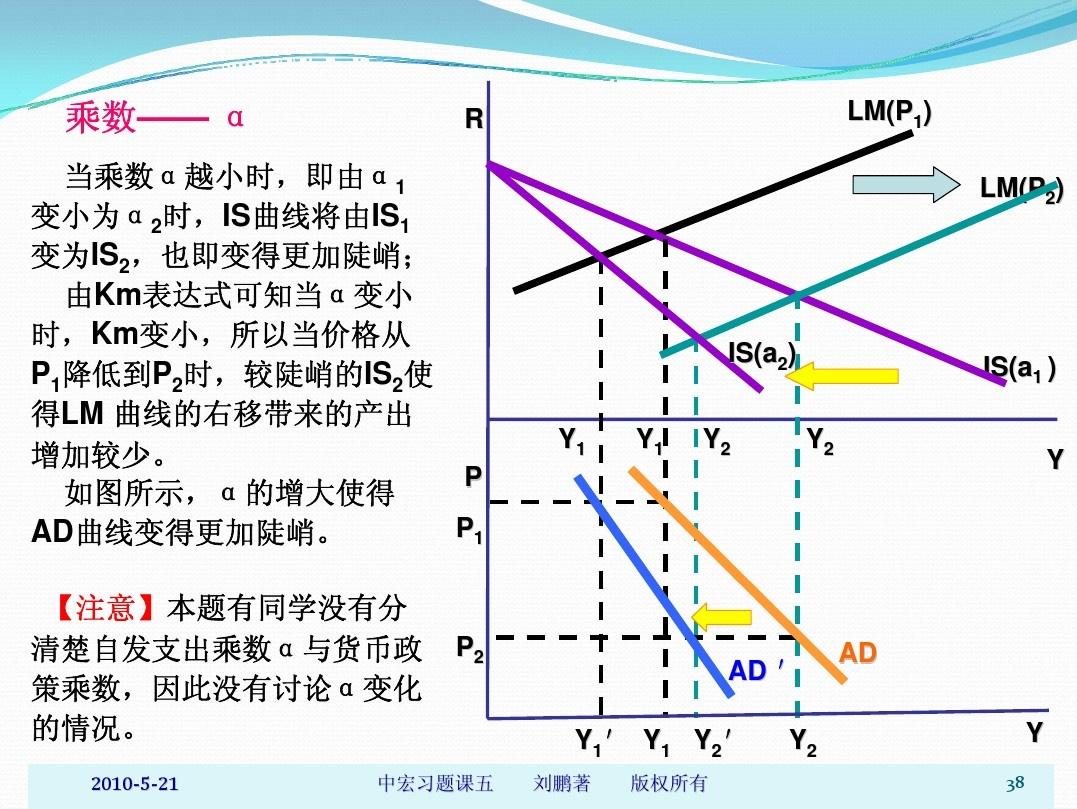

影响财政政策和货币政策乘数的因素:时,财政政策乘数趋于零;

时,货币政策乘数趋于零。其中,

与投资紧密相关,而财政政策间接、货币政策直接地影响利率;

的两个极端分别对应“古典”和“凯恩斯”区域;

的讨论比较麻烦。全题在以下 PPT(第 12 章习题课)第 14 到 24 页。

北京大学经济学院宏观经济学第5章习题课答案2_图文_百度文库

目前的分析未涉及国际联系。实际上,由于出口不直接受一国实际收入影响,而进口随收入增加而增加,所以净出口随收入增加而减少。这种额外的“外溢”使得乘数变小。

总供给曲线:

当价格沿既定的 AD 曲线下降时,利率先上升后下降。这是因为传导机制(实际余额供给变化对总需求的影响过程)分两个步骤。

大、

大、

小、

小,则总供给曲线平坦。可用 IS-LM 曲线分析,注意是平移还是转动。

政策组合

预算赤字货币化:央行印钱买国债。可以压低利率,减小挤出。但随着时间推移,物价上涨,实际余额下降,LM 曲线左移,利率回复到高水平。但在经济衰退中是有用的手段,因为不必担心物价上涨。

松紧结合的政策虽然对产出的影响不确定,但是可以改变辅助目标:

取消投资补贴和提高所得税税率的不同:

例题:

13. Assume you have the following model of the expenditure sector:

Sp = C + I + G + NX C = Co + cYD YD = Y - TA + TR TA = TAo

TR = TRo I = Io G = Go NX = NXo

a. If a change in income by ∆Y = - 800 leads to a change in savings by ∆S = - 160, what is the size of the expenditure multiplier?

b. If a change in taxes by ∆TA = - 400 leads to an change in income by ∆Y = + 1,200, how large is the marginal propensity to save?

c. If a change in exports by ∆NX = - 200 is accompanied by a change in consumption by ∆C = - 800, what is the size of the expenditure multiplier?

浙公网安备 33010602011771号

浙公网安备 33010602011771号