清算

净额清算和全额清算

注:原文参考:理解净额清算、全额清算,看这一篇就够了 (qq.com)

说到清算的方式,通常我们会听到很多对其定义的关键词:什么大额清算、小额清算、净额清算、全额清算、批量清算、逐笔清算、实时清算、定时清算……其实这都是根据不同的视角,人为做的一些划分,比如说:

根据清算系统适用的场景,可以分为大额、小额;

根据清算时划转资金的手段,可以分为净额、全额;

根据清算处理的指令的数量,可以分为批量、逐笔;

根据清算发生的时间,可以分为实时、定时;

根据清算适用的币种,可以分为人民币、港币;

根据清算系统的新旧程度,把它分成了老破旧、高精尖……

一、净额清算(DNS,Delayed Netting Settlement)

1.1净额清算的基本原理:

清算所接受银行的支付指令,每天在一个(或多个)固定的时间点,计算出各家银行的净应收/净应付的金额,然后通过主动操作净债务银行的结算账户(或者通知让银行自己操作自己的结算账户),将应付资金归集到清算所账户中,最后由清算所将这批资金分别打给净债权行,清算所作为协调者的角色,就协调各个银行完成了互相间资金清结算。

1.2净额结清缺点:

在营业日内,如果银行和银行之间只是记记账的话,那么他们之间一定会存在一个差额,这个差额本质上其实是净债权银行对净债务银行提供了一个日间的授信(信贷),但是,如果欠钱的银行今天突然破产了,那你的钱就打了水漂了,这就是说的信用风险和流动性风险。

1.3净额清算管控风险方式

由于净额清算延迟性这个缺点,延迟越大产生风险越高,当前常用管控风险有以下几种方式:

(1)严格控制和审核成员银行的资质,只让实力强、信誉好的银行参与直接清结算

(2)严格限制当日限额,包括成员行之间的双边贷记限额、大盘总的净借记限额,保证整体风险可控

(3)让每家银行设置自己对其他对手方的授信额度,自行评估风险承担能力

(4)由央行协调安排提供流动性,确保系统性安全(即使局部出现风险敞口)

1.4净额清算的优点

净额清算也不是一无是处,它最大的好处就是对参与行的头寸占用量小,资金周转的效率非常高,它能处理的支付量大约是全额清算方式下的 50 倍。所以,当前并不是大家都摒弃了净额清算的方式,只不过它已经不是主要的方式了,在以全额清算为主流的今天,为了提高效率,在风险可控的前提下,还是会穿插着运用净额清算的方式来提升清算速度和资金利用效率。

二、全额清算(RTGS, Real-time Gross Settlement)

2.1全额清算的基本原理

实时全额清算模式:

(1)所有银行在营业日开始前,必须在结算账户(清算所能控制该账户)上根据自己的当日支出需要,充好足够的钱

(2)每一笔支付请求发送过来,清算所都会立刻、马上、逐笔、全额的从账上将钱划转给对手方

(3)如果结算账户上的钱不够了,发出的支付请求会被立刻驳回,直到结算账户上的钱足够,清算所才会恢复接受支付请求

2.2全额清算的几种模式

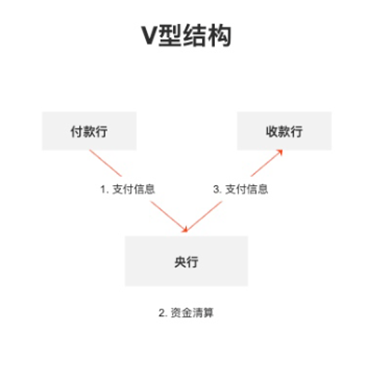

(1) V型结构

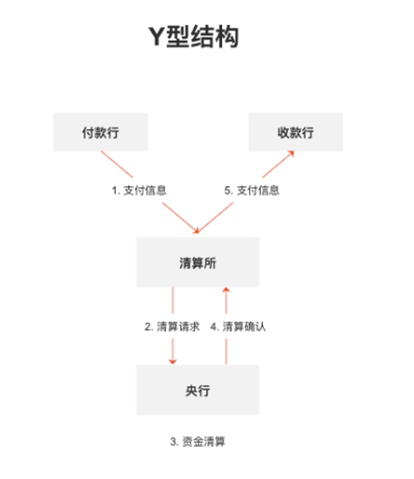

(2) Y型结构

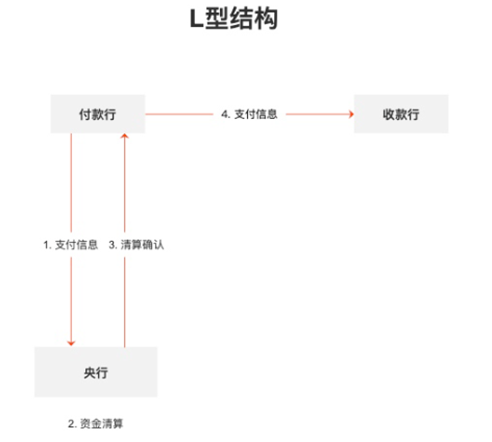

(3) L型结构

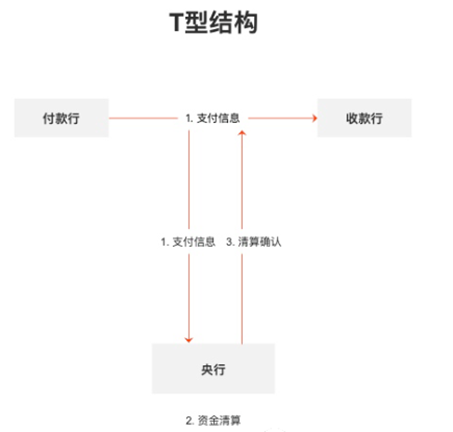

(4) T型结构

2.3全额清算的几种常用策略

(1)顺序处理,先到先处理;

(2)队列中当前支付请求无法处理,则往后搜索,直到找到容易处理的请求处理;

(3)支持对支付请求标记优先级(紧急程度),紧急的先处理

实际运用中,清算策略更加复杂。清算所通过改进算法来提高支付请求队列的处理成功率,要让清算引擎足够的智能,尽量多的处理掉支付请求,剩下那些实在、确实、的确、真心处理不掉的,才通过资金注入法这种最原始的方法去解决。

三、清算机构说明

3.1概述

清算机构是为金融机构提供资金清算服务的中介组织,在各国的支付清算体系中占有重要位置。清算机构在不同国家有不同的组织形式,一般有票据交换所、清算中心、清算协会等类型。如为金融机构提供票据交换与清算服务的票据交换所,是最传统、最典型的清算机构,随着现代科技在金融领域的应用,在很多国家和地区,票据交换所已经广泛地实现了票据交换的电子化和自动化。

清算机构一般实行会员制度,会员必须遵守组织章程和操作规则,并需交纳会员费。在很多国家,中央银行通常作为清算机构的主要成员,直接参与清算支付活动;而在另一些国家,中央银行不直接加入清算机构组织,但对其实行监督、审计,并为金融机构提供清算服务。各国的主要清算机构通常拥有并经营支付系统,通过支付系统的运行实现清算。

中国支付清算协会的最高权力机构为会员代表大会,由参加协会的全体会员单位组成。会员大会的执行机构为理事会,对会员代表大会负责。理事会在会员代表大会闭会期间负责领导协会开展日常工作。理事会闭会期间,常务理事会行使理事会职责。协会设监事会,由监事长一名、监事若干名组成。 中国支付清算协会日常办事机构为秘书处。秘书处设立综合部、会员与培训部、法律与权益保护部、业务协调一部、业务协调二部、业务协调三部、技术与标准部七个部门。根据工作需要,截至2014年3月底,中国支付清算协会设立七个工作(专业)委员会,包括银行卡基支付工作委员会、预付卡工作委员会、网络支付应用工作委员会、移动支付工作委员会、技术标准工作委员会、票据工作委员会和互联网金融专业委员会。

当前国内清算机构包括:中国人民银行清算总中心(清算总中心)、中国银联股份有限公司、城市商业银行资金清算中心(城银清算)、网联清算有限公司、农信银资金清算中心有限责任公司(农信银中心)、跨境银行间支付清算(上海)有限责任公司、银行间市场清算所股份有限公司、中央国债登记结算有限责任公司等。

其中,银联和网联不得开展银行间无交易背景的贷记业务,非消费类银行间支付业务由清算总中心处理,以及城银清和农信银不再开展超过特定成员机构间和100万元以上的的贷记业务。

3.2清算机构服务范围

3.2.1中国人民银行清算总中心(清算总中心)

服务于银行业金融机构和金融市场基础设施,负责处理人民银行履职相关支付清算业务。负责建设、运行、维护、管理的支付清算系统包括:大额实时支付系统(HVPS)、小额批量支付系统(BEPS)、网上支付跨行清算系统(IBPS)、境内外币支付系统(CFXPS)。

3.2.2跨境银行间支付清算有限责任公司

服务于银行业金融机构和金融市场基础设施,负责处理银行间跨境人民币支付清算业务,并为金融市场基础设施等的跨境人民币支付清算业务提供资金结算服务。

3.2.3中国银联股份有限公司(银联)和非银行支付机构网络支付清算平台(网联)

都服务于银行业金融机构和非银行支付机构,负责处理银行业金融机构、非银行支付机构之间的支付业务(银行间无交易背景的贷记业务除外)。

3.2.4农信银资金清算中心有限责任公司(农信银中心)

服务于农村信用社、农村合作银行、农村商业银行、村镇银行、民营银行和直销银行等中小银行业金融机构;

3.2.5城市商业银行资金清算中心(城银清算)

服务于城市商业银行、民营银行、直销银行、村镇银行等中小银行业金融机构。

农信银中心和城银清算二者均负责处理成员机构的支付业务,单笔金额超过100万元的银行间无交易背景的贷记业务除外。

(注:监管将根据业务发展和管理需要,适时对上述清算机构的业务范围进行调整。)

3.3代表性清算机构举例:银联的业务模式

银联作为国内唯一的卡组织,除了制定银联卡的清算标准和规则以及对银联卡的发行和受理进行授权外,还负责银行卡清算业务系统的运营工作,负责发卡机构和收单机构提供其品牌银行卡的机构间交易处理服务,即通常所说的收单业务。

银联收单业务中支付清算可简单划分为交易信息传递、清分和资金划拨等几个步骤:

(1)信息传递:为发卡银行和收单银行传递银行卡交易信息和备份交易信息;

(2)清分:在日切后为各银行进行银行卡交易清分,轧差各个参与银行的应收和应付资金额,使得参与银行卡交易的各家银行只需要准备相互间轧差后的净额;

(3)资金划拨:则可视作最后的结算过程,通过央行的大小额支付清算系统或同城票据交换系统等,来完成应收应付资金的转移。

信息传递和清分本质上属于一种信息传递,并不涉及的资金的流转,主要在银联内部完成;而最终的资金划拨是通过央行的支付系统进行的,因为,银行的清算账户只在央行开立(不直接接入央行支付系统的银行可在代理行开立清算账户,第三方支付机构也是在银行开立备付金账户,最终通过代理行在央行开立的备付金账户完成资金的跨行结算过程),即通常所称的备付金账户。

补充:什么是清算

包含了在收付款人金融机构之间交换支付工具以及计算金融机构之间待结算的债权,支付工具的交换也包括交易撮合、交易清分、数据收集等。

浙公网安备 33010602011771号

浙公网安备 33010602011771号