七个图表解读VC们在种子轮融资的影响

在过去的几年中,早期的VC们都充满活力地进入了种子市场。 VC们的进入,在过去的五年里导致了五个重要趋势:

1. 进入种子市场的资金总量增长了132%。

2. 平均种子轮规模增长了114%,达到140万美元。

3. VC们的典型种子投资增长了50%。

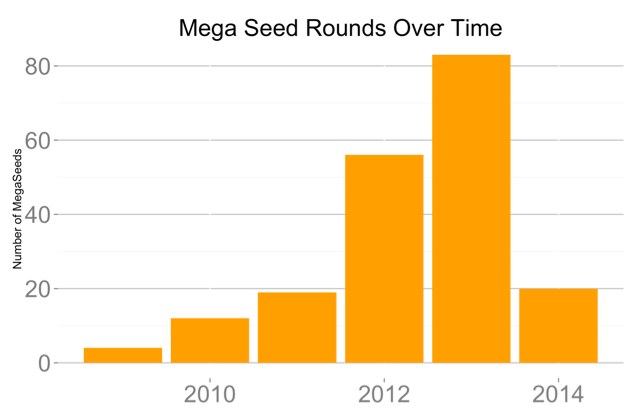

4. 大型种子,即那些投资超过200万美元的种子轮,在2013年已经超过80 例,达到历史高位。

5. 过去五年平均大型种子轮规模为226万美元,但在2013年这一数字达到了280万美元,这意味着大型种子轮已经取代传统的首轮融资。

虽然与2011年相比,2013年的种子投资总数只增加了30%,但令人叹为观止的是,进入种子生态系统的总金额增长了132%。

VC 们在种子市场上的影响之大是毫不夸张的。我引用了Crunchbase的数据,并将基于此的种子融资分为有VC参与和没有VC参与两类。典型的天使轮规模 大小在同一时间段内如下所示。在过去的六年里,平均融资轮规模从约20万美元变为最近的约50万美元。中位在15万美元。

让我们来比较一下典型天使轮与有VC参与的种子轮的趋势。结果显示,有VC参与的种子轮规模要大得多,并在5年内从100万美元增长到超过200万美元,规模增加了一倍。

鉴于这些种子轮的规模增长,我想知道,究竟是VC们的投资越来越多,规模越来越大,还是VC们的参与越来越多。

Crunchbase的数据显示投资者在种子轮涉及一个VC的平均数量为约1.6;中位数为1.0。此数据表明VC们正在加大手笔参与到种子投资。

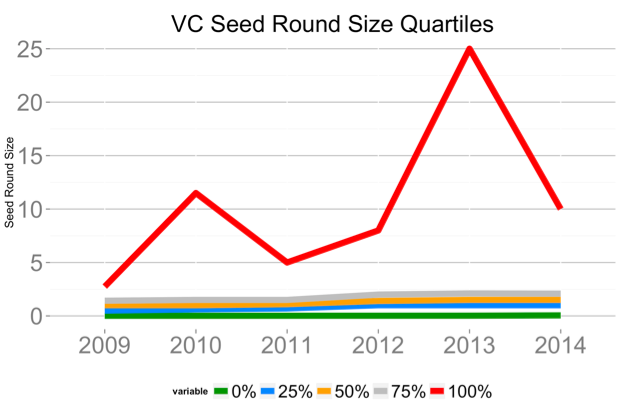

接下来的问题是,那些大手笔资金是在整个生态系统出现,还是只在某些领域出现。让我们评估在一段时间内种子轮的几个区间。区间分析将告诉我们这些趋势是对整个市场产生影响,还是只是对市场中的特定部分产生影响。

上图的区间数据显示,市场的顶部,即100%的区间已经达到了令人难以置信的高度,拥有最有竞争力的种子轮,也就是大型种子轮,其在过去的融资超过500万美元。在这种情况下,种子轮只是高度参与的首轮融资。

虽然很难从图表中看出,但事实上其他区间在同样时间内增长了50%以上。有人可能会说,是市场的顶部在拉动市场的其他部分向上发展。此外,新的机构种子基金出现也有助于增加融资轮的规模。

大型种子轮的数量已经稳步上升,在5年左右里从低于10个增加至80多个。下面的图表显示一段时间内大型种子轮的规模大小分布。在时间段内大型种子轮规模平均是220万美元,并在2013年超过275万美元。

与今天相比,种子市场在五年前是一个非常安静的市场。VC们的进入,使得种子轮数量和融资金额急剧上升。随着时间的推移,市场竞争的加剧能稳步提高种子轮的规模,而现在的情况是,一些最大型的种子轮已经取代了传统的首轮融资.

浙公网安备 33010602011771号

浙公网安备 33010602011771号