Economics 10

R12: Monetary and Fiscal Policy-1

Ⅰ、Monetary Policy

1、Money:货币

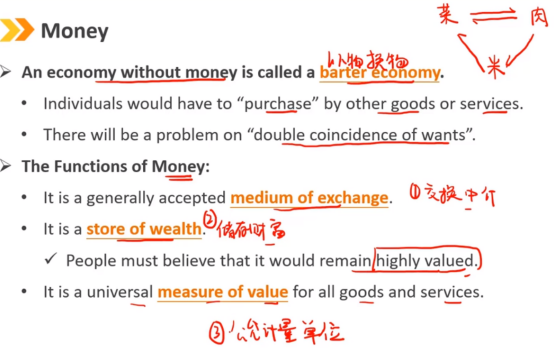

没有货币的经济叫做易货经济。

个人必须通过其他商品或服务“购买”

将会出现“需求的双重巧合”问题

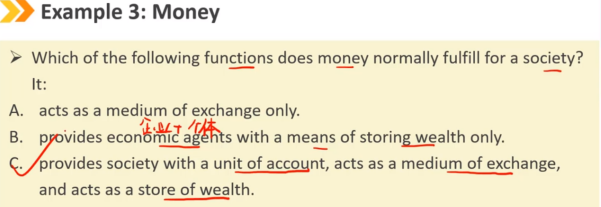

货币的功能:

是一种普遍接受的交换中介

是储存财富的方式

人们必须相信货币会保持较高价值

它是衡量所有商品和服务价值的公允计量单位

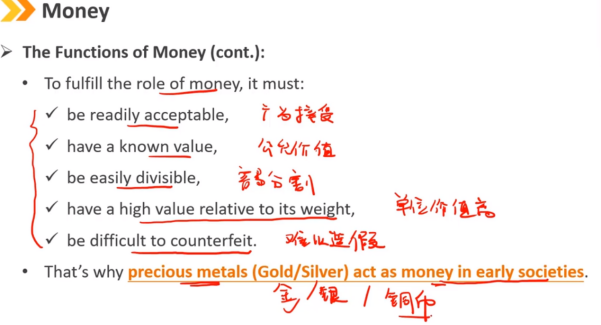

货币的功能(续)

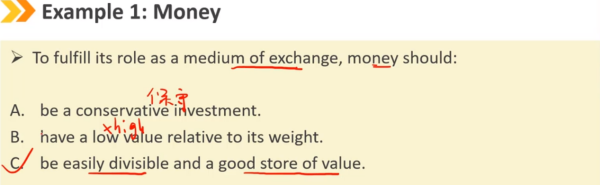

为了发挥货币的作用,它必须:

广为接受

具有公允价值

容易被分割

单位价值高,相对于它的重量有一个很高的价值

难以伪造

这就是为什么贵金属(金/银)在早期社会充当货币的原因

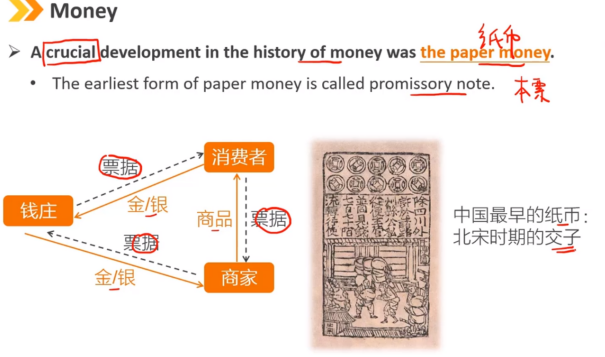

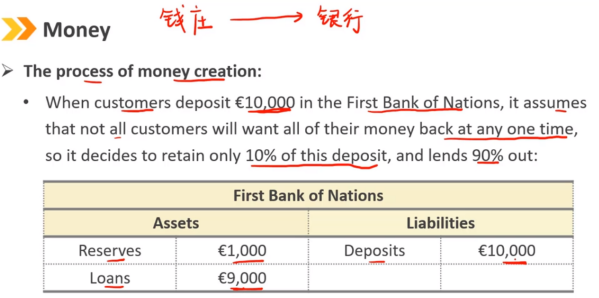

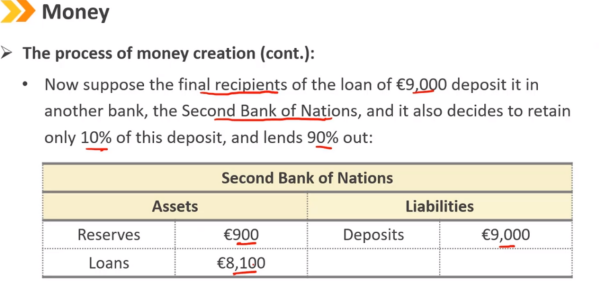

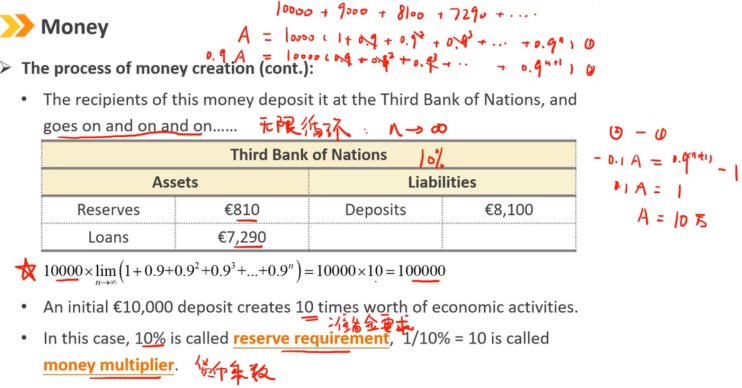

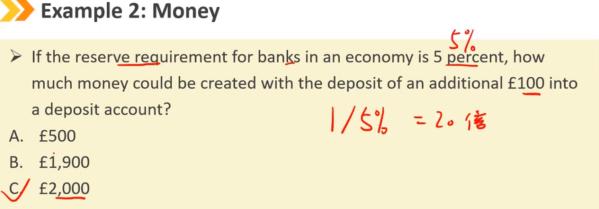

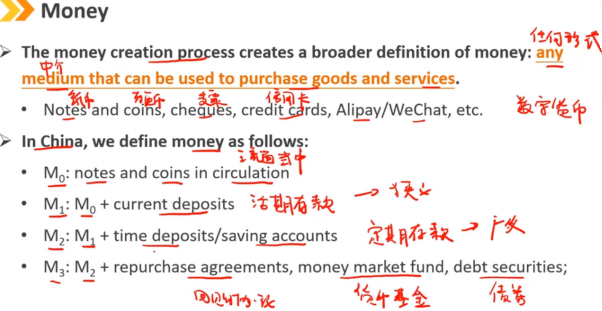

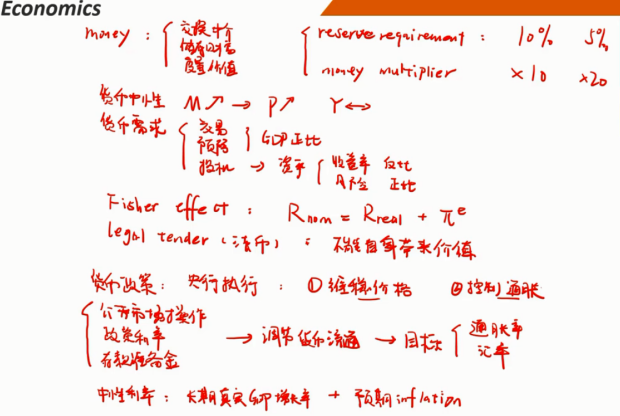

货币创造的过程:

10%称为准备金要求,它的倒数10称为货币乘数

在中国,根据货币流通性分类如下: M0:流通中的纸币和硬币 M1:M0 + 活期存款(狭义货币) M2:M1 + 定期存款(广义货币) M3:M2 + 回购协议,货币市场基金,债券等固定收益类产品

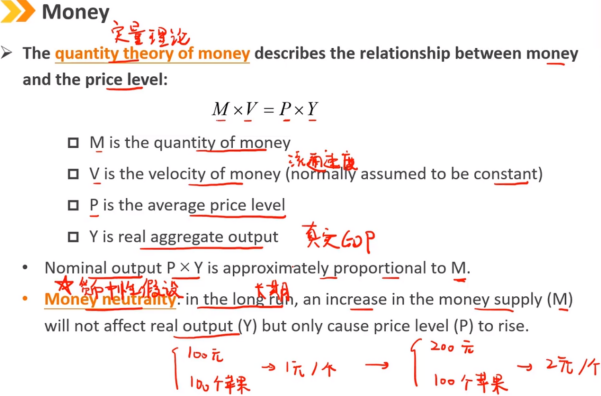

货币定量理论描述了货币与价格水平之间的关系: M × V = P × Y M是货币的数量 V是货币流通速度(通常假定为常数) P是平均价格水平 Y是实际总产出 名义产出P×Y(名义GDP)大致与M成正比 货币中性假设:从长期看,货币供应量(M)的增加不会影响实际产出(Y),而只会导致价格水平(P)上升

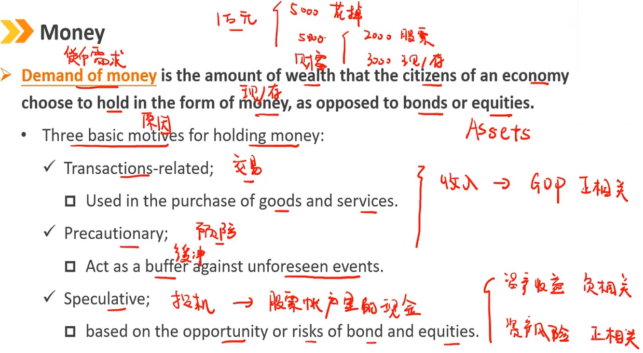

货币需求是一个经济体的公民选择以现金或存款的形式持有的财富量,而不是债券或股票。

持有货币的三个基本动机:

交易动机(与收入正相关)

用于购买商品和服务

预防动机(与收入正相关)

充当一个缓冲,防止意外事件发生

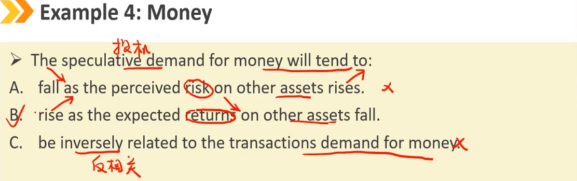

投机动机(与股票债券等资产的收益负相关,与资产的风险正相关)

基于债券和股票的机会或风险

费雪效应基于货币中立性假设: Rnom = Rreal + πe 从长期看,货币供应量不应影响实际利率,但会影响预期通胀,从而改变名义利率 投资者永远无法确定通货膨胀和实际利率增长的未来价值,因此他们需要风险溢价作为补偿。 名义利率由三部分组成: 所需的真实回报率 预期通货膨胀 风险溢价

2、Central Banks:中央银行

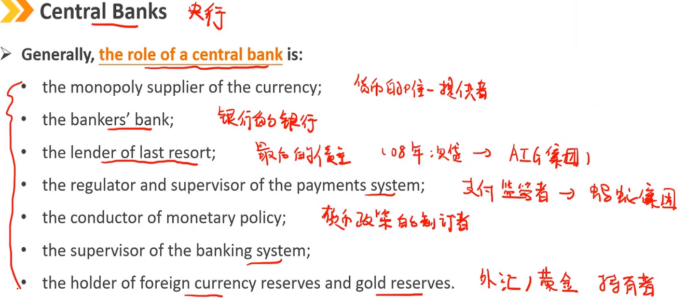

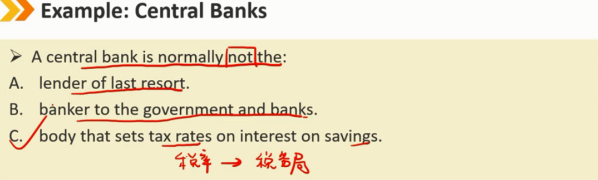

一般来说,中央银行的作用是:

货币的唯一供应者;

银行的银行;

最后的贷款人;

支付系统的监管机构和监督者;

货币政策的制定者;

银行系统的监管者;

外汇储备和黄金储备的持有者

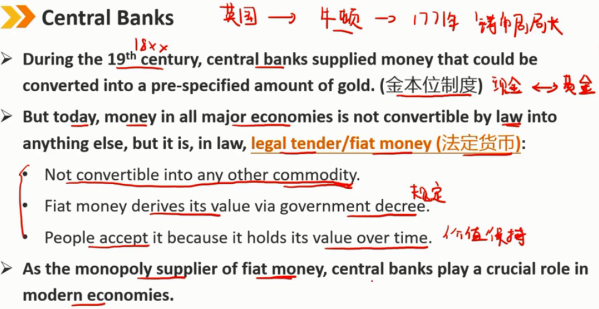

在19世纪,中央银行提供的货币可以转换成预先指定数量的黄金。(金本位制度)

但今天,所有主要经济体的货币在法律上都不能兑换成任何其他货币,但在法律上,它是法定货币:

不能兑换成任何其他大宗商品(例如黄金、白银)

法定货币通过政府法令获得价值

人们之所以接受它,是因为它随着时间的推移保持着它的价值

作为法定货币的垄断供应商,中央银行在现代经济中扮演着至关重要的角色。

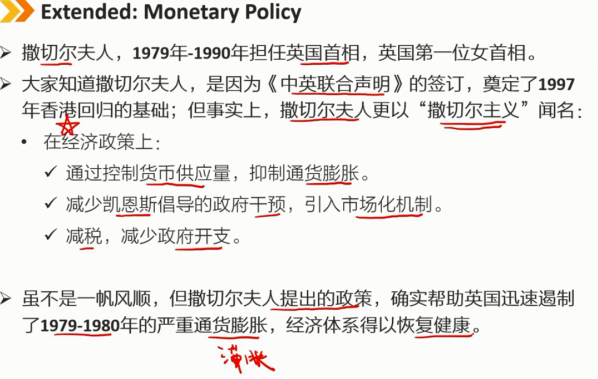

3、Monetary Policy:货币政策

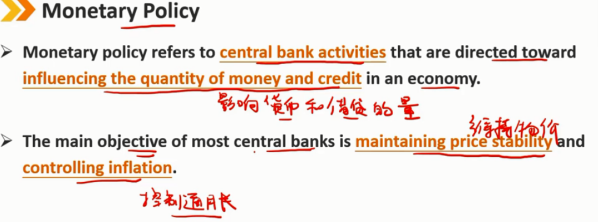

货币政策是指中央银行旨在影响经济中货币和借贷数量的活动。

大多数央行的主要目标是维持物价稳定和控制通货膨胀。

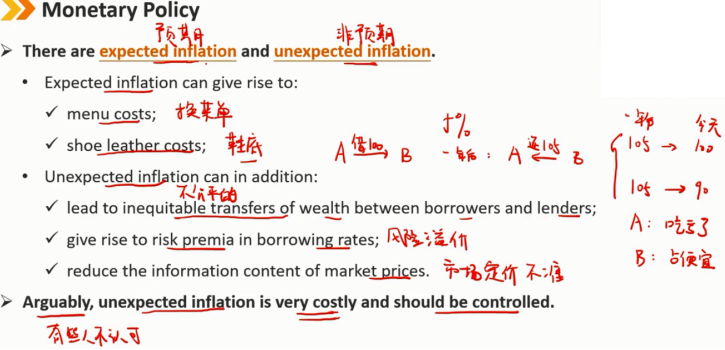

有预期通货膨胀和非预期通货膨胀。

预期的通货膨胀会引起:

换菜单成本(物价上涨,餐单就得频繁更新)

鞋底成本(原来一次去银行取1万块,由于物价上涨,人们更倾向于把钱放银行收利息,于是每次只取需要数额的钱,暂时用不到的钱放银行,导致取完之前的1万块需要去很多次银行,进而比较费鞋)

此外,非预期的通货膨胀还可能:

导致借款人和贷款人之间财富的不公平转移(借出钱的人吃亏)

导致借款利率产生的风险溢价

降低市场价格的信息准确性

可以说,非预期的通货膨胀代价高昂,应该加以控制

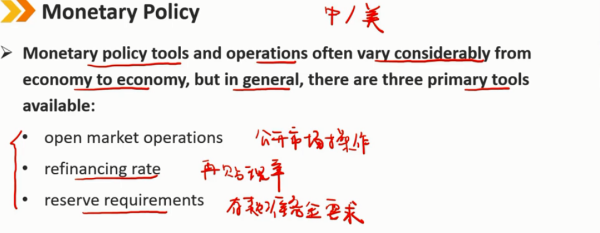

货币政策工具和操作往往因经济体而异,但总体而言,有三种主要工具可用:

公开市场操作

再贴现率,再融资利率

存款准备金要求

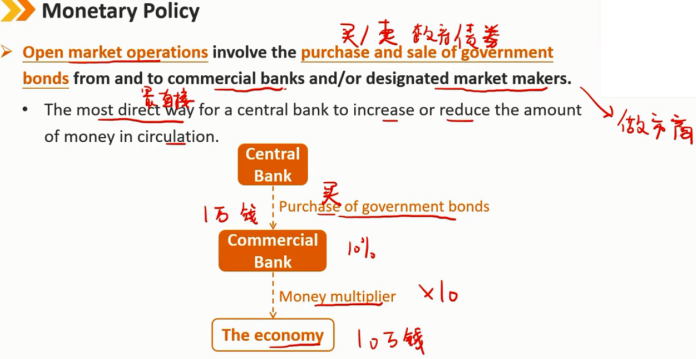

公开市场操作涉及从商业银行或指定做市商购买和出售政府债券。

中央银行增加或减少货币流通量的最直接方式。

例如:央行从商业银行购买1万的政府债券,商业银行通过货币乘数,对经济体达到货币供应的效果。

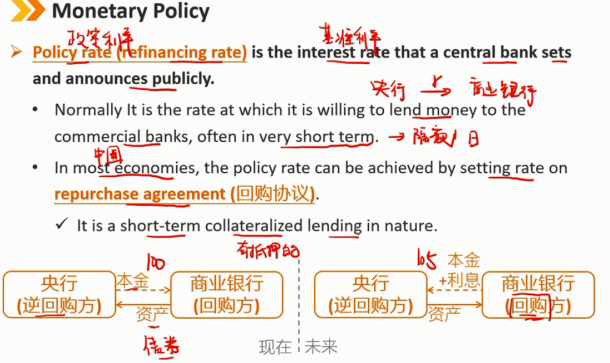

政策利率(再融资利率)是中央银行设定并公开宣布的基准利率。

通常,它是指它愿意给商业银行贷款的利率,通常是在非常短期内。

在大多数经济体中,政策利率可以通过设定回购协议利率来实现。

回购本质上是一种短期抵押贷款。

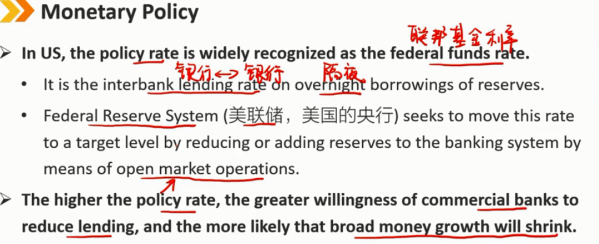

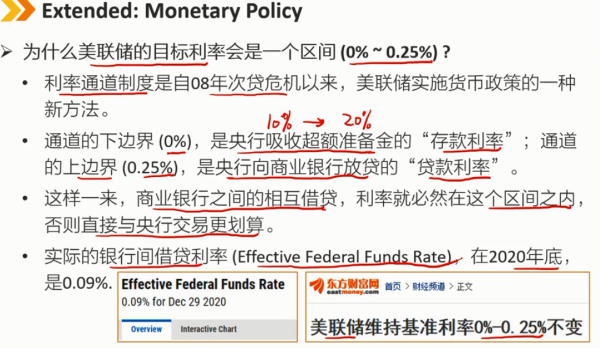

在美国,政策利率被广泛认为是联邦基金利率。

这是隔夜准备金借款的银行间贷款利率

联邦储备系统(美联緒,美国的央行)通过公开市场操作减少或增加银行系统的准备金,寻求将该利率调整到目标水平

政策利率越高,商业银行减少贷款的意愿就越大,广义货币增长收缩的可能性就越大。

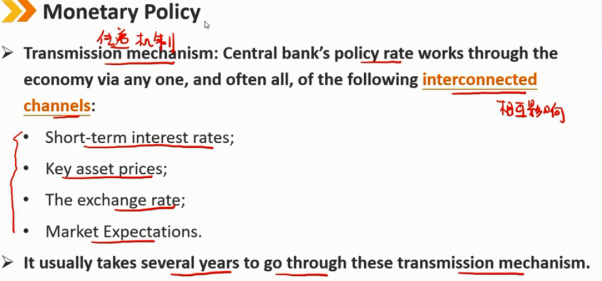

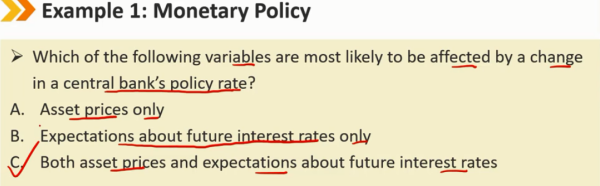

传导机制:中央银行的政策利率通过以下任何一个(通常是所有)互联通道在经济中发挥作用

短期利率

关键资产价格

汇率

市场预期

通过这些传导机制通常需要几年时间。

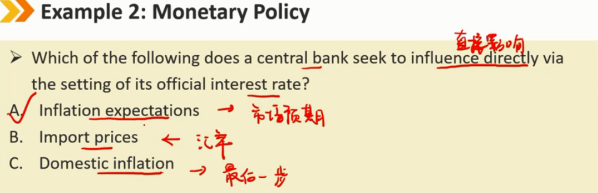

政策利率传导机制:

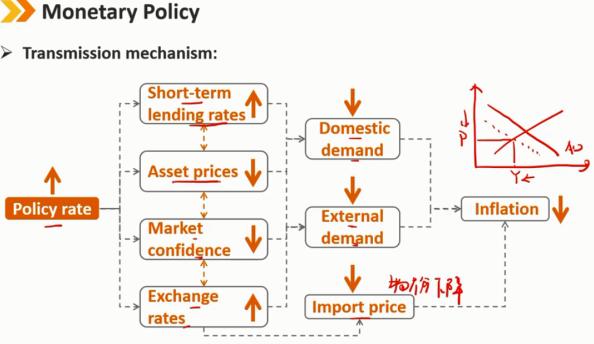

央行上调政策利率

导致银行的短期贷款利率上涨,总需求降低,大家都不愿意花钱而是存钱

资产价格下降,债券的价格和利率成反比,买家的资产也不再有吸引力

市场信心下降,上调政策利率代表央行要收缩货币,遏制经济

本国货币汇率上升,因为利率上升之后吸引更多外国人来投资,利率更有吸引力,换本国货币的需求增加,汇率上升,此时国内商品价格更高,国外需求降低,进口商品价格下降,进而导致物价下降

最终导致需求下降,物价也下降,AD曲线左移,通货膨胀下降

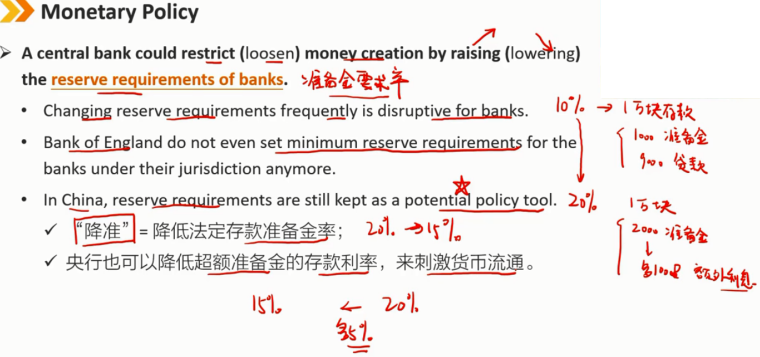

中央银行可以通过提高(降低)银行存款准备金率来限制(放松)货币创造。

频繁改变存款准备金率会对银行造成不利

英格兰银行甚至不再为其管辖范围内的银行设定最低准备金要求

在中国,存款准备金率仍然是一种潜在的政策工具

降准:降低法定存款准备金率

降低超额准备金的存款利率:超过法定存款准备金的部分,央行会给商业银行借款利率,就是超额准备金存款利率,降低这个利率,鼓励商业银行把钱更多的贷到民间,刺激货币流通

降息:降低政策利率

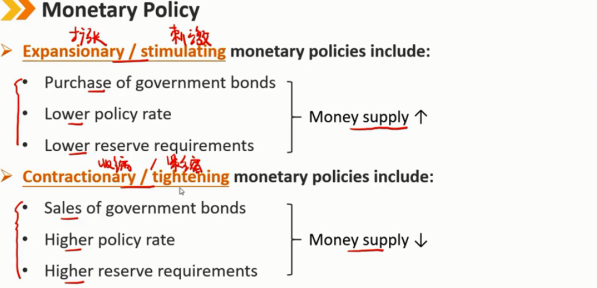

扩张/刺激性的货币政策包括: 购买政府债券、降低政策利率、降低存款准备金率—> 增加货币供应 收缩/紧缩性的货币政策包括: 出售政府债券、提高政策利率、提高存款准备金率—> 减少货币供应

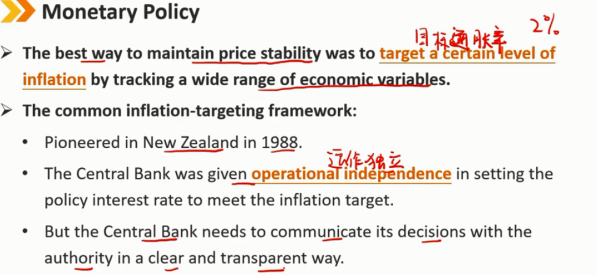

保持价格稳定的最佳方法是通过跟踪广泛的经济变量,设定一个通胀水平目标。

常用通胀目标框架:

1988年在新西兰首创

中央银行在制定政策利率以达到通胀目标方面必须具有运营独立性

但央行需要以清晰透明的方式与当局其他部门沟通其决策

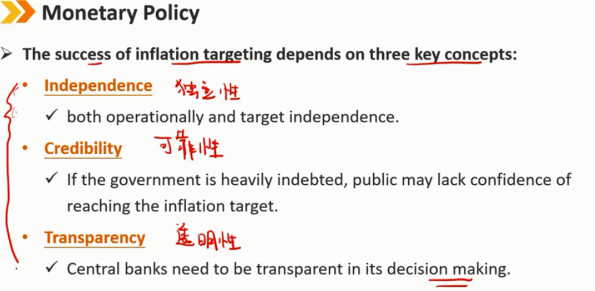

通胀目标的成功取决于三个关键因素:

独立性

操作过程和目标独立

可靠性

如果政府负债累累,公众可能对达到通胀目标缺乏信心

透明性

中央银行的决策需要透明

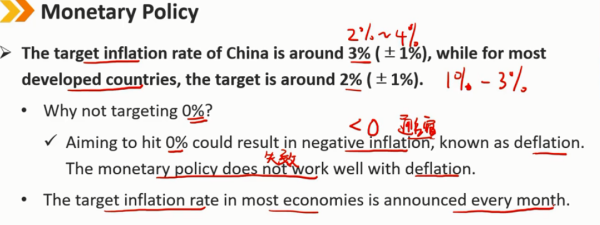

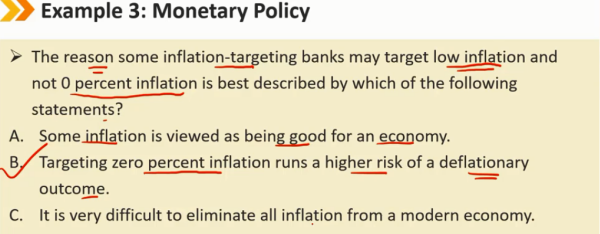

中国的目标通胀率约为3%(±1%),而大多数发达国家的目标通胀率约为2%(±1%)。 为什么不定成0%? 如果目标的通货膨胀率是0%,可能会导致负通胀,即通货紧缩。货币政策在通货紧缩的情况下效果不佳,因为人们觉得未来的钱更值钱,所以市场上有再多的钱都是存起来。 大多数经济体的目标通胀率都是每月公布的。

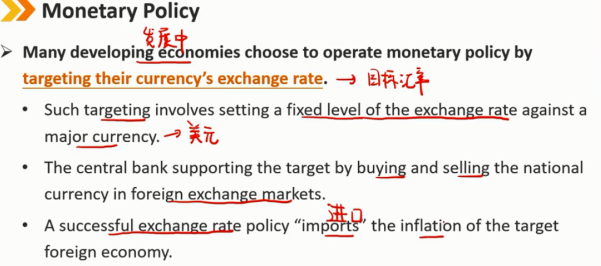

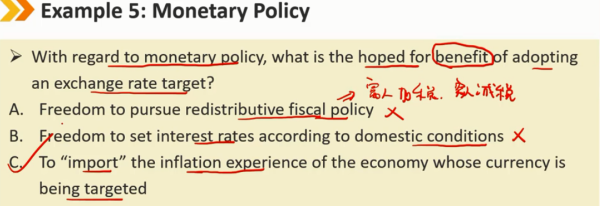

许多发展中经济体选择以某个目标国货币汇率为目标来实施货币政策。

这样的目标包括对一种主要货币设定一个固定的汇率水平

中央银行通过在外汇市场买卖本国货币来支持这一目标

一个成功的汇率政策相当于“进口”了目标国经济体的通货膨胀,完全复制了目标国的通货膨胀率。

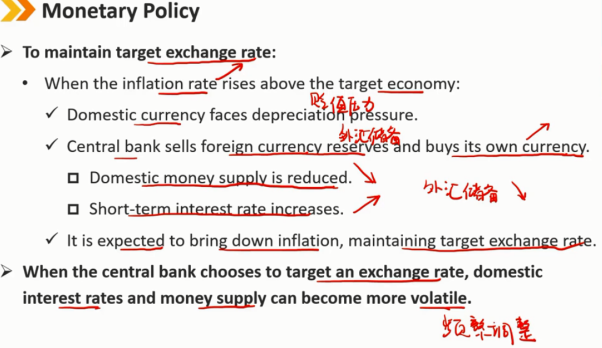

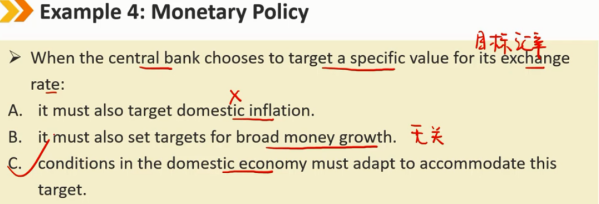

要维持目标汇率:

当通货膨胀率高于目标经济体时:

本币面临贬值压力

中央银行出售外汇储备并购买本国货币(市场上流动的本国货币减少)

国内货币供应量减少

短期利率上升(短期利率被看做是货币的价格)

预计这将降低通货膨胀,维持目标汇率

当央行选择以汇率为目标时,国内利率和货币供应量可能会变得更加不稳定,需要频繁调整。

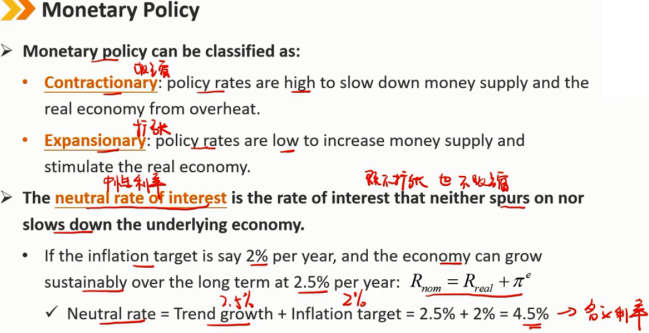

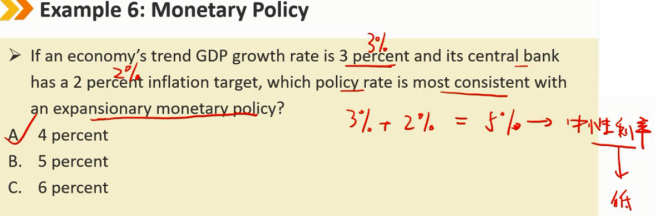

货币政策可分为: 紧缩性:政策利率很高,以减缓货币供应和实体经济过热。 扩张性:政策利率较低,以增加货币供应量和刺激实体经济。 中性利率是既不会刺激也不会减缓基础经济的利率。 如果通胀目标是每年2%,那么经济可以在长期以每年2.5%持续增长:Rnom = Rreal + πe 中性利率 = 趋势增长率 + 目标通胀率 = 2.5% + 2% = 4.5%(名义利率)

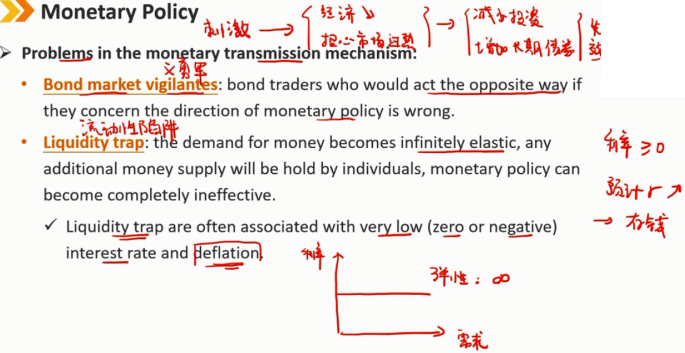

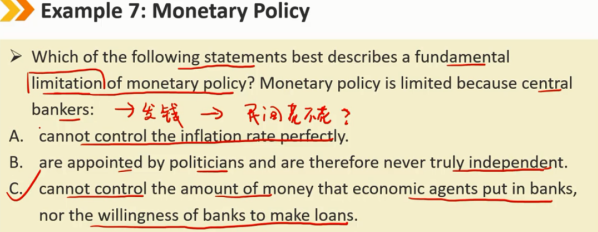

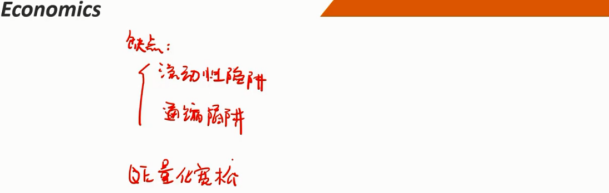

货币传导机制中的问题:

债券市场义勇军:如果担心货币政策的方向是错误的,一些资深的债券交易员会采取相反的行动

例如此时如果政策要刺激经济,说明目前经济在下行,这些债券交易员会担心政策生效后使市场过热,从而他们会减少实体投资,增加长期债券投资,从而使货币政策失效。

流动性陷阱:货币需求变得无限弹性,任何额外的货币供应都将由个人持有,货币政策可能会变得完全无效

流动性陷阱通常与极低(零或负)利率和通货紧缩有关,极低的利率导致人们认为未来利率不可能更低,进而有再多的钱也不花,而是存起来,等待利率上涨,人们对货币的需求无限大。

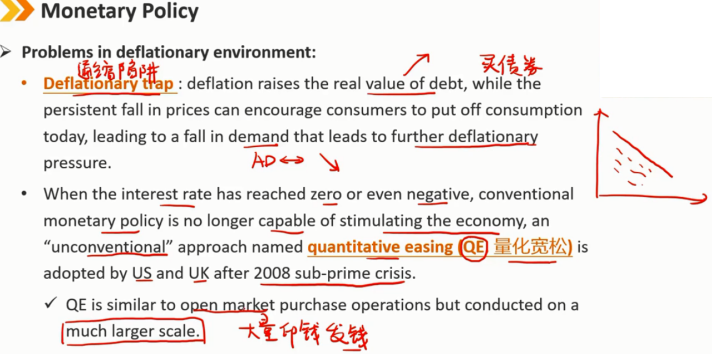

通货紧缩环境中的问题:

通缩陷阱:通货紧缩提高了债务的实际价值,而价格的持续下跌可能会鼓励消费者推迟今天的消费,导致需求下降,从而导致进一步的通货紧缩压力。(物价不断下跌,买债券未来别人还的钱购买力更强,更值钱)

当利率达到零甚至负时,传统的货币政策不再能够刺激经济,这是一种“非常规”的方法,称为量化宽松(QE)在2008年次贷危机后被美国和英国采用。

量化宽松类似于公开市场购买操作,但规模要大得多,大量印钱和发钱。

Summary:

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· winform 绘制太阳,地球,月球 运作规律

· AI与.NET技术实操系列(五):向量存储与相似性搜索在 .NET 中的实现

· 超详细:普通电脑也行Windows部署deepseek R1训练数据并当服务器共享给他人

· 【硬核科普】Trae如何「偷看」你的代码?零基础破解AI编程运行原理

· 上周热点回顾(3.3-3.9)