Fixed Income 5

R43: Understanding Fixed-Income Risk and Return

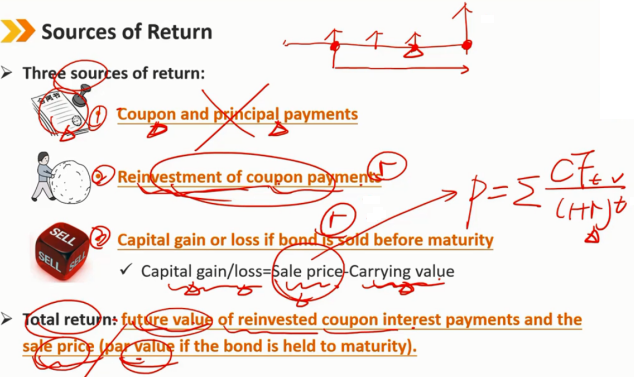

1、Sources of Return:投资债券的回报来源

三大回报来源: 1、息票和本金支付(不受r影响) 2、息票支付的再投资(受r影响) 3、债券到期前出售的资本利得或损失(受r影响) 资本收益 / 损失 = 销售价格 - 账面价值 总回报:再投资息票利息支付的未来价值和销售价格(或债券持有至到期日时的票面价值)。

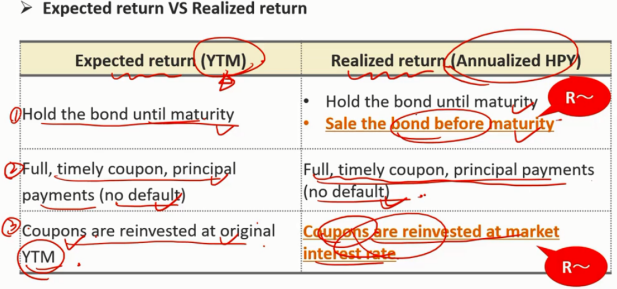

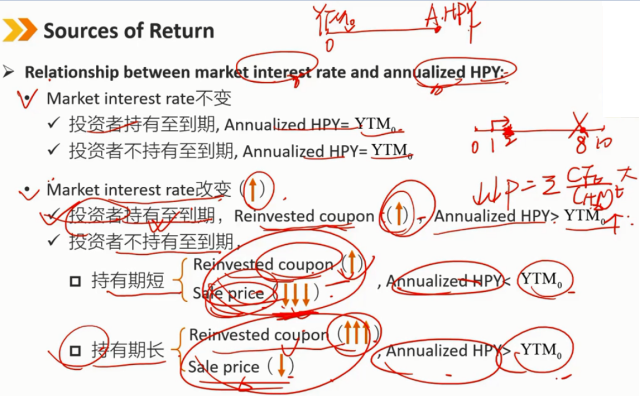

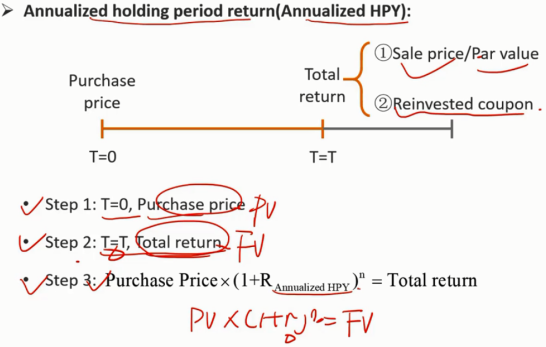

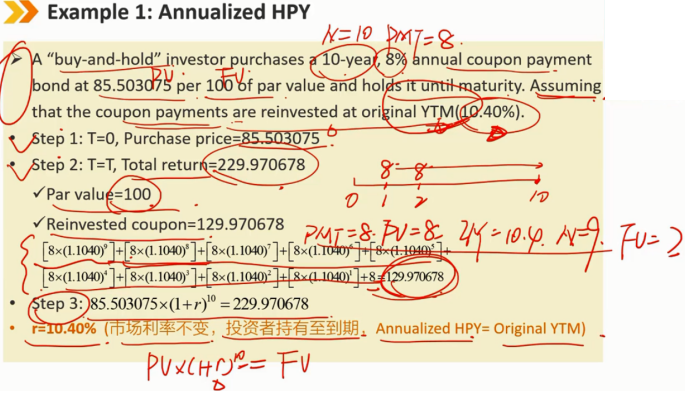

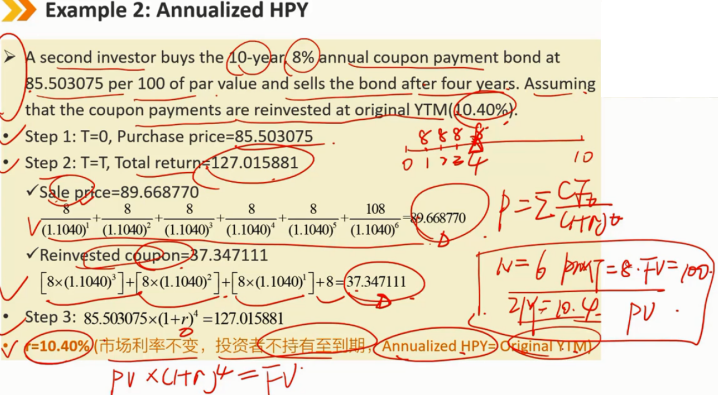

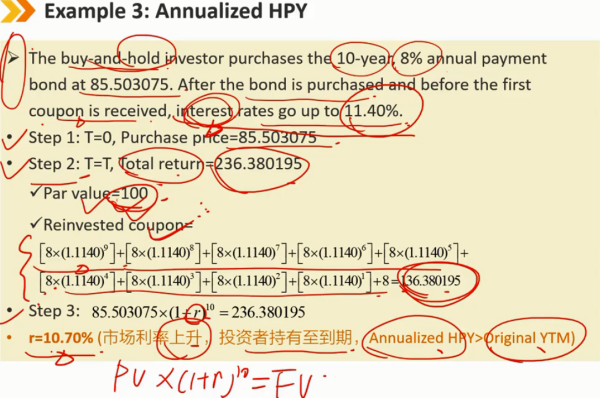

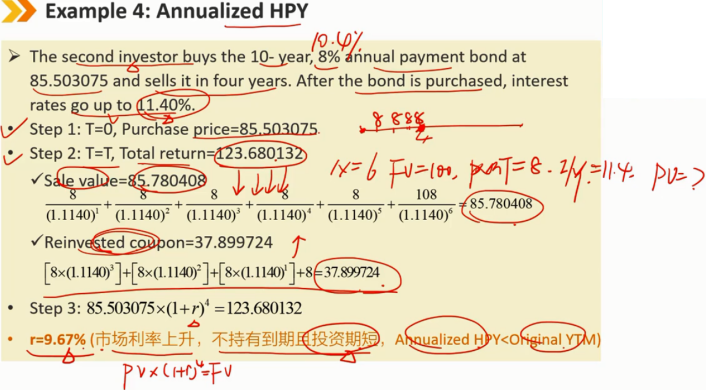

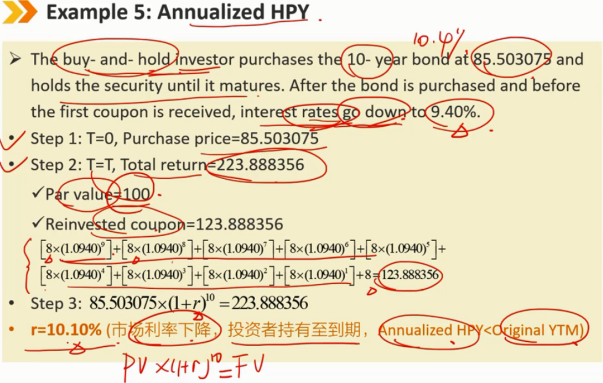

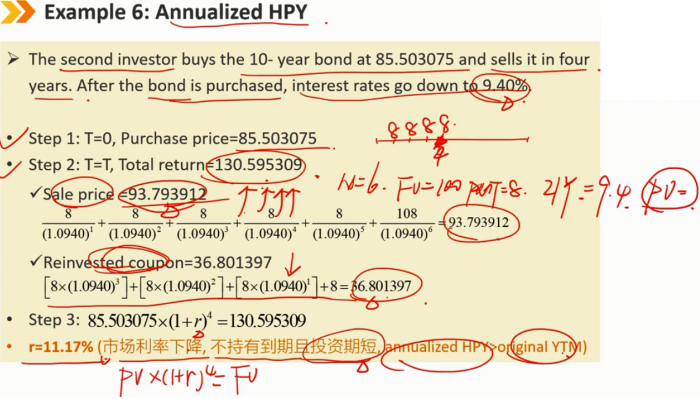

预期收益率 vs 实际收益率 预期收益率 YTM: 1、持有债券至到期 2、足额、及时支付利息和本金 3、利息进行再投资,且再投资的收益率也是YTM 实际收益率(年化持有期收益率): 1、债券可能持有至到期,也可能提前卖掉 2、足额、及时支付利息和本金 3、利息进行再投资,但是再投资收益率取决于当时市场利率

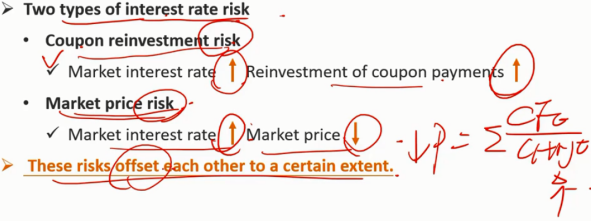

利率风险的两种类型: 1、息票再投资风险 市场利率上升,息票的再投资收益上升 2、市价风险 市场利率上升,债券市场价格下降 这两种风险在一定程度上相互抵消。

Key words:

annualized HPY,coupon reinvestment risk,market price risk

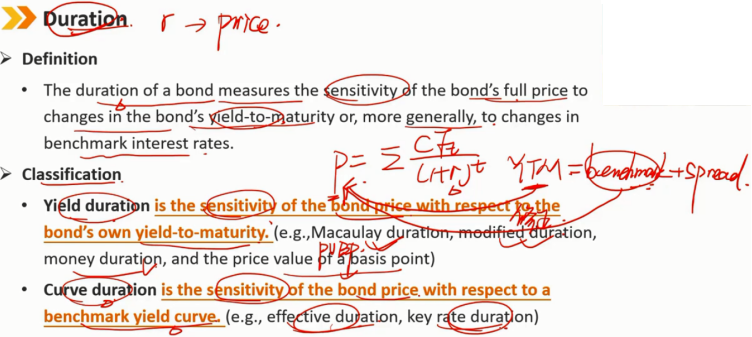

2、Duration:久期

定义:

债券的久期衡量债券的全部价格对债券到期收益率变化的敏感性,或者更一般地说,对基准利率变化的敏感性。

分类:

收益率久期是指债券价格相对于债券自身到期收益率的敏感程度。(例如:麦考林久期、修正久期、货币久期和PVBP)

曲线久期是债券价格相对于基准收益率曲线的敏感程度。(例如,有效久期、关键利率久期)

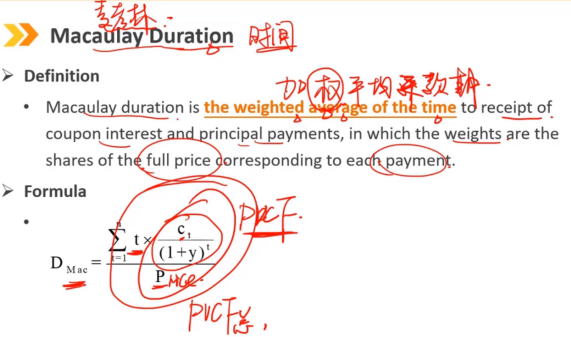

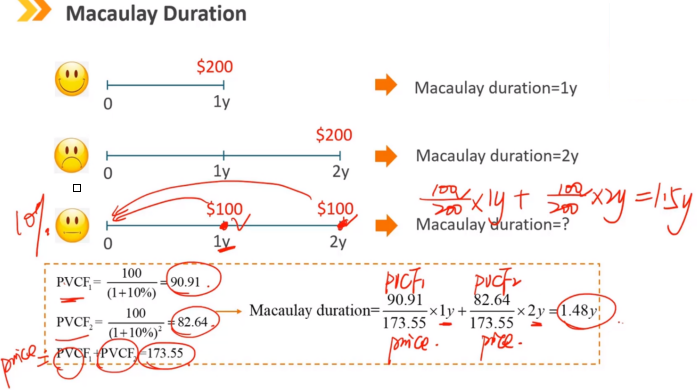

2.1 Macaulay Duration 麦考林久期

定义:

麦考林久期是收到息票利息和本金付款的加权平均还款期,其中权重为每次付款对应于全部价格的份额。

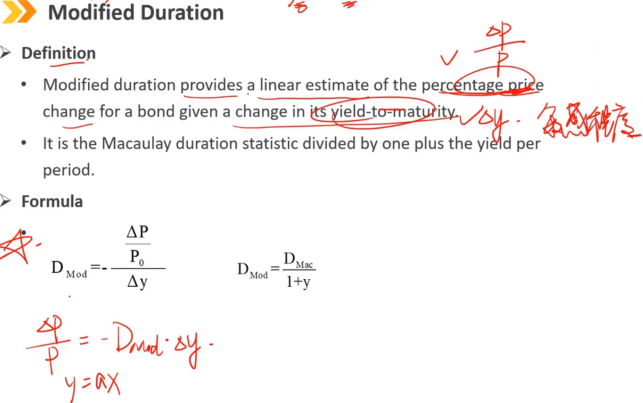

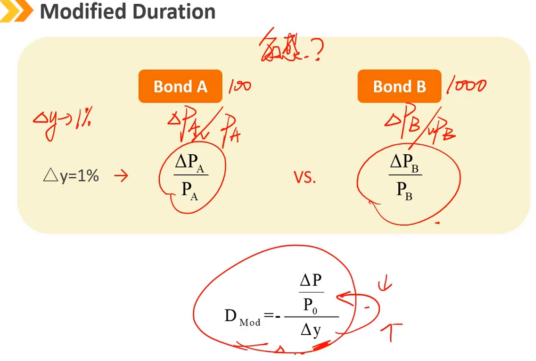

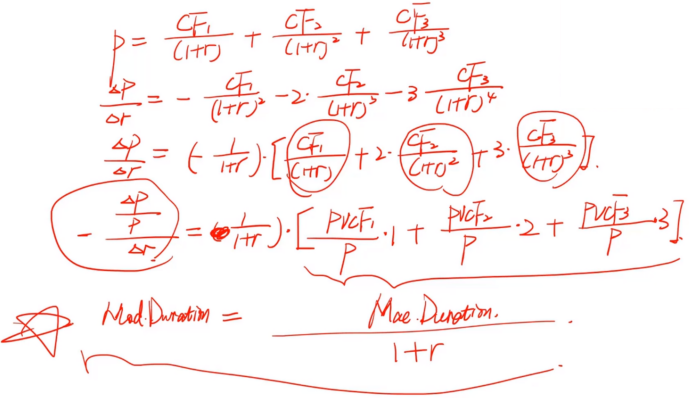

2.2 Modified Duration:修正久期

定义: 修正久期提供了给定到期收益率变化的债券价格变化百分比的线性估计。 它可以由麦考林久期统计量除以1加上每一期的收益率得到。(半年付息的就是r/2)

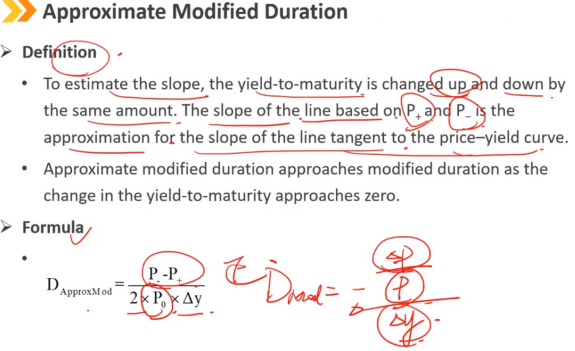

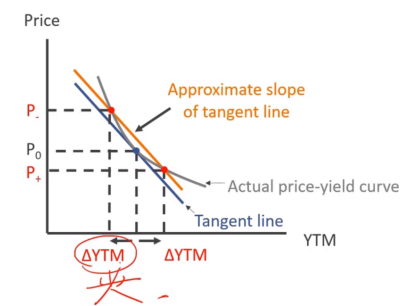

2.3 Approximate Modified Duration:近似修正久期

定义: 为了估计斜率,到期收益率上下变化的相同单位。基于P+和P-的直线斜率是与价格收益率曲线相切的直线斜率的近似值。 随着到期收益率的变化接近于零,近似修正久期接近修正久期。

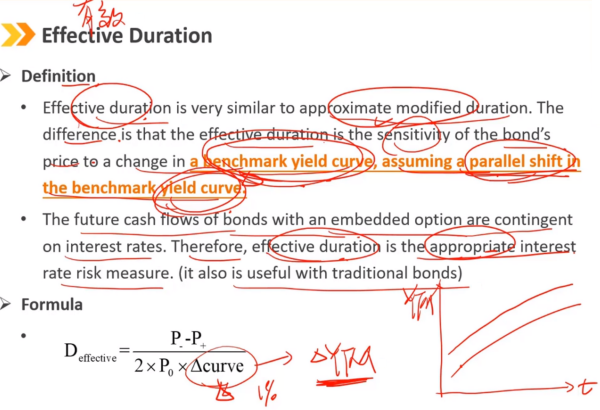

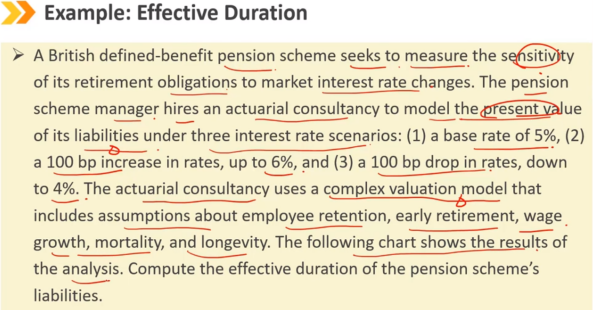

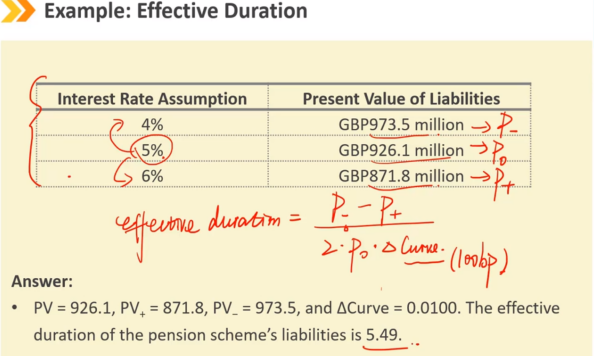

2.4 Effective Duration:有效久期

定义:

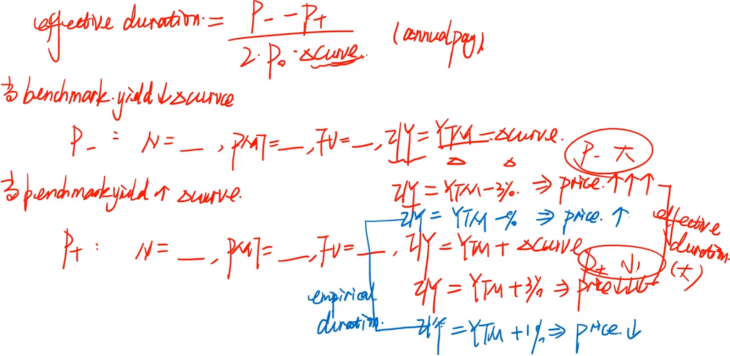

有效久期与近似修正久期非常相似。不同之处在于,有效久期是指债券价格对基准收益率曲线变化的敏感程度,假设基准收益率曲线发生平行变化。

含权债券的未来现金流依情况取决于利率。因此,有效久期可以恰当的衡量利率风险。(对传统债券也很有效)

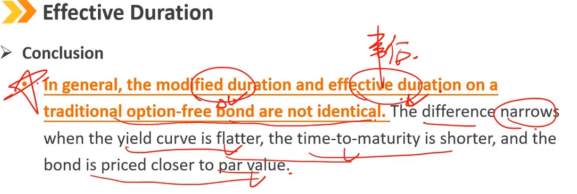

结论:

一般来说,传统不含权债券的修正久期和有效久期并不相同。当收益率曲线更平缓,债券到期时间更短,债券价格更接近票面价值时,两者越接近。

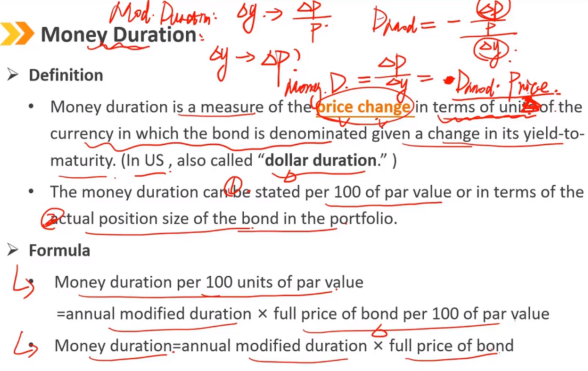

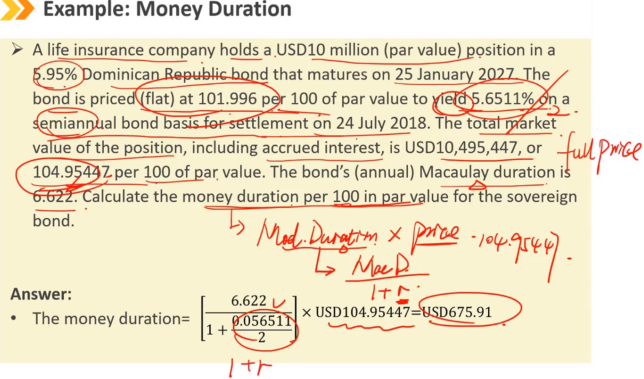

2.5 Money Duration:货币久期

定义: 货币久期是指在债券到期收益率发生变化的情况下,以债券计价货币单位衡量的价格变化。(在美国,也称为“美元久期”) 货币久期可以按每100面值或债券组合中的总金额来表示。 公式: 每100单位面值的货币久期 = 年度修正久期 * 每100面值债券的全部价格 货币久期 = 年度修正久期 * 债券全价

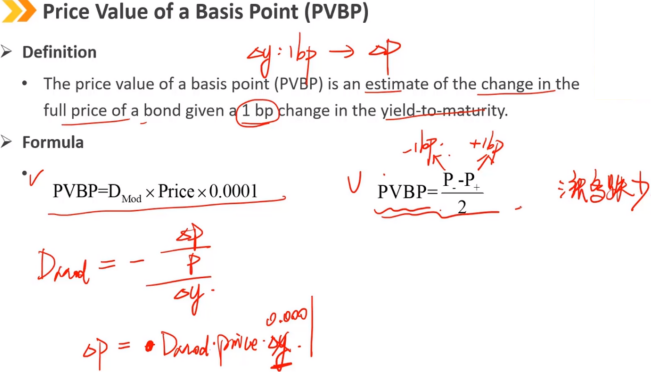

2.6 Price Value of a Basis Point:PVBP

定义:

基点的价格值(PVBP)是对到期收益率变化1个基点的债券全价变化的估计。

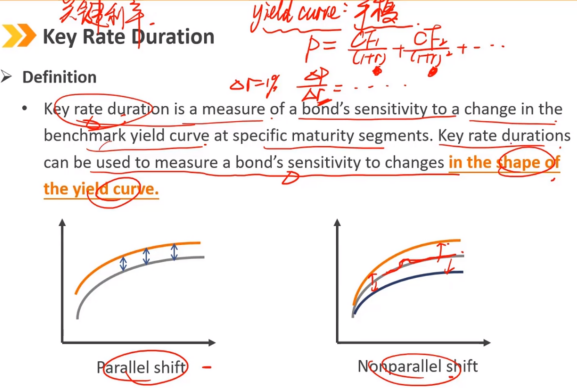

2.7 Key Rate Duration:关键利率久期

定义:

关键利率久期是衡量债券在特定期限对基准收益率曲线变化的敏感性。关键利率久期可用于衡量债券对收益率曲线形状变化的敏感性。(收益率曲线不是平行移动的情况适用,二级时细讲)

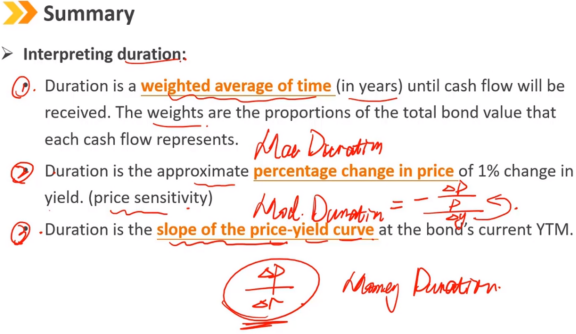

久期含义的总结:

久期的含义: 1、久期是收到现金流之前的加权平均时间(以年为单位)。权重是每个现金流所代表的占债券总价值的比例。-> 麦考林久期 2、久期是收益率变化为1%导致的债券价格变化的百分比。(价格敏感性)-> 修正久期 3、久期是债券当前YTM的价格收益率曲线的斜率。-> 货币久期

注:有效久期和近似修正久期都是事后久期,可以用来衡量含权债券。

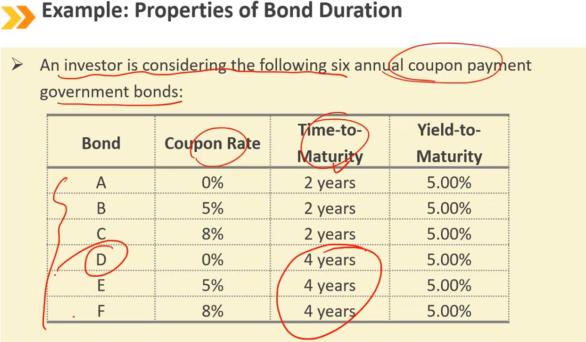

2.8 Properties of Bond Duration:债券久期的性质

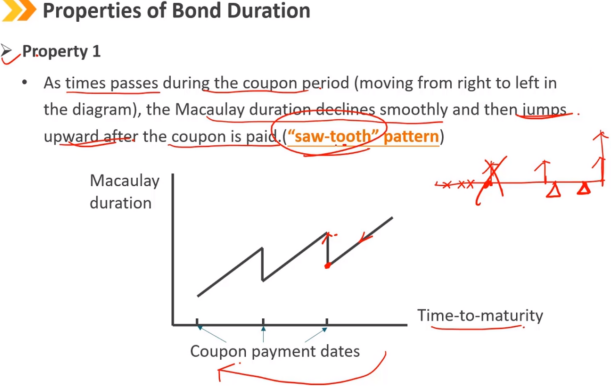

性质1:

在支付息票期间,随着时间的推移(图中从右向左移动),麦考林久期平稳下降,然后在支付息票后向上跳跃。(“锯齿”图案)

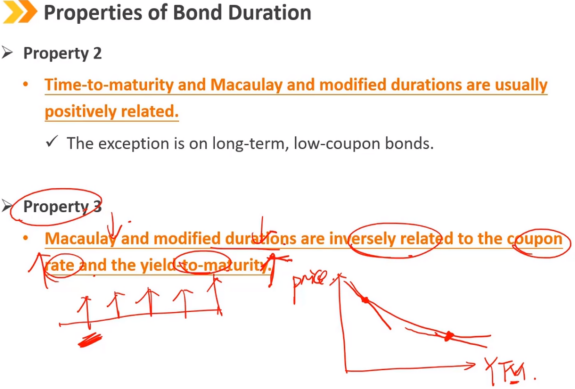

性质2:

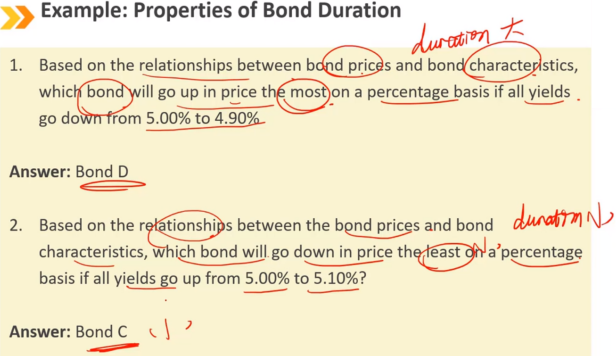

到期时间与麦考林久期和修正久期通常呈正相关。

但长期、低息票债券除外。

性质3:

麦考林久期和修正久期与票面利率和到期收益率成反比。

因为 Coupon rate 越高,前面限期短的利息权重就越大,麦考林久期就越小;收益率价格曲线的斜率,在YTM高的时候较小,YTM低的时候较大。

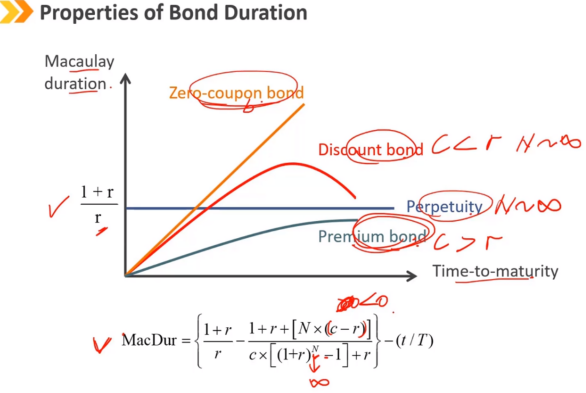

零息债券的麦考林久期和到期时间成45度线; 永续债券的麦考林久期是 (1+r)/r 的一条直线,因为N趋于无穷时,极限是 (1+r)/r; 溢价发行债券,因为 Coupon rate > r,所以 c-r > 0,故始终低于 (1+r)/r; 折价发行债券,因为 Coupon rate < r,所以 c-r < 0,故前期会逐渐高于 (1+r)/r,由于后面N趋于无穷,最终会再下降趋于 (1+r)/r。

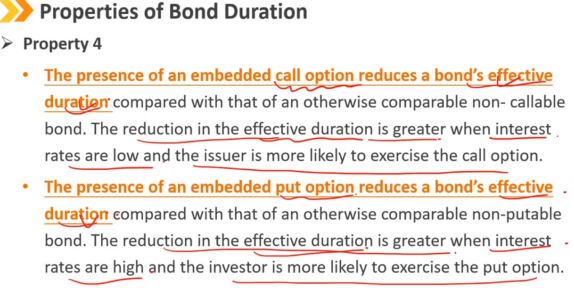

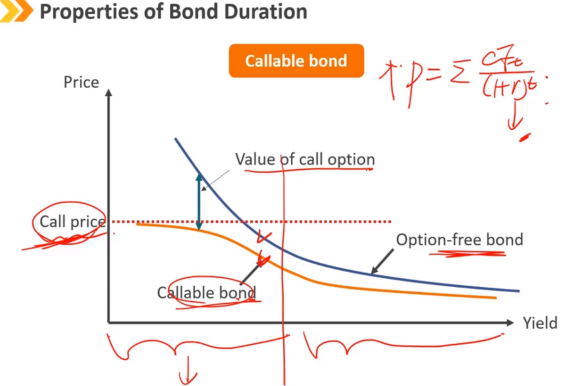

性质4:

与其他类似的不可赎回债券相比,可赎回债券的存在减少了债券的有效久期。当利率较低且发行人更有可能行权时,有效久期的减少幅度较大。

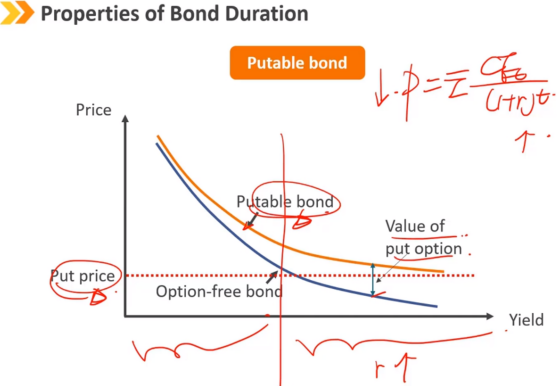

与其他类似的不可回售债券相比,可回售债券的存在会缩短债券的有效久期。当利率较高且投资者更有可能行权时,有效久期的减少幅度较大。

当利率下降时,发行人会行权,从而提前结束债券

当利率上升时,债券价格下降,投资人会行权,从而提前结束债券

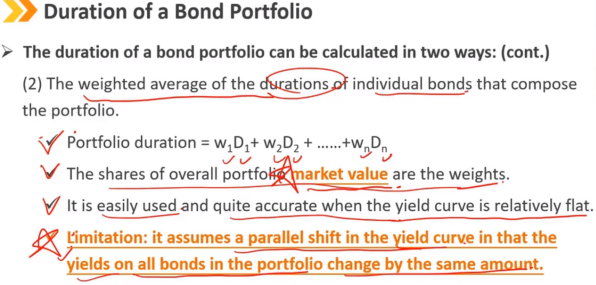

2.9 Duration of a Bond Portfolio:债券组合的久期

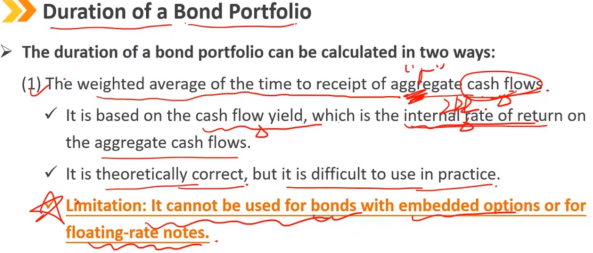

债券投资组合的久期可以通过以下两种方式计算: (1)收到的总现金流的时间的加权: 它基于现金流收益率,即总现金流的内部收益率作为收益率 它在理论上是正确的,但在实践中很难使用 限制:不能用于含权债券或浮动利率票据,这些未来的现金流不确定的债券

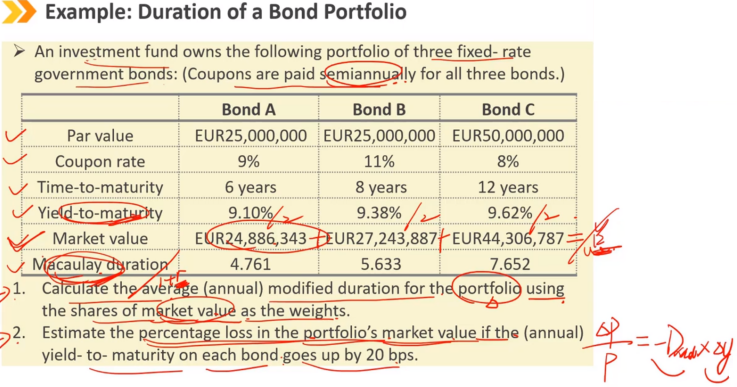

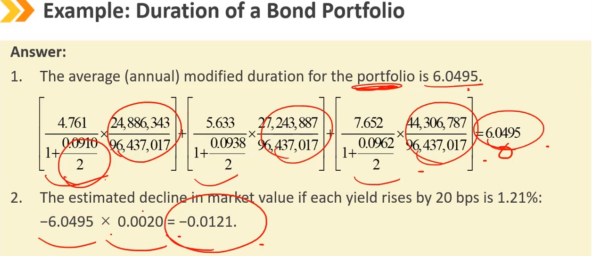

(2)构成投资组合的单个债券久期的加权平均 投资组合久期 = w1D1 + w2D2 + … + wnDn 各投资组合市值占总市值的份额是各自的权重 当收益率曲线相对平坦时,该方法易于使用且相当准确 限制:它假设收益率曲线发生平行变化,即投资组合中所有债券的收益率变化相同

Key words:

Macaulay duration,Modified duration,Approximate modified duration,Effective duration,Money duration(Dollar duration),Price value of a basis point(PVBP),Key rate duration,

yield curve(YTM、t),price-yield curve(price,YTM)

"saw-tooth" pattern,properties of bond duration,duration of bond portfolio,cash flow yield,the weighted average of the durations

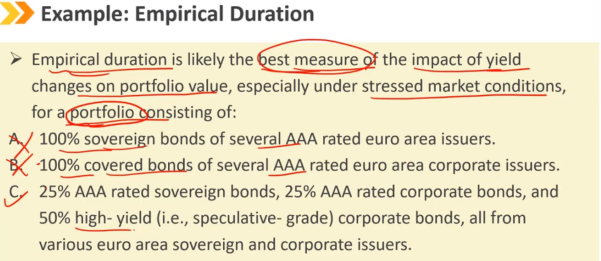

3、Empirical Duration:经验久期

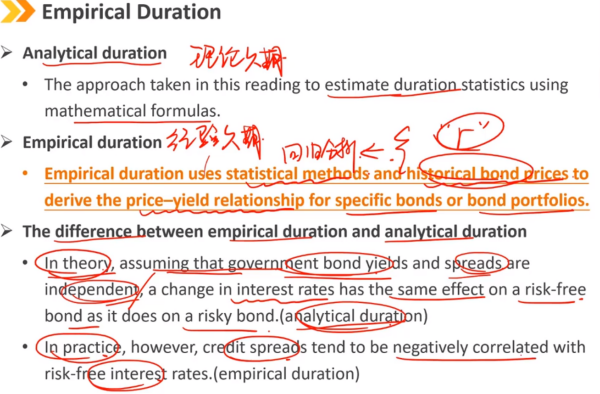

理论久期:

上面介绍的久期都是使用数学公式估算的久期。

经验久期:

经验久期使用统计方法和历史债券价格推导特定债券或债券组合的价格与收益率的关系。

经验久期与理论久期的区别:

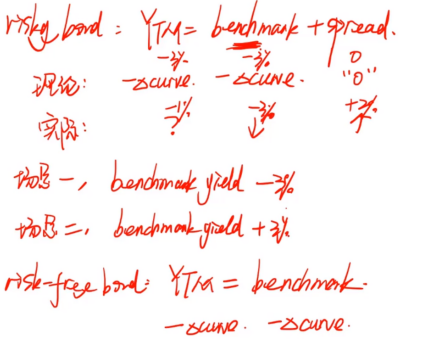

理论上,理论久期假设国债收益率(benchmark)和利差(spread)是独立的,利率变化对无风险债券的影响与对风险债券的影响相同。(理论久期)

然而,在实践中,信用利差往往与无风险利率负相关。(经验久期)

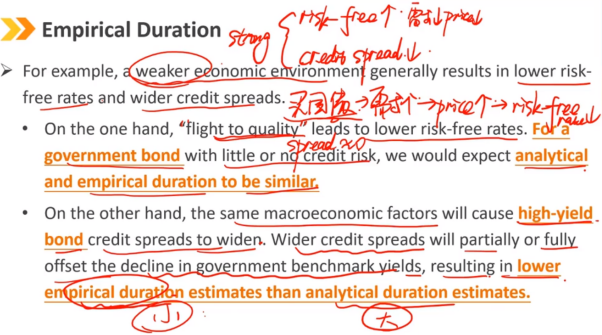

例如,较弱的经济环境通常会导致较低的无风险利率和较宽的信用利差。

一方面,“飞向高质量投资”导致较低的无风险利率。对于信用风险很小或没有信用风险的政府债券,我们理论久期和经验久期将很接近。

另一方面,同样的宏观经济因素将导致高收益债券信用利差扩大。更大的信贷利差将部分或完全抵消政府基准收益率的下降,从而导致经验久期低于理论久期。

注:经济不好,大家倾向于高质量投资,买国债,国债需求增多,价格上涨,无风险收益率下降,此时信用利差也同时变大

场景一:假设环境不好,benchmark yield 下降 3%,信用利差增加 2%,经验久期认为两者是成反向变动的,并非独立的 场景二同理

理论久期:认为 benchmark 和 spread 独立 场景一:I/Y = YTM - 3% -> 价格上涨较多 经验久期:认为 benchmark 和 spread 成反向变动关系 场景一:I/Y = YTM - 3% + 2% = YTM - 1% -> 价格上涨较少 场景二均同理

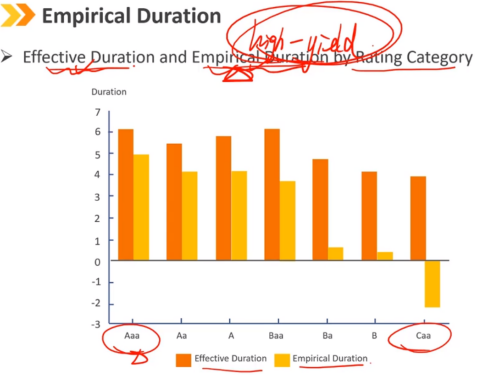

对于评级较高的债券,有效久期和经验久期参考哪个都行,相差不大,但是都是有效久期大于经验久期

对于评级较低的债券(高收益债券),有效久期和经验久期差距较大,此时一定要参考经验久期

Key words:

analytical duration,empirical duration

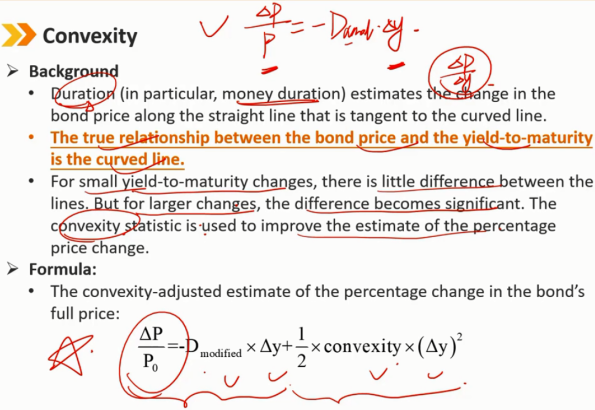

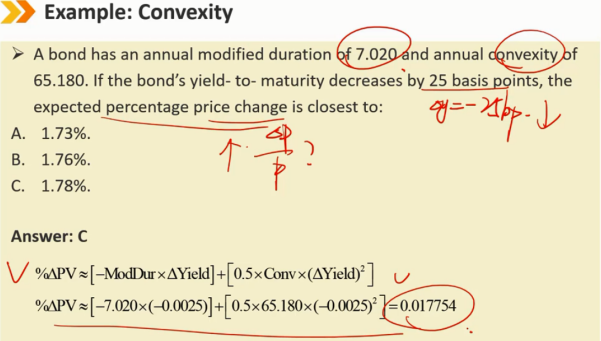

4、Convexity:债券的凸性

背景:

久期(特别是货币久期)估计债券价格沿与收益率曲线相切的直线的变化。

债券价格和到期收益率之间的真正关系是曲线,并非直线。

对于较小的到期收益率变化,切线与曲线之间几乎没有差异。但对于更大的变化,差异就会变得显著。凸性就是用于改进价格变化百分比的估计。

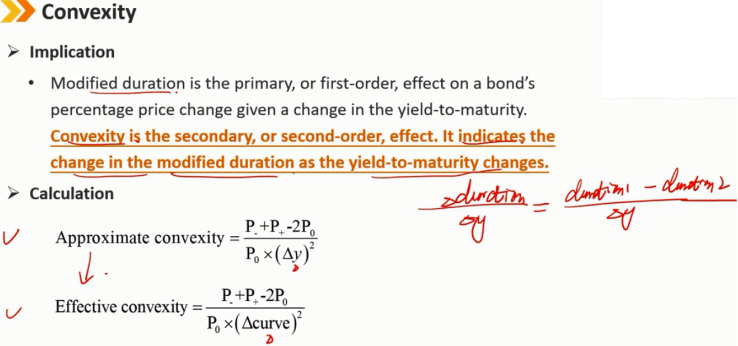

含意:

修正久期是指在到期收益率发生变化的情况下,对债券价格百分比变化的主要或一阶求导。凸性是次要或二阶求导,它表示随着到期收益率的变化,修正久期的变化。

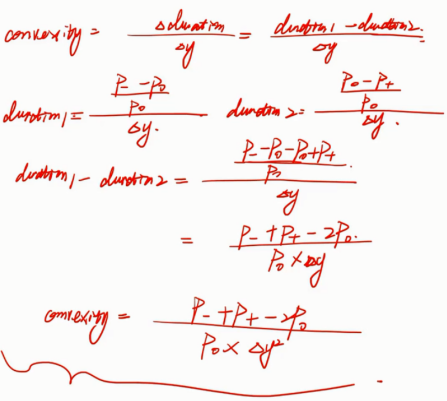

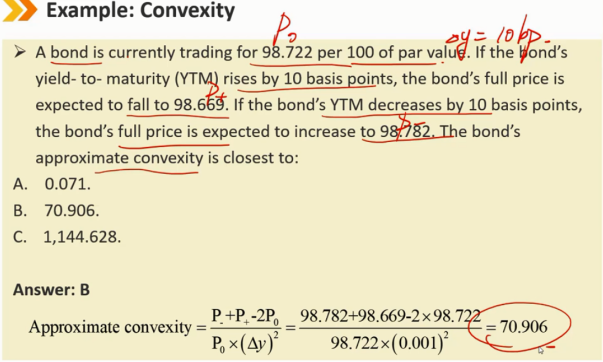

Approximate convexity:近似凸性

Effective convexity:有效凸性

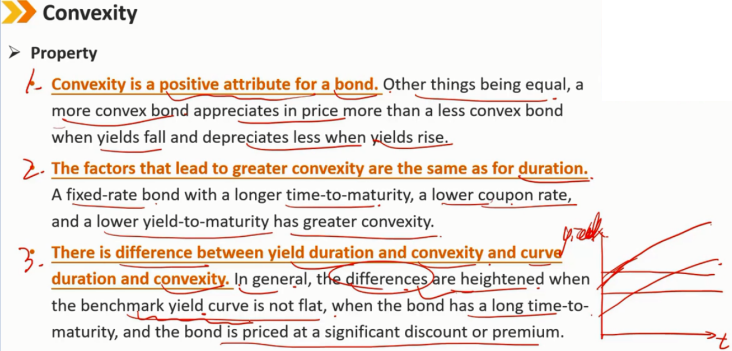

性质: 1、凸性对于债券是一个有利属性。在其他条件相同的情况下,当收益率下降时,凸性较高的债券比凸性较低的债券在价格上升值更多,而当收益率上升时贬值更少,涨多跌少的性质。 2、导致更大凸性的因素与久期的因素相同。到期时间越长、票面利率较低、到期收益率较低的固定利率债券具有较大的凸性。 3、收益久期和凸性以及曲线久期和凸性之间存在差异。一般来说,当基准收益率曲线不平坦,债券到期时间较长,且债券的定价有明显的折价或溢价时,这种差异就会加剧。 yield YTM是直线,curve benchmark是曲线

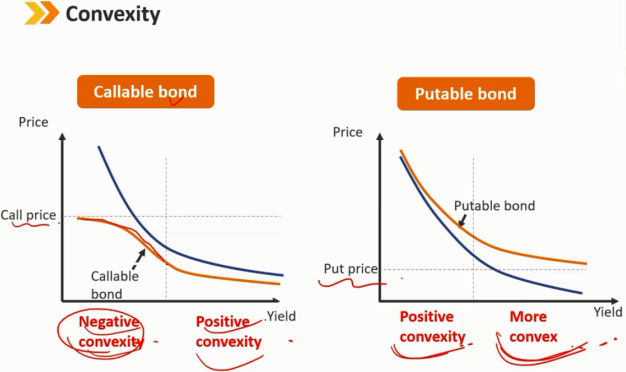

4、对于含权债券 callable bond: 收益率较高时,两者差不多 收益率较低时,callable bond 呈现负凸性,涨少跌多 putable bond: 收益率较低时,两者差不多 收益率较高时,putable bond 呈现更大的正凸性

Key words:

convexity,the convexity-adjusted estimate formula of the percentage change in bond's full price,approximate convexity,effective convexity,properties of bond convexity

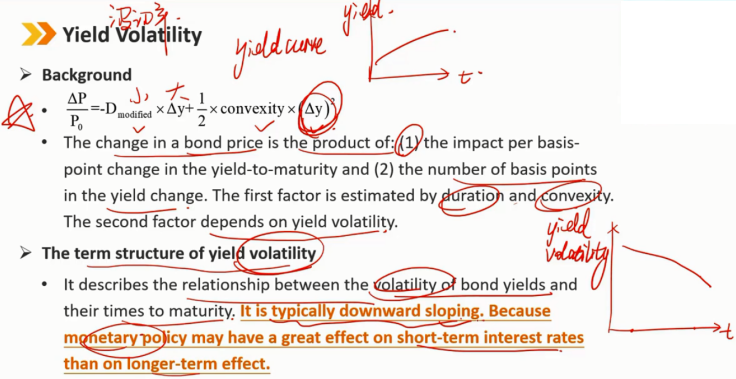

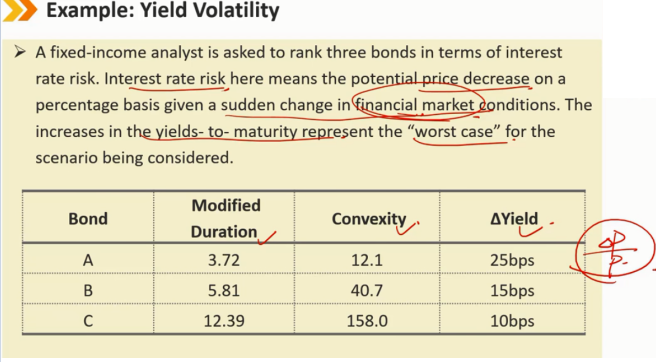

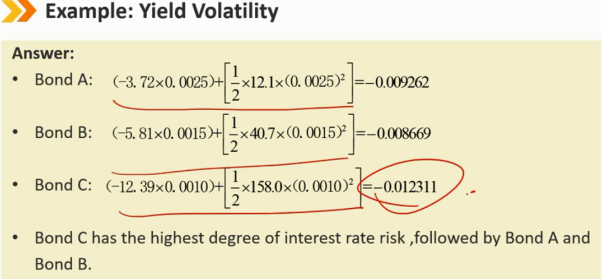

5、Yield Volatility:收益率的波动率

背景: 债券价格的变化是以下因素的产物:(1)到期收益率每基点变化的影响;(2)收益率变化的基点数。第一个因素由久期和凸性估计,第二个因素取决于收益率的波动性。 收益率波动的期限结构: 它描述了债券收益率波动性与其到期时间之间的关系。它通常是向下倾斜的。因为货币政策对短期利率的影响大于对长期利率的影响。

Key words:

yield volatility(Δy),the term structure of yield volatility

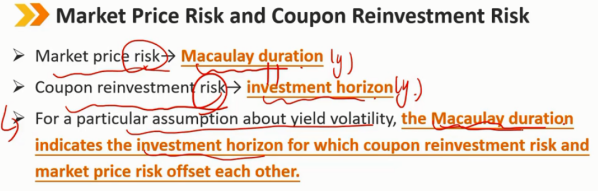

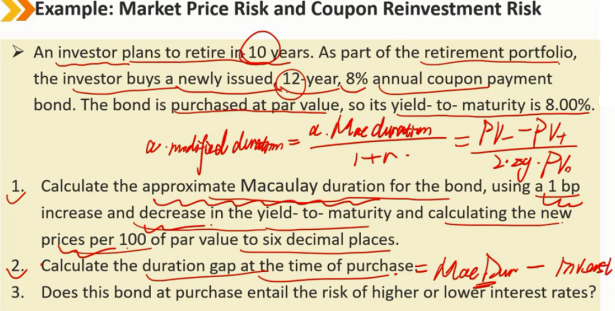

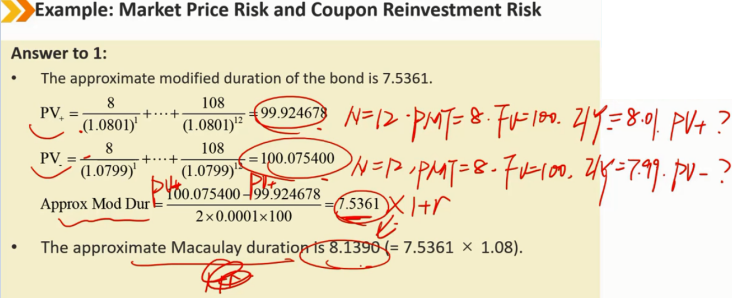

6、Market Price Risk and Coupon Reinvestment Risk:市价风险和利息再投资风险

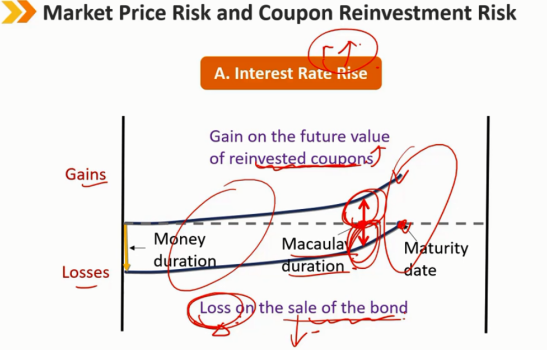

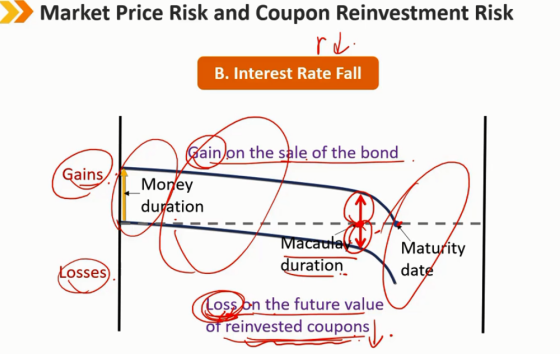

市场价格风险 -> 麦考林久期 息票再投资风险 -> 投资期限 对于收益率波动性的特定假设,麦考林久期表示息票再投资风险和市场价格风险相互抵消的投资期限。

横轴代表投资期限,纵轴代表投资回报

投资利率上升时:

coupon的再投资收益逐步上升

债券价格,在投资期短的时候,未来的现金流很多,此时卖出的话,市场利率上升,债券的价格下降的很厉害

Gain 和 Loss 都是相对于市场利率不变的情况

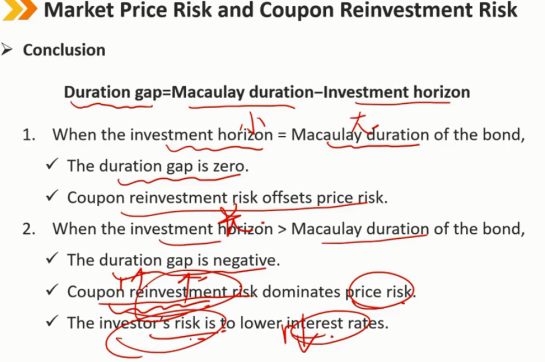

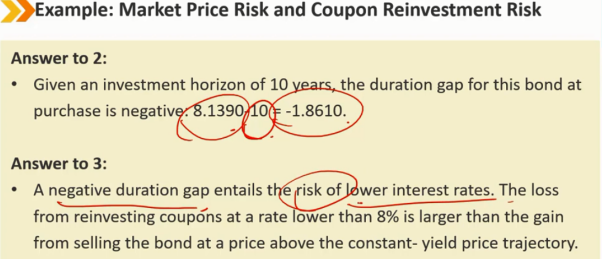

结论 久期间隔 = 麦考林久期 - 投资期限 1.当投资期限 = 债券麦考林久期 久期间隔为零 息票再投资风险抵消市价风险 2.当投资期限 > 债券麦考林久期 久期间隔为负 息票再投资风险主导于市价风险 投资者的风险来自市场利率下降,此时利率上升对投资者更有利

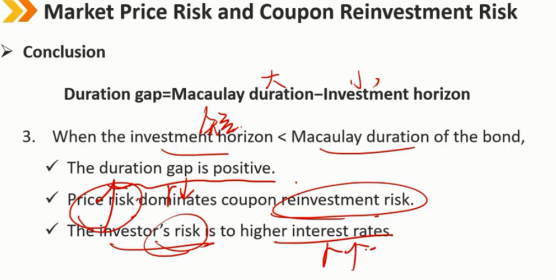

久期间隔 = 麦考林久期 - 投资期限 3.当投资期限 < 债券麦考林久期 久期间隔为正 市价风险主导于息票再投资风险 投资者的风险来自市场利率上升,此时利率下降对投资者更有利

Key words:

market price risk,coupon reinvestment risk,investment horizon,duration gap

7、Credit and Liquidity Risk:信用风险和流动性风险(主要是spread部分)

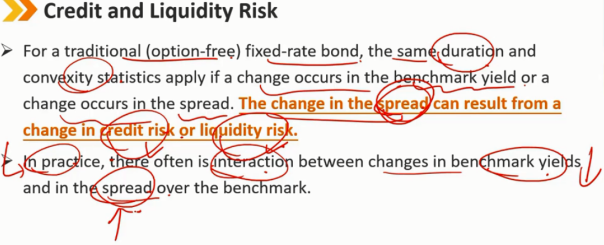

对于传统(不含权)固定利率债券,不论是benchmark还是spread发生变化,则他们所适用的久期和凸性都是一样的。利差的变化可能来自发行人信用风险的改变或债券流动性风险的改变。

在实践中,基准收益率的变化与基准利差改变之间往往存在相互作用。

Summary:

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· TypeScript + Deepseek 打造卜卦网站:技术与玄学的结合

· Manus的开源复刻OpenManus初探

· AI 智能体引爆开源社区「GitHub 热点速览」

· 三行代码完成国际化适配,妙~啊~

· .NET Core 中如何实现缓存的预热?