如何使用Python进行投资收益和风险分析

如何投资是现代企业、个人投资者所面临的实际问题,投资的目标是收益尽可能大,但是投资往往伴随着风险,如果在保证收益最大化的情况下,风险最小;或是风险相同的情况下,如何实现收益的最大化;通过本实训,可以使学生了解投资收益的来源,如何去识别、区分风险类型,通过模型测算投资组合的风险和收益大小,从而灵活调整投资组合,制定并实施投资决策。

项目开发流程分以下四步:

数据收集 (爬取证券市场数据)

数据清洗(得到训练数据)

模型使用(得到推荐结果)

结果评估(推荐结果评估)

具体描述如下:

- 使用python爬取新浪财经等网站中的股票交易数据。数据包括了交易日期、开盘价、最高价、最低价、收盘价、调整后的收盘价以及成交量。其中调整后的收盘价最为重要,它对股票分割、股息和其他公司行为进行了标准化,能真实地反映股票随时间的回报。

- 将爬取的数据进行清洗,得到结构化的数据,并存储到MySQL中。

收益计算:

3. 使用pandas的.pct_change()方法来计算收益率。绘制股票历史每日收益随时间变化的图。

- 使用numpy包中的mean()函数计算股票历史收益的均值(日平均收益)。

- 根据日平均收益计算平均年化收益。

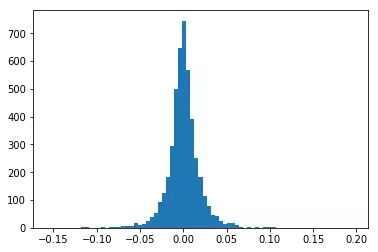

- 使用matplotlib绘图包中的hist()函数绘制收益直方图,了解收益分布情况及收益中的异常值。

风险计算:

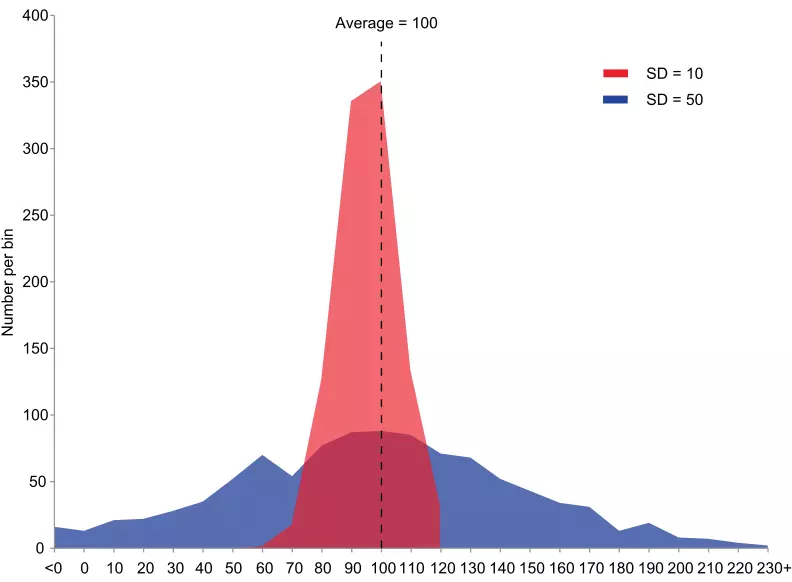

7. 使用numpy包中的std()函数计算收益的方差,并转为年化方差。投资回报中较高的标准差意味着较高的风险。

-

使用scipy.stats提供的skew()函数计算收益分布的偏度。在金融领域,人们更倾向于正的偏度,因为这意味着高盈利的概率更大。

-

使用scipy.stats提供的 kurtosis() 函数计算收益分布的超值峰度。大部分金融收益都具有正的超值峰度。

-

使用scipy.stats提供的shapiro()函数判断收益分布的正态性。

更多内容及Java+大数据个人原创视频,可关注公众号观看:

原创文章,转载请注明出处!!

原创文章,转载请注明出处!!

浙公网安备 33010602011771号

浙公网安备 33010602011771号