金融波动率的多模型建模研究:GARCH族与HAR模型的Python实现与对比分析

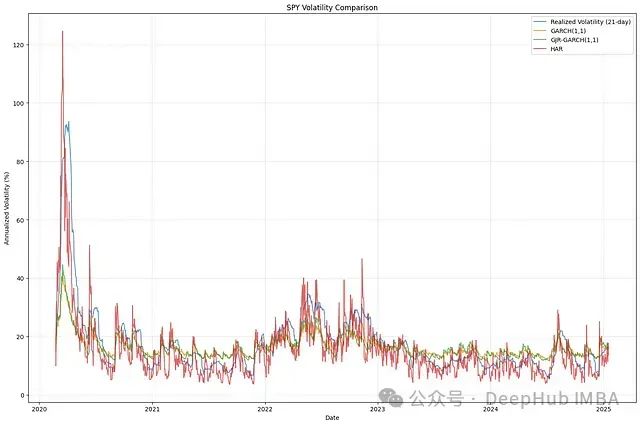

金融资产波动率建模在现代金融工程中具有重要地位,其应用涵盖风险管理、衍生品定价和投资组合优化等核心领域。本文着重探讨三种主流波动率建模方法:广义自回归条件异方差模型(GARCH)、Glosten-Jagannathan-Runkle-GARCH模型(GJR-GARCH)以及异质自回归模型(HAR)。本文将系统阐述这些模型的理论基础,并基于标准普尔500指数ETF(SPY)的实际交易数据进行实证分析。

https://avoid.overfit.cn/post/82b9cff9d0154695b9f038735cb0894d

浙公网安备 33010602011771号

浙公网安备 33010602011771号