Python量化投资实践:基于蒙特卡洛模拟的投资组合风险建模与分析

蒙特卡洛模拟是一种基于重复随机抽样获取数值结果的计算算法。该方法的核心原理在于利用随机性解决本质上可能具有确定性的问题。其命名源自摩纳哥的蒙特卡洛赌场,这体现了该方法中固有的随机性特征。在金融与交易等多个领域,该方法被广泛应用于不确定性场景的建模和风险影响评估。

在金融应用领域,蒙特卡洛模拟主要用于股票和加密货币市场的分析。通过构建资产价格的多种可能路径来预测未来价格走势。考虑到金融市场的随机特性,该方法特别适合于评估投资过程中的固有风险和不确定性。投资者和分析师通过该方法对不同盈利可能性进行建模,通过全面了解可能结果的分布范围及其实现概率,从而制定更为合理的投资决策。

在股票和加密货币分析中,模拟过程主要基于历史波动率和价格趋势对未来价格进行预测。具体实施步骤如下:

- 历史数据分析:对历史价格数据(OHLC:开盘价、最高价、最低价、收盘价)进行分析,确定平均收益率和波动率参数。

- 随机样本生成:基于历史平均收益率和波动率,采用统计模型生成随机日收益率序列。

- 价格路径模拟:将随机生成的收益率序列应用于当前价格,重复计算生成多条可能的未来价格路径。

- 结果分析:对模拟生成的未来价格分布进行统计分析,估计不同结果的发生概率。

本文将分两个部分详细讲解实现过程,以便更好地理解其核心原理和具体应用。

第一部分:数据获取与基础模拟

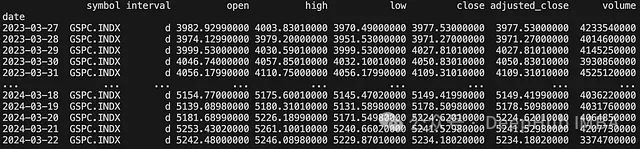

首先需要获取历史交易数据作为模拟基础。本文使用EODHD APIs提供的数据服务。EODHD提供了名为"eodhd"的Python库,可以方便地获取所需的数据。以下示例将使用标准普尔500指数的每日交易数据进行分析。

python3-mpipinstalleodhd-U

importnumpyasnpimportmatplotlib.pyplotaspltfromeodhdimportAPIClientAPI_KEY="<YOUR_KEY>"api=APIClient(API_KEY)df=api.get_historical_data("GSPC.INDX", "d", results=365)print(df)

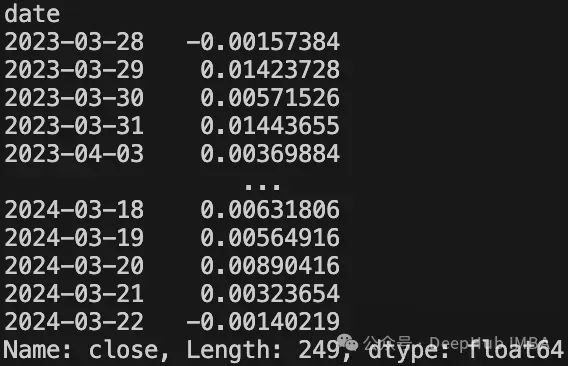

# 计算日收益率序列daily_returns=df["adjusted_close"].pct_change().dropna()print(daily_returns)

https://avoid.overfit.cn/post/b4b7dba831864bdf887b24243c3ec5e2

浙公网安备 33010602011771号

浙公网安备 33010602011771号