期货期权保证金介绍

保证金作用

- 资金杠杆效应

投资者仅需按一定比例支付与其持有头寸相对应的保证金,无需全额支付,即可完成交易。 - 防范违约风险

根据交易所每日无负债原则,向投资者追加或清退与其持仓头寸相对应的保证金,有效防范由于亏损和资金不足导致的违约风险。 - 风险提示作用

追加保证金的过程,对投资者起到风险提示作用。保证金水平的提高,预示着市场风险的增加。 - 政策调控工具

反映监管部门的政策调控意图,防范过度投机。

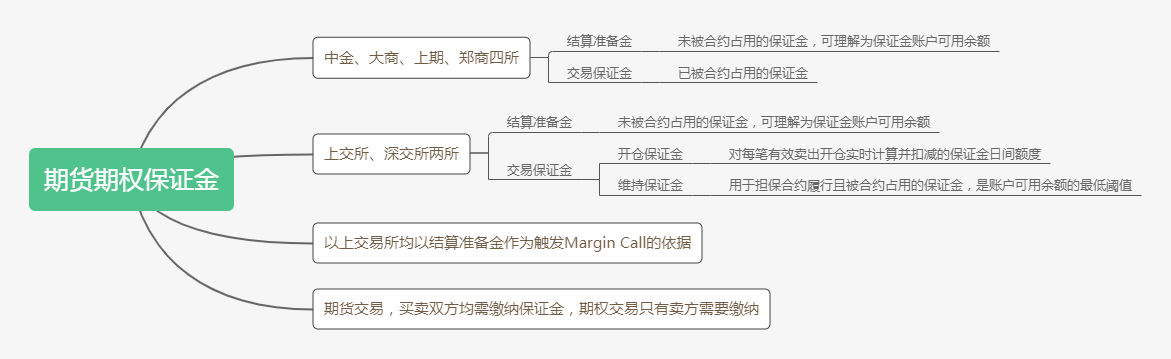

期货期权保证金异同

期货期权都属于保证金交易,不同的是期货买卖双方都要缴纳保证金,期权交易,只有卖方需要缴纳。

保证金计算制度

期货期权等衍生品保证金计算制度主要有:

- 基于投资组合的动态保证金制度,简称SPAN,以较小的市场风险管理成本换取较高的市场运行效率,欧美市场采用。

- 基于单一合约,设置固定比例的保证金制度,以较高的市场运行成本,让渡部分市场效率,中国采用。

以下讨论,均已基于单一合约传统保证金

期货保证金计算方法

期货交易需要缴纳保证金,保证金是期货交易双方履约的保障,买卖双方都需要支付保证金,计算方法如下:

期货保证金 = 合约保证金比例 * 合约价格 *合约单位

举个商品期货例子:

豆粕期货2009合约的保证金比例为7%,合约现价为2801元,合约单位为每手10吨,则交易每手豆粕期货2009合约,需要支付:7% * 2801 * 10 = 1960.7元 的保证金。

举个股指期货例子:

假如初始资金账户为50W,买入一张沪深300股指期货合约,当前指数为4000点,合约乘数为300元/点,保证金比例为12%,则投资者需要支付的保证金 40003000.12 = 14.4W,结算准备余额为,50W - 14.4W = 35.6W。

当遇到市场变化时,交易所可动态调整交易保证金比例,调整即时生效,在当日结算时,对未到期合约的所有义务仓持仓,按照调整后的标准收取保证金。

期权保证金计算方法

期权交易,买方支付权利金,卖方收取权利金,同时支付保证金,用于保证合约履行,保证金制度是期权风险管理中重要的制度,其他类似的制度有涨跌停板制度、限仓制度、交易限额制度、大户报告制度、强行平仓制度和风险警示制度。

期货期权合约的保证金模式,在不考虑投资组合风险对冲的情况下,利用期权价格波动与期货价格波动之间的关系,将期货期权保证金转换为期货保证金的计算模式。

期权保证金的计算模型有两种,分别为传统保证金模型和Delta保证金模型,以下分别来介绍:

- 传统保证金模型

期货期权卖方保证金= Max{期权合约权利金 + 标的期货合约保证金 - 1/2期权合约虚值额,期权合约权利金 + 1/2标的期货合约保证金}

其中:

1. 期权合约权利金 = 期权合约结算价×标的期货合约交易单位

2. 看涨期权合约虚值额 = Max(行权价 - 标的期货合约结算价,0) * 标的期货合约交易单位

3. 看跌期权合约虚值额 = Max(标的期货合约结算价 - 行权价,0) * 标的期货合约交易单位

4. 期权合约结算价:该合约上个交易日的结算价

因为该实值\平值期权合约的虚值额为0,针对卖出这种合约,上述公式可简化为如下:

- 期权卖方保证金 = 期权合约的结算价×标的期货合约交易单位 + 标的期货合约保证金

由于卖方是收取了权利金,因此可用收取到的权利金抵消部分保证金。

- Delta保证金模型

Delta保证金模型是基于期权与期权标的资产之间的价格变动关系,将期货期权保证金折算为对应期货合约的保证金,计算方法如下:

期货期权卖方保证金 = 期权合约权利金 + |Delta| * 期货保证金

其中,Delta表示期货价格每变动1个单位时,期权价格的变动程度,0 < |Delta| < 1, 卖方保证金的值域在 [期权合约权利金,期权合约权利金+ 期货保证金|。

这种保证金算法,通常用在针对投资组合的保证金计算上,国外使用较多,例如美国期权结算公司的TIMS和STANS系统,期货领域的SPAN系统均使用该种模型。计算原理是以账户整个投资组合的在险价值来计算风险。

组合策略保证金

投资者如果就合约持仓构建组合策略的,按照组合策略相关规则计算对应保证金。

常见的组合策略有:

- 认购牛市价差策略:由一个

认购期权权利仓与同标的、同到期日的认购期权义务仓组成,其中义务仓的行权价高于权利仓。 - 认购熊市价差策略:同认购牛市价差策略,不同点在于,义务仓的行权价

低于权利仓。 - 认沽牛市价差策略:由一个

认沽期权权利仓与同标的、同到期的认沽期权义务仓组成,其中义务仓的行权价高于权利仓。 - 认沽熊市价差策略:同认沽牛市价差策略,不同点在于,义务仓的行权价

低于权利仓。 - 跨式空头策略:由一个认购期权义务仓与同合约、同到期日、

同行权价的认沽期权义务仓组成。 - 宽跨式空头策略:由一个较高行权价的认购期权义务仓与同合约、同到期日,较低行权价的认沽期权义务仓组成。

强行平仓制度

投资者卖出期权,需要缴纳初始保证金,交易所规定持有头寸所需要的最低保证金比例,根据义务仓持仓数量,计算得到维持保证金,一般为初始保证金的75%。当市场行情往不利方向运动,如果当前账户结算准备金低于维持保证金,未在规定时间内补足结算准备金或自行平仓的,则会收到经纪商的margin call,通知补加保证金,使得保证金余额达到规定的水平。如果未及时补足或者主动平仓,会面临强行平仓的风险。

平仓场景2:账户持有合约持仓数量超过交易所规定的持仓限额,期权经纪商未按规定对齐实时强行平仓的,交易所可对该投资者实施强行平仓。

券商在每日收盘后,根据最新的结算价还会计算持仓头寸的维持保证金,当出现不足时,会提示投资者需要进行补足。

金融衍生品的作用,主要是风险转移分散、风险定价、加杠杆。

参考资料:

浙公网安备 33010602011771号

浙公网安备 33010602011771号