七.风险防范与风险控制(风险分析)

七.风险防范与风险控制(风险分析)

目录:

1.操盘的风险概述

2.市场风险,信用风险,利率风险.

3.投资交易中的风险防范

4.外汇投资交易中的止损与止盈,挂单交易

5.系统性风险与非系统性风险

6.正态分布

7.VAR 模型概述

2. 市场风险,信用风险,利率风险

两大评级公司: 穆迪公司和 标准普尔公司

3.风险与收益

- 单项投资项目的风险衡量

风险的衡量与概率相关,并由此同期望值,标准差,标准离差率等相关.

对风险的衡量

- 确定概率分布.

2.计算期望值.

3.计算标准离差

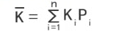

一个随机事件的实际结果可能会偏离或严重偏离其期望值.标准离差简称标准差,是反应概率分布中各种可能结果对期望值的偏离程度,即离散程度的一个数值.标准离差的计算公式是:

4.标准离差率

标准离差是一个绝对值,它只能比较期望报酬率相同的各项投资的风险程度,而不能用来比较不同期望报酬率的各项投资的风险程度.因此,需进一步引入标准离差率来对比不同期望报酬率的各项投资的风险程度.标准离差率是标准离差同期报酬率的比值.在期望报酬率不同的情况下,标准离差率越大,风险越大;反之,标准离差率小,风险越小.

公式:

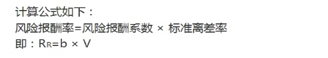

- 风险报酬估计

上面介绍了如何计算标准离差率来反映投资方案风险程度的大小,但标准离差率不是风险报酬率.在标准离差率的基础上,引入一个风险报酬系数 b 来计算风险报酬率.

公式:

4.风险概率模型:正态分布

5.VAR模型概述

-

VaR的含义:

1.Value at risk 译为风险价值,风险的货币表示。

2.VaR是指在某一给定的置信水平下,资产组合在未来特定的一段时间内可能遭受的最大损失。

3.由于VaR值可以用来简明地表示市场风险的大小,因此没有任何专业背景的投资者和管理者都可以通过VaR值对金融风险进行评判。并且VaR方法可以事前计算风险,它不像以往风险管理的方法都是在事后衡量风险的大小。

4.另外,VaR方法还可以衡量全部投资组合的整体风险,这也是传统金融风险管理所不能做到的。VaR方法的这些特点使得它逐渐成了度量金融风险的主流方法,越来越多的金融机构采用VaR测量市场风险,使用VaR作为风险限额,特别是监管当局也在使用VaR确定风险资本金,这使得许多金融机构及其业务部门在投资选择时,往往需要满足VaR约束。 -

置信水平C: 通常为99或95%,置信度越大VaR越大

-

持有期: 如10个交易日,持有期越长VaR越大

案例:

岁月里,寒暑交替。人世间,北来南往。铭心的,云烟的。都付往事,不念,不问。