期货量化总结与思考

一、概述

研究期货及量化有一段时间了,现在汇总一下这段时间的收获,也是总结记录一下。

二、期货量化的基本逻辑

首先与股票很大不同,期货是T+0交易,而且天然的就是多空双向买卖(股票的做空还得绕一下)。另外期货由于交割机制(一般都是好几个月后)的问题,投资者的投机倾向更强。所以总的来说最常见策略就是“趋势策略”,以及“网格策略”,总体上来说就是这两种以及这两种的延伸策略。那么是否存在其他类型呢?有的,比如做市商、高频等,但由于期货本身的投机属性比较强,交易所对于高频是有一定限制的,包括投机行为的监控、下单频率的限制。另外市场上常见的还有跟单、反向跟单,搞大数据等等,那就是违法犯罪的范畴不在讨论之列。

期货更多的是纯技术分析,其实它不考虑太多的外部干扰,比如政策、业绩、大环境、现货价格等等,我们知道这些因素在长期来看对期货价格有一定的影响,但期货交易往往都是日内,跑5分钟、10分钟的K线,15分钟都算是大周期了。那么不可避免的业内大部分人都是搞纯技术分析,有没有搞价值投资呢,有的,就是太容易爆仓了,以至于初接触量化或准备接触量化的投资者,最大的感慨就是要做好风控、止损,而所谓风控止损其实就是纯技术分析的结果(超买、超卖)。

三、趋势策略

首先趋势策略非常有意思,我们随便截个图,可以看到当某个趋势形成之时,你拿任意的两个均线去匹配,都能匹配出一定道理出来。很少有用均线匹配不出好的结果的情况。在均线基础上,你再搞一点“创新”,比如MACD、JDK、SAR等常见的指标,你就会发现,哇塞,似乎掌握了财富密码。然而事实非常残酷,你掌握的一般是亏钱密码,而且是明文的。

初接触量化的童鞋同时也是很多资深童鞋的问题,总是有一种倾向,那就是搞指标叠加,因为我们可以很容易发现,在某个特定的行情下,某个特定的指标可以捕获盈利或逃避亏损。那么就能得到一个非常直观的结论,只要我考虑的“因素”足够多,是否就能够抓住更多的盈利而避免更多的亏损呢?这个想法直接而美好,但事实却很残酷。

首先关于“因素”的理解就错了,所有指标都是基于当前K线的数据,说起来其实也就是“开盘价、收盘价、最高价、最低价”,高端点的还会弄个“成交量”,这个K线数据无论你再如何去计算,再如何去分析,它就这么些数据,你再怎么厉害也跳不出这个范围,所以“你并没有比任何其他人更有优势”,那么从盈亏同源的角度来说,你的盈利概率和亏损概率依然遵循着二八甚至是一九定律,你大概率还是亏钱的。

其次,这些指标翻来覆去其实就是一个东西“均值”,趋势策略的本质就是“长期趋势和短期趋势的比较”,比如在上涨趋势中,突然来个大幅度的暴跌,我们就认为出现了趋势反转。如果是上涨趋势中只有个小幅度的下跌,那么就认为趋势保持,并且还根据最新的K线一直做“移动平均”,也有些拿日K、周K的数据来做区间判断,等等吧,其实本质还是没变。

所以初接触量化的很容易就陷入到对趋势和指标的痴迷,而懂的多一点后就会感觉心灰意冷,没搞头,转而投向另一个天坑“网格”。

四、网格策略

网格策略是一个大类,实际上比趋势更受欢迎,如果说趋势策略是小白的入门坑,那网格就是很多资深人士的修罗场。我知道的很多搞趋势策略即使方向错了,也很少爆仓,大部分是慢刀子割肉赚一点亏一点这样,而且遇到行情经常可以吃一大口肉,但是搞网格的平时猥琐发育,关键时刻就爆仓。

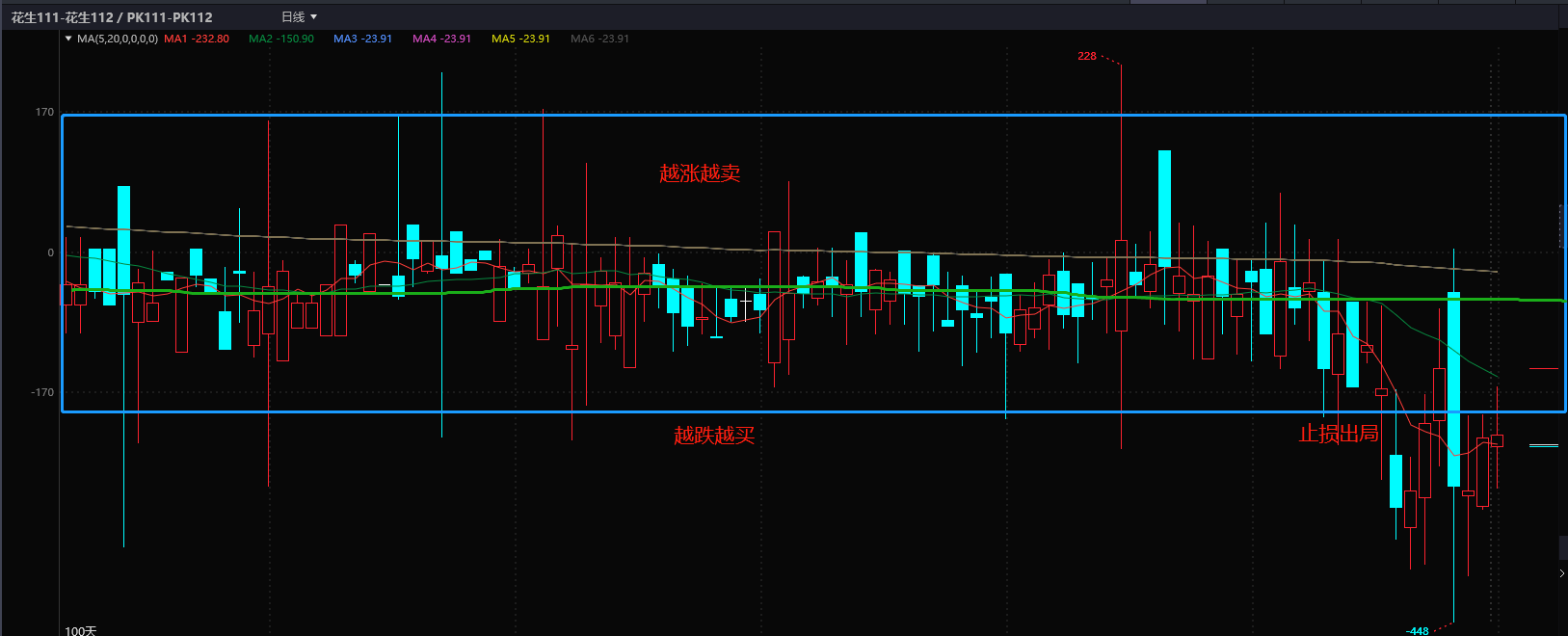

网格策略的基本逻辑是,它先划定多个基准线,通过一些分析(或者头脑风暴、拍脑袋决定吧)认为K线的涨跌一定是在这个范围之内,所以越涨越卖(认为会跌回来)越跌越买(认为会涨回去),比较谨慎的会搞好止损线或者选波动不大的品种,比如价差,头比较铁的就直接无限制加仓。

当然网格的体验非常棒,他可以给你一种持续盈利的错觉,直到击穿止损线为止。另有一些大佬就不止损,就头铁,你跌是吧,我使劲加仓,越跌我加的越狠,运气好的就爆赚,运气差的就是“辛辛苦苦一整年,一朝回到解放前”。期货公司非常喜欢这一类的客户,交易频率高,很稳死的慢,还总觉得爆仓前就差一点点,如果当时资金再多一点点就抗住了(大佬们内心深信不疑),而事实上经常是大佬们爆仓后就迅速反弹。所以不服输的大佬们迅速调集资金继续开干,其实就是个幻觉,下次遇到这个行情还得蹦还得爆,时间早晚的问题而已,好比你在A股赚再多钱,只要你不清仓出来,随时都会还回去。

五、混沌交易法

前面说那么多,其实就一个结论,在有限的数据资源下,你不比任何人更有优势,你的指标、策略以及交易方法还是会遵循二八法则,即最多只有20%的人会盈利,你大概率还是亏钱的。那么就完犊子了吗?没有办法了吗?当然不是,这里就引出今天的重点也是我这段时间思考和实践得出的结果“混沌交易法”。

直观点来说,就是用“所有有效的指标”、“跑所有能跑的品种”,看起来非常愚蠢但又非常高明的交易方法。

在知道有这么个玩法后,我立即做了大量的回测,不得不承认,至少在回测上,这个逻辑是行得通的(我没整实盘)。然后近期又接触到一些机构投资者,他们的玩法也很有意思。他们会招聘数个交易员,然后让交易员只管跑策略,随便跑。然后公司主要做的就是综合的风控,因为交易员使用不同的策略,那么同一个品种同一时间可能是多空对冲的(持仓不对冲,只是保证金对冲),这样资金利用率非常高。然后交易员总的来说是有亏有赚,但是只要品种够多,资金充足,你会发现公司整体上大概率是赚的。

回测也是这个结果,你会发现,只要样本够多,你就用一些很简单的策略,你大概率还是赚的。

这里面我感觉是有多种原因,一是趋势策略在单品种上会出现追涨杀跌但你考虑全部品种后总是可以抓住几个大行情,也就是赚的会很赚,亏的是持续小亏。二是不同交易员的风格其实很重要,一个可以赚钱的策略,在一段时间内总是能赚钱的,所以交易员或策略的样本也要足够大,公司后台要做好风控。三是要根据最新行情不断地迭代策略,其实还是样本的问题,样本空间要足够的大,而且一直根据收益更新策略。

以上三个因素或还有更多我不知道的因素,叠加后,这些机构用户总是能赚到钱的,或者在内盘是不亏就是赚(手续费返还)。对于资金不多,或人手不够的,他就搞全策略全品种的量化交易,我知道的很多效果都还可以。

六、回顾

这赚钱的路子已经指出来了(不做投资建议),还差什么呢?还差一个好的策略和风控系统,就客户端来说文华搞的不错,市面上还有很多面向机构的资管系统也能做这个,但是咋说呢,这些系统还是存在很多问题的,如果有一个可以直接在柜台系统上实现的资管功能,而且提供强大的风控功能,我相信还是很有钱途的。

最后就当我是瞎扯吧(也确实是瞎扯)。

浙公网安备 33010602011771号

浙公网安备 33010602011771号