第一节 营运资本管理策略

第一编 财务管理

第十一章 营运资本管理

第一节 营运资本管理策略

一、营运资本投资策略★

(一)适中型投资策略

1. 短缺成本

详细介绍

短缺成本是指随着流动资产投资水平降低而增加的成本。

例如,因投资不足发生现金短缺,需要出售有价证券并承担交易成本;出售有价证券不足以解决问题时,需要紧急借款并承担较高的利息;借不到足够的款项就要违约并承担违约成本,或者被迫紧急抛售存货并承担低价出售损失。

再如,因投资不足出现存货短缺,会打乱原有生产进程,或导致停工待料,需要重新调整生产并承担生产准备成本,或者需要紧急订货并承担较高的交易成本;若不能及时补充存货就会失去销售机会,甚至失去客户。

2. 持有成本

详细介绍

投资过度需要承担额外的持有成本。流动资产持有成本是指随着流动资产投资上升而增加的成本。持有成本主要是与流动资产相关的机会成本。这些投资如果不用于流动资产,则可用于其他投资机会并赚取收益。这些失去的等风险投资的期望收益,就是流动资产投资的持有成本。它低于企业加权平均资本成本,也低于总资产的平均报酬率,因为流动性越高的资产,其报酬率越低。一般情况下,流动资产的流动性强,收益率就低,通常不会高于短期借款的利息。

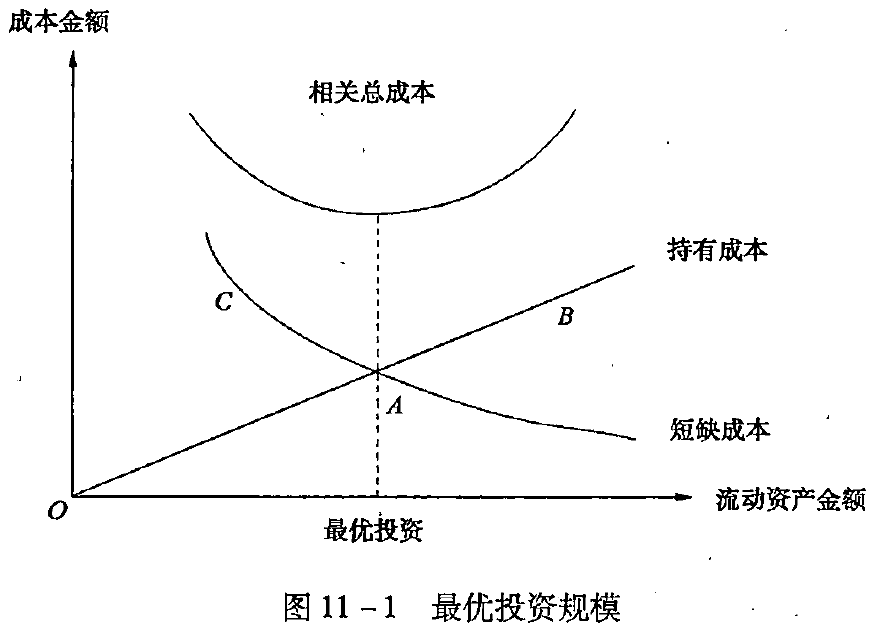

3. 最优投资规模

详细介绍

流动资产最优投资规模,取决于持有成本和短缺成本总计的最小化。企业持有成本随投资规模增加而增加,短缺成本随投资规模增加而减少,在两者相等时达到最佳的投资规模,如图11-1所示。

适中的流动资产投资策略,就是按照预期的流动资产周转天数、销售额及其增长、成本水平和通货膨胀等因素确定的最优投资规模,安排流动资产投资。

(二)保守型投资策略

详细介绍

如果上述影响流动资产投资的诸因素都是确定并已知的,我们就不难计算出特定企业所需要的流动资产投资。这些流动资产可以满足经营活动的平稳进行,保证企业按时支付到期债务,及时供应生产用材料,准时向客户提供产品。

问题在于现实世界中的流动资产周转天数、销售额及其增长和成本水平都是不确定的。因此,流动资产的需求是不稳定的。

例如,预计本年的销售收入为1000万元,假设存货与收入比为10%,计算出来的存货投资需求为100万元,企业据此储备了存货。如果实际销售额为800万元,有效的存货为80万元,过量存储20万元。假设等风险投资的资本成本为10%,则企业损失了2万元(20x10%)。如果实际市场需求为1200万元,由于存货不足,实际销售额为1000万元,丢失销售收入200万元。假设销售利润率为1%,则企业损失了2万元(200x1%)。

面对这种不确定性,企业应如何确定流动资产投资额呢?是多投资一些还是少投资一些呢?这就需要权衡与之相关的收益和成本。流动资产投资管理的核心问题就是如何应对投资需求的不确定性。

保守型流动资产投资策略,就是企业持有较多的现金和有价证券、充足的存货,提供给客户宽松的付款条件并保持较高的应收账款水平。保守型流动资产投资策略,表现为安排较高的流动资产与收入比。

这种策略需要较多的流动资产投资,承担较大的流动资产持有成本,主要是资金的机会成本,有时还包括其他的持有成本。但是,充足的现金、存货和宽松的信用条件,使企业中断经营的风险很小,其短缺成本较小。

(三)激进型投资策略

详细介绍

激进型流动资产投资策略,就是公司持有尽可能少的现金和小额的有价证券投资;在存货上作少量投资;采用严格的销售信用政策或者禁止赊销。激进型流动资产投资策略,表现为安排较低的流动资产与收入比。

该策略可以节约流动资产的持有成本,例如节约资金的机会成本。与此同时,公司要承担较大的风险,例如经营中断和丢失销售收入等短缺成本。

二、营运资本筹资策略★★★

易变现率

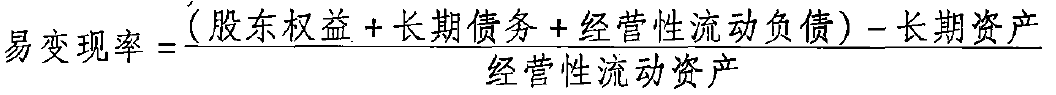

营运资本筹资策略,是指在总体上如何为流动资产筹资,采用短期资金来源还是长期资金来源,或者兼而有之。制定营运资本筹资策略,就是确定流动资产所需资金中短期资金和长期资金的比例。营运资本的筹资策略,通常用经营性流动资产中长期筹资来源的比重来衡量,该比率称为易变现率。

易变现率高,资金来源的持续性强,偿债压力小,管理起来比较容易,称为保守型的筹资策略。易变现率低,资金来源的持续性弱,偿债压力大,称为激进型筹资策略。从最保守型筹资策略到最激进型筹资策略之间,分布着一系列风险程度不同的筹资策略。它们大体上分为三类:适中型筹资策略、保守型筹资策略和激进型筹资策略。

(一)适中型筹资策略

详细介绍

适中型筹资策略的特点是:尽可能贯彻筹资的匹配原则,即长期投资由长期资金支持,短期投资由短期资金支持。筹资的匹配原则,不仅适用于流动资金筹集,也适用于长期资本筹集,具有普遍适用性。

为什么要遵循匹配原则?因为按照投资持续时间结构去安排筹资的时间结构,有利于降低利率风险和偿债风险。

例如,一个粮食购销公司,其中有一个仓库(长期资产),专门用于收购、存储和销售小麦(流动资产)。仓库的使用期限为10年,在购买时可以用长期借款,也可以用短期借款筹资。假设利率相等,使用长期借款的好处有两个:一是锁定借款利率,规避未来10年的利率风险;二是保持资金的可持续性,通过折旧形式陆续收回现金,可用来分期偿还长期借款,避免公司卖掉仓库偿债的风险。储存小麦采用短期借款筹资,购入小麦时借款,售出时还款,流动资产和流动负债同步同量即营运资本为0,在小麦全部出售以后流动资产为0。用于小麦的投资不应使用长期资金支持,因为小麦存量有季节性变化,处于低谷时会出现多余现金,白白浪费了筹资的利息。因此,长期资产用长期资金支持,流动资产用短期资金支持,可以减少利率风险和偿债风险。

现实中,大多数企业流动资产不会为0,只要企业存在,只要企业还在营业,流动资产就存在。

为什么流动资产不会为0?其原因是:首先,流动资产是不断周转的,一些流动资产被出售并形成现金,与此同时,企业用现金购入另一些流动资产。流动资产的实物形态不断更新,投资却被长期占用。其次,正常的企业是不断成长的,长期上升的销售收入,需要在流动资产上进行不断投资,因此流动资产不会下降为0,而是不断增长。

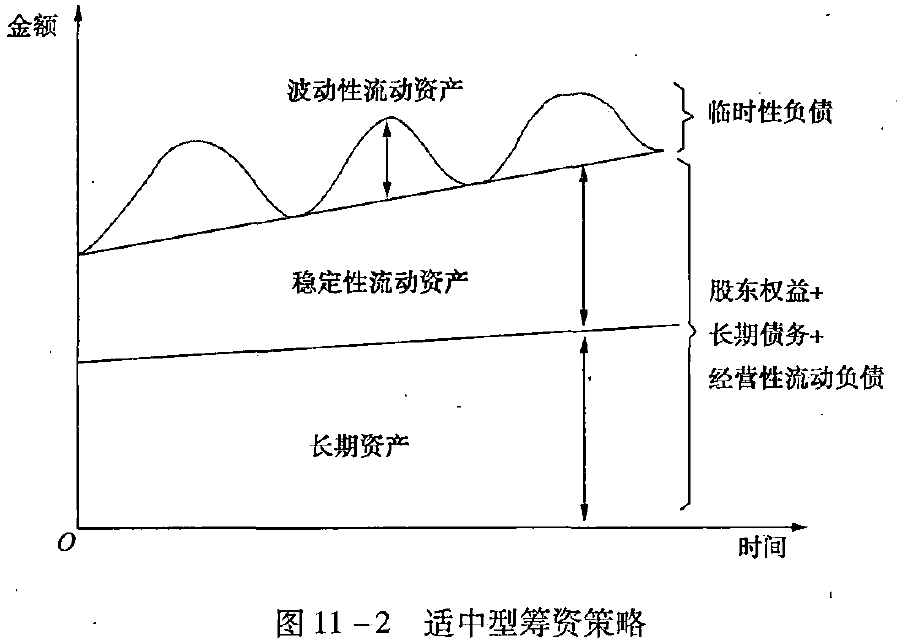

流动资产按照投资需求的时间长短分为两部分:稳定性流动资产和波动性流动资产。稳定性流动资产是指那些即使在企业处于经营淡季也仍然需要保留的、用于满足企业长期、稳定运行的流动资产所需的资金。波动性流动资产是那些受季节性、周期性影响的流动资产需要的资金,如季节性存货I、销售旺季的应收账款等。从投资需求上看,稳定性流动资产是长期需求,甚至可以说是永久需求,应当用长期资金支持。只有季节性变化引起的资金需求才是真正的短期需求,可以用短期资金来源支持。现实中的筹资匹配原则是长期占用的资金(包括稳定性流动资产投资)应由长期资金来源支持,短期占用的资金(只是临时性流动资产需求,不是全部流动资产)应由短期资金来源支持。

适中型筹资策略的特点是:对于波动性流动资产,用临时性负债筹集资金,也就是利用短期银行借款等短期金融负债工具取得资金;对于稳定性流动资产需求和长期资产,用权益资本、长期债务和经营性流动负债筹集。该政策可以用以下公式表示:

适中型筹资策略如图11-2所示。

适中型筹资策略要求企业的短期金融负债筹资计划严密,实现现金流动与预期安排相一致。企业应根据波动性流动资产需求时间和数量选择与之配合的短期金融负债。

资金来源有效期和资产有效期的匹配,是一种战略性的安排,而不要求完全匹配。实际上,企业也做不到完全匹配。其原因是:

-

(1)企业不可能为每一项资产按其有效期配置单独的资金来源,只能分成短期来源和长期来源两大类来统筹安排筹资。

-

(2)企业必须有股东权益筹资,它是无限期的资本来源,而资产总是有期限的,不可能完全匹配。

-

(3)资产的实际有效期是不确定的,而负债的还款期是确定的,必然会出现不匹配。例如,预计销售没有实现;无法按原计划及时归还録期借款,导致匹配失衡。

资金来源有效期结构和资产需求有效期结构的匹配,并非是所有企业在所有时间里的最佳筹资策略。有时预期短期利率会下降,那么,在整个投资有效期中短期负债的成本比长期负债成本低。有些企业会愿意承担利率风险和偿债风险,较多地使用短期负债。另外一些企业与此相反,宁愿让贷款的有效期超过资产的有效期,以求减少利率风险和偿债风险。因此,出现了保守型筹资策略和激进型筹资策略。

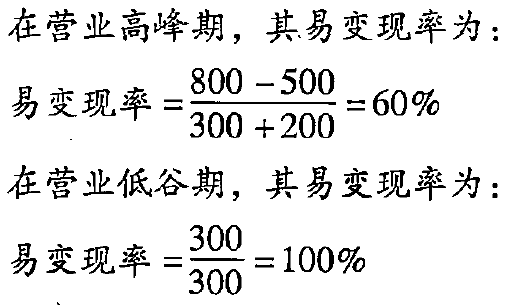

【例11-1】某企业在生产经营的淡季,需占用300万元的流动资产和500万元的长期资产;在生产经营的高峰期,会额外增加200万元的季节性存货需求。按照适中型筹资策略,企业只在生产经营的高峰期才借入200万元的短期借款。800万元长期性资产(即300万元稳定性流动资产和500万元长期资产之和)均由权益资本、长期债务和经营性流动负债解决其资金需要。

详细介绍

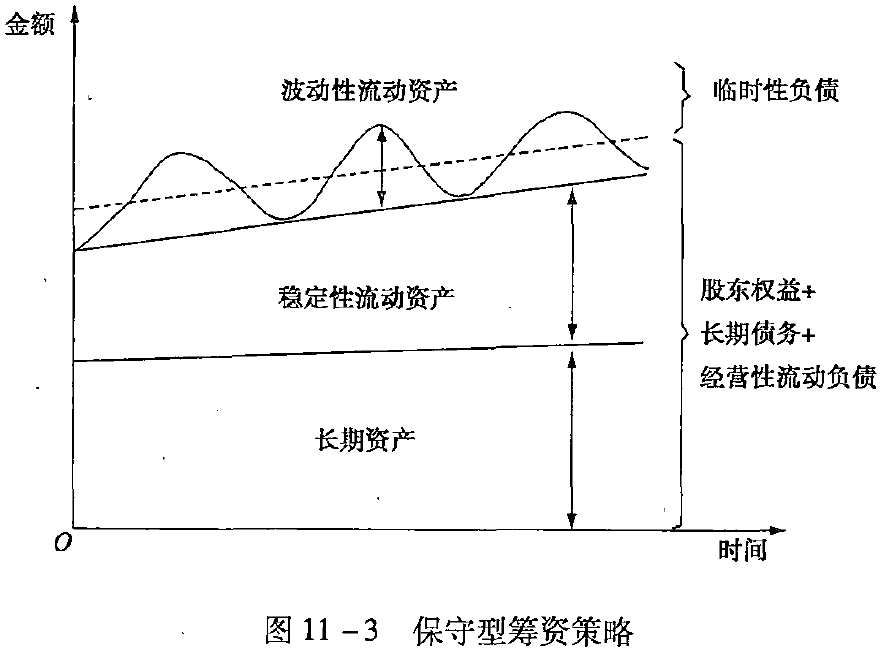

(二)保守型筹资策略

详细介绍

保守型筹资策略的特点是:短期金融负债只融通部分波动性流动资产的资金需要,另一部分波动性流动资产和全部稳定性流动资产,则由长期资金来源支持。极端保守的筹资策略完全不使用短期借款,全部资金都来自长期资金来源。该筹资策略如图11-3所示。

从图11-3中可以看到,与适中型筹资策略相比,保守型筹资策略下短期金融负债占企业全部资金来源的比例较小,即易变现率较大。

沿用[例11-1]的资料,如果企业只是在生产经营的旺季借入资金低于200万元,比如100万元的短期借款,而无论何时的长期负债、经营性流动负债和权益资本之和总是高于800万元,比如达到900万元,那么旺季季节性存货的资金需要只有一部分(100万元)靠当时的短期借款解决,其余部分的季节性存货和全部长期性资金需要则由权益资本、长期债务和经营性流动负债提供。而在生产经营的淡季,企业则可将闲置的资金(100万元)投资于短期有价证券。其易变现率为:

这种做法下,一方面,由于短期金融负债所占比重较小,所以企业无法偿还到期债务的风险较低,同时蒙受短期利率变动损失的风险也较低。然而,另一方面,却会因长期负债的资本成本高于短期金融负债的资本成本,以及经营淡季时资金有剩余但仍需负担长期负债利息,从而降低企业的收益。所以,保守型筹资策略是一种风险和收益均较低的营运资本筹资策略。

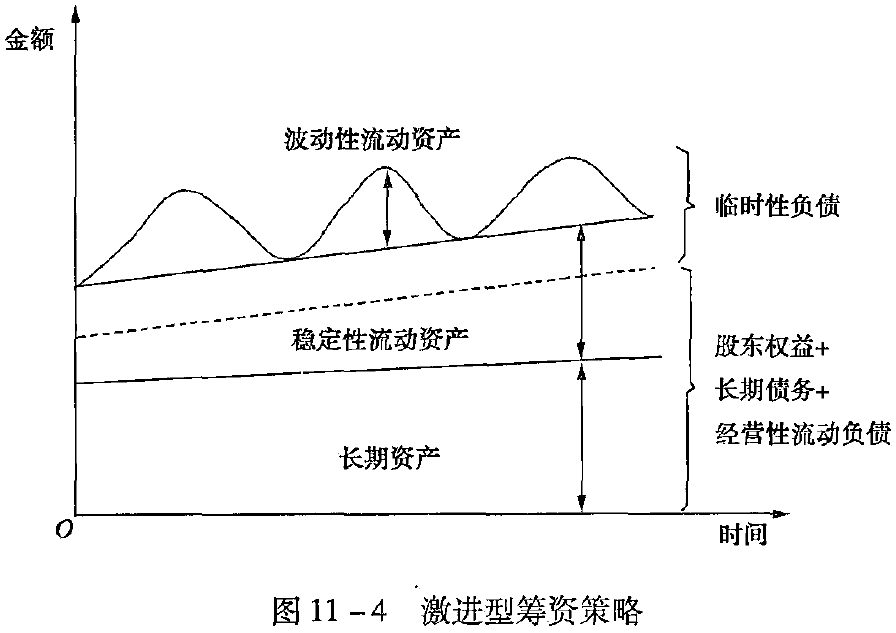

(三)激进型筹资策略

详细介绍

激进型筹资策略的特点是:短期金融负债不但融通临时性流动资产的资金需要,还解决部分长期性资产的资金需要。极端激进的筹资策略是全部稳定性流动资产都采用短期借款。该筹资策略如图11-4所示。

从图15—4中可以看到,激进型筹资策略下短期金融负债在企业全部资金来源中所占比重大于适中型筹资策略。

沿用[例11-1]的资料,该企业生产经营淡季占用300万元的流动资产和500万元的长期资产。在生产经营的高峰期,额外增加200万元的季节性存货需求。如果企业的权益资本、长期债务和经营性流动负债的筹资额低于800万元(即低于正常经营期的流动资产占用与长期资产占用之和),比如只有700万元,那么就会有100万元的长期性资产和200万元的临时性流动资产(在经营高峰期内)由短期金融负债筹资解决。这种情况表明,企业实行的是激进型筹资策略。其易变现率为:

一方面,由于短期金融负债的资本成本一般低于长期债务和权益资本的资本成本,而激进型筹资策略下短期金融负债所占比重较大,所以,该策略下企业的资本成本较低。但是另一方面,为了满足长期性资产的长期资金需要,企业必然要在短期金融负债到期后重新举债或申请债务展期,这样企业便会更为经常地举债和还债,从而加大筹资困难和风险;还可能面临由于短期负债利率的变动而增加企业资本成本的风险,所以,激进型筹资策略是一种收益性和风险性均较高的营运资本筹资策略。

流动资金筹资策略的稳健程度,可以用易变现率的高低识别。在营业低谷期的易变现率为1,是适中的流动资金筹资策略,大于1时比较稳健,小于1则比较激进。营业高峰期的易变现率,可以反映随营业额增加而不断增长的流动性风险,数值越小风险越大。

End

|

微信扫码,自愿捐赠。天涯同道,共谱新篇。

微信捐赠不显示捐赠者个人信息,如需要,请注明联系方式。 |