第四节 实物期权价值评估

第一编 财务管理

第六章 期权价值评估

第四节 实物期权价值评估

详细介绍

并不是所有项目都含有值得重视的期权,有的项目期权价值很小,有的项目期权价值很大。这要看项目不确定性的大小,不确定性越大,则期权价值越大。

实物期权估价使用的模型主要是BS模型和二叉树模型。

通常BS模型是首选模型,它的优点是使用简单并且计算精确。它的应用条件是实物期权的情景符合BS模型的假设条件,或者说该实物期权与典型的股票期权相似。

二叉树模型是一种替代模型。它虽然没有BS模型精确,但是比较灵活,在特定情景下优于BS模型。二叉树模型可以根据特定项目模拟现金流的情景,使之适用于各种复杂情况。例如,处理到期日前支付股利的期权、可以提前执行的美式期权、停业之后又重新开业的多阶段期权、事实上不存在最后到期日的期权等复杂情况。二叉树模型可以扩展为三叉树、四叉树模型等,以适应项目存在的多种选择。通常,在BS模型束手无策的复杂情况下,二叉树模型往往能解决问题。

一、扩张期权★★

例如:

采矿公旬投资于釆矿权以获得开发或者不开发的选择权,尽管目前它还不值得开采,但是,产品价格升高后它却可以大量盈利;

房屋开发商要投资于土地,经常是建立土地的储备,以后根据市场状况决定新项目的规模;

医药公司要控制药品专利,不一定马上投产,而是根据市场需求推出新药;

制造业小规模推出新产品,抢先占领市场,以后视市场的皮应再决定扩充规模。

如果它扪今天不投资,就会失去未来扩张的选择权。

【例6-17】A公司是一个颇具实力的智能终端设备制造商。公司管理层估计智能穿戴设备可能有巨大发展,计划引进新塑生产技术。

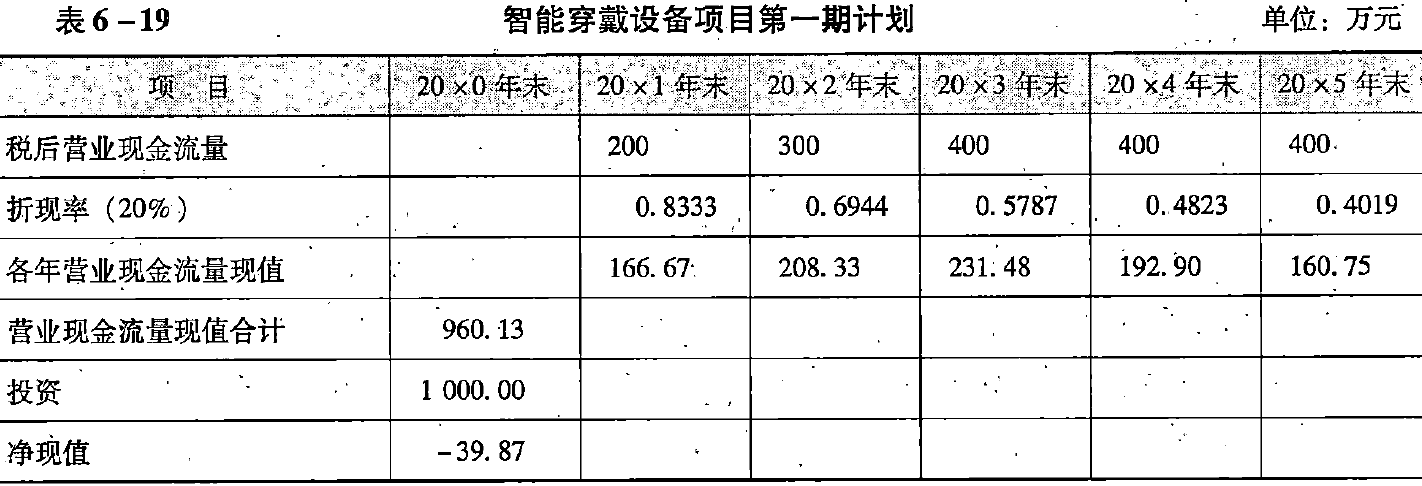

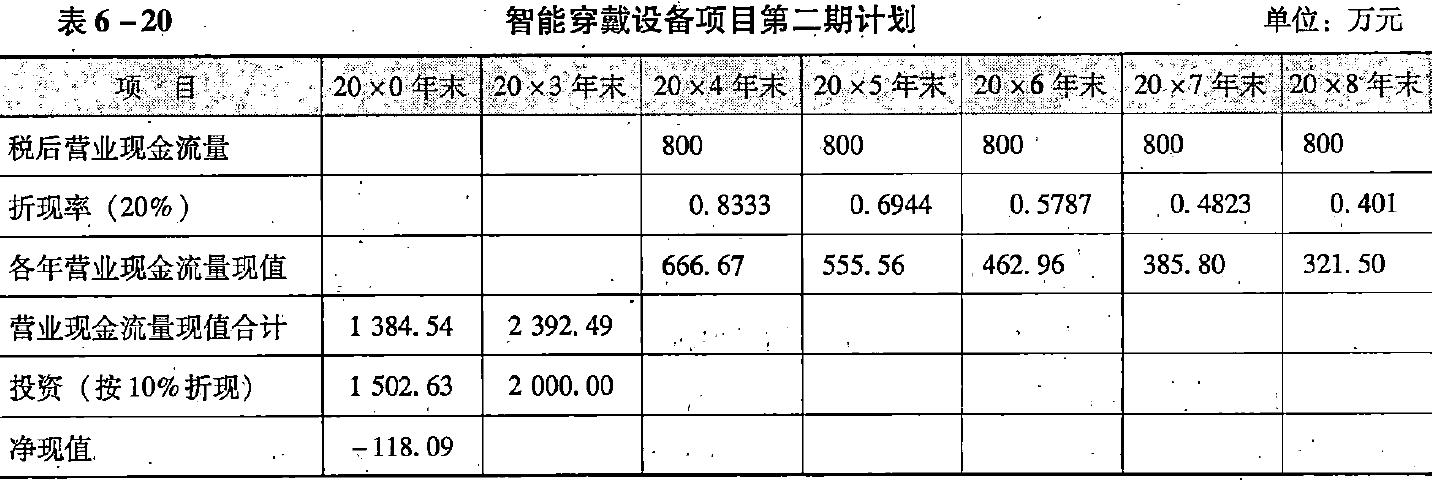

考虑到市场的成长需要一定时间,该项目分两期进行。第一期项目的规模较小,目的是迅速占领市场并减少风险,大约需要投资1000万元;20x1年建成并投产,预期税后营业现金流量如表6-19所示。第二期20x4年建成并投产,生产能力为第一期的2倍,需要投资2000万元,预期税后营业现金流量如表6-20所示。由于该项目风险较大,投资的必要报酬率按20%计算,该项目第一期的净现值为-39.87万元,第二期的净现值为-118.09万元。

答案

计算扩张期权价值的有关数据如下:

-

(1)假设第二期项目的决策必须在20x3年底前决定,即这是一项到期时间为3年的期权。

-

(2)第二期项目的投资额为2000万元,折算到零时点使用10%作折现率,是因为它是确定的现金流量,在20x1~20x3年中并未投入风险项目。该投资额折现到20x0年底为1502.63万元。它是期权执行价格的现值。

-

(3)预计未来营业现金流量折现到20x3年底为2392.49万元,折现到20x0年底为1384.54万元。这是期权标的资产的当前价格。

-

(4)如果营业现金流量现值合计超过投资,就选择执行(实施第二期项目计划);如果投资超过营业现金流量现值合计,就选择放弃。因此,这是一个看涨期权问题。

-

(5)智能终端行业风险很大,未来现金流量不确定,可比公司的股票价格标准差为35%,可以作为项目现金流量的标准差。

-

(6)无风险报酬率为10%。扩张期权与典型的股票期权类似,可以使用BS模型,其计算结果如下:

根据内插法,求得:

第一期项目不考虑期权的价值是-39.87万元,它可以视为取得第二期开发选择权的成本。投资第一期项目使得公司有了是否开发第二期项目的扩张期权,该扩张期权的价值是287.71万元。考虑期权的第二期项目净现值为247.84万元(287.71-39.87),因此,投资第一期项目是有利的。

二、延迟期权★★

详细介绍

从时间选择来看,任何投资项目都具有期权的性质。

拥有资本就拥有一种权利。

如果一个项目在时间上不能延迟,只能立即投资或者永远放弃,那么,它就是马上到期的看涨期权。项目的投资成本是期权执行价格,项目的未来营业现金流量的现值是期权标的资产的现行价格。如果该现值大于投资成本,项目的净现值就是看涨期权的收益。如果该现值小于投资成本,看涨期权不被执行,公司放弃该项投资。

如果一个项目在时间上可以延迟,那么,它就是未到期的看涨期权。项目具有正的净现值,并不意味着立即开始(执行)总是最佳的,也许等一等更好。对于前景不明朗的项目,大多值得观望,看看未来是更好还是更差,再决定是否投资。

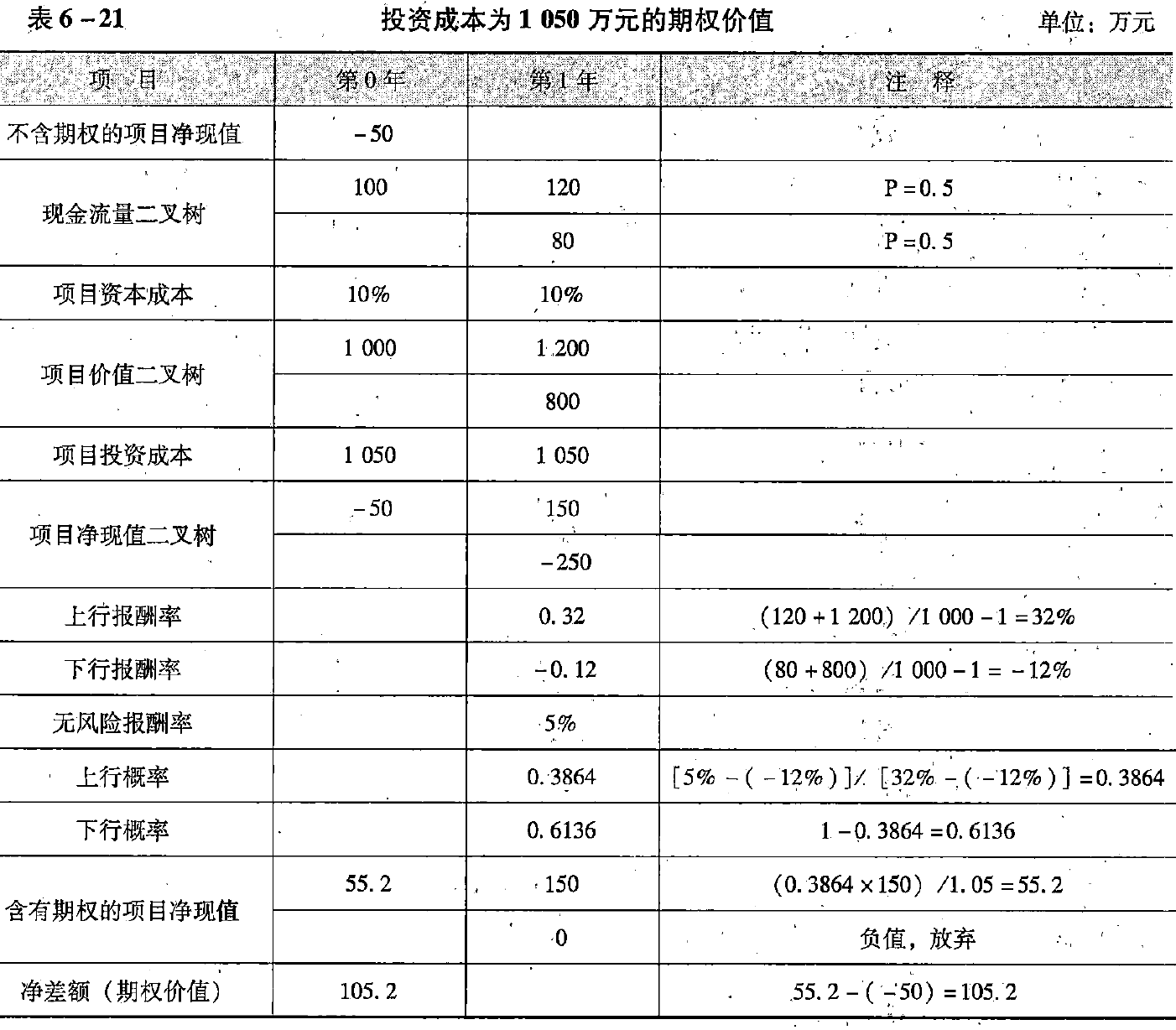

【例6-18】B公司拟投产一个新产品,预计投资需要1050万元,每年营业现金流量为100万元(税后、可持续),项目的资本成本为10%(无风险报酬率为5%,风险溢价为5%)。

每年的现金流量100万元是期望值,并不是确定的现金流量。假设一年后可以判断出市场对产品的需求:如果新产品受顾客欢迎,预计每年营业现金流量为120万元;如果不受欢迎,预计每年营业现金流量为80万元。由于未来营业现金流量具有不确定性,应当考虑期权的影响。

延迟期权大多使用二叉树模型。虽然例题假设一年后可以判断需求情况,实际上也可能需要继续等待。具有时间选择灵活性的项目,本身并没有特定的期权执行时间,并不符合典型股票期权的特征。

利用二叉树方法进行分析的主要步骤

利用二叉树方法进行分析的主要步骤如下:

- (1)构造现金流量和项目价值二叉树。

- (2)构造净现值二叉树。

- (3)根据风险中性原理计算上行概率。

- (4)计算含有期权的项目净现值。

以上计算结果,用二叉树表示如表6-21所示。

- (5)判断是否应延迟投资。

如果立即投资该项目,其净现值为负值,不是有吸引力的项目;如果等待,考虑期权后的项目净现值为正值,是个有价值的投资项目,因此应当等待。此时的净现值的增加是由于考虑期权引起的,实际上就是该期权的价值。

投资成本临界值

等待不一定总是有利,延迟期权的价值受投资成本、未来现金流量的不确定性、资本成本和无风险报酬率等多种因素的影响。

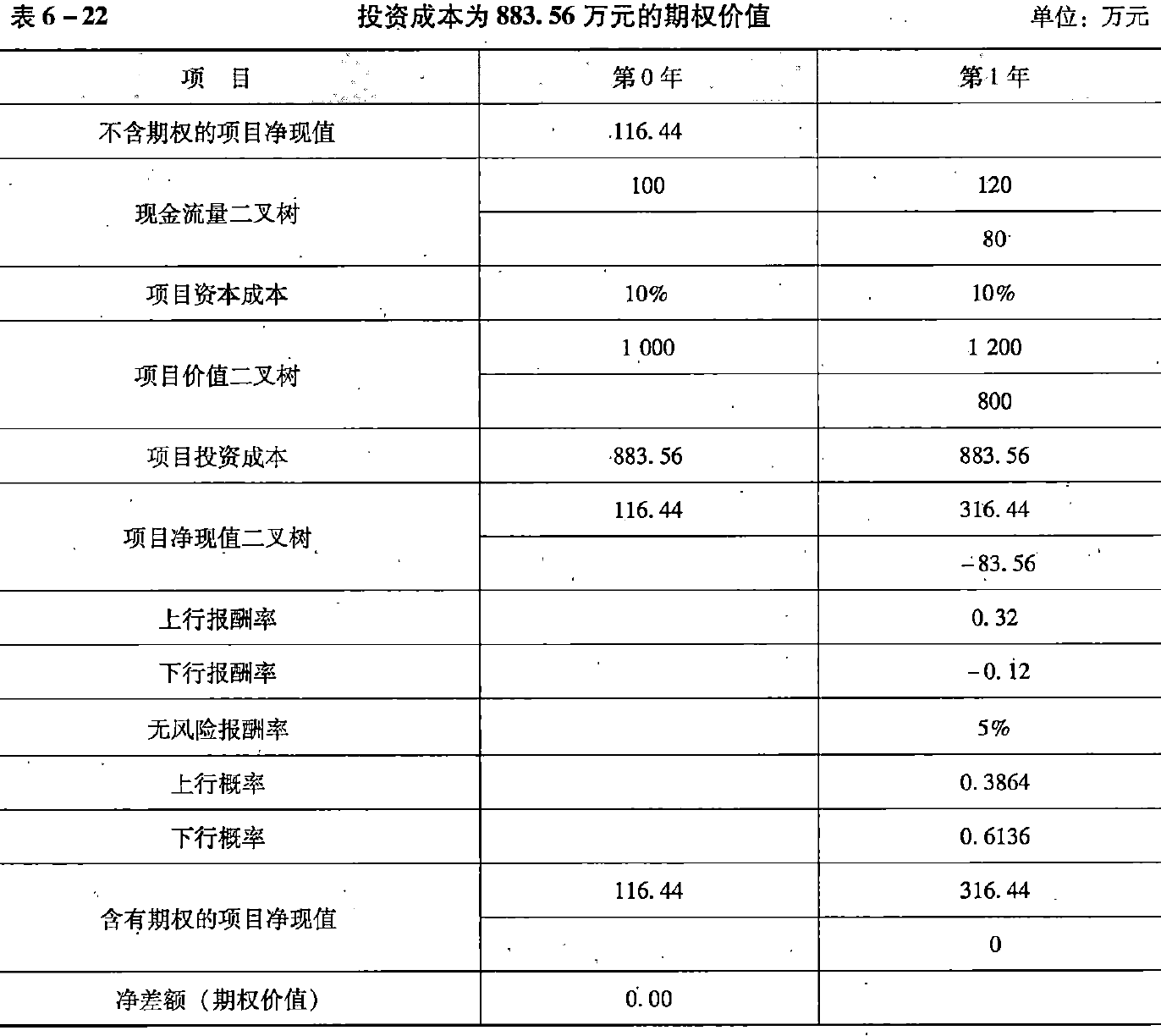

假设其他因素不变,如果投资成本降低,则项目的预期净现值增加,含有期权的项目净现值也增加,但是后者增加较慢,并使两者的净差额(期权价也)逐渐缩小。

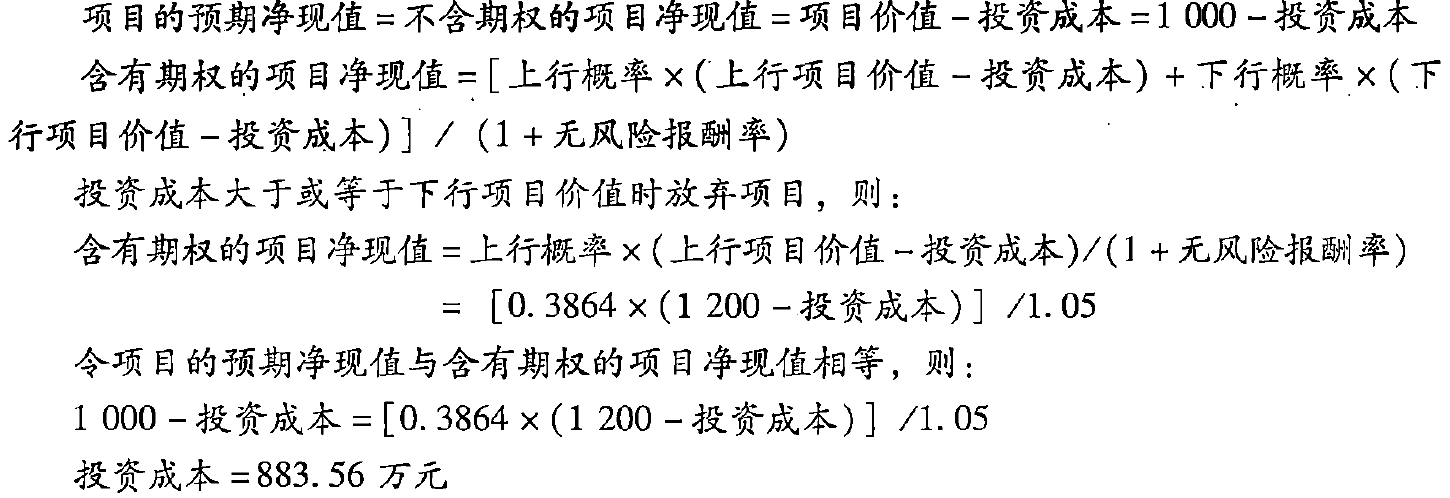

就本例题而言,两者的增量之比为:\(上行概率/(1+无风险报酬率)=0.3864/1.05=0.3680\)。

该项目的投资成本由1050万元降低为883.56万元时,预期净现值由-50万元增加到116.44万元,增加166.44万元。

含有期权的项目净现值从55.2万元增加到116.44万元(表6-22),只增加61.24方元。

两者增量的差额为105.2万元,即期权价值完全消失。在这种情况下,期权价值为零,等待邑经没有意义。因此,如果投资成本低于883.56万元,立即执行项目更有利。

计算投资成本临界值的方法如下:

三、放弃期权★★

详细介绍

放弃期权是一项看跌期权,其标的资产价值是项目的继续经营价值,而执行价格是项目的清算价值。

在评估项目时,我们通常选定一个项目的寿命周期,并假设项目会进行到寿命周期结束。这种假设不一定符合实际。如果项目执行一段时间后,实际产生的现金流量远低于预期,投资者就会考虑提前放弃该项目,而不会坚持到底。另外,经济寿命周期也很难预计。项目开始时,往往不知道何时结朿。有的项目,一开始就不顺利,产品不受市场欢迎,一两年就被迫放弃了。有的项目,越来越受市场欢迎,产品不断升级换代,或者扩大成为一系列产品,几十年长盛不哀。

一个项目,只要继续经营价值大于资产的清算价值,它就会继续下去。反之,如果清算价值大于继续经营价值,就应当终止。这里的清算价值,不仅指残值的变现收入,也包括有关资产的重组和价值的重新发掘。

在评估项目时,就应当事先考虑中间放弃的可能性和它的价值。这样,可以获得项目更全面的信息,减少决策错误。放弃期权是一项看跌期权,其标的资产价值是项目的继续经营价值,而执行价格是项目的清算价值。

一个项目何时应当放弃,在项目启动时并不明确。缺少明确到期期限的实物期权,不便于使用BS模型。虽然在项目分析时可以假设一个项目有效期,但是实际上多数项目在启动时并不确知其寿命。有的项目投产后很快碰壁,只有一两年的现金流量;有的项目很成功,不断改进的产品使该项目可以持续几十年。在评估放弃期权时,需要预测很长时间的现金流量,逐一观察历年放弃或不放弃的项目价值,才能知道放弃期权的价值。

【例6-19】C公司拟开发一个玉石矿,预计需要投资1200万元;矿山的产量每年约29吨,假设该矿藏只有5年的开采量;该种玉石的价格目前为每吨10万元,预计每年上涨11%,但是很不稳定,其标准差为35%,因此,销售收入应当采用含有风险的必要报酬率10%作为折现率。

营业的固定成本每年100万元。为简便起见,忽略其他成本和税收问题。由于固定成本比较稳定,可以使用无风险报酬率5%作为折现率。

1~5年后矿山的残值分别为530万元、500万元、400万元、300万元和200万元。

放弃期权的分析程序

-

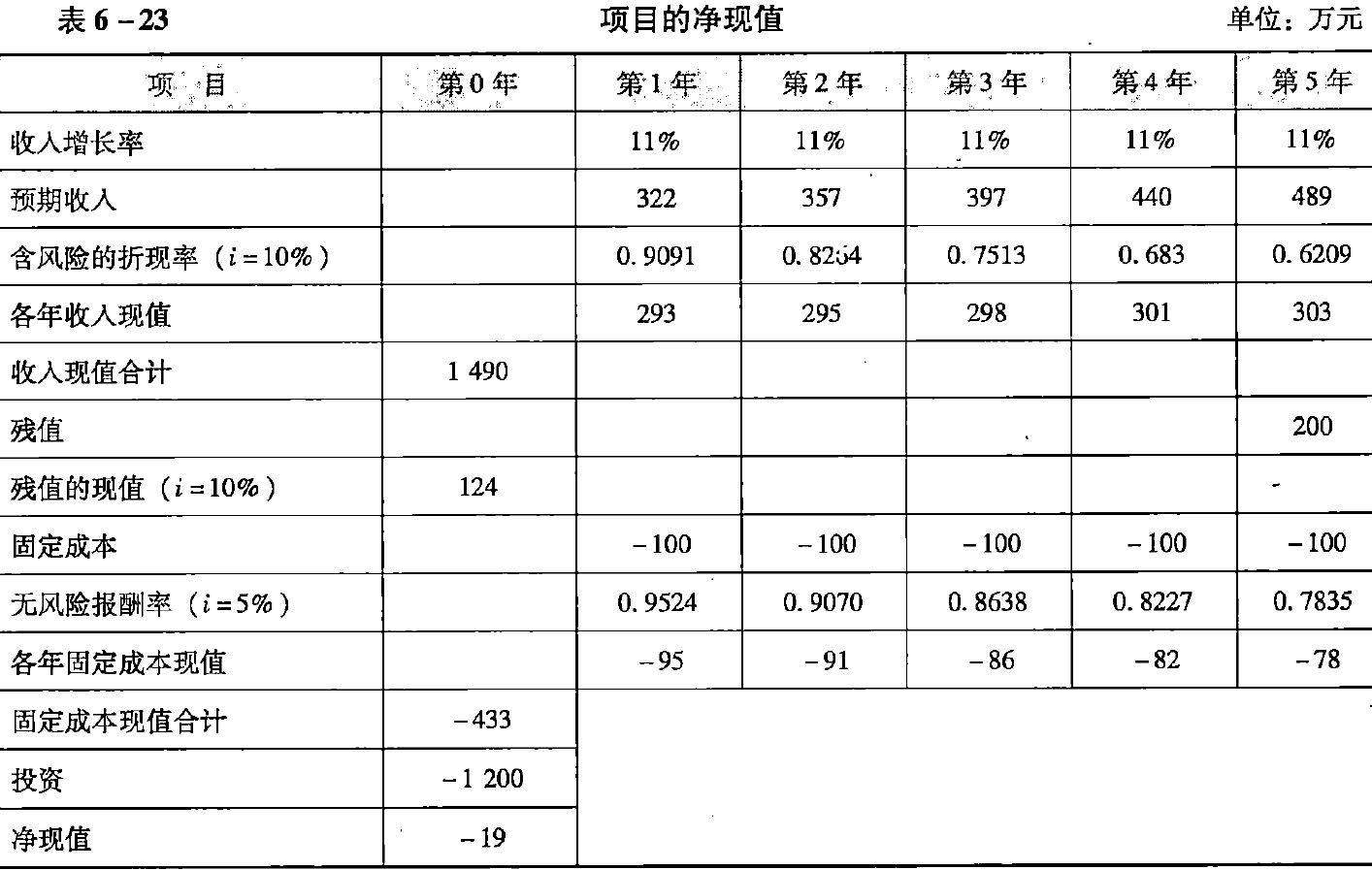

(1)计算项目的净现值。

实物期权分析的第一步是计算标的资产的价值,也就是不含期权的项目净现值。用现金流量折现法计算的净现值为-19万元(表6-23)。

如果不考虑期权,项目净现值为负值,是个不可取的项目。 -

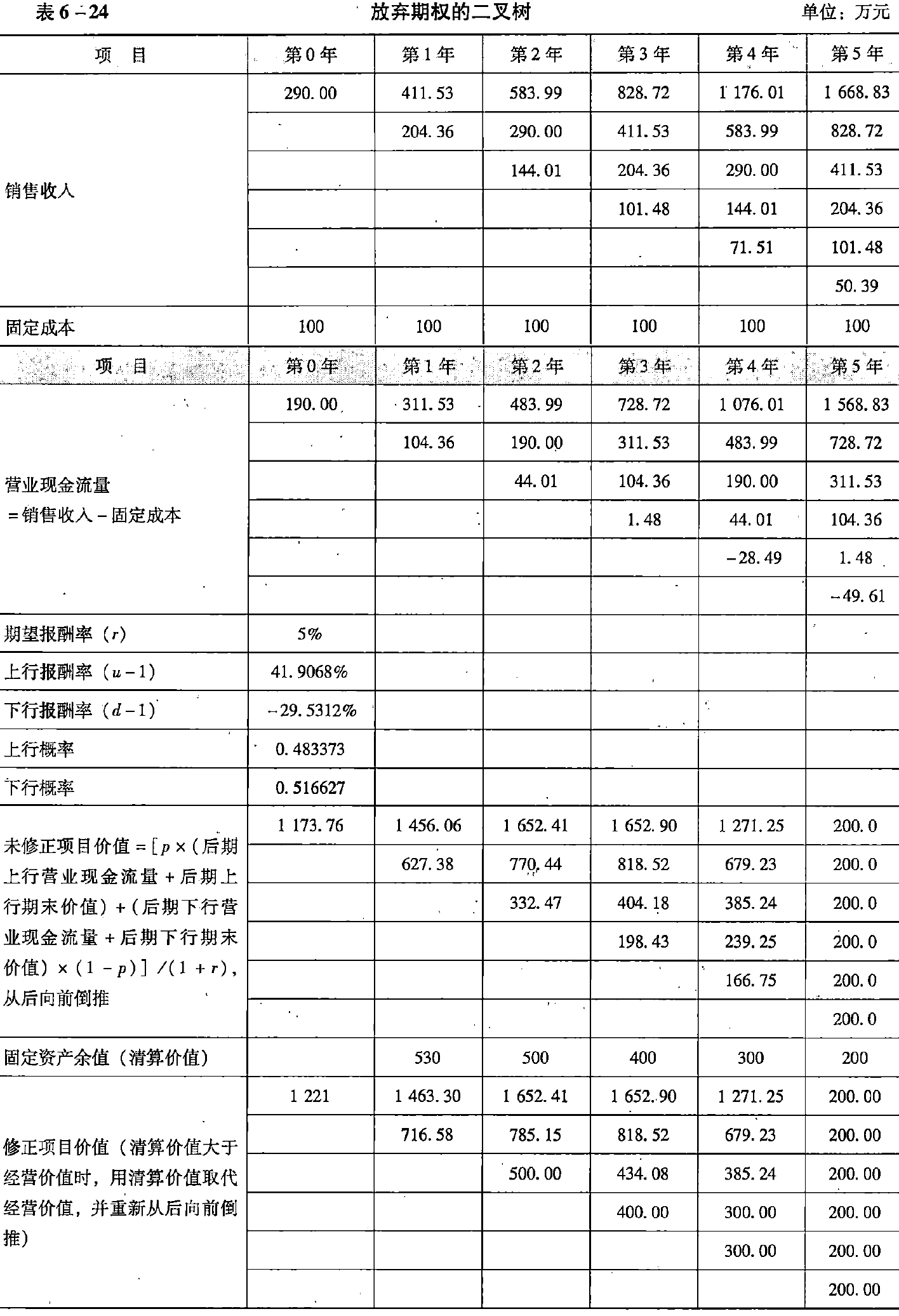

(2)构造二叉树。

①确定上行乘数和下行乘数。由于玉石价格的标准差为35%,所以:

②构造销售收入二叉树。按照计划产量和当前价格计算,销售收入为:

不过,目前还没有开发,明年才可能有销售收入:

以下各年的二叉树以此类推,如表6-24所示。

表6-24有点大

③构造营业现金流量二叉树。由于固定成本为每年100万元,销售收入二叉树各节点减去100万元,可以得出营业现金流量二叉树。

④确定上行概率和下行概率。

⑤确定未修正项目价值。首先,确定第5年各节点未修正项目价值。由于项目在第5年年末终止,无论哪一条路径,最终的清算价值均为200万元。然后,确定第4年年末的项目价值,顺序为先上后下。最上边的节点价值取决于第5年的上行现金流量和下行现金流量。它们又都包括第5年的营业现金流量和第5年年末的残值。

其他各节点以此类推。

⑥确定修正项目价值。各个路径第5年的期末价值均为200万元,不必修正,填入“修正项目价值”二叉树相应节点。

第4年各节点由上而下进行,检查项目价值是否低于同期清算价值(300万元)。该年第4个节点数额为239.25万元,低于清算价值300万元,清算比继续经营更有利,因此该项目应放弃,将清算价值填入“修正项目价值”二叉树相应节点。此时相应的销售收入为144.01万元。需要修正的还有第4年最下方的节点166.75万元,用清算价值300万元取代;第3年最下方的节点198.43万元,用清算价值400万元取代;第2年最下方的节点332.47万元,用清算价值500万元取代。

完成以上4个节点的修正后,重新计算各节点的项目价值。计算的顺序仍然是从后向前,从上到下,依次进行,并将结果填入相应的位置。最后,得出0时点的项目价值为1221万元。

- (3)确定最佳放弃策略。

由于项目考虑期权的现值为1 221万元,投资为1 200万元,所以:

因此,公司应当进行该项目。但是,如果价格下行使得销售收入低于144.01万元时(即清算价值大于继续经营价值)应放弃该项目,进行清算。

那么,公司是否应当立即投资该项目呢?不一定。还需进行延迟期权的分析才知道。

End

|

微信扫码,自愿捐赠。天涯同道,共谱新篇。

微信捐赠不显示捐赠者个人信息,如需要,请注明联系方式。 |