第四节 增长率与资本需求的测算

第一编 财务管理

第二章 财务报表分析和财务预测

第四节 增长率与资本需求的测算

公司要以发展求生存,销售增长是任何公司都要追求的目标,而公司销售的增长往往需要资本的增加。在销售增长时公司往往需要补充资本,因为销售增加通常会引起存货和应收账款等资产的增加。销售增长得越多,需要的资本越多。

从资本来源看,公司实现增长有三种方式:

- (1)完全依靠内部资本增长。有些小公司无法取得借款,有些大公司不愿意借款,它们主要是靠内部积累实规增长。内部有限的财务资源往往会限制公司的发展,使其无法充分利用扩大公司财富的机会。

- (2)主要依靠外部资本增长。从外部筹资,包括增加债务筹资和增发股票筹资,也可以实现增长。但主要依靠外部资本实现增长是不能持久的。增加债务会使公司的财务风险增加,筹资能力下降,最终会使借款能力完全丧失;通过增发股票等方式筹资,不仅会分散控制权,而且会稀释每股收益,除非新增资本有更高的报酬率,否则不能增加股东财富。

- (3)平衡增长,即保持目前的资本结构,按照股东权益内源融资的增长率增加借款,以此支持销售增长。这种增长不增加财务风险,一般也不会消耗公司的财务资源,是一种可持续的增长。

一、内含增长率的测算★★

销售增长引起的资本需求可有三种途径满足:一是动用金融资产;二是增加留存收益;三是外部融资(包括借款和股权融资,但不包括经营负债的自然增长)。其中,只靠内部积累(即增加留存收益)实现的销售增长,其销售增长率被称为“内含增长率”。

既然销售增长会带来资本需求的增加,那么销售增长和融资需求之间就存在某种函数关系,根据这种关系,就可以直接计算特定销售增长下的融资需求。假设它们之间成正比例关系,换言之,两者之间有稳定的百分比(代表每增加1元营业收入需要追加的外部融资额)。该百分比也称为“外部融资额占销售增长额的百分比”,简称“外部融资销售增长比”。

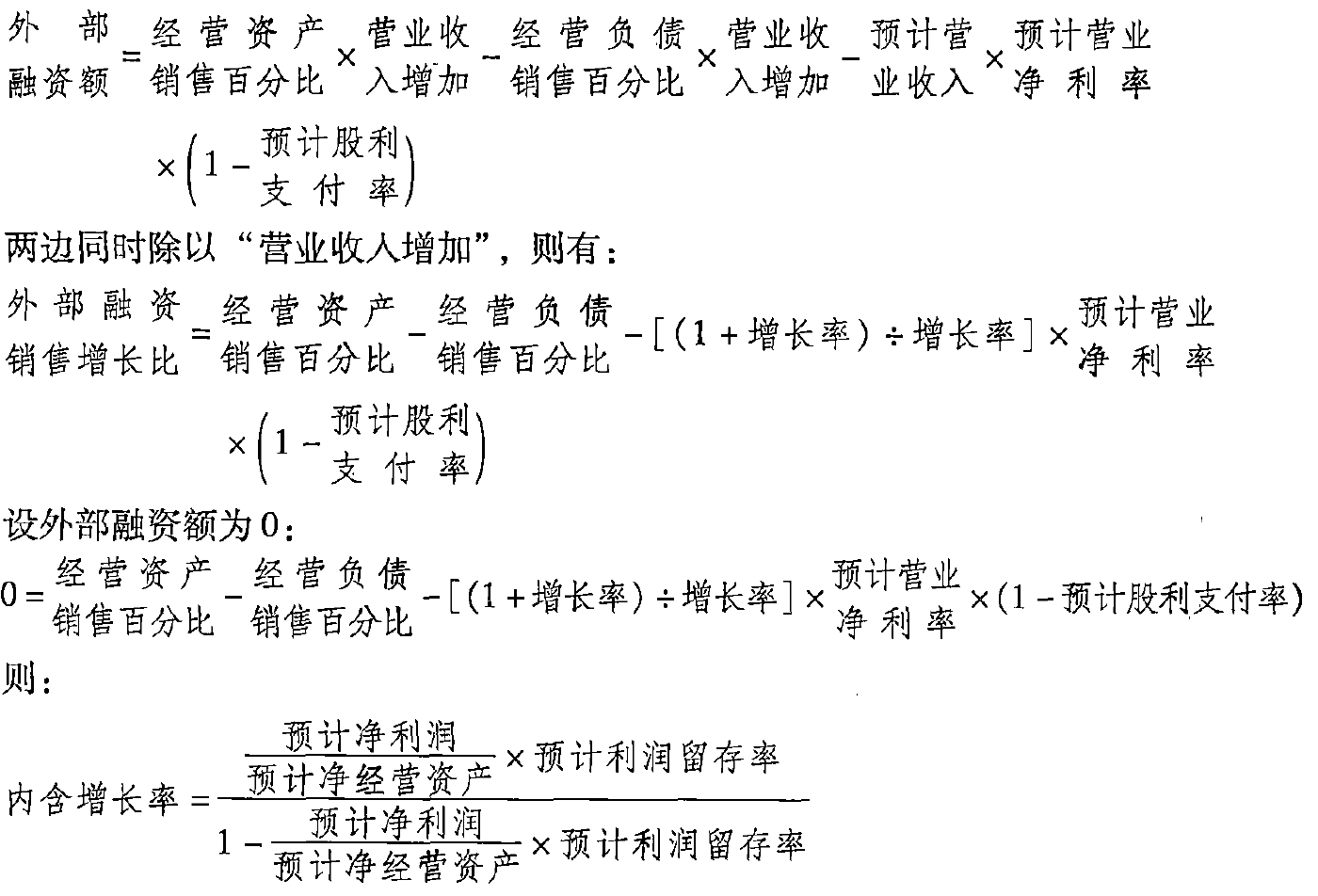

假设可动用的金融资产为0,经营资产销售百分比、经营负债销售百分比保持不变,则外部融资额的计算公式如下:

外部融资额=?

两边同时除以\(\Delta 营业收入\):

设外部融资额为0:

则:

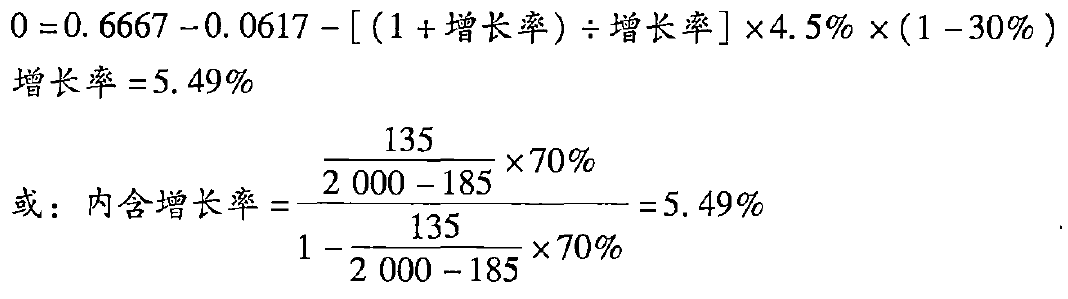

【例2-3】某公司上年营业收入为3000万元,经营资产为2000万元,经营资产销售百分比为66.67%,经营负债为185万元,经营负债销售百分比为6.17%,净利润为135万元。假设经营资产销售百分比和经营负债销售百分比保持不变,营业净利率保持4.5%不变,可动用的金融资产为0,预计股利支付率为30%。

求 内含增长率g=?

二、可持续增长率的测算★★

(一)可持续増长率的概念

可持续增长率是指不增发新股或回购股票,不改变经营效率(不改变营业净利率和资产周转率)和财务政策(不改变权益乘数和利润留存率)时,其下期销售所能达到的增长率。

可持续增长的假设条件如下:

- ( 1 )公司营业净利率将维持基期水平(已经涵盖新增债务增加的利息);

- ( 2 )公司总资产周转率将维持基期水平;

- ( 3 )公司基期的资本结构是目标资本结构,并且打算继续维持下去;

- ( 4 )公司基期的利润留存率是目标利润留存率,并且打算继续维持下去;

- ( 5 )不愿意或者不打算增发新股(包括股份回购,下同)。'

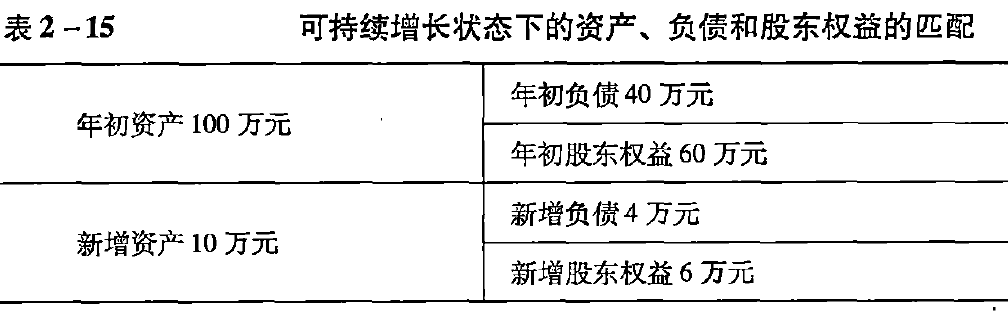

上述假设条件成立情况下的销售增长率是可持续增长率。企业的这种增长状态,称为“可持续增长” 或“平衡增长”。在这种状态下,资产、负债和股东权益同比例增长,如表2 - 1 5所示。

(二)可持续増长率的计算

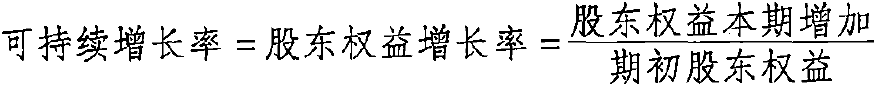

可持续增长率$g_0$

1. 根据\(股东权益_0\)计算可持续增长率

可持续增长率的计算公式可推导如下:

可持续增长率$g_0$

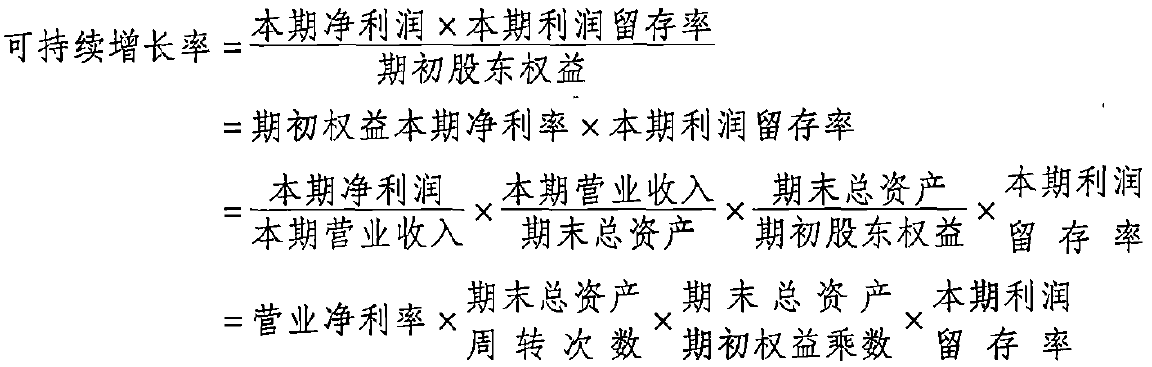

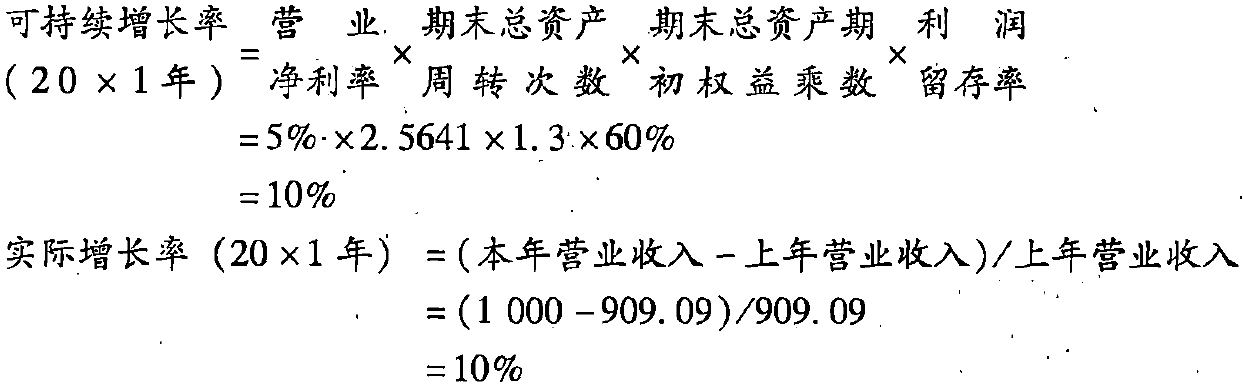

$$ 可持续增长率g_0=\frac{净利润_0 \times 利润留存率_0}{股东权益_0} $$ $$ =期初权益本期净利率 \times 利润留存率_0 $$ $$ =\frac{净利润_0}{营业收入_0} \times \frac{营业收入_0}{总资产_1} \times \frac{总资产_1}{股东权益_0} \times 利润留存率_0 $$ $$ =营业净利率_0 \times 期末总资产周转次数 \times 期末总资产期初权益乘数 \times 利润留存率_0 $$

应注意,此处的“权益乘数”是用“期初股东权益”而非“期末股东权益”计算;其余比率均采用本期发生额或期末数计算。

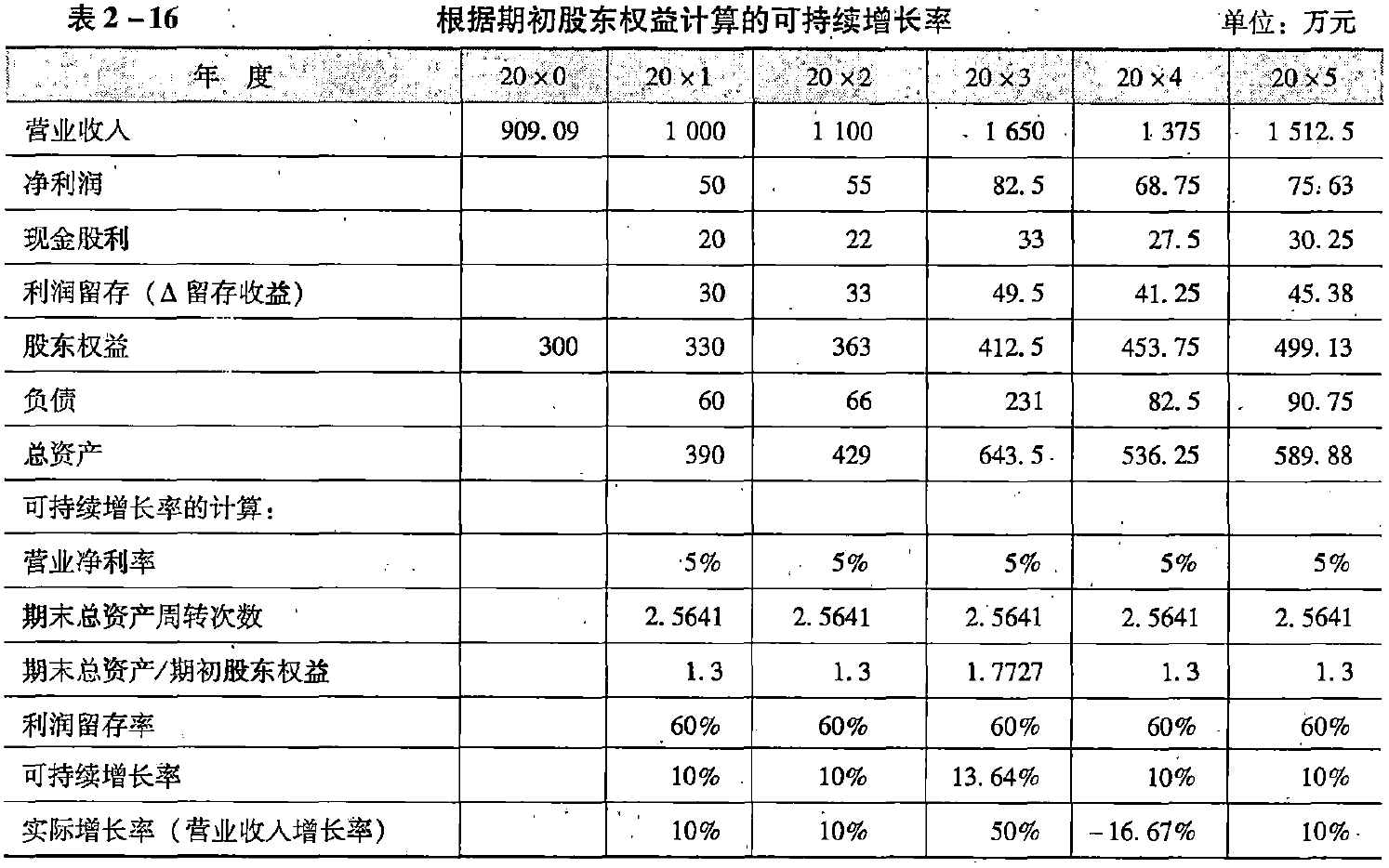

【例2-4】H公司在20x1~20x5年未增发新股或回购股票,其主要财务数据如表2-16所示。

根据可持续增长率公式(期初股东权益)计算如下:

其他年份的计算方法与此相同。

2. 根据\(股东权益_1\)计算的可持续增长率

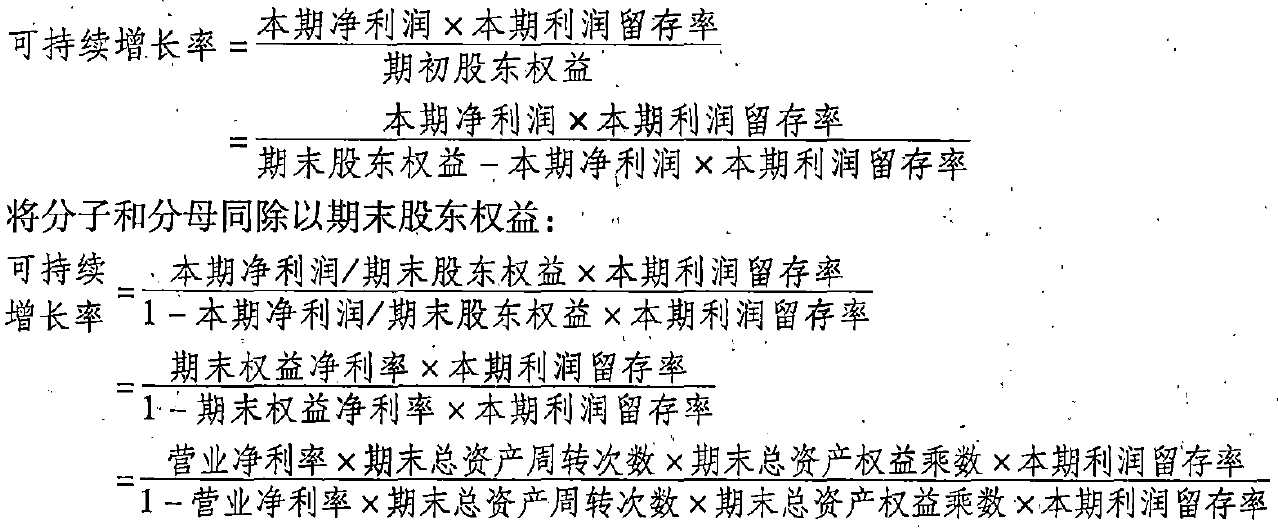

可持续增长率也可以全部用期末数和本期发生额计算,而不使用期初数。推导过程如下:

可持续增长率$g_0$

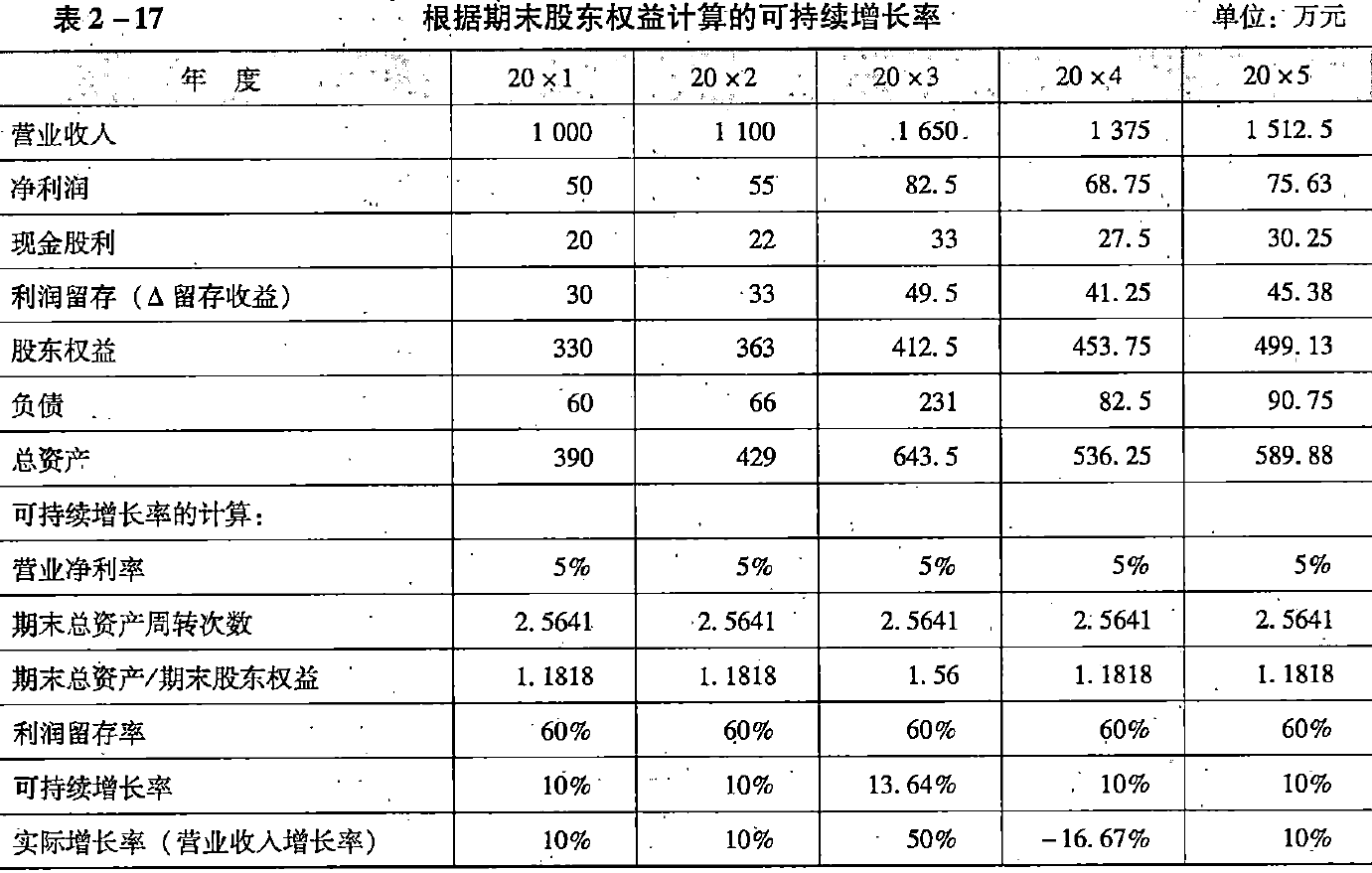

使用【例2-4】数据,根据上述公式计算的可持续增长率如表2-17所示。

可持续增长率

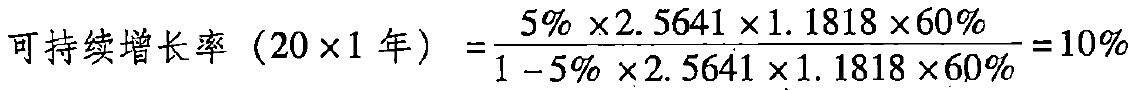

根据可持续增长率(期末股东权益)公式计算如下:

其他年份的计算方法与此相同。

(三)可持续増长率与实际増长率

实际增长率和可持续增长率经常不一致。通过分析两者差异,可以了解企业经营效率和财务政策有何变化。

基于[例2-4],说明该公司经营效率和财务政策的变体如下:

- (1)20x2年的经营緣率和财务政策保持了基期的状态(即20x1年的状态)。20x2年的实际增长率和可持续增长率均为10%,公司处于均衡增长状态。20x2年初的股东权益为330万元(与20x1年末相同),当年创造了税后净利润55万元,以22万元发放股利,公司留存了33万元。因此股东权益增加到363/万元,增加了10%。由于资本结构不变,负债也增加10%。由于负债和股东权益崎增加10%,使得总资产增加10%。在资产周转率不变的情况下,资产增加10%可以支持销售额增加10%。

- (2)20x3年权益乘数提髙,另外三个财务比率保持不变。可持续增长率上升为13.64%,实际增长率上升为50%。提高财务杠杆,提供了高速增长所需的资金。

- (3)20x4年权益乘数降为高速增长前的水平,另外三个财务比率保持不变。当年的可持续增长率恢复为10%,实际增长率下降为-16.67%。归还借款,使财务杠杆恢复到高速增长前的水平,同时使总资产减少。总资产周转率不变的情况下,资产减少使销售额比20x3年下降16.67%。

- (4)20x5年的经营效率和财务政策,保持了基期状态(20x4年状态)。销售增长率与可持续增长率均为10%。

通过上述分析可知,可持续增长率是在不增发新股或回购股票的情况下,企业当前经营效率和财务政策决定的未来内在增长能力,它和本年实际增长率之间有如下关系:

- (1)如果某一年的经营效率和财务政策与上年相同,在不增发新股或回购股票的情况下,则本年卖际增长率、上年可持续增长率以及本年可持续增长率三者相等。这种增长状态,在资金上可以永远持续发展下去,可称之为平衡增长。当然,外部条件是企业不断增加的产品能为市场接受。

- (2)如果某一年公式中的四个财务比率有一个或多个比率提高,在不增发新股或回购股票的情况下,则本年实际增长率就会超过上年可持续增长率,本年可持续增长率也会超过上年可持续增长率。由此可见,超常增长是“改变”财务比率的结果,而不是持续当前状态的结果。企业不可能每年提高这四个财务比率,也就不可能使超常增长继续下去。

- (3)如果某一年公式中的四个财务比率有一个或多个比率下降,在不增发新股或回购股票的情况下,则本年实际增长率就会低于上年可持续增长率,本年可持续增长率也会低于上年可持续增长率。这是超常增长之后的必然结果,企业对此要事先有所准备。如果不愿意接受这种规实,继续勉强冲刺,现金周转的危机很快就会来临。

- (4)如果公式中的四个财务比率已经达到企业的极限,只有通过增发新股增加资金,才能满足更髙销售增长率对资金的需求。

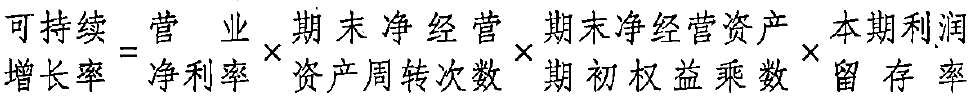

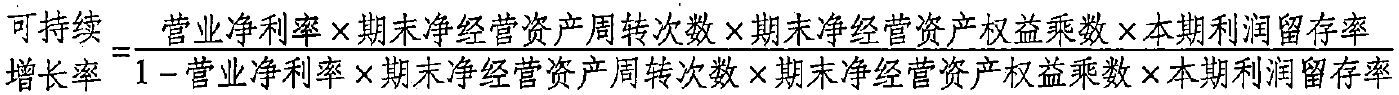

(四)基于管理用财务报表的可持续增长率

以上是基于传统财务报表计算的可持续增长率。

如果基于管理用财务报表,可持续增长需要满足的假设条件为:

-

(1)企业营业净利率将维持基期水平(已经涵盖新增债务的利息);

-

(2)企业净经营资产周转率将维持基期水平;

-

(3)企业基期的资本结构是目标资本结构(净财务杠杆不变),并且打算继续维持下去;

-

(4)企业基期的利润留存率是目标利润留存率,并且打算继续维持下去;

-

(5)不愿意或者不打算增发新股(包括股票回购)。

A + (A - B) * C,ABC均不变。

在这种假设前提下,可持续增长率的计算公式如下:

- (1)根据\(股东权益_0\)计算的可持续增长率:

可持续增长率$g_0$

- (2)根据\(股东权益_1\)计算:

可持续增长率$g_0$

三、外部资本需求的测算★★

(一)外部融资销售増长比

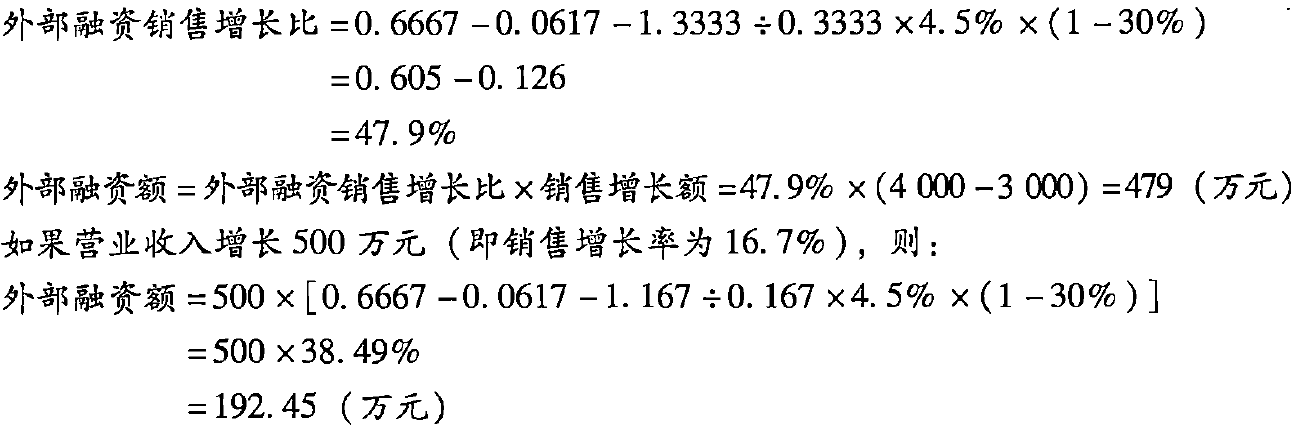

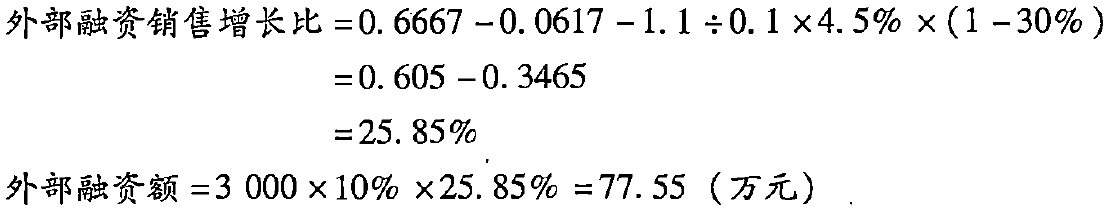

【例2-5】沿用[例2-3],假设该公司本年计划营业收入为4000万元,销售增长率为33.33%。

外部融资销售增长比

外部融资销售增长比不仅可以预计外部融资额,而且可用于调整股利政策和预计通货膨胀对融资的影响。

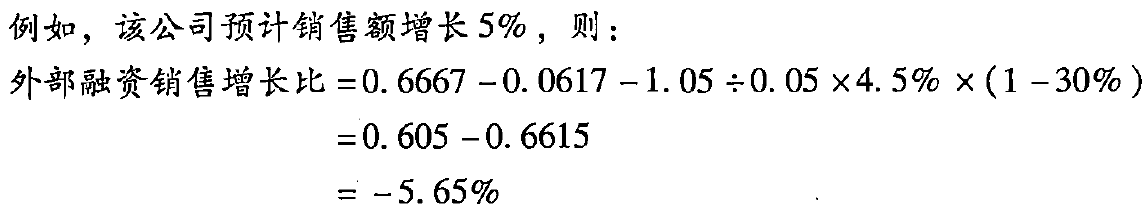

例如,该公司预计销售额增长5%,则:

外部融资销售增长比

这说明公司不仅没有外部融资需求,还有剩余资金8.475万元(即3000 × 5% × 5.65%)可用于增加股利或进行短期投资。

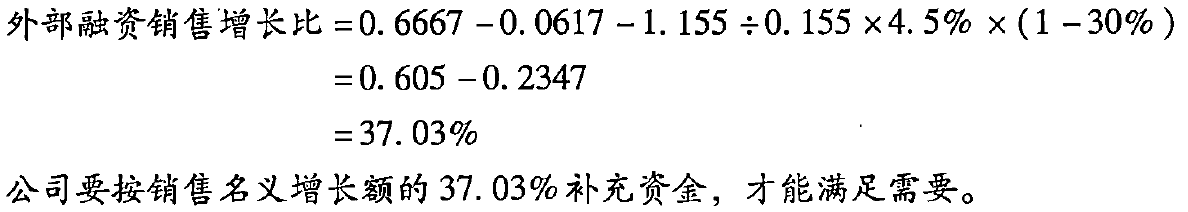

又如,预计明年通货膨胀率为10%,公司销量增长5%,则含有通货膨胀的销售增长率为15.5%,即\((1+10%)\times(1+5%)-1=15.5%\),则:

外部融资销售增长比

公司要按销售名义增长额的37.03%补充资金,才能满足需要。

即使销量增长为0,也需要补充资金,因为通货膨胀带来的名义销售额增长10%。此时:

外部融资销售增长比

(二)外部融资需求的敏感分析

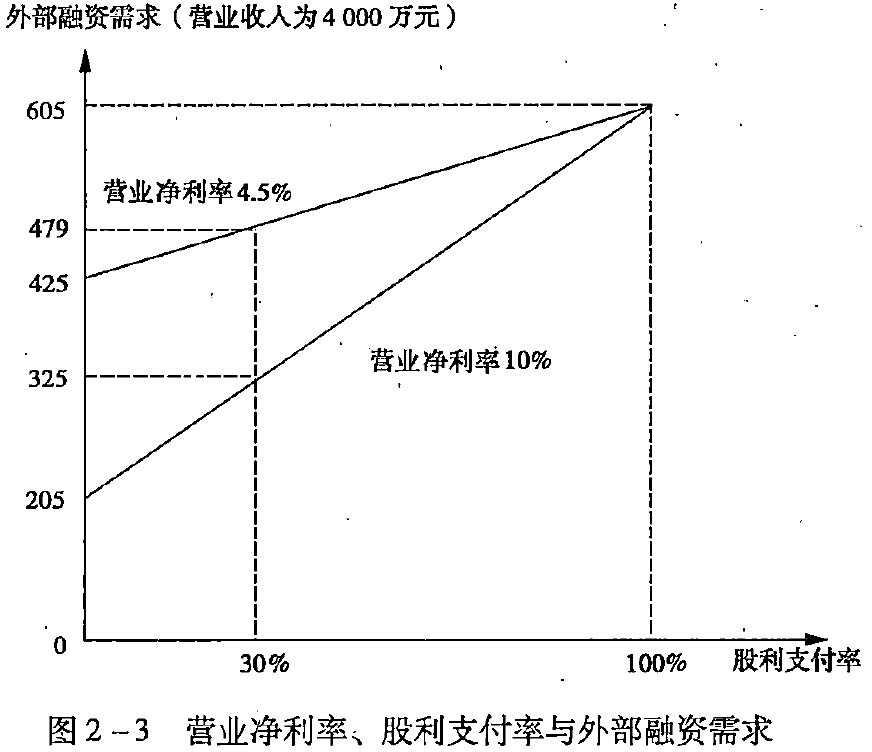

外部融资需求的多少,不仅取决于销售增长,还要看营业净利率和股利支付率。在股利支付率小于1的情况下,营业净利率越大,外部融资需求越少;在营业净利率大于0的情况下,股利支付率越高,外部融资需求越大(见图2-3)。

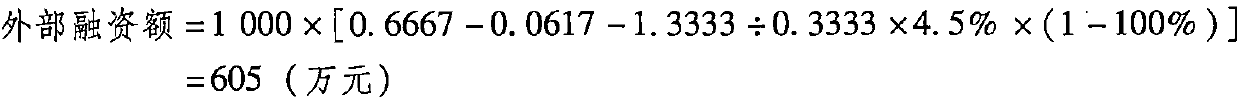

在[例2-5]中,企业股利支付率是30%,外部融资需求为479万元。假设预计营业收入仍为4000万元,但股利支付率为100%,则:

外部融资额

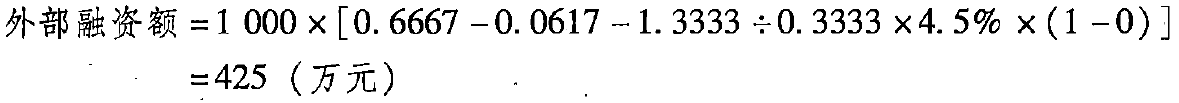

若股利支付率为0,则:

外部融资额

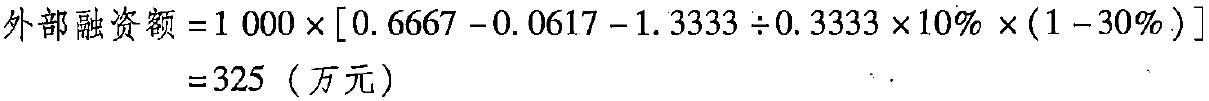

[例2-5]中,企业的营业净利率为4.5%,外部融资需求为479万元。假设预计营业收入仍为4 000万元,但营业净利率为10%,则:

外部融资额

End

|

微信扫码,自愿捐赠。天涯同道,共谱新篇。

微信捐赠不显示捐赠者个人信息,如需要,请注明联系方式。 |