浅谈小市值策略

前几篇的教程都是关于择时的策略,今天打算写一篇选股的策略——基于市值的量化投资选股策略。

了解Alpha策略和Fama_French三因子模型的人都知道,市值因子是一个长期有效的超额收益来源,对股票收益率有一定的解释作用,小市值的股票更容易带来超额收益。这也比较好理解,因为小市值类股票往往表现活跃,容易引发炒作风潮。此外,还有IPO管制的原因(大量排队企业选择借壳),也有市场风险偏好提升的原因(市场恶性循环越来越偏爱小市值)。

现在,开始正式介绍策略部分吧。为方便小伙伴们理解,我们会介绍更详细和具体。

策略逻辑:市值可以带来超额收益

策略内容:每月月初买入市值最小的30只股票,持有至下个月月初再调仓

资金管理:等权重买入

风险控制:无单只股票仓位上限控制、无止盈止损

第一步:获取数据,并整理买入股票列表

BigQuant人工智能量化投资平台具有丰富的金融数据,包括行情数据和财报数据,并且具有便捷、简单的API调用接口。获取数据的代码如下:

def prepare(context):

# 引进prepare数据准备函数是为了保持回测和模拟能够通用

# 获取股票代码

instruments = D.instruments()

start_date = context.start_date

# 确定结束时间

end_date = context.end_date

# 获取股票总市值数据,返回DataFrame数据格式

market_cap_data = D.history_data(instruments,context.start_date,context.end_date,

fields=['market_cap','amount'])

# 获取每日按小市值排序 (从低到高)的前三十只股票

daily_buy_stock = market_cap_data.groupby('date').apply(lambda df:df[(df['amount'] > 0)].sort_values('market_cap')[:30])

context.daily_buy_stock = daily_buy_stock

在上面的代码中,history_data是我们平台获取数据的一个重要API。fields参数为列表形式,传入的列表即为我们想要获取的数据。

第二步:回测主体

我们平台策略回测有丰富的文档介绍,请参考:

# 回测参数设置,initialize函数只运行一次

def initialize(context):

# 手续费设置

context.set_commission(PerOrder(buy_cost=0.0003, sell_cost=0.0013, min_cost=5))

# 调仓规则(每月的第一天调仓)

context.schedule_function(rebalance, date_rule=date_rules.month_start(days_offset=0))

# handle_data函数会每天运行一次

def handle_data(context,data):

pass

# 换仓函数

def rebalance(context, data):

# 当前的日期

date = data.current_dt.strftime('%Y-%m-%d')

# 根据日期获取调仓需要买入的股票的列表

stock_to_buy = list(context.daily_buy_stock.ix[date].instrument)

# 通过positions对象,使用列表生成式的方法获取目前持仓的股票列表

stock_hold_now = [equity.symbol for equity in context.portfolio.positions]

# 继续持有的股票:调仓时,如果买入的股票已经存在于目前的持仓里,那么应继续持有

no_need_to_sell = [i for i in stock_hold_now if i in stock_to_buy]

# 需要卖出的股票

stock_to_sell = [i for i in stock_hold_now if i not in no_need_to_sell]

# 卖出

for stock in stock_to_sell:

# 如果该股票停牌,则没法成交。因此需要用can_trade方法检查下该股票的状态

# 如果返回真值,则可以正常下单,否则会出错

# 因为stock是字符串格式,我们用symbol方法将其转化成平台可以接受的形式:Equity格式

if data.can_trade(context.symbol(stock)):

# order_target_percent是平台的一个下单接口,表明下单使得该股票的权重为0,

# 即卖出全部股票,可参考回测文档

context.order_target_percent(context.symbol(stock), 0)

# 如果当天没有买入的股票,就返回

if len(stock_to_buy) == 0:

return

# 等权重买入

weight = 1 / len(stock_to_buy)

# 买入

for stock in stock_to_buy:

if data.can_trade(context.symbol(stock)):

# 下单使得某只股票的持仓权重达到weight,因为

# weight大于0,因此是等权重买入

context.order_target_percent(context.symbol(stock), weight)

第三步:回测接口

m=M.trade.v3(

instruments=D.instruments(),

start_date= '2013-01-01',

end_date='2017-11-08',

# 必须传入initialize,只在第一天运行

prepare=prepare,

initialize=initialize,

# 必须传入handle_data,每个交易日都会运行

handle_data=handle_data,

# 买入以开盘价成交

order_price_field_buy='open',

# 卖出也以开盘价成交

order_price_field_sell='open',

# 策略本金

capital_base=1000000,

# 比较基准:沪深300

benchmark='000300.INDX',

)

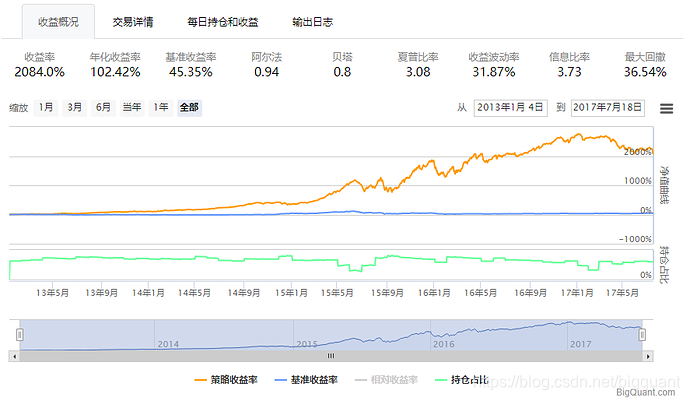

好嘞,策略就完全写好了。我们运行完曲线如下:

回测结果比较真实,小市值策略在过去几年确实是这样的表现。2017年以来,中小盘风格转换明显,创业板、中小板走势比较弱,因此该策略也面临较大回撤。

纸上得来终觉浅,绝知此事须躬行。还是请小伙伴自己动手去实现吧:在文末进入原文,点击 克隆策略按钮就可把完整策略复制到自己的账户了,赶紧试试吧。

原文链接:《量化投资策略——浅谈小市值策略》

BigQuant——人工智能量化交易投资平台

浙公网安备 33010602011771号

浙公网安备 33010602011771号