接触过资产定价的同学可能知道,资产定价有一个核心公式\(p=\text{E}(mx)\),它的内涵十分丰富。本文将从Consumption-based model出发,详解该公式的由来,并以它为视角,介绍金融理论中的一些问题。

1 定价方程

1.1 基本的定价方程

假设有一笔在\(t+1\)时刻的payoff为\(x_{t+1}\)的资产,该如何计算它在\(t\)时刻的价值?

假如在今天买一只股票,那么下一期的payoff就是股票的价格加股息,即\(x_{t+1}=p_{t+1}+d_{t+1}\),\(x_{t+1}\)是一个随机变量,投资者无法确切地知道他的投资在下一期会有多少收益,但他可以估算各种可能情况的概率。假设有一个代表性投资者,他的效用函数是

其中\(c_t\)表示在\(t\)期的消费。假设效用函数是幂效用函数

当\(\gamma\to 1\)时,\(u(c)=\ln(c)\)。\(\beta\)是主观贴现因子(subjective discount factor),效用函数的曲率表示对风险和跨期替代的厌恶程度。

假设投资者可以以\(p_t\)的价格自由买卖任意数量的资产\(x_{t+1}\),初始消费水平为\(e\),他选择买入\(\xi\)数量的资产,那么可列出方程:

将约束条件代入后求解最值问题,解得:

上式可写为:

1.2 边际替代率与随机贴现因子

定义随机贴现因子(Stochastic Discount Factor,SDF)

代入\((1)\)式可得\(p_t=\text{E}_t(m_{t+1}x_{t+1})\)。这里的\(m_{t+1}\)可以叫作边际替代率(marginal rate of substitution),也叫定价核(pricing kernel),或者测度变换(change of measure)、状态价格密度(state-price density)等。在大多数时候,下标可以省略,条件期望和无条件期望也没必要区分,可以写作\(p=\text{E}(mx)\)。

如果不存在不确定因素,那么按照标准现值公式,应该有

其中\(R_f\)为毛无风险利率(gross risk-free rate),\(1/R_f\)为贴现因子。用大写的\(R\)表示毛收益率,小写的\(r\)表示净收益率,关系是\(r=R-1\)或\(r=\ln(R)\)。

对于payoff相同的风险资产,风险越大,价格越低,因此风险资产的定价可用风险调整的贴现因子(risk-adjusted discount factors),它和某个资产有关:

2 金融中的经典问题

本节以\(p=\text{E}(mx)\)为视角,来看一些金融中的经典问题。

2.1 无风险利率

现在研究无风险债券,它的payoff就是无风险利率\(R^f\),它在\(t\)期的价格为\(1\),因此有\(1=\text{E}(mR^f)=\text{E}(m)R^f\),因此,无风险利率为:

若效用函数取为\(u(c_t)=\dfrac{1}{1-\gamma}c_t^{1-\gamma}\),代入\(m\)的表达式中,并消除不确定性(拿掉期望符号),可得

可以看出,在排除不确定因素后,无风险利率水平与\(\beta\)、消费增长率、效用函数曲率\(\gamma\)有关。

而如果存在不确定性呢?假设消费增长率是对数正态分布,定义对数无风险利率为\(r_t^f=\ln R^f_t\),定义主观贴现率\(\delta=-\ln \beta\),记\(\Delta\ln c_{t+1}=\ln c_{t+1}-\ln c_{t}\),\(\Delta\)表示一阶差分算子。那么

已知对于正态分布变量\(z\),有\(\text{E}(e^z)=e^{\text{E}(z)+(1/2)\sigma^2(z)}\),代入上式后得

两边取对数后得:

可以看到,在存在风险时,无风险利率水平依旧与不耐心程度\(\delta\)、消费增长率、幂参数\(\gamma\)有关。

2.2 风险调整

利用协方差的定义,以及上一节中得出的无风险利率表达式\(R^f=1/\text{E}(m)\),可以得到

这就是标准的贴现现值公式,协方差项就是风险调整(risk adjustment)。

在上式中令资产\(i\)价格为\(1\),那么payoff\(x\)就成了资产\(i\)的收益率\(R^i\),可得:

2.3 异质性风险不影响价格

在金融理论中,我们知道,在payoff中只有与贴现因子完全相关的成分会带来额外的收益率,与贴现因子无关的异质性风险(idiosyncratic risk)不产生溢价。由上一小节的内容可知,当\(\text{Cov}(m,x)=0\)时,不管\(\sigma^2(x)\)有多大,始终有\(p=\dfrac{\text{E}(x)}{R^f}\)。

将\(x\)对\(m\)做回归,可将它分解为

其中\(\text{proj}(x|m)\)就是与贴现因子完全相关的部分(systematic risk),残差\(\varepsilon\)是完全无关的异质性风险(idiosyncratic risk)。

若回归没有常数项,那么根据回归的知识,我们知道

依据定价方程,\(\text{proj}(x|m)\)的价格是

而按照回归的正交条件,我们有\(p(\varepsilon)=\text{E}(m\varepsilon)=0\),也即\(\varepsilon\)的价格为\(0\)。

2.4 期望收益率的Beta表达式

我们来将\((2)\)式进一步改写为:

由回归的知识可知,这里的\(\beta\)就是\(R^i\)对\(m\)的回归系数。这又叫beta定价模型,\(\lambda_m\)是风险的价格,与贴现因子的波动率有关,而\(\beta\)是资产的风险的数量。

2.5 均值-方差前沿

可以再对\((2)\)式进行改写,将协方差用相关系数表示:

而相关系数必在\([-1,1]\)内,因此有

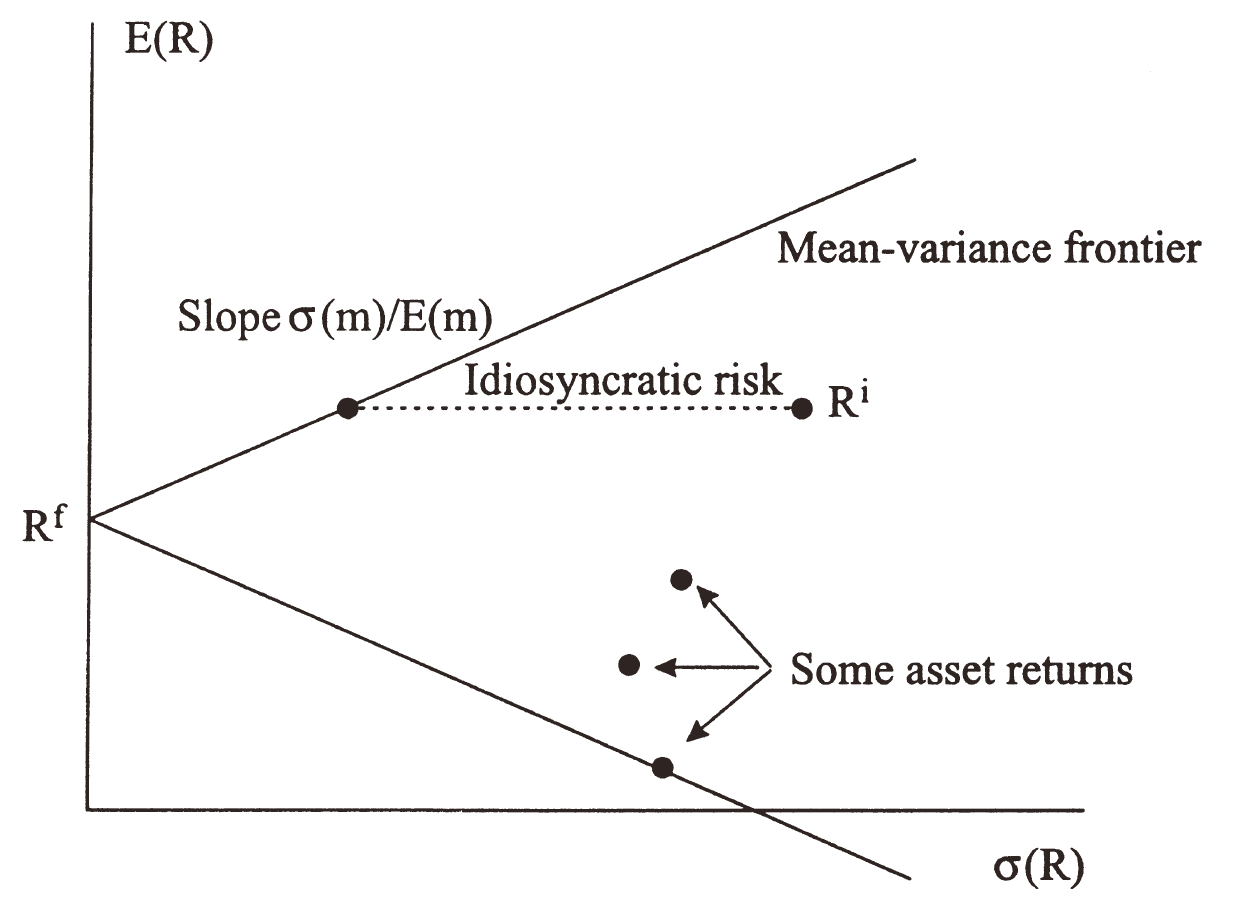

上式给了我们很多关于\(R^i\)的期望和标准差的信息(如下图):

上图说明了:

- 资产收益率的均值、方差必定落在一个以\(\sigma(m)/\text{E}(m)\)为斜率的楔形区域内,此区域的边界就是均值-方差前沿(mean-variance frontier);

- 所有在前沿上的收益率都与贴现因子完全相关即\(\vert\rho_{m,R^i}\vert=1\)。在前沿上部分的资产,收益率与\(m\)完全负相关,反之亦然。

- 所有在前沿上的收益率相互之间完全相关(因为它们都与\(m\)完全相关)。这一点意味着,只要给出两个在前沿上的收益率,就可以张成(span)(也叫合成,synthesize)任意的前沿收益率,比如给出一个前沿上的资产收益率\(R^m\),那么所有在前沿上的资产收益率\(R^{mv}\)可以写为\(R^{mv}=R^f+a(R^m-R^f)\);

- 给定某个前沿收益率\(R^{mv}\),它与\(m\)完全相关,那么必有\(m=a+bR^{mv}\),由此可得\(\text{E}(R^{mv})=R^f-R^f\text{Cov}(m,R^{mv})=R^f-b R^f\text{Var}(R^{mv})\),那么,beta表达式可改写为

这个结果很重要,它表明,虽然资产收益率的均值和方差填满了前沿内部的空间,但收益率均值和\(\beta\)之间却是线性关系;

- 我们可以将收益率分解为priced(或systematic)部分和residual(或idiosyncratic)的部分,如上图所示。

2.6 前沿的斜率和股权溢价之谜

定义超额收益率的均值和标准差之比为夏普比率(Sharpe ratio):

而均值-标准差前沿的斜率,就是可获得的最大的夏普比率。利用幂效用函数,并假设消费增长率为对数正态分布,可以得到

可以看出,经济越带有风险(即增长率波动越大),或投资者风险规避程度越高,那么前沿的斜率就会越大。

理论符合现实吗?不符合!这就是著名的“股权溢价之谜”:在美国数据中,近50年的股票真实收益率均值达到了将近9%,标准差大约是16%,而国库券真实收益率大约是1%,因此,历史Sharpe ratio大约是0.5。但是,总体非耐用品和服务的消费增长率的均值和标准差都是1%左右,根据估算,投资者的风险规避系数达到了50之多!

股权溢价之谜有三种可能性:

- 人们的风险规避系数远比学者们计算出来的高;

- 过去50年的股票收益都是运气,所以远高于对风险的补偿;

- 模型中有地方出错了,比如效用函数或总消费增长率数据。

2.7 随机游走和时变期望收益率

回到由一阶条件导出的\((1)\)式,如果投资者是风险中性的(即\(u(c)\)为线性函数)或消费没有变化,假设payoff中没有股利,即它就是下一期的价格,再假设在短期中\(\beta\)非常接近于\(1\),那么就有

这就是鞅(martingale)。它又等价于,价格的时间序列过程形式为:

若\(\sigma^2_t(\varepsilon_{t+1})\)为常数,这又叫随机游走(random walk)。

在短期中,鞅的性质表明收益率是无法预测的。但在长期中,情况有所不同:

上式表明,长期收益率存在一定的可预测性:

- 如果收益率的条件方差\(\sigma_t(R_{t+1})\)是时变的,那么收益率的条件期望也是时变的(会来回穿过代表了Sharpe ratio的直线),但这点对解释没有帮助,因为可以预期方差的变量并不意味着可以预测期望,反之亦然;

- 长期收益率的预测可以由变化的风险\(\sigma_t(\Delta c_{t+1})\)或变化的风险厌恶$ \gamma$解释。

2.8 现值表示

如果不用简单的两期模型,而是想将价格和未来所有现金流联系起来,可以考虑投资者的长期目标

同样使用一阶条件,即可得

将上式做\(p_t\)和\(p_{t+1}\)的两期差分,就可以得到两期模型。而如果想反过来,从两期模型推得无限期模型,则需要加一个transversality condition:\(\lim_{j\to \infty} \text{E}_t(m_{t,t+j} p_{t+j})=0\),它排除了“泡沫”(bubbles)的情况。

浙公网安备 33010602011771号

浙公网安备 33010602011771号